文/新浪財經意見領袖專欄作家 東亞前海證券鄭嘉偉

核心觀點

供給強于需求,PPI-CPI傳導受阻。本輪大宗商品價格大幅上漲、PPI同步上行,并未引發CPI趨勢上行。PPI自2020年5月轉向邊際遞增至今,而CPI下行趨勢延續至20Q4后低位走平。供需錯配及美元流動性泛濫引發了本輪大宗商品上漲,在基數效應PPI同比增長明顯。

供需錯配、基數效應推動PPI上行。本輪PPI上行中生產資料PPI與生活資料PPI分化明顯,生產資料細分項表現也呈分化態勢。采掘工業PPI漲幅最大,漲幅為24.9%,其次為原材料加工業,漲幅為15.2%,而生活資料PPI漲幅僅為0.3%。從本次價格漲幅情況來看,上游>中游>下游。從行業利潤增長走勢來看,上游多數行業兩年復合利潤增速較快,但中游利潤增速分化明顯,部分行業呈增長態勢但增幅較小,有部分中游行業利潤呈下滑態勢;下游行業除食品飲料、醫藥外大多利潤小幅下滑。

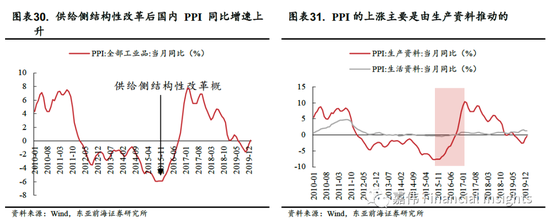

他山之石:PPI與CPI背離帶來的沖擊。在兩次石油危機期間,石油供給減少推動商品價格大幅上漲,美國PPI上升的同時,CPI也出現了同步上行趨勢,美國各行業走勢分化:上游企業利潤率表現較好,而中下游行業由于成本轉嫁能力受限利潤率呈現明顯分化態勢。2015-2017年我國也出現過PPI、CPI走勢分化。受供給側結構性改革影響,國內上游周期行業供給減少,疊加國際原油、鐵礦石價格迅速飆升,PPI 生產資料價格迅速上漲,帶動 PPI 快速上升。同時此階段地產等行業需求不弱,進一步推動了PPI上漲。在此階段中,上游煤炭采選、有色等行業利潤得到明顯改善;中下游企業受行業集中度低、行業需求受地產擠出等因素影響,利潤出現下滑。

隨著海外刺激政策放緩,大宗商品處于筑頂階段。考慮到新興國家新冠疫苗接種速度,新興國家疫情有望在年底得到控制,大宗商品供給預計在年底有望恢復。需求方面,考慮到美國財政赤字情況,大規模財政刺激難以重現;另外全球復蘇步伐下半年有望進入平穩期,因此供給端難以持續支持大宗商品上行,本輪大宗商品高點或在二季度出現。

行業盈利分化仍將延續。在上游生產原材料價格持續上漲情況下,行業盈利分化仍將延續:對于上游行業例如煤炭、化工、有色等,由于其行業較為集中,原材料價格上漲可有效轉嫁給其中下游企業,PPI上行將增強其盈利能力。對于中游行業,PPI上行是否能夠提升其盈利表現將取決于行業集中度、定價權、下游需求等因素。對于集中度較低、中小企業占比較大行業,由于其產業鏈成本轉嫁能力較弱,若PPI持續保持高位將對該類企業盈利產生一定影響。PPI上行對下游行業影響要考慮到對應行業需求情況。對于下游行業,由于從年初至今的PPI上漲過程中,價格傳導至下游并不明顯,目前暫未看到下游企業明顯利潤變化。在本輪上漲過程中,我國出口需求復蘇較快,部分出口需求較大行業例如紡織服裝等行業,強勁出口需求會提高行業轉嫁成本能力,從而對行業利潤率產生較好提升。但對于本身行業已經較為飽和、行業競爭較大,由于我國國內消費復蘇稍慢,對于建筑建材等行業,需求不旺、成本上漲,將對其行業利潤產生一定侵蝕。

投資建議

預計大宗商品價格2021年二、三季度達到峰值,四季度至2022年在震蕩中小幅回落。在這種預期之下,高估值板塊將有所承壓。我們推薦投資者重點關注低估值、順周期、抗通脹能力較強的行業,債市在平穩資金面下安全邊際提升。

風險提示

海外疫情超預期;需求不及預期;通貨膨脹超預期。

報告正文

01

供給強于需求,PPI-CPI傳導受阻

1.1.供給強于需求,剪刀差擴大

2021年4月生產領域與消費領域價格水平呈現邊際擴大分化格局。20Q1疫情爆發后,各領域物價水平邊際下行,PPI、CPI自2020年1月分別達至階段性峰值0.1%、5.4%后回落,其中PPI自2020年5月轉向邊際遞增至今,而CPI下行趨勢延續至20Q4后低位走平,2021年4月起方顯露上行跡象。PPIRM變動基本與PPI同步,20Q4起PPI超越CPI,消費與生產領域物價剪刀差逐步擴大,同期PPIRM翻至PPI上方,對PPI上行引導作用日益凸顯。剪刀差持續走闊增強PPI向CPI傳導勢能,4月PPI邊際走陡,標志著本輪生產領域物價水平走高,逐步向終端消費領域價格水平傳導的開始。

多重效應下,PPI增速陡峭化,CPI受食品拖累明顯。復合口徑下,19Q3起生產領域出現通縮令PPI承壓,20Q1疫情爆發、國內外接力停工導致的需求銳減加劇了生產領域物價水平下行壓力,同期政府對食品、醫療品價格嚴格管制令CPI未出現大幅波動,二者邊際差進入上行區間。20Q2起國內全面復工疊加海外產能真空期對國內產能依賴,延續至今PPI上行令二者邊際差收窄,值得注意的是復合口徑下4月CPI仍顯疲態,并未隨PPI快速上行。CPI在20Q2-21Q1期間受食品價格拖累呈邊際遞減態勢。

終端消費疲弱導致宏觀傳導不暢是剪刀差高企主因。復合口徑下4月社零增速為4.3%,低于疫情前同期水平4個百分點,環比大幅回落。消費需求低迷切斷了生產領域漲價向終端消費者轉嫁。消費需求不振的根源在于居民收入恢復緩慢,大宗商品漲價擠占了宏觀企業部門盈利修復空間,一方面制約了民間投資意愿,另一方面導致企業尋求自動化降低人力成本支出。二者共同作用導致宏觀傳導不暢,PPI-CPI剪刀差高企。

1.2.多因素共振,傳統PPI-CPI傳導受阻

PPI向CPI的傳導主要有直接與間接兩大模式。直接傳導通常集中在CPI非食品部門,例如“油氣開采——石油化工——交通工具燃料”的傳導鏈條即為直接傳導。間接傳導主要集中在CPI食品部門,例如原油漲價帶動農機燃料價格提升最終使成本分攤至農作物價格,以及全面復工帶動PPI上行同時增加居民能量消耗,提振食品需求進而推高食品價格。我們梳理了CPI中權重較大分項的傳導模式:

因傳導鏈堵塞,CPI受PPI傳導影響較小。分項上,4月CPI受食品拖累明顯,其中,豬肉跌幅居首,同比變動-21.4%,帶動畜肉變動-10.30%,非食品項中交通用燃料漲幅居首,同比變動19.40%,這樣上游原材料漲價至CPI非食品項傳導較為通暢。食品類CPI未隨PPI上行是傳導鏈堵塞的主因。

02

本輪PPI上漲原因及行業盈利表現

2.1.PPI同比增速持續上漲

近期PPI同比增速快速回升,觸及此前高點。4月份PPI同比增速達6.8%,環比增速為1.2%,僅略低于2011年7月、2017年2月前兩輪高點的7.58%、7.8%。

從歷史來看,本輪PPI上漲周期尚未走完。截至2021年4月,本輪PPI累計上漲7.52%。從歷史漲幅來看,2009年3月至2011年8月、2016年2月至2018年10月累計上漲幅度分別為15%及13.21%。此次PPI目前漲幅約為前兩輪PPI漲幅的一半。

2.2.供需錯配、基數效應推動PPI上行

2.2.1. 低基數效應推動PPI大幅上行

低基數效應推動PPI大幅上行。本輪PPI之所以會急劇抬升,部分由于去年疫情沖擊下全球經濟衰退而形成的低基數效應所致。從兩年平均增速來看,4月PPI兩年平均增速為1.85%,生產資料PPI復合增速為2.30%,生活資料PPI復合增速為0.60%。本輪PPI及生產資料PPI依舊位于歷史較低水平,但略高于2019年同期水平。

本輪PPI上行中生產資料PPI與生活資料PPI分化明顯,本輪PPI上漲主要由生產資料PPI驅動。其中,采掘工業PPI漲幅最大,漲幅為24.9%,其次為原材料加工業,漲幅為15.2%。從原材料和采掘加工業2021年PPI走勢來看,原材料價格上漲已逐步影響到中下游產業。

2.2.2.供需錯配和美元貶值導致短期大宗商品價格快速上漲

大宗商品供需錯配帶動本輪PPI上行。近期印度、拉美等部分原料生產國受疫情反復影響,全球醫療資源及疫苗分配不均,以美歐為代表的需求端發達市場修復遠好于生產端的發展中國家,新興國家封鎖管控措施重啟,導致原材料等大宗商品供給減少。

弱勢美元導致全球大宗商品價格快速上行。美歐等主要經濟體為了刺激需求端,進行了大規模寬松的財政及貨幣政策,帶動海外消費端顯著修復,甚至高于疫情前水平,海外需求得以迅速恢復。但國內需求恢復較為緩慢。從鋼鐵PMI指數及國內制造業固定資產投資復合增速來看,國內需求恢復較慢,因此我們在本輪PPI上行過程中可以觀察到國內出口保持了快速增長狀態,海外旺盛需求以及弱勢美元推動了本次PPI 上漲。

國內環保限產、碳中和政策也推動部分行業實施供給管制,供需缺口擴大。從政策層面看,當前國內逐步落實碳達峰、碳中和承諾,鋼鐵等高耗能、高碳排放量的行業開啟環保限產“回頭看”,鋼鐵等黑色金屬冶煉制造作為大氣污染防治重點面臨巨大減產壓力,行業年內要實現產能產量雙降,供給缺口擴大,推動當前國內螺紋鋼價格屢創新高。

2.3.行業盈利表現分化

從2020年5月起,我國經濟進入復蘇階段。在出口拉動下,工業企業利潤同比增速轉正,并在2021年一季度達到歷史高峰。在工業企業利潤改善的同時,PPI也大幅上行。

在現階段PPI快速上漲階段,產業鏈上不同工業企業利潤呈現出明顯分化趨勢。上游煤炭、有色、油氣開采等多數行業兩年復合利潤增速較快,但中游整體利潤增速要小于上游行業,下游利潤增速分化明顯,定價能力強、行業集中高、剛性需求的煙草、醫藥、食品飲料、造紙等行業利潤增速較好。

對于上游原材料行業,PPI上行有助于提升毛利率,改善盈利能力。工業上游除油氣開采外,其余行業毛利率相較疫情之前2019Q1均有大幅提升。對于采掘、有色金屬等上游行業,其生產成本相對固定,產品價格對毛利率有著顯著正向影響。當PPI上行時,上游原材料毛利率往往也會出現明顯上行,這將改善上游原材料行業上市公司盈利能力。在本輪PPI上行階段,上游行業除油氣開采外,其他行業毛利率均有顯著增長。

對于轉嫁價格能力較強的中游制造業,其產成品價格往往伴隨原材料價格上升而產生明顯上漲,這將推升中游制造業毛利率。原材料上升會推升中游制造業成本,對毛利率有一定負面影響。但隨著原材料上行,工業產成品的價格也會大幅提升,這將抵消其原材料成本。對于議價能力較弱的中游制造業將面臨毛利率被擠壓的現狀,對比2019年一季度,中游化學纖維、化學制造毛利率有明顯改善,其中,化學纖維行業2021Q1毛利率較2019年Q1上漲最為顯著,達52.19%。

對于下游制造業,PPI快速上行意味著生產成本快速提升。但CPI低位震蕩意味著其產成品提價空間有限,這將擠壓其毛利率水平。對比2021Q1和2019Q1,PPI上行暫未對下游制造業盈利造成明顯負面影響。其中,食品飲料、煙草因為較強的定價權,毛利率均有所提高,其毛利率并未因PPI上行而出現明顯下滑,而農副產品加工、服飾制造等中下游企業毛利率較2019Q1有所下降,這可能是因為其供給格局較為分散、附加值較低,面臨毛利率被擠壓的現狀。

整體來看,本輪PPI上漲周期中,行業利潤有所分化。其中,原油、煤炭、石化、有色金屬、化纖等行業受益于全球經濟復蘇,其毛利率相比2019Q1有較大提升。此外,下游定價權較強的造紙、醫藥、食品飲料等行業毛利率提升也較為明顯。

03

他山之石:PPI與CPI背離帶來的沖擊

3.1. 美國石油危機:上游利潤改善,中下游盈利惡化

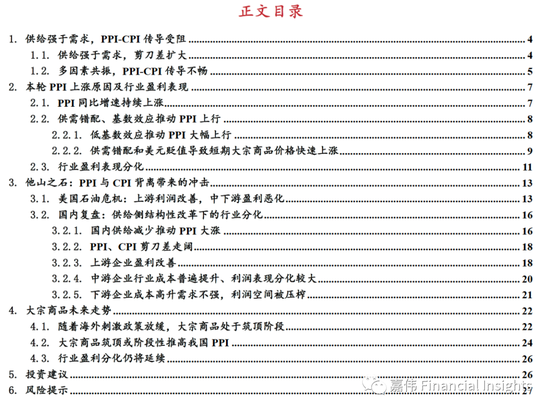

受石油供給短缺影響,美國商品價格大幅上漲。第一次石油危機起源于1973年,主要原因是在第四次中東戰爭爆發后,為了打擊以色列以及支持國,石油輸出國組織(OPEC)阿拉伯成員國在當年12月宣布收回石油定價權,并宣布石油禁運、暫停出口。禁運最初針對的國家是加拿大、日本、荷蘭、英國和美國,后來又擴展到其他一些國家。此次石油危機直到1974年3月才結束,產生的影響深遠,當時的原油價格曾從1973年每桶不到3美元漲到接近12美元,給西方發達國家帶來了巨大通脹壓力。第二次石油危機發生在1979年至20世紀80年代初,由于伊朗發生革命,再加上兩伊戰爭爆發,全球石油產量從每天580萬桶驟降到100萬桶以下,油價也在1979年開始暴漲,從1979年的每桶15美元左右最高漲到1981年2月39美元。國際大宗商品市場受兩次石油危機影響,CRB現貨指數上漲幅度達159.18%,這也為當時主要工業國美國帶來了輸入型通脹。

大宗商品漲價使得PPI上漲,同時CPI也出現明顯上行。在兩次石油危機期間,石油價格提升造成了大宗商品價格上升,從而使得美國產生了輸入型通脹,此期間美國PPI一路上升。傳統觀點認為,PPI的上升不一定引起CPI同向變動。在兩次石油危機期間,美國PPI上升同時,帶動CPI也出現同步上行趨勢。

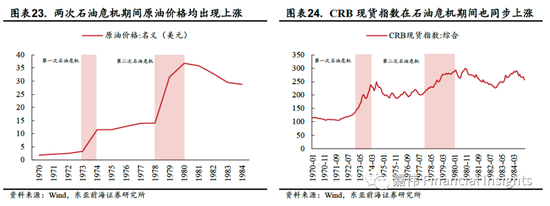

美國兩次石油危機期間上游企業PPI同比漲幅更大。拆分開美國的PPI結構,可以看到美國的PPI上漲隊企業利潤影響并不均衡,而是出現了上游產業PPI漲幅大于下游產業PPI漲幅的情況。在1973到1974年間,上游部門PPI同比漲幅普遍較大,燃料相關產品及動力部門同比漲幅為76.15%,金屬及金屬制品同比漲幅為39.34%;價格漲幅最小的部門為皮革、毛皮及相關制品(10.42%)、運輸設備(10.52%)以及家具及家庭耐用消費品(14.89%)。在1978到1980年間,價格漲幅最大的部門也是上游能源部門,漲幅最小的為下游木材及木制品以及紡織品和服裝等部門。表明石油危機期間輸入型通脹對于不同行業影響是不均衡的。

PPI不均衡上行帶來上游企業相對更高利潤率,而下游行業由于成本轉嫁能力受限利潤率呈現明顯分化態勢。根據兩次石油危機期間各行業利潤同比增速,利潤增速最大的行業為基本金屬、原油和煤炭、金屬制品等上游行業;機動車、零售、電煤氣及衛生等下游行業表現相對較差,甚至出現了凈利潤負增長的情況,表明不均衡通脹在利好上游行業的同時,侵蝕了下游行業利潤空間,經濟中更多利潤向上游企業轉移。

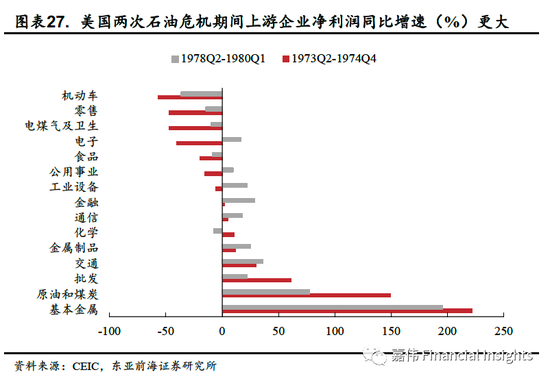

上游企業一枝獨秀難以支撐起經濟企穩,美國經濟落入滯脹局面。由于上游行業公司多是大型重資產類型,相對于數量眾多、規模更小的下游企業來說,其議價能力相對更強,因此大宗商品漲價最終引起上游企業收入提升。但是中下游企業在成本升高時,下游需求無法提升,其利潤空間將會受到壓縮。根據密歇根大學消費者信心指數,在兩次石油危機期間,消費者信心處于歷史低位。下游企業面臨上游成本升高以及下游需求不強兩面夾擊,其利潤也由此產生下降,最終使得經濟同比增速出現了下降,整個經濟體陷入滯脹局面。

3.2.國內復盤:供給側結構性改革下的行業分化

3.2.1.國內供給減少推動PPI大漲

供給側結構性改革導致上游行業量縮價漲,推動PPI上漲。2015年,我國提出“三去一降一補”供給側結構性改革,推進供給過剩行業淘汰落后產能,且一些小企業關閉也導致產能出清,最終導致上游資源品和工業品價格上漲。此階段PPI上漲主要是由生產資料推動的,在2015年供給側結構性改革提出之后,生產資料PPI同比增速由2015年11月的-7.60%最高上升至2017年2月的10.40%,這期間生活資料PPI基本保持不變,表明生產資料價格上漲成為推動PPI上漲主要動力。

本次PPI推動行業與供給側結構性改革行業高度重合,以上游產業為主。供給側結構性改革的一大目標是去產能,過程中對不符合國家能耗、環保、質量、安全等標準和長期虧損的產能過剩行業實行關停或剝離重組,淘汰落后產能和“三高”行業等。因此受到供給側結構性改革影響的主要是上游企業,如煤炭、鋼鐵等傳統企業。這些上游企業產能降低導致了上游產品價格提升。在供給側結構性改革一年后2016年12月,PPI同比上升幅度最大的為上游行業,這與供給側結構性改革對上游企業產能限制是相對應的。

3.2.2.PPI、CPI剪刀差走闊

CPI保持水平波動,主要受食品價格拖累。在2016年初,CPI與PPI開始出現偏離,PPI對于CPI傳導變弱,在此期間,PPI一路上漲,但是CPI并未出現明顯漲勢,主要是由于PPI中生活資料價格變動較小,對于下游CPI傳導較弱,而CPI中非食品價格變動很大程度上被食品價格波動所抵消。把CPI分拆開后,可得CPI波動主要是受到食品價格影響:2016年后CPI中非食品價格同比保持平穩上升,但是食品項自2016年2月便開始整體下降,直到2017年3月才開始有所回升。因此在食品價格拖累下,CPI同比增幅并未上升。

3.2.3.上游企業盈利改善

供給側結構性改革背景下,上游產能受限狀態下供給能力減弱。由于供給側結構性改革對于國內上游企業產能有所限制,因此上游行業整體供給能力有所減弱。根據2016年12月各行業工業增加值累計同比,開采專業及輔助性活動、其他采礦業、黑色金屬礦采選業等上有行業的工業增加值均出現了下降,表明上游企業供給能力在下降。

在供給減少、需求平穩狀態下,上游企業利潤得到明顯改善。供給側結構性改革期間,國內地產、基建投資需求較為旺盛,房地產投資在此期間累積同比仍然出現上升,因此國內上游產品需求并未改變。由于上游產品在供給側結構性改革中供給受到限制,對其需求又沒有出現明顯變動,因此上游企業利潤狀態得到明顯改善。對比各工業企業毛利率,2017年2月相對于2015年11月,煤炭開采和洗選業、石油和天然氣開采業、有色金屬礦采選業、黑色金屬冶煉及壓延加工業等上游企業毛利率改善最為明顯。

3.2.4.中游企業行業成本普遍提升、利潤表現分化較大

以制造業為主的中游企業成本普遍上升。由于中游企業多以制造業為主,其會顯著受到上游原材料價格上升帶來的影響。其中加工制造、儀器儀表制造業中游行業由于比較依賴上游產品,所以其成本上升幅度最大,2016年其主營業務累計同比分別增加了14.00%、10.10%、8.80%。

部分中游企業能將成本壓力傳導至下游后,但有部分中游企業受下游需求不旺影響,毛利反而下滑。部分中游行業集中度相對于下游行業更高,成本轉嫁能力較強。在面臨成本升高時,該類中游企業通過提升價格把成本壓力傳導至下游企業以此來保障其自身的毛利率水平。比較各個申萬行業在2016年Q1以及2017年Q1的毛利率水平,電氣設備等中游行業的毛利率均有所提升,表明其經營狀況并未由于成本增加而惡化;而建筑裝飾、公用事業等行業毛利率卻明顯下滑。

3.2.5.下游企業成本高升需求不強,利潤空間被壓榨

受到中上游產品漲價影響,下游企業成本高企。下游中對于鋼鐵、煤礦、石油等產品依賴性更強的企業由于受到中上游產品漲價的影響,其企業成本不可避免地會增加。根據各工業企業2016年12月的主營業務成本累積同比,汽車制造、儀器儀表制造業、水的生產和供應業等對中上游產品較為依賴的下游產業成本均出現了較大的提升。

需求不足,下游企業利潤受到侵蝕。下游企業在成本升高的狀態下,其需求卻并沒有出現較大的提升,此期間的消費者信心指數總體處于歷史較低位置,下游企業的產品定價沒有提升空間,最后導致下游企業的利潤空間受到侵蝕。根據前文各工業企業毛利率2017年2月相對于2015年11月的提升水平圖表,電力、熱力的生產和供應業、水的生產和供應業、計算機、通信和其他電子設備制造業、儀器儀表制造業等下游典型企業的毛利率下降程度相對較大,表明下游企業的盈利狀況出現了一定程度的下行。

04

大宗商品未來走勢

4.1. 隨著海外刺激政策放緩,大宗商品處于筑頂階段

本次PPI上漲背后是疫情、供給、需求、貨幣流動性四重因素疊加。2021年,原材料主要供應國巴西、印度等地疫情反復,全球疫苗供給短缺,原材料主要供應國疫苗接種緩慢,導致原材料供給短缺;另一方面,發達國家例如美國、歐洲等地疫苗接種速度較快,疊加發達國家疫情期間貨幣擴張速度較快、對消費端支持力度較大,導致發達國家需求復蘇較快,由于供給需求錯配,引發原材料需求幾何倍數增長。弱勢美元和寬裕流動性推升了市場對于大眾商品價格上漲預期。四重因素疊加,從年初至今 PPI整體上行幅度較大。

全球大宗商品價格預計在未來有望繼續上漲,預計在三季度筑頂后逐步回落。從需求端來看,當前疫苗接種速度,歐美等發達國家有望在三季度實現全體免疫,同時我們注意到,2021年3月美國出臺財政刺激政策雖然進一步增加了直接撥付給消費者付款金額,但在此次強刺激之下,美國財政部預計前七個月美國聯邦預算赤字擴大至創紀錄的1.9萬億美元,高于去年同期1.5萬億美元赤字。在政府高赤字之下,美元不斷貶值推動了大宗商品漲價。預計四季度,美國將率先退出QE,2026年聯邦基金利率提升至2%。

從供給端來看,受疫情下部分原材料生產大國封鎖措施以及疫苗接種速度慢影響,預計全球大宗商品供給短期內難以見明顯恢復。2021年5月19日,印度單日新增新冠死亡病例4359例,創疫情爆發以來單日新增死亡病例的最高記錄。為應對疫情,印度多地重啟了封鎖措施。作為全球第五大經濟體,印度新冠疫情的失控對全球經濟造成擾動。由于疫情基本失控,印度各項經濟活動大幅減少、服務業萎縮,而印度的棉花在全球出口占比較高,由于現階段印度棉花處于種植初期階段,封鎖措施可能會影響到印度棉花本年度種植面積,鄭棉主力合約一度突破16300元/噸。同樣受疫情影響從2020年12月份到2021年4月份智利單日新增確診病例從2000例上升到8000例,智利的封鎖措施延長至了3月31日并在4月份重啟封鎖。作為全球最大的產銅國,其影響秘魯銅生產,進而影響全球銅價上漲。

近期由于供給壓力以及需求較旺影響,全球大宗商品價格快速攀升,但是隨著經濟增長步伐放緩,需求逐步回歸正常區間后,來自需求端的支撐力量逐步減弱;但由于部分原料供給大國疫情反復,大宗商品供給短期難以明顯提升。因此從短期來看,政策成為影響大宗商品價格走勢的關鍵:首先,國常會要求落實提高部分鋼鐵產品出口關稅、對生鐵及廢鋼等實行零進口暫定稅率、取消部分鋼鐵產品出口退稅等政策,從而有效提升鋼鐵供給,滿足國內市場供應;其次,國常會要求發揮我國煤炭資源豐富優勢,督促重點煤炭企業在確保安全前提下增產增供,增加風電、光伏、水電、核電等出力,做好迎峰度夏能源保障。煤炭供給將會大幅增加,保障電力供應。第三,堅持擴大對外開放,加強大宗商品進出口和儲備調節,推進通關便利化,更好利用國內外兩個市場、兩種資源,增強保供穩價能力,也就意味著未來大宗商品將迎來階段性筑頂階段。

4.2.大宗商品筑頂或階段性推高我國PPI

我國是大宗商品主要進口國,全球大宗商品價格上漲對我國工業品價格產生明顯影響。從進口量來看,由于我國石油、鐵礦石進口量占消費量過半,石油、鐵礦石和銅等大宗商品價格對我國相應工業品價格會產生明顯影響。從2020年末至今,我國滬銅指數走勢隨著國際銅價走勢出現明顯上漲。

除國際大宗商品價格上漲會導致較為依賴進口的相關工業品價格上漲外,我國今年各行業實施的“碳中和”、嚴格的環保監督、限產政策等亦將減少部分工業品供給。在碳中和要求下,碳排放量相對較高的煤炭、鋼鐵、水泥等行業面臨較高產量壓縮要求。

由于國際大宗商品商品未來可能依舊處于較高水平疊加我國“碳中和、碳達峰”目標下,我國PPI階段性上漲趨勢或將繼續維持,并且隨著市場對于PPI上漲達成一致,部分行業廠商甚至產生一定囤貨、惜售情緒,進一步推動國內PPI上行,我們預計5月PPI依舊會繼續沖高,之后維持高位震蕩,四季度有所回落。

4.3.行業盈利分化仍將延續

在上游生產原材料價格持續上漲情況下,行業盈利分化仍將延續:

對于上游行業例如煤炭、化工、有色等,由于其行業較為集中,原材料價格上漲可有效轉嫁給其中下游企業,PPI上行將增強其盈利能力。類似有色等部分行業固定成本占比較小,產品價格提升對其利潤率將會有明顯推升效果。當PPI上行時,該類行業能夠將其成本上漲壓力轉嫁給下游企業,其盈利能力、財務表現都將有明顯改善。未來隨著我國PPI階段性上行,對于該類企業將會有持續性拉動作用。

對于中游行業,PPI上行是否能夠提升其盈利表現將取決于行業集中度、定價權、下游需求等因素。對于集中度較低、中小企業占比較大行業,由于其產業鏈成本轉嫁能力較弱,若PPI持續保持高位將對該類企業盈利產生一定影響。例如部分通用設備行業等,其盈利狀態將會表現不佳。

PPI上行對下游行業影響要考慮到對應行業需求情況。對于下游行業,由于從年初至今的PPI上漲過程中,價格傳導至下游并不明顯,目前暫未看到下游企業明顯利潤變化。在本輪上漲過程中,我國出口需求復蘇較快,部分出口需求較大行業例如紡織服裝等行業,強勁出口需求會提高行業轉嫁成本能力,從而對行業利潤率產生較好提升。但對于本身行業已經較為飽和、行業競爭較大,由于我國國內消費復蘇稍慢,對于建筑建材等行業,需求不旺、成本上漲,將對其行業利潤產生一定侵蝕。

05

投資建議

債市安全邊際提升,重點關注低估值、順周期、抗通脹能力較強的行業。長期來看,實體經濟和金融市場狀況是影響國際大宗商品價格的主要因素,即經濟基本面因素與商品期貨價格指數具有長期演進中的動態均衡關系,其中供需及庫存因素仍發揮關鍵作用;短期而言,投機因素是造成大宗商品價格波動的最主要原因,疊加全球經濟復蘇共振,存貨需求波動進一步使得大宗商品價格波動幅度超過通貨膨脹波動幅度,使得大宗商品價格波動出現“超調”現象,短期大宗商品價格波動加劇,長期將逐步回歸經濟基本面。預計大宗商品價格2021年二、三季度達到峰值,四季度至2022年在震蕩中小幅回落。在這種預期之下,高估值板塊將有所承壓。我們推薦投資者重點關注低估值、順周期、抗通脹能力較強的行業,債市在平穩資金面下安全邊際提升。

06

風險提示

海外疫情超預期;需求不及預期;通貨膨脹超預期

(本文作者介紹:東亞前海證券研究所宏觀固收首席,經濟學博士。)

責任編輯:衛曉丹

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。