文/新浪財經(jīng)意見領(lǐng)袖專欄作家 任澤平、白學(xué)松

導(dǎo)讀

與全球大多數(shù)國家類似,房價的地區(qū)差異極大,中國大部分三四線城市的絕對房價和房價收入比基本合理,但是一線城市具有特殊性。根據(jù)我們的測算,2019年中國住房市值339萬億元,相當(dāng)于GDP的343%,其中一線、二線、三四線城市住房市值分別為85、107、148萬億元,占全國比重分別為25%、31%、44%,人均住房市值分別為113、37、14萬元。也就是說,北上廣深4個城市住房市值85萬億元,占全國四分之一,人均113萬元。

我們選取紐約、倫敦等一些具有代表性的全球核心城市進(jìn)行對比。在考慮持有成本后,中國一線城市絕對房價、相對房價依然位居全球前列,宇宙的中心。究其原因在于人口流入但土地供給嚴(yán)重不足、優(yōu)質(zhì)公共資源富集以及貨幣超發(fā),中國一二線城市房價并非由當(dāng)?shù)刂形粩?shù)收入人群決定,而是由全國高收入人群決定;加上中國居民收入統(tǒng)計不全、高儲蓄率、高經(jīng)濟(jì)增速等情況,使得房價收入比、租金回報率不完全具備國際可比性。我們建議,以人地掛鉤和金融穩(wěn)定為核心加快構(gòu)建房地產(chǎn)長效機(jī)制,以促進(jìn)房地產(chǎn)市場平穩(wěn)健康發(fā)展。

摘要

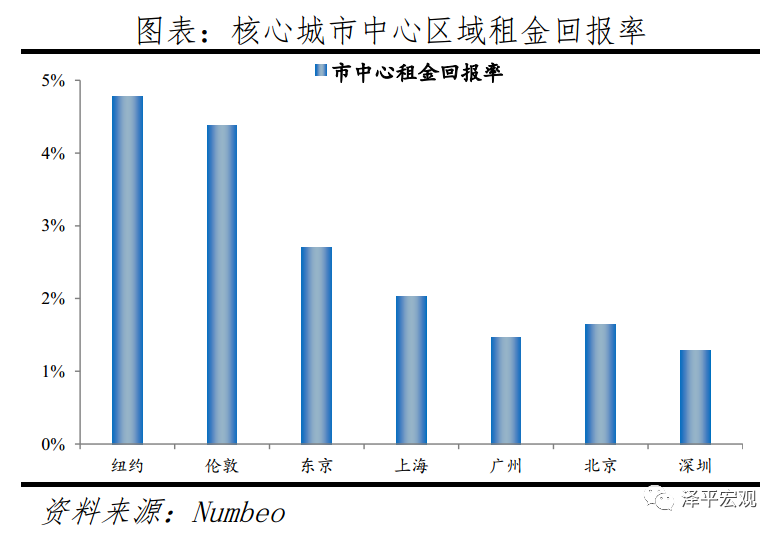

絕對房價:中國核心城市絕對房價和相對房價均居全球前列。1)核心城市房價高、漲幅高是世界普遍現(xiàn)象。2009-2019年,北上廣深商品住宅成交均價漲幅達(dá)4倍以上,高于全國的2.0倍。與一線城市相比,二線和三四線的絕對房價和房價收入比較低。2019年一線、二線、三四線二手房均價分別為53987元/平方米、17063元/平方米、6978元/平方米,房價收入比分別為22.2、11.3、6.7。2)從絕對房價看,以使用面積口徑估算,北京、上海和深圳中心區(qū)域?qū)嶋H房價分別為15.0、14.3、14.1萬元/平方米,超過紐約的10.6萬元/平方米、倫敦的10.2萬元/平方米,僅次于香港的21.4萬元/平方米。3)中國一線城市房價收入比較高,市中心租金回報率不足2.1%。以使用面積算,北上廣深市中心房價收入比分別為67、56、37、52,高于紐約的11,倫敦的14,東京的11;外圍區(qū)房價收入均在20以上,同樣高于紐約、倫敦和東京;北上廣深租金回報率不足2.1%,低于紐約的4.8%、倫敦的3.3%、東京的2.7%。4)考慮持有費(fèi)用后北上廣深與國際都市相對房價差距縮小。國外普遍征收房地產(chǎn)稅、且物業(yè)費(fèi)較高,持有成本明顯高于中國。考慮持有費(fèi)用后,以使用面積算,紐約、倫敦、東京市中心房價收入比分別為18、19、15,北上廣深分別為68、57、37、52,紐約、倫敦、東京市中心租金回報率分別降至2.8%、2.4%、2.1%,而北上廣深分別為1.6%、2.0%、1.4%、1.3%,差距明顯縮小。

1000萬人民幣能買什么房子?1)1000萬在北京、上海、紐約、倫敦核心區(qū)CBD附近可購買的住宅使用面積差距不大,在67-80平方米左右,但紐約市中心住宅每年持有費(fèi)用超過16萬元,倫敦超過7萬元,北京和上海不足7000元。2)1000萬在北京、上海外圍區(qū)可購買使用面積在105-108平方米左右的住宅,而在倫敦、紐約外圍區(qū)可購買的住宅使用面積分別為140、160平方米左右。北京、上海外圍區(qū)房價較高,原因在于戶籍制度使得外圍區(qū)居民與核心區(qū)居民一樣可以分享主要優(yōu)質(zhì)公共資源。按照上述住房面積,紐約外圍區(qū)住宅每年持有費(fèi)用超過19萬元,倫敦接近7萬元,北京和上海不足9000元。

中國核心城市房價的決定因素與長效機(jī)制。1)中國一二線城市房價并非由當(dāng)?shù)刂形粩?shù)收入人群決定,而是由全國高收入人群決定。在人口長期大量向一二線核心城市集聚的背景下,一二線城市土地長期供給嚴(yán)重不足導(dǎo)致高房價,人地嚴(yán)重錯配。并且,核心城市優(yōu)質(zhì)公共資源高度富集,中國特有戶籍制度使得公共資源與戶口掛鉤、而戶口基本與房產(chǎn)掛鉤的情況更加促進(jìn)全國高收入人群向核心城市集聚。此外,貨幣超發(fā)使得廣義貨幣增速多高于名義GDP增長,刺激一線城市的房地產(chǎn)價格快速上漲。2)房價收入比和租金回報率的國際可比性很差。所謂“房價收入比4-6是合理區(qū)間的國際慣例”為訛傳,國際上并不存在這樣一個客觀標(biāo)準(zhǔn)。中國相對房價較高的原因主要在于:其一,中國經(jīng)濟(jì)增速在全球較高,核心城市相對房價高是成長性的反映。其二,中國居民儲蓄率高達(dá)37%,是歐美發(fā)達(dá)國家的至少3倍以上,高儲蓄率推升房價收入比。其三,中國存在收入瞞報少報、大量外來人口只掙錢不定居、父母提供部分首付款等情況,導(dǎo)致核心城市居民實際購買能力被低估,進(jìn)而房價收入比被高估。3)以人地掛鉤和金融穩(wěn)定為核心加快構(gòu)建房地產(chǎn)長效機(jī)制。包括:以常住人口增量為核心改革“人地掛鉤”,優(yōu)化土地供應(yīng);保持房地產(chǎn)金融政策穩(wěn)定;轉(zhuǎn)變住房供應(yīng)結(jié)構(gòu),豐富供應(yīng)主體;推進(jìn)房地產(chǎn)稅改革,在提高持有環(huán)節(jié)成本的同時降低交易環(huán)節(jié)成本,抑制投機(jī)型需求。

風(fēng)險提示:公開統(tǒng)計數(shù)據(jù)存在一定偏差。

目錄

1 中國核心城市絕對房價和相對房價均居全球前列

1.1 核心城市房價高和漲幅高是世界普遍現(xiàn)象

1.2 北上深絕對房價位居世界前列

1.3 中國一線城市房價收入比較高,租金回報率不足2.1%

1.4 考慮持有費(fèi)用后北上廣深與國際都市相對房價差距縮小

2 1000萬人民幣能買什么房子?

2.1 核心區(qū)能買到的住宅使用面積差距不大

2.2 紐約和倫敦的外圍區(qū)能買面積更大的住宅

3 中國核心城市高房價明顯存在泡沫嗎?

3.1 中國核心城市高房價主要源于什么?

3.2 房價收入比和租金回報率的國際可比性很差

3.3 以人地掛鉤和金融穩(wěn)定為核心加快構(gòu)建房地產(chǎn)長效機(jī)制

正文

1 中國核心城市絕對房價和相對房價均居全球前列

和國際大都市相比,中國一線城市的房價貴不貴?我們選取一些具有代表性的全球核心城市進(jìn)行對比,樣本包括北京、上海、廣州、深圳、香港、倫敦、巴黎、紐約、舊金山、東京等,其中重點分析北京、上海、紐約和倫敦。

與西方相比,中國城市行政區(qū)劃范圍內(nèi)土地面積較大,比如北京市面積高達(dá)1.6萬平方公里,廣州、上海、深圳分別為7434、6341、1997平方公里,而東京、倫敦、紐約、巴黎面積分別為2188、1577、789、105平方公里。為增強(qiáng)不同城市的可比性,我們分別選擇在中心區(qū)以及距離市中心8公里左右的區(qū)域(我們此處將其定義為外圍區(qū))進(jìn)行比較。具體來看,北京的中心區(qū)指東城區(qū)和西城區(qū),外圍區(qū)指四環(huán)與五環(huán)之間區(qū)域;上海的中心區(qū)指內(nèi)環(huán),外圍區(qū)指中環(huán)與外環(huán)之間區(qū)域;紐約的中心區(qū)指是曼哈頓中城和下城,外圍區(qū)指距離曼哈頓8公里左右的區(qū)域;倫敦的中心區(qū)指倫敦一區(qū),外圍區(qū)指三區(qū)與四區(qū)之間區(qū)域。

為保證數(shù)據(jù)口徑統(tǒng)一,市中心與外圍區(qū)房價數(shù)據(jù)來源于全球最大的在線協(xié)作數(shù)據(jù)庫網(wǎng)站Numbeo。該網(wǎng)站匯聚全球用戶提供的生活信息數(shù)據(jù),并且實時更新。我們通過大量搜集各國的房產(chǎn)中介網(wǎng)站公布的中心區(qū)與非中心區(qū)各個樓盤售價和租金數(shù)據(jù)驗證了Numbeo數(shù)據(jù)的合理性,比如Numbeo網(wǎng)站顯示2020年11月紐約市中心房價和租金分別為105873元/平方米、422元/平方米/月。作為驗證,我們通過在美國最大的房產(chǎn)中介網(wǎng)站Zillow搜集大量樓盤數(shù)據(jù)得出的紐約市中心房價和租金分別為106937元/平方米、409元/平方米/月,相差不大。此外,通過房價對比驗證,Numbeo口徑下的“非市中心房價”指的是外圍區(qū)房價。

1.1 核心城市房價高和漲幅高是世界普遍現(xiàn)象

2009-2019年,北上廣深房價漲幅達(dá)4倍以上,高于全國的2.0倍。由于新房區(qū)位逐漸外移及限價等問題,以二手房價格衡量房價漲幅更為有效。不過,全國層面缺乏二手房均價數(shù)據(jù),以新房價格計算,2009-2019年全國新建商品住宅銷售均價從4459元/平方米升至8708元/平方米,上漲2.0倍。根據(jù)房產(chǎn)中介安居客和房地產(chǎn)協(xié)會旗下房價行情網(wǎng)數(shù)據(jù),2009年北京、上海、廣州、深圳二手房均價分別為13932元/平方米、12274元/平方米、8200元/平方米、13858元/平方米,到2019年分別上漲到62405元/平方米、57084元/平方米、33036元/平方米、64298元/平方米,分別上漲4.5倍、4.7倍、4倍、4.6倍。其中,優(yōu)質(zhì)學(xué)區(qū)房漲幅能達(dá)到9倍以上,如北京育才小學(xué)的劃片小區(qū)耕天下,2009年2月單價僅12900元,而當(dāng)前二手房單價117000元,10年實現(xiàn)上漲9.1倍。

與一線城市相比,二線和三四線城市的絕對房價和房價收入比較低。從絕對房價來看,2019年12月一線、二線、三四線城市二手房均價分別為53987元/平方米、17063元/平方米、6978元/平方米。從相對房價來看,根據(jù)2019年城鎮(zhèn)居民可支配收入,結(jié)合我們在2018年11月報告《中國住房存量測算:過剩還是短缺?》計算得到的套戶比和人均住房面積等數(shù)據(jù),一線、二線、三四線城市房價收入比分別為22.2、11.3、6.7。

從國際經(jīng)驗來看,核心城市房價高、漲幅高于其他地區(qū)是世界普遍現(xiàn)象。在英國,1968-2019年,大倫敦地區(qū)房價從0.44萬英鎊/套上漲至48.39萬英鎊/套,英格蘭地區(qū)從0.34萬英鎊/套上漲至25.17萬英鎊/套,全國從0.36萬英鎊/套上漲至23.47萬英鎊/套,倫敦地區(qū)房價漲幅達(dá)110倍,高于英格蘭地區(qū)的74倍和全國范圍的65倍。在美國,1975-2019年,美國、紐約市、紐約-澤西-白原分區(qū)(紐約都會區(qū)分區(qū)之一)、洛杉磯-長灘-格倫代爾分區(qū)(洛杉磯都會區(qū)分區(qū)之一)房價分別上漲7.2、9.1、12.2、16.7倍。在日本,房地產(chǎn)泡沫破滅前,1975-1991年東京區(qū)部、橫濱、名古屋、京都、大阪、神戶等六個核心城市地價上漲4.5倍,其他城市上漲1.7倍。

1.2 北上深絕對房價位居世界前列

換算為可比的使用面積后,北京、上海和深圳市中心及外圍區(qū)房價均處于世界前列,但頂級住宅價格存在差距。絕對房價的國際比較需注意統(tǒng)計口徑。國內(nèi)住房面積統(tǒng)計口徑為建筑面積,包括使用面積、墻體占用面積、公攤面積,而大多數(shù)國家地區(qū)計算的是套內(nèi)面積或使用面積。比如,香港采用的是套內(nèi)面積,套內(nèi)面積=建筑面積-公攤面積;美國、英國等使用的是使用面積,使用面積=套內(nèi)面積-墻體占用面積。一般而言,套內(nèi)面積約為建筑面積的80%,使用面積約為建筑面積的70%。

在中心區(qū)域,根據(jù)Numbeo2020年11月份城市中心區(qū)域房價數(shù)據(jù),香港以214444元/平方米位居第一,紐約以105862元/平方米位居第四,倫敦以101570元/平方米位居第六,北京、深圳、上海分別以105088元/平方米、100077元/平方米、98706元/平方米位居全球第五、第七、第八,廣州以54246元/平方米位居第二十九。換算為使用面積后,北京、深圳和上海中心區(qū)域?qū)嶋H房價分別為150126元/平方米、142968元/平方米和141008元/平方米,超過倫敦和紐約,僅次于香港,廣州為77494元/平方米,未進(jìn)前十。但是中國一線城市中心區(qū)的頂級豪宅單價低于國際大都市,比如紐約中心區(qū)最貴的豪宅是位于曼哈頓中城的公園大道432號,俯瞰紐約中央公園,單價約為77萬元/平方米,而上海中心區(qū)最貴的豪宅是位于陸家嘴金融區(qū)緊鄰黃浦江的湯臣一品,單價為25萬元/平方米,以使用面積算,單價為36萬元/平方米。

在外圍區(qū)域,香港以135128元/平方米位居第一,巴黎以70505元/平方米位居第二,深圳、北京、上海分別以58144元/平方米、58103元/平方米、58001元/平方米,位居第十二、第十六、第十七,依然處于世界前列,但相對中心區(qū)域排名有所后移,廣州以28939元/平方米位居四十三。換算為使用面積后,深圳、北京和上海城市外圍區(qū)域房價分別為83063元/平方米、83004元/平方米和82856元/平方米,位居第二、第三、第四,僅次于香港,廣州為41341元/平方米,未進(jìn)前二十。

1.3 中國一線城市房價收入比較高,租金回報率不足2.1%

以使用面積算,北上廣深市中心房價收入比分別為67、56、37、52,高于紐約的11,倫敦的14,東京的11;外圍區(qū)房價收入均在20以上,同樣高于紐約、倫敦和東京。Numbeo只公布了全市的房價收入比,我們采用Numbeo公布的房價平均數(shù)據(jù)、地方政府公布的人均可支配收入、人均住房面積計算市中心和非市中心的房價收入比。2019年,北京、上海、廣州、深圳市中心的房價收入比分別為47、39、26、36,外圍區(qū)的房價收入比分別為23、21、14、19,而紐約市中心和外圍區(qū)房價收入比分別為11、5,倫敦市中心和外圍區(qū)房價收入比分別為14、8,東京市中心和外圍區(qū)房價收入比分別為11、7。換算為使用面積后,中國一線城市實際房價收入比更高,北京、上海、廣州、深圳市中心的房價收入比分別為67、56、37、52,非市中心的房價收入比分別為33、30、20、27。

北上廣深市中心租金回報率不足2.1%,低于紐約的4.8%、倫敦的3.3%、東京的2.7%。租金回報率是住房每年租金與售價的比值,租金回報率低意味著投資房地產(chǎn)的現(xiàn)金貼現(xiàn)率低。根據(jù)Numbeo2020年11月數(shù)據(jù),在全球90個經(jīng)濟(jì)體327個城市中,市中心的靜態(tài)租金回報率平均值為6.03%,中位值為5.07%,外圍區(qū)的靜態(tài)租金回報率平均值為7.21%,中位值為5.44%。其中,紐約市中心與外圍區(qū)的租金回報率分別為4.78%、5.43%,倫敦為3.28%、4.38%,東京為2.70%、2.35%,而北京、上海、廣州、深圳市中心租金回報率分別為1.64%、2.03%、1.46%、1.29%,外圍區(qū)租金回報率分別為2.03%、2.11%、1.51%、1.38%。我們使用中國房地產(chǎn)協(xié)會旗下中國房價行情網(wǎng)數(shù)據(jù)進(jìn)行驗證,2019年北京、上海、廣州、深圳全市范圍的租金回報率分別為1.75%、1.98%、1.88%、1.54%。

1.4 考慮持有費(fèi)用后北上廣深與國際都市相對房價差距縮小

國外核心城市普遍征收房地產(chǎn)稅、且物業(yè)費(fèi)等較高,持有成本明顯高于中國。在不考慮房地產(chǎn)稅從個人收入所得稅中扣除情況下,紐約市房地產(chǎn)稅率為0.8%,市中心物業(yè)費(fèi)約為82元/平方米/月,非市中心物業(yè)費(fèi)約為54元/平方米/月;除此之外,業(yè)主還需根據(jù)房產(chǎn)面積和檔次的不同,每年繳納1000-5000美元的房屋保險費(fèi)。倫敦業(yè)主需要繳納市政稅,約占房價的0.3%-1.2%,實際稅率隨房價上升而下降,倫敦市中心物業(yè)費(fèi)約為48元/平方米/月,非市中心物業(yè)費(fèi)約為23元/平方米/月。東京業(yè)主每年需要繳納房屋評估價1.4%的不動產(chǎn)稅和0.3%的市政建設(shè)稅,房屋評估價約為售價的20%,市中心和非中心物業(yè)費(fèi)分別為25元/平方米/月、14元/平方米/月(各國房地產(chǎn)稅情況參見恒大研究院2019年3月報告《發(fā)達(dá)經(jīng)濟(jì)體房地產(chǎn)稅怎么收?》)。中國除上海和重慶作為試點外尚未推出房地產(chǎn)稅,而且國內(nèi)物業(yè)費(fèi)較低,北京、上海、深圳市中心的物業(yè)費(fèi)約為4.3元/平方米/月,非市中心物業(yè)費(fèi)約為3.1元/平方米/月,廣州市中心物業(yè)費(fèi)為2.9元/平方米/月,非市中心物業(yè)費(fèi)為2.2元/平方米/月。

考慮持有費(fèi)用后,以使用面積算,紐約、倫敦、東京市中心房價收入比分別為18、19、15,北上廣深分別為68、57、37、52,紐約、倫敦、東京市中心租金回報率分別降至2.8%、2.4%、2.1%,而北上廣深分別為1.6%、2.0%、1.4%、1.3%,差距明顯縮小。各國住房的持有成本不同,為較準(zhǔn)確比較實際的房價收入比和租金回報率,我們將房地產(chǎn)稅、各項物業(yè)(管理)費(fèi)等持有階段的費(fèi)用納入考慮。假設(shè)居住30年,將這30年的持有費(fèi)用按照假定5%的折現(xiàn)率計入房價,計算折現(xiàn)后的房價收入比。紐約市中心和外圍區(qū)房價收入比分別為18、9,倫敦分別為19、9,東京分別為15、8,北京、上海、廣州、深圳市中心的房價收入比分別為48、40、26、37,外圍區(qū)的房價收入比分別為23、21、14、20。以使用面積算,北京、上海、廣州、深圳市中心的房價收入比分別為68、57、37、52,外圍區(qū)的房價收入比分別為33、30、20、28。考慮持有費(fèi)用后,紐約市中心和外圍區(qū)租金回報率分別為2.83%、3.45%,倫敦分別為2.43%、3.54%,東京分別為2.1%、1.96%,北京、上海、廣州、深圳市中心的租金回報率分別為1.61%、1.99%、1.42%、1.26%,外圍區(qū)的租金回報率分別為1.99%、2.06%、1.47%、1.35%。

2 1000萬人民幣能買什么房子?

為增強(qiáng)對國際大都市房價的直觀認(rèn)識,我們從自住角度出發(fā),假定手頭有1000萬人民幣預(yù)算,討論在北京、上海、紐約、倫敦的核心區(qū)和外圍區(qū)分別能買到什么品質(zhì)的住宅以及每年的持有費(fèi)用是多少。考慮不同城市的可比性,我們將核心區(qū)的選房區(qū)域縮小在距離CBD或金融商業(yè)區(qū)2.5公里以內(nèi)范圍,且避開單價明顯較高的樓盤。

2.1 核心區(qū)能買到的住宅使用面積差距不大

1000萬在北京、上海、紐約、倫敦核心區(qū)域CBD附近能購買到的住宅的使用面積差距不大,使用面積在67-80平方米左右,但紐約和倫敦市中心住宅的持有費(fèi)用遠(yuǎn)遠(yuǎn)高于北京和上海。紐約市中心住宅每年持有費(fèi)用超過16萬人民幣,倫敦超過7萬元,北京和上海則不足7000元。

具體來看,在北京核心區(qū),新房可以購買西城區(qū)三環(huán)內(nèi)的璽源臺95平方米的二居室(使用面積接近67平方米),均價10.6萬元/平方米,樓盤所在區(qū)域北接長安街,南依蓮花河,西連西客站,東望金融街,屬于首都功能核心區(qū),物業(yè)費(fèi)5461元/年;二手房可以購買東城區(qū)二環(huán)內(nèi)的新景家園105平方米的二居室或三居室(使用面積約74平方米),均價接近10萬元/平方米,樓盤位于老北京內(nèi)城九門之一的崇文門,地鐵2號線5號線7號線三線軌道交匯,距離天安門廣場和王府井商業(yè)區(qū)分別僅有1.6公里,物業(yè)費(fèi)3150元/年。

在上海核心區(qū),新房可以購買浦東陸家嘴金融區(qū)的仁恒公園世紀(jì)90平方米二居室(使用面積約67平方米),均價12萬元/平方米,配套成熟,八佰伴商圈、國金中心、光大銀行、交通銀行、仁濟(jì)醫(yī)院(三級甲等)能滿足各項正常的家庭生活需求,物業(yè)費(fèi)6106元/年;二手房可以購買陸家嘴金融區(qū)的浦江茗園110平方米三居室(使用面積約80平方米),均價9.1萬元/平方米,小區(qū)緊鄰各大金融機(jī)構(gòu),物業(yè)費(fèi)3174元/年。

在紐約核心區(qū),新房可以購買曼哈頓下城130William St公寓73平方米一居室,均價13.5萬元/平方米,地處金融區(qū)中心,距離華爾街200米,房地產(chǎn)稅8萬元/年,物業(yè)費(fèi)7.2萬元/年,房屋保險費(fèi)約2.4萬元/年,合計約17.6萬元/年;二手房可以購買曼哈頓下城金融區(qū)的274 Water St公寓70平方米一居室,均價14.1萬元/平方米,毗鄰百年建筑布魯克林大橋,距離華爾街僅500米,房地產(chǎn)稅8萬元/年,物業(yè)費(fèi)6.9萬元/年,保險費(fèi)約2萬元/年,合計16.9萬元/年。

在倫敦核心區(qū),新房可以購買LondonDock公寓74平方米一居室,均價13.5萬元/平方米,位于泰晤士河北岸、倫敦金融城和金絲雀碼頭中間,為倫敦的心臟地帶,距離CBD約1公里,步行10分鐘即可到達(dá)火車站,市政稅約3萬元/年,物業(yè)費(fèi)為4.3萬元/年,合計7.3萬元/年。

2.2 紐約和倫敦的外圍區(qū)能買面積更大的住宅

1000萬人民幣在紐約、倫敦外圍區(qū)域能購買的住宅使用面積整體比北京、上海大,但是紐約和倫敦外圍區(qū)住宅的持有費(fèi)用遠(yuǎn)遠(yuǎn)高于北京和上海。1000萬在北京、上海外圍區(qū)域可購買使用面積在105-108平方米左右的住宅,而在倫敦、紐約外圍區(qū)域可購買的住宅使用面積分別為140、160平方米左右。北京、上海外圍區(qū)域房價較高,原因在于戶籍制度使得外圍區(qū)域居民與核心區(qū)域居民一樣可以分享主要優(yōu)質(zhì)公共資源。按照上述住房面積,紐約外圍區(qū)住宅每年持有費(fèi)用高于19萬人民幣,倫敦接近7萬元,北京和上海則不足9000元。

具體來看,在北京外圍區(qū),新房可以購買南四環(huán)附近國韻村150平方米三居室(使用面積約105平方米),均價6.2萬元/平方米,周邊的公園較多,有旺興湖郊野公園、宣頤公園、碧海公園三大生態(tài)公園,但是生活相關(guān)配套相對不完善,物業(yè)費(fèi)6840元/年;二手房可以購買豐臺四環(huán)外天鴻美域南區(qū)154平方米三居室(使用面積約108平方米),均價6.4萬元/平方米,2004年建造、配套完善,物業(yè)費(fèi)為4476元/年。

在上海外圍區(qū),新房可以購買浦東中環(huán)與外環(huán)之間的綠洲康城金邸154平方米三居室(使用面積約108平方米),均價6.3萬元/平方米,臨近地鐵11號線御橋站及16號線、在建中的13號線和18號線,4站地鐵可到達(dá)上海迪士尼,2公里內(nèi)有宜家家居、紅星美凱龍、百聯(lián)東郊購物中心等,物業(yè)費(fèi)為8870元/年;二手房可以購買日月光水岸花園149平方米三居室(使用面積約105平方米),均價6.7萬元/平方米,靠近2號線廣蘭路站,物業(yè)費(fèi)為3451元/年。

在紐約外圍區(qū),新房可以購買皇后區(qū)345410th St公寓165平方米三居室,均價6萬元/平方米,地鐵30分鐘可到達(dá)曼哈頓中城,房地產(chǎn)稅8萬元/年,物業(yè)費(fèi)11萬元/年,房屋保險費(fèi)約1萬元/年,合計20萬元/年;也可以購買布魯克林區(qū)NElliott Pl公寓160平方米五居室,均價6.3萬元/平方米,地鐵30分鐘可到曼哈頓下城,房地產(chǎn)稅8萬元/年,物業(yè)費(fèi)10萬元/年,房屋保險費(fèi)約1萬元/年,合計19萬元/年。

在倫敦外圍區(qū),新房可以購買BeaufortPark公寓140平方米三居室,均價7.1萬元/平方米,位于倫敦西北四區(qū),8分鐘步行至科林代爾地鐵站,是傳統(tǒng)白人居民區(qū), 市政稅約3萬元/年,物業(yè)費(fèi)為3.8萬元/年,合計6.8萬元/年;也可以購買Filmworks公寓139平方米三居室,均價7.2萬元/平方米,位于倫敦西三區(qū),從最近的伊麗莎白線城Ealing Broadway站出發(fā),12分鐘可至牛津街,16分鐘可至希斯羅機(jī)場, 市政稅約3萬元/年,物業(yè)費(fèi)為3.9萬元/年,合計6.9萬元/年。

3 中國核心城市高房價明顯存在泡沫嗎?

3.1 中國核心城市高房價主要源于什么?

人口長期大量向一二線核心城市集聚。房地產(chǎn)長期看人口,人口遷移的基本邏輯是人隨產(chǎn)業(yè)走、人往高處走。從國際經(jīng)驗看,人口不斷從低收入地區(qū)到高收入地區(qū)遷移,從城市化到大都市圈化。中國核心城市優(yōu)質(zhì)公共資源富集、產(chǎn)業(yè)特別是高端產(chǎn)業(yè)高度集聚,人口長期大量流入。中國一二線城市人口年均增速均顯著高于全國平均水平,且一線核心城市人口增速更高,表明人口長期凈流入、且向一線城市集聚更多。2001-2010年、2011-2015年、2016-2019年,一線城市全域人口年均增速分別為3.42%、1.49%、1.33%,二線城市分別為1.81%、1.00%、0.69%,而上述時期全國人口年均增速分別為0.57%、0.50%、0.46%。

核心城市優(yōu)質(zhì)公共資源高度富集,中國特有戶籍制度使得公共資源與戶口掛鉤、而戶口基本與房產(chǎn)掛鉤的情況更加促進(jìn)全國高收入人群向核心城市集聚。從教育看,2020年北京、上海一本入學(xué)率錄取率分別為46%、30%,分別為全國第一、第三;其中,擁有的985工程大學(xué)數(shù)量分別為8所、4所,合計占全國985工程大學(xué)總數(shù)的31%;擁有的211工程大學(xué)數(shù)量分別為26所、9所,合計占全國211工程大學(xué)總數(shù)的29%。從醫(yī)療看,北京、上海兩地2018年三甲醫(yī)院分別為54、32個,雖然合計僅占全國的6.6%,但集聚了中國最頂級的醫(yī)療資源,比如協(xié)和醫(yī)院、301醫(yī)院等。在中國現(xiàn)行戶籍制度下,戶口不僅是單純的戶籍登記,而且附帶了區(qū)域教育醫(yī)療等公共資源、就業(yè)機(jī)會。并且,按照現(xiàn)行規(guī)定,戶口要么登記于個人房產(chǎn)下、要么通過單位掛靠于集體戶,這使得戶口與住房基本掛鉤。這使得,在核心城市置業(yè),房子不僅是具有居住功能的建筑物,而且捆綁了一系列的稀缺資源和優(yōu)質(zhì)福利。盡管當(dāng)前部分城市允許租房入學(xué),但條件較多、且排序一般在戶口和住房均在本學(xué)區(qū)的家庭之后。在國際上,盡管美國也有學(xué)區(qū)制度,但家庭在學(xué)區(qū)擁有居住資格即可,可采用租賃方式;并且,美國的學(xué)區(qū)分布相對均勻,并未主要集中在部分大城市。此外,盡管北京、上海近期人口增長放緩、甚至陷入負(fù)增長,但流出的主要是中低收入人群,高收入人群很可能仍在持續(xù)流入。

人地嚴(yán)重錯配,核心城市土地供給嚴(yán)重不足。從原則上講,在供需基本平衡的市場,房價由中位數(shù)收入人群決定;在供給明顯大于需求的市場,房價由低收入人群決定;在供給明顯小于需求的市場,房價則由高收入人群決定。盡管國際核心城市的核心區(qū)域土地供給均有限,但周邊土地供給比較市場化。而中國長期存在限制大城市發(fā)展的傾向,大城市土地供應(yīng)長期被嚴(yán)格限制,建設(shè)用地供給嚴(yán)重不足。根據(jù)住建部統(tǒng)計,2006-2017年中國城區(qū)人口1000萬人以上的城市城區(qū)人口增量增長34.1%,而建設(shè)用地僅增長6.1%,人口增量與土地供給嚴(yán)重不匹配。從人均城市建設(shè)用地看,2017年1000萬人的城市人均建設(shè)用地面積僅74.5平方米,而其他規(guī)模城市人均建設(shè)用地面積超過100平方米,100-300萬、20萬以下城市更是分別達(dá)117.3、135.5平方米。

貨幣超發(fā)使得廣義貨幣增速多高于名義GDP增長,刺激一線城市的房地產(chǎn)價格快速上漲。從國際角度看,1970-2019年英國房價年均增長8.8%,雖高于8.2%的名義GDP年均增速,但仍然低于11.5%的廣義貨幣年均增速;1960-2019年美國房價年均增長4.6%,而名義GDP和M2年均增速分別為6.5%、6.9%。從大都市圈角度看,在英國,1995年1月至2019年12月,大倫敦及周邊地區(qū)房價多上漲4-5倍,明顯高于該時期英國名義GDP和M2余額增幅的1.6、3.5倍。在美國,1975-2019年,洛杉磯-長灘-格倫代爾分區(qū)房價年均增長6.6%,高于同期M2的6.4%和GDP的6%。在日本,1975-1991年六個核心城市地價年均增長11.2%,其他城市地價年均增長6.4%,同期M2年均增長約9%。在中國,過去四十年廣義貨幣供應(yīng)量M2年均增速15%,1998年以來全國新建住房銷售均價年均復(fù)合增速達(dá)7.72%,低于同期M2增速近8個百分點,而一線城市房價基本與M2增速持平。此外,一線城市土地成交價格同樣快速上漲,2007年至2019年間復(fù)合增速達(dá)22.5%,遠(yuǎn)超貨幣增速,同期二三線城市地價增速與一線城市存在明顯差距。

3.2 房價收入比和租金回報率的國際可比性很差

所謂“房價收入比4-6是合理區(qū)間的國際慣例”為訛傳,國際上并不存在一個客觀標(biāo)準(zhǔn)。房價收入比反映的是居民家庭對房價的支付能力,比值越高,支付能力越低。Weicher(1977)最早使用房價收入比作為住房支付能力判別指標(biāo),其房價收入比為每套房屋銷售價格中位數(shù)與家庭年收入中位數(shù)之比,其中計算了1949-1975年美國的房價收入比,大多數(shù)位于2.8-2.9之間。1989年10月香港大學(xué)專家伯納德指出,發(fā)達(dá)國家房價收入比在1.8-5.5之間,發(fā)展中國家一般在4-6之間。后來,伯納德在搜集到較多國家的房價收入比資料后,發(fā)現(xiàn)一些經(jīng)濟(jì)落后的發(fā)展中國家房價收入比遠(yuǎn)高于6。1998年聯(lián)合國統(tǒng)計了96個經(jīng)濟(jì)體的房價收入比資料,最高為30,最低為0.8,平均值為8.4,中位數(shù)為6.4,徹底否定了4-6倍是國際標(biāo)準(zhǔn)的論點。然而部分中國學(xué)者和相關(guān)機(jī)構(gòu)在引入房價收入比概念時,忽視中國的經(jīng)濟(jì)水平、文化傳統(tǒng)、房地產(chǎn)發(fā)展階段等因素,不約而同地引用“4-6”這個所謂的“國際標(biāo)準(zhǔn)”進(jìn)行國際比較,這顯然是有問題的。

除土地供給不足外,加上中國居民收入統(tǒng)計不全、高儲蓄率、高經(jīng)濟(jì)增速等情況,使得房價收入比、租金回報率不具備國際可比性。

其一,中國經(jīng)濟(jì)增速在全球較高,核心城市相對房價高是成長性的反映。如果把經(jīng)濟(jì)體或城市比作一家公司,住房可類似為這家公司的股票,房價是股價,租金回報率是股息率。以中國股市為例,由于成長性不同,主板和創(chuàng)業(yè)板的股票估值不具備可比性。在主板,公司業(yè)績增長穩(wěn)定但不具備爆發(fā)性,估值一般;在創(chuàng)業(yè)板中,公司業(yè)績增長較快,股票估值較高,高估值是對未來盈利的提前反映。當(dāng)前中國經(jīng)濟(jì)雖從高速增長階段轉(zhuǎn)向高質(zhì)量發(fā)展階段,但經(jīng)濟(jì)增速在全球仍較高。核心城市是中國經(jīng)濟(jì)的核心,高端產(chǎn)業(yè)集聚、優(yōu)質(zhì)公共資源富集、人口大量集聚,成長性在中國更具優(yōu)勢。

其二,中國居民儲蓄率高達(dá)37%,是歐美發(fā)達(dá)國家的至少3倍以上,高儲蓄率推升房價收入比。根據(jù)OECD統(tǒng)計口徑,居民儲蓄率指居民儲蓄余額/可支配收入總額。中國居民儲蓄率遠(yuǎn)遠(yuǎn)高于歐美發(fā)達(dá)國家,2019年中國居民儲蓄率高達(dá)37%,而美國、英國、法國、德國和日本僅僅分別為8%、3%、9%、11%、3%。居民儲蓄率高意味著中國居民的購房資金準(zhǔn)備相對充足,進(jìn)而推升房價收入比至一個較高水平。

中國存在收入瞞報少報、大量外來人口只掙錢不定居、父母提供部分首付款等情況,導(dǎo)致核心城市居民實際購買能力被低估,進(jìn)而房價收入比被高估。其一,由于在調(diào)查中存在瞞報少報等因素,國家統(tǒng)計局統(tǒng)計的家庭年均可支配收入并非居民收入全部。在官方調(diào)查中,由于人們對隱私權(quán)更加重視,一定程度上確實存在著漏報和少報情況,高收入群體也較少進(jìn)入調(diào)查樣本。而在發(fā)達(dá)經(jīng)濟(jì)體,多要求居民自行上報所有收入,并以此為基準(zhǔn)征取稅收,蓄意瞞報漏報的行為將會受到嚴(yán)厲處罰,因此發(fā)達(dá)經(jīng)濟(jì)體對居民家庭收入的統(tǒng)計比較接近全部收入。其二,大量外來人口只在核心城市只掙錢而不定居,核心城市居民實際購買能力存在低估。中國城鎮(zhèn)存在大量的農(nóng)民工等外來人口,核心城市更是如此,這些外來人口很難在當(dāng)?shù)匕布遥y(tǒng)計局的可支配收入統(tǒng)計將這些低收入的外來人口納入、低估了核心城市居民實際購買力。其三,因文化傳統(tǒng)差異,中國人購房存在“六個錢包”現(xiàn)象,即普遍存在父母等替子女提供部分住房首付款的情況。

3.3 以人地掛鉤和金融穩(wěn)定為核心加快構(gòu)建房地產(chǎn)長效機(jī)制

房地產(chǎn)長期看人口,中期看土地,短期看金融。要實現(xiàn)“穩(wěn)地價、穩(wěn)房價、穩(wěn)預(yù)期”的政策目標(biāo),促進(jìn)房地產(chǎn)市場平穩(wěn)健康發(fā)展,我們建議以人地掛鉤和金融穩(wěn)定為核心加快構(gòu)建房地產(chǎn)長效機(jī)制,建立居住導(dǎo)向的新住房制度,更多發(fā)揮房地產(chǎn)實體經(jīng)濟(jì)功能,回歸居住屬性和制造業(yè)屬性。

一是以常住人口增量為核心改革“人地掛鉤”,優(yōu)化土地供應(yīng)。目前的“人地掛鉤”源于2016年9月國土資源部、發(fā)改委、公安部等部委聯(lián)合發(fā)布《關(guān)于建立城鎮(zhèn)建設(shè)用地增加規(guī)模同吸納農(nóng)業(yè)轉(zhuǎn)移人口落戶數(shù)量掛鉤機(jī)制的實施意見》文件,指農(nóng)業(yè)轉(zhuǎn)移人口落戶數(shù)量與城鎮(zhèn)建設(shè)用地供應(yīng)量掛鉤,并規(guī)定“超大和特大城市的中心城區(qū)原則上不因吸納農(nóng)業(yè)轉(zhuǎn)移人口安排新增建設(shè)用地”,因此并不能解決熱點城市人口流入與住房供應(yīng)緊張之間的矛盾。未來應(yīng)堅持都市圈城市群戰(zhàn)略,加快推進(jìn)農(nóng)業(yè)轉(zhuǎn)移人口市民化,建立健全宅基地自愿有償退出機(jī)制,推行新增常住人口與土地供應(yīng)掛鉤,推進(jìn)市場化跨省換地,優(yōu)化城鎮(zhèn)用地在城鄉(xiāng)、地區(qū)和城市之間的配置,嚴(yán)格執(zhí)行“庫存去化周期與供地掛鉤”政策,優(yōu)化城鎮(zhèn)城市工業(yè)用地、住宅用地、商業(yè)用地及公共服務(wù)用地等結(jié)構(gòu)。

二是保持房地產(chǎn)金融政策穩(wěn)定,房地產(chǎn)融資從過度收緊回歸中性穩(wěn)定。房地產(chǎn)短期看金融,房地產(chǎn)過度金融化是風(fēng)險之源,金融穩(wěn)健是治本之策。2019年5月以來針對房地產(chǎn)融資出臺了一系列收緊政策,從海外債、信托、信貸等全面收緊。當(dāng)前既要防止貨幣放水刺激房地產(chǎn)泡沫,又要防止主動刺破引發(fā)重大金融風(fēng)險。一是堅持差異化的住房信貸政策,支持剛需和改善群體購房自住,抑制投機(jī)性需求;二是保持貨幣金融政策連續(xù)性和穩(wěn)定性,避免住房金融政策調(diào)整過快過急,導(dǎo)致市場短期內(nèi)劇烈波動,引發(fā)處置風(fēng)險的風(fēng)險;三是房地產(chǎn)融資從過度收緊回歸中性穩(wěn)定,避免一刀切走極端,支持房企合理融資需求。

三是豐富供應(yīng)主體,轉(zhuǎn)變住房供應(yīng)結(jié)構(gòu)。當(dāng)前中國住房供給體系重銷售輕租賃,多元主體供給型的住房體系尚未建立。未來供應(yīng)主體將從以開發(fā)商為主轉(zhuǎn)變?yōu)檎㈤_發(fā)商、租賃中介公司、長租公司等多方供給;以市場化的商品住房為主、加大各類保障性住房供應(yīng)力度,形成“高收入靠市場、中等收入有支持、低收入能保障”的階梯化住房供給結(jié)構(gòu)。不過,住房供應(yīng)結(jié)構(gòu)的探索與政策出臺須因地制宜,警惕盲目跟風(fēng)。

四是穩(wěn)步推進(jìn)房地產(chǎn)稅改革,推動土地財政轉(zhuǎn)型。房地產(chǎn)稅改革的根本目的在于給地方創(chuàng)造穩(wěn)定稅源,健全地方稅體系,推動“土地財政”在完成城鎮(zhèn)化的階段使命后成功轉(zhuǎn)型。房地產(chǎn)稅改革,方向是將房產(chǎn)稅和城鎮(zhèn)土地使用稅二稅合一,并對個人住房開征房地產(chǎn)稅。在節(jié)奏上,立法先行,在全國人大經(jīng)過審議形成法律;在具體實施時,對地方政府充分授權(quán)、分步推進(jìn)。并且,作為財產(chǎn)稅和直接稅,房地產(chǎn)稅出臺方案應(yīng)充分考慮居民的稅收負(fù)擔(dān),針對中低收入家庭、特殊用途住房,設(shè)立合適的稅收優(yōu)惠。

五是房地產(chǎn)政策從短期調(diào)控到長效機(jī)制構(gòu)建,從抑制需求到增加供給。一是取消一些不合理的短期調(diào)控政策,將合理有效的短期調(diào)控升級到制度化,建立金融、土地、財稅、住房保障、市場管理等一攬子長效管理機(jī)制。如在大量人口流入的一二線城市增加共有產(chǎn)權(quán)房和租賃住房供應(yīng);“限房價、競地價、競配建”等創(chuàng)新土地出讓模式逐步替代價高者得的傳統(tǒng)模式,打破地價推升房價、房價拉升地價的循環(huán)等。二是從側(cè)重抑制短期需求轉(zhuǎn)為注重增加供給,促進(jìn)長期供需平衡。人口決定需求、土地決定供給、金融決定需求的釋放。短期的需求側(cè)調(diào)控政策,或刺激需求急劇釋放、或壓抑需求延后釋放,只是短期的權(quán)宜之計,無法解決長期供需不平衡的根本矛盾。供給端的政策,如人地掛鉤、確立都市圈城市群戰(zhàn)略、調(diào)整土地用途結(jié)構(gòu)、完善租賃市場等才是平衡供需的長期之策。

(本文作者介紹:東吳證券首席經(jīng)濟(jì)學(xué)家)

責(zé)任編輯:趙子牛

新浪財經(jīng)意見領(lǐng)袖專欄文章均為作者個人觀點,不代表新浪財經(jīng)的立場和觀點。

歡迎關(guān)注官方微信“意見領(lǐng)袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領(lǐng)袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關(guān)注。意見領(lǐng)袖將為您提供財經(jīng)專業(yè)領(lǐng)域的專業(yè)分析。