文/新浪財經意見領袖專欄作家 孫彬彬 陳寶林 王安東

1.利率的拐點信號看什么?基本面是前提,但是政策的訴求和對經濟的全面評估,以及在這個評估基礎上央行的具體貨幣操作是利率拐點的關鍵信號。

2.如果按照規律外推,結合當前經濟背景和政策訴求,本輪利率牛市的拐點大概率還是要落到明年,可能是2020年7月前后,在當前全球避險突出的背景下,久期策略繼續占優。

市場點評與展望

1、策略展望:利率的拐點信號看什么?

債牛行至目前,從時間長度上,僅次于2014-2016年和1998-2002年兩輪牛市,空間上也逼近這兩輪牛市的低點,那么未來會如何演化?何時會看到拐點?我們不妨再度梳理一下歷史。

我們經歷了幾輪債券牛市?

我們將1998年至今的債券市場,按照利率表現劃分為7輪牛市。從長度上看,2014年-2016年的債券牛市時長約2.8年;2005年債券大牛市基本持續了全年;從幅度上看,2005年牛市利率下行262個BP,2014-2016年下降約201個BP,2008年在4季度一個季度中利率下降約189個BP。值得注意的是1998年開啟的債券牛市,由于銀行間市場債券到期收益率數據僅僅從2002年開始,但如果從2002年觀察,則容易忽視1998年債券牛市的連貫性。

(1)1998-2002

本輪利率低點出現在2002年6月。

從GDP數據看,1999年4季度GDP就已經拐點上行。投資在2003年2月開始上行,領先利率上行4個月左右。GDP增速最早在1999年4季度有一次企穩,隨后又有下行,2002年年初再次確認企穩。

工業增加值數據和投資數據也在2002年年初確認低點。基本面指標給出的信號一致,基本面企穩領先利率拐點半年左右,但投資上行后再2002年5月又出現下行趨勢。

貨幣金融因素和基本面情況同步轉好,M2增速在2002年年初確認拐點。這一階段金融數據并沒有明顯領先經濟增長。

5月CPI數據確認上行(6月公布),國債收益率基本同步確認拐點。

為適度收回銀行體系部分流動性,對沖由于外匯占款過多而帶來的基礎貨幣過快增長,控制債券市場系統性風險,人民銀行自2002年6月25日開始進行公開市場正回購操作,以穩定基礎貨幣增長率。

央票發行利率從2002年6月開始上行,代表貨幣政策邊際收緊的精確信號。與貨幣政策對應,資金面在2002年開始收緊,2002年6月-7月創出2.50%、2.60%的低點后,債市收益率開始上行,標志著從1998年開始的中國債券市場第一輪大牛市的結束。

總結來看,1998年-2003年的債市拐點,是從確認基本面企穩開始,事后看2002年年初經濟增速就已經企穩,貨幣信貸數據同步企穩。2002年5月CPI數據也開始拐點上行。2002年資金利率已經有上行趨勢,6月央票發行利率上升,確認貨幣政策拐點,2002年7月出現債市拐點,隨后9月后資金利率上升。基本呈現基本面-政策面-資金面的順序。

在這輪利率拐點上行過程中,貨幣金融數據同步于基本面數據;同時各基本面數據也同步企穩,但投資企穩后有反復;通脹滯后于經濟增速企穩,基本和利率拐點同步;貨幣政策收緊發出了精確的債市拐點信號,隨后資金面邊際收緊。

因而在這一階段觀察債市拐點,基本面和信貸是領先信號,通脹同步于利率拐點,貨幣政策拐點是精確信號。

(2)2004-2005

債市收益率在2005年10月出現拐點。

GDP從2005年1季度開始企穩;投資增速從2005年年初確認上行,和2008年之后的周期不同,此時外需動能充足,投資主要由制造業投資拉動。工業增加值也在年初開始上行。PMI反而有所滯后,在2005年7月確認低點。

工業增加值也在年初企穩,PMI數據從2005年1月開始發布,2005年7月確認低點,反而滯后于基本面數據。

在這一階段金融數據和經濟基本面數據領先性滯后關系并不明確。M2增速在2004年10月確認低點,貸款增速在2005年5月確認低點,M2有一定的領先性,貸款增速反而滯后于基本面企穩。主要由于貨幣金融數據從前期高位回落,指示性有所鈍化。

7月21日開始匯改,市場有多空兩種看法:空方認為,匯改導致的人民幣升值,將使境外熱錢獲利出逃,導致資金緊張;多方認為,匯改表示人民幣短期升值壓力仍然明顯,因而短期內資金的外流不會發生。匯改目標完成后,資金利率并未發生明顯的上升。

隨后8月11日公布的7月份CPI為1.8%,超過投資者預期,帶動利率上行;而8月份、9 月份CPI持續回落,投資者情緒修復,利率繼續下行。9月份CPI實際上已經達到中期低點,隨后CPI持續上升,動搖了債牛的基本面基礎。事后看,CPI拐點和利率拐點同步。

央行的貨幣政策調控發出了更明確的拐點信號,2005年10月18日,1年期央票發行利率在8周持平于1.3274%后,意外上升至1.3377%,發出了更為明確的貨幣政策轉向信號。隨后央票發行利率一路上行,發行量也有所增加。

總結來看,信貸增速和基本面的企穩回升給出了利率拐點的領先信號;匯改對利率走勢有所擾動,但并未改變債牛趨勢;CPI的上下波動使市場忽視了通脹企穩的基本面拐點;隨后央票利率開始上升,央行給出了明確的貨幣政策轉向信號,此后利率盡管有所波動,但債牛趨勢正式結束。

在這一輪周期中,貨幣金融數據的指示性不強,還是關注基本面數據提示的拐點信號,CPI數據雖然精確指示了債市拐點,但在拐點前后波動性強,確認CPI拐點難度較大。貨幣政策數據同樣發出了精確的拐點信號,資金面同步收緊。

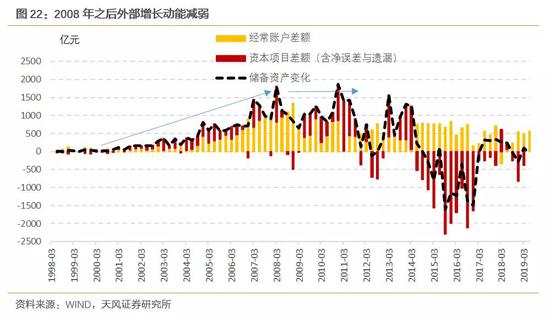

2008年是一個重大轉折點:此前在全球化紅利下中國經濟迅速發展,經濟增長有強大的外需動能;此后則走向了宏觀政策調控放松-國內經濟主體加杠桿的路徑。在2008年、2012年、2015年出現三輪經濟增長承壓-宏觀政策放松的周期,也衍生出三輪債市周期,這三輪周期體現出更加相似的模式。

基建(政府部門加杠桿)和房地產(居民部門加杠桿)在經濟企穩的過程中發揮出愈加重要的作用,在這一階段觀察債市牛熊拐點的過程中,房地產和基建政策放松-見效的時滯也是我們關注的重點。

(3)2008-2009

在2008年的宏觀調控周期中,貨幣政策空間和財政空間充足,經濟主體的加杠桿空間也十分充足,政策發力迅速,因而債市反轉的速度也比較快。政策放松后最先見效的是貨幣信貸數據:2009年1月13日公布貨幣金融數據,2008年12月的信貸增速扭轉之前不斷下跌的趨勢,出現大幅反彈,當月信貸增速高達18.76%,為55 個月來最高,中長期貸款和社融均有所上升。這大幅扭轉投資者預期,紛紛獲利了結。2009年1月,國債收益率開始上行,債牛宣告結束。

貨幣金融到投資的演變,本質上是基建+地產模式的兩種體現,首先體現在信貸數據上,隨后體現在投資數據上。

2月份的投資數據(3月份公布),3、4月份的工業增加值數據驗證了經濟企穩的判斷,債券收益率繼續開始上升。

2008年的投資回升明顯不同于2002年和2005年的經濟回升,上兩輪投資上升均是投資增速緩慢上行。這一階段房地產投資是緩慢上行,基建數據出現跳升:從2008年全年的22.67%跳升至2009年2月的46.49%。房地產投資增速相對緩慢,實際上是由銷售到投資的滯后,如果看銷售數據,大致和基建數據同步回升。居民加杠桿和政府加杠桿基本同比,只是落實到投資端出現了基建和房地產的先后節奏。

四萬億計劃推出是在2008年11月,貨幣信貸數據回升是在2009年1月,投資數據回升是在2009年3月,債市的最低點出現在2009年1月,從政策公布到見效不到3個月的時間。

工業增加值在年初企穩回升,基本同步于利率拐點;但由于工業增加值年初固有的波動性,只有到3月才能進一步判斷。PMI數據領先1個月確認利率拐點。

GDP數據在2009年2季度確認回升,CPI在2009年2月出現低點,略微滯后于債市拐點。而PPI數據要到2009年7月才企穩回升。

經濟企穩之后是政策轉向,實際上在強勁的貨幣信貸數據和經濟增長數據下,長債收益率已經拐點向上,此時的政策落后于債市拐點。

政策面上:

2009年7月23日的政治局會議中提及“保增長、調結構、促改革、惠民生取得明顯成效。”

2008年11月29日政治局會議對經濟方面的表述是:“一定要增強憂患意識,統籌國內國際兩個大局,把困難估計得更充分一些,把措施準備得更周密一些,堅定必勝信心,扎實做好工作,迎接各種挑戰,奮力渡過難關,努力奪取經濟社會發展新勝利。”

2009 年年中的表述鮮明地確認了經濟回暖的效果,發出了拐點信號。

貨幣政策方面:

2009年7月,央票發行利率回升,貨幣政策上給出了明確的拐點,2009年3季度貨幣政策報告中提及:“下一階段,中國人民銀行將按照黨中央、國務院的統一部署,繼續實施適度寬松的貨幣政策,妥善處理保持經濟平穩較快發展、調整經濟結構和管理好通脹預期之間的關系,注意防范化解金融風險,提高金融可持續支持經濟發展的能力。”2009 年底上調準備金率,進一步確認政策拐點。

隨著貨幣政策收緊,資金利率基本同步抬升。

總結來看,2008年牛市的結束起始于快速見效的穩增長政策。2008年底信貸數據就開始企穩回升,已經確認了債市拐點。此后基本面、政策面和資金面均驗證債市拐點,2009年4月,經濟數據確認企穩。年中的政治局會議確認了經濟企穩,央票發行利率在7月回升,政策面上發出了拐點信號。債券收益率一路上揚。年底上調存款準備金率正式結束了這一輪貨幣寬松周期。

這一輪周期由于政策力度較大,只有信貸數據和PMI數據提前指示了拐點信號,基本面數據和貨幣政策拐點僅起到了滯后驗證的左右。

(4)2011-2012

2011年-2012年債牛拐點在2012年7月。

和2008年類似,同樣是貨幣金融數據發出了最初的信號。2012年年初M2增速企穩,2002年2月開始貸款同比多增,但社融數據直到2012年6月才有比較明顯的同比增長,主要是2012年上半年表外票據轉表內票據,導致社融和信貸指標的偏離。

信貸數據也在當年年初體現在投資增速上:2012年年初開始基建增速從低位開始增長;房地產銷售增長,房地產投資在2012年年末開始增長。2012年的模式和2008年類似,只是幅度較緩,節奏較慢。投資的真正全面確認企穩還要在2013年年初。

工業增加值數據在年初企穩,但由于其波動幅度較小,指示意義鈍化。PMI數據在2011年低回升,但在2012年5月又開始下行,波動性較強可能發出錯誤信號。

5月18日最后一次降準后,資金利率有所上行,但6月7日、7月5日兩次降息緩解了資金面緊張程度。隨后,隨著降準預期落空,資金面重又收緊。事后看,7月開始貨幣寬松周期已經結束,國債收益率一路上行。資金面指示了精確的利率拐點。

通脹數據滯后于經濟企穩,也滯后于利率拐點。在2012年10月開始觸底回升。PPI和CPI走勢同步,但變動幅度更大,更易確認拐點。

盡管利率債行情在2012年7月結束,但信用債牛市仍在延續。2012 年全年,中低等級券種收益率全面走低,而且信用等級越低,下行幅度越大。超 AAA級品種收益率平均小幅下行 5BP,3 年以上中長期限品種收益率持平或略微上行;AA 級則全面走低,1 年品種跌幅為164BP,5 年期為 66BP,平均為 114BP;AA-級平均下行幅度達到 164BP。直到2013年6月“錢荒”出現,信用債牛市才結束。

2012年行情的結束,始于2011年底信貸數據的改善,2012年4-5月,由于經濟數據不及預期+希臘危機蔓延,避險情緒增加,10年國債利率有所下降;7月后,隨著降準預期落空,流動性趨緊,10年國債利率拐點上升。8月、9月的經濟和通脹數據驗證了復蘇判斷。利率債行情結束后,信用債牛市仍在延續,直到2013年“錢荒”信用牛才結束。整體來看,利率方面是信貸-政策面(資金面)-基本面的先后驗證順序。

(5)2014-2016

本輪債市的拐點在2016年10月,但牛轉熊的疑似拐點最早出現在2015年年初。2015年2月-6月,地方債的發行預期和實際發行造成的整體信用擴張,對整個市場的流動性造成明顯擠占,債市階段性受到制約,市場開始猶疑。然而到 6 月,股災疊加經濟數據疲軟背景下,央行連續降準降息,資金利率顯著下行,為債市打開新的空間。

這一輪牛熊拐點模式仍然類似,只不過節奏更慢:

房地產政策的放松最早出現在2015年3月,基建放松開始于2014年年末。信貸方面的企穩在2015年6月前后,在房地產政策放松3個月后。

信貸企穩后,投資在2016年年初拐點上行,時滯大約半年,在此之前,房地產銷售在政策放松初期就已經立竿見影地增長。

工業增加值數據在2015年年初下臺階穩住,但并沒有明確的指示意義。PMI數據在2016年2月和7月兩次上行。

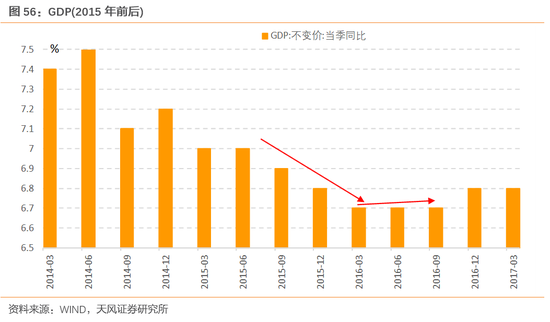

從GDP增速看,2016年年初開始經濟開始穩住。

通脹滯后于經濟增長,到2016年8月才企穩回升。這里有一點較為特殊,在2015年債市收益率下行途中,由于豬周期的供給沖擊,出現過CPI的持續上行。PPI數據指示性更強,在2016年年初后拐點上行,領先債市拐點10個月左右。

政策面上,中央政治局會議和央行均發出更為精確的轉向信號:

(1)央行逆回購期限拉長

2016年8月及9月央行分別把逆回購期限拉長到14天和28天,之后14天和28天逆回購就成為了相對常態的工具。

(2)三季度貨幣政策執行報告改變溫和觀點

在11月發布的央行三季度貨幣政策執行報告中,對于改變逆回購期限結構,央行做出了解釋:“短期內交易量迅速膨脹和交易期限超短期化蘊含的風險值得重視。適當拉長資金供應期限,有利于引導商業銀行提高流動性管理水平,合理安排資產負債總量和期限結構,防范資產負債期限錯配和流動性風險。”說明央行有意拉長期限,流動性拐點到來;報告中7次提及“泡沫”一詞,并首次提出“穩增長與防泡沫之間的平衡”說明“防風險”的權重上升;

(3)2016年10月28日中央政治局會議直接確認經濟企穩

在經濟形式上,會議指出:“今年以來,在錯綜復雜的國內外形勢下,各地區各部門按照黨中央決策部署,主動適應經濟發展新常態,堅持穩中求進工作總基調,在適度擴大總需求的同時,著力推進供給側結構性改革、促進民生改善,更加注重預期引導,推動經濟社會發展取得了來之不易的成績。”確認經濟企穩。

會議“貨幣政策”部分只字未提“穩增長”的內容,而是首次在“貨幣政策”部分強調了“注重抑制資產泡沫和防范經濟金融風險”。

(4)監管層打擊“脫實向虛”

2016年7月,時任央行行助張曉慧撰文表述:“未來MPA對表外業務的規范還會進一步加強。我們將繼續深入研究,探索將表外業務風險防范與宏觀審慎評估相結合的路徑。”

2016年10月,銀行表外理財納入MPA監管,去杠桿+強監管的邏輯逐漸明晰,隨后收益率一路上行,市場由平轉熊。

在貨幣政策和宏觀調控政策轉向后,資金利率在10月也開始明顯抬升,債牛正式宣告結束。

總結來看,2016年行情的結束,始于2015年末社融數據的大幅改善,1月供給側改革作用PPI拐點上行,隨后寬松政策結束。2016年10月去杠桿+強監管正式拉開了2017年大熊市的序幕。利率拐點基本符合信貸-基本面-政策面(資金面)的依次驗證順序。

小結:

債市拐點看什么信號?

信貸數據是前瞻信號,基本面數據是領先信號,通脹數據一般同步或滯后于利率拐點,貨幣政策調控發出精確拐點信號,資金面同步收窄。

現在是否可以根據這一順序判斷?應該重點關注哪些信號?

當前債市周期的情況有所不同,信貸數據的前瞻指示意義弱化,2002年和2005年的兩輪周期中,信貸數據和基本面數據的領先滯后關系模糊,直到2008年后才出現明確的信貸-投資的領先滯后關系,其內在邏輯是:首先房地產銷售和信貸企穩,隨后房地產投資企穩,從而帶動經濟企穩。2008年之前房地產在宏觀調控中的作用還沒有體現,當前也出現這種情況,社融數據并非由房地產拉動,因而領先滯后意義弱化;

基本面數據看什么?

工業增加值的波動幅度較小,并且在近兩輪周期中信號作用較差,PMI領先利率拐點,但波動性較大,可能發出錯誤信號。合意的基本面數據觀測指標仍然是GDP增速和投資增速,一般在GDP增速企穩2-3個季度后,政策收緊,利率出現拐點。

通脹數據看什么?

近幾輪周期中,PPI比CPI的信號意義更強,一方面CPI更容易受到供給因素擾動,從而發出錯誤信號,例如2015年;另一方面CPI波動幅度較小,不易觀察拐點,而PPI波動幅度大,趨勢性強,因而是更為合適的觀察指標。

精確信號看什么?

密切跟蹤央行貨幣政策操作,央行貨幣政策操作的轉向以及資金面的收緊一般是利率拐點的精確信號。

但是央行的行為邏輯是什么呢?

我們如果留意觀察利率牛熊拐點,會發覺,大多數利率低點恰好落在1、7、10月。這是什么原因呢?這和我們按季度召開的政治局會議討論經濟工作有關。所以央行的行為背后其實是頂層政策的意圖體現。

所以基本面是前提,但是政策的訴求和對經濟的全面評估,以及在這個評估基礎上央行的具體貨幣操作是利率拐點的關鍵信號。

如果按照規律外推,結合當前經濟背景和政策訴求,本輪利率牛市的拐點大概率還是要落到明年,可能是2020年7月前后,在當前全球避險突出的背景下,久期策略繼續占優。

1.2. 市場點評:資金面整體寬松,債市仍然糾結

央行公開市場操作凈回籠300億元,資金面整體寬松。周一,央行公開市場凈回籠100億,資金面緊平衡,隔夜資金較緊,7天及以上供給充足;周二,央行公開市場凈回籠100億,資金面寬松,資金面早盤尚有小緊,但之后轉為全面寬松;周三,央行公開市場凈回籠400億,資金面寬松,從早到晚徹底寬松,午后即有減點;周四,央行公開市場凈投放300億,資金面寬松,但未到泛濫;周五,央行公開市場凈操作為0,資金面全天繼續保持寬松但不泛濫的態勢。

LPR利好兌現,收益率小幅上行。周一,上周國常會年內降低小微企業貸款綜合融資成本1個百分點,央行完善LPR機制,長債收益率明顯下行;周二,傳新增地方債額度,新LPR首次報價略低預期,長債收益率小幅上行;周三,債市進入盤整,收益率明顯上行;周四,債市全天超窄幅震蕩,十年國債及十年國開債振幅僅1bp,長債收益率微幅下行;周五,十年國開依然在1BP內超窄幅波動, 現券成交量下降,長債收益率小幅上行。

一級市場

根據已公布的利率債招投標計劃,下周將發行53支利率債,共計2,465.44億;其中地方債49支,共2,045.44億。

二級市場

LPR利好兌現,收益率小幅上行。全周來看,10年期國債收益率上行4BP至3.06%,10年國開債收益率上行2BP至3.43%。1年與10年國債期限利差擴大2BP至44BP,1年與10年國開債期限利差收窄5BP至69BP。

資金利率

央行公開市場操作凈回籠300億元,資金面整體寬松。銀行間隔夜回購利率下行7BP至2.59%,7天回購利率下行3BP至2.64%;上交所質押式回購GC001下行38BP至2.75%;香港CNHHibor隔夜利率下行32BP至3.49%;香港CNH Hibor7天利率上行15BP至3.66%。

上周央行公開市場操作凈回籠300億元。本周逆回購到期3300億元。

實體觀察

中觀行業數據

房地產: 30大中城市商品房合計成交274.34萬平方米,四周移動平均成交面積同比下降12.49%。

工業:南化工業品指數2,226.55點,同比上漲0.70%。

用電:六大發電集團日均耗煤73.97萬噸,同比上升0.99%。

水泥:全國普通42.5 級散裝水泥均價為445.53元/噸,環比下降0.08%。

鋼鐵:上周螺紋鋼價格下跌25元/噸,熱軋板卷價格下跌10元/噸。

通脹觀察

上周農產品批發價格200指數環比上漲1.56%;生豬出場價環比上漲12.20%。

國債期貨:國債期貨價格小幅下降

利率互換:利率普遍上行

外匯走勢:美元指數小幅下行

大宗商品:原油價格持續下降

海外債市:美債收益率小幅下行

(本文作者介紹:天風證券固定收益首席分析師孫彬彬)

責任編輯:楊希 1904183207

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。