巴菲特成了日本最好的PR

日本南部的肥后銀行最近宣布為員工加薪3%。肥后員工們上一次看到這種薪資漲幅,已經是28年前了。

日本南部的肥后銀行最近宣布為員工加薪3%。肥后員工們上一次看到這種薪資漲幅,已經是28年前了。作者 | 賈陽

來源 | 20社

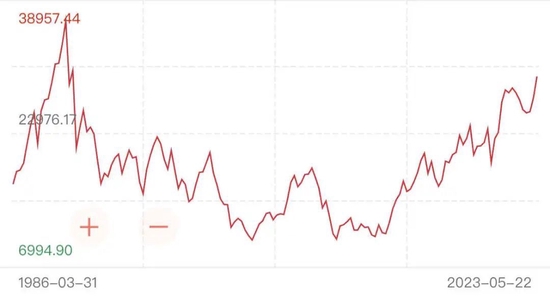

就在日本股市一路飄漲重新收復1990年點位,日本股市東證股價指數創下 33 年新高時,上周四,一份來自新加坡銀行首席經濟學家的研報發送了出來。這份研報的題目叫做《日本的旭日》(Japan‘s rising sun)。

我們都習慣于將日本貼上失去20年、失去30年的標簽,全球投資者也習慣于日本股市的波瀾不驚,然后“日本市場”這個概念對很多人來說,就被放進了歷史陳列柜里,不再更新。

但最近的情況似乎發生了變化。由巴菲特巴老爺子領銜的“買入日本”潮流是我們看到的最顯眼的現象,而在這背后的一些宏觀指標暗示了更深層的變化——日本的平均工資開始上漲,日本的通脹水平終于穩定地突破了2%……日本長達20年的通縮斗爭可能終于結束了。

還記得去年至今被國內熱議的“資產負債表衰退”難題嗎?被經濟學家辜朝明用之來解釋的初始對象日本,是否開始走出資產負債表衰退泥沼呢?

日特估

巴菲特抄底日本,某種程度上扮演了這次日股歷史性大漲的助燃劑。

從2020年8月起,伯克希爾哈撒韋公司就開始買入日本五大商社股票,截至今年5月股東大會前,已持有丸紅6.8%的股份,三菱、三井住友和住友商社的股份均為6.6%,伊藤忠的股份則為6.2%。

這份對日本的押注在今年成為了話題焦點。4月巴菲特帶領團隊訪日,并表示將增加對日本股票的投資。日股此時已經開始加速。

相較于其對臺積電虎頭蛇尾的短線操作,對日本商社的投資被證明是無比精妙的一筆。就在5月,五大商社各自交出了創新高的利潤數據,合計凈利潤在短短2年時間里增加了4.3倍,股價也上漲到了2020年8月的1.8倍~3.3倍。遠超巴菲特重倉的美國蘋果和美國可口可樂股票的上漲率。

這筆投資堪稱穩穩的幸福了。這些商社平均股息率約為3%。考慮到伯克希爾·哈撒韋去年12月發行了平均利率為1.1%的日圓債券,即使不考慮股價上漲收益,就已經能坐享利差收益了。

在整個市場被前衛的科技公司投資主導的時代,巴菲特一直顯得過于老派。但在經歷了美聯儲加息、科技股估值大衰退之后,巴菲特對日本的推崇開始在一批投資者這里取得共鳴。

對這些海外投資者而言,此時的日本就像充滿加息、衰退風險的大海上,一個持久穩定的避風港。

在剛過去的伯克希爾股東大會上,巴菲特表示,“從整體來看,這些公司能支付不錯的分紅,在某些情況下也會回購股票,我們也能很好地理解他們所擁有的一大堆業務,同時還能通過融資解決匯率風險問題,所以我們就開始購買了。”

類比在中國如火如荼的“中特估”行情——投資者們正在押注高股息、低估值的中字頭股票,巴菲特的這一選股邏輯大概可以被稱為“日特估”了。

這背后的邏輯是,日本公司在過去幾十年的漫長修復中,很多已經從資不抵債的創傷中走出來,而其市值并未反映出公司的真實價值。

吹響“價值重估”號角的,是兩個新官燒的兩把火。

兩把新官燒的火

一把來自日本交易所集團 (JPX) ,一把來自日本央行。

最近,日本的兩大金融機構都面臨著換屆之后申明路線的關鍵時刻。而這新官上任的三把火,燒得非常旺。

首先,新上任的日本交易所集團 (JPX) CEO 山道裕己(Hiromi Yamaji)推行了大刀闊斧的改革,旨在重塑一個更開放的交易市場,吸引外國投資者。

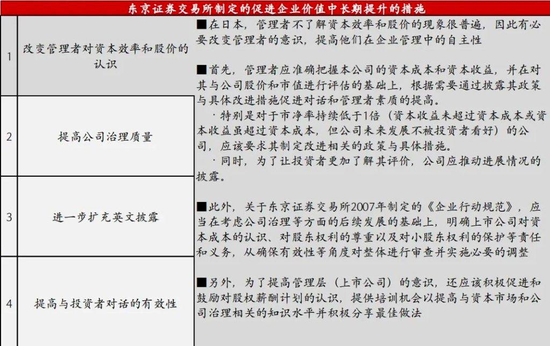

3月31日東京證券交易公布了一份《關于實現關注資金成本和股價經營要求》的文件,文件中要求主板市場和標準市場的上市公司提高企業價值和資本效率,從而提升股價。

此前這份文件特別提及了對破凈股(市凈率長期低于1倍)的措施,強烈敦促這些破凈股對有關改進政策和具體措施進行披露。

要知道在文件發布時,日股TPX500指數成分股破凈率達到了驚人的42%,顯著高于歐洲STOXX600指數的22%、中國滬深300指數的17%以及美國S&P500指數的5%。而這些日企根本沒有提高估值的主動性。

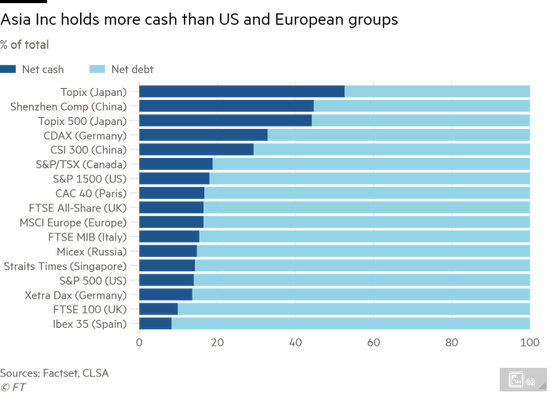

盡管日本大公司們已經修復了資產負債表,他們卻還沉浸在危機邏輯和蕭條哲學中,賬上躺著大量現金。比如稻盛和夫理念塑造下的京瓷,常年有7000-8000億日元的現金儲備,以應對三年沒有任何收入的這一極端設想。

投研機構Rosenberg分析,日本最大的上市公司中,近一半持有現金超過債務,在美國和歐洲只有不到20%的公司擁有凈現金頭寸。

而岸田內閣的這一份推動力顯然奏效了。在美國銀行首席日本股票策略師 Masashi Akutsu 看來,通過強調低市凈率,山道裕己實際上創造了一個正式的羞恥指標,讓管理層感到恐懼。

上市公司們開始制定計劃回饋股東。軟銀、豐田汽車、三菱商事等為代表,日本上市企業掀起了一次創紀錄的股份回購潮。回購能夠提高EPS(每股盈利)和ROE,回購潮果然吸引到了投資者的籌碼。最令人咋舌的是投資機構Elliott Management,它推動印刷集團Dai Nippon進行了3000億日元的股票回購,相當于其市值的近四分之一。

另一個關鍵機構,就是日本央行。

新任行長植田和男,頂著通脹的壓力,做出了繼續實施寬松貨幣政策的決定,基準利率維持在歷史低點-0.1%,將10年期國債收益率目標維持在0%附近,繼續進行購債動作。

這與日本資本市場的動作打了一個配合,日元繼續低迷,海外投資者們得到了能來日本復制巴菲特策略的保證——低成本借入日元,買入高股息日元資產。

高盛策略師Bruce Kirk上周在接受媒體采訪時表示,當前的日本股市正處于十年一遇的牛市。

從安倍經濟學,到岸田的“新資本主義”

日特估,如果在安倍時期意味著公司治理規則“走向世界”,那么在岸田時期則變成了,“讓世界讀懂日本特色資本主義”。

日本首相岸田的“新資本主義”,是一套更強調分配、更強調官民合作的施政理念。他去年在倫敦市政廳的一次演講中談到,資本主義此前的兩次轉變,鐘擺在市場或國家、公共或私人兩端搖擺,“但是下一個轉變,公共部門和私營部門會在其中進行合作。”

這被一些人解讀為,岸田似乎是要恢復日本戰后高增長時代所實施的產業戰略。當時,公共和私營部門密切合作。

但從目前來看,其落腳點更多的是政府訂單。2022年度日本國內建設訂單額同比增加8.4%,達到16.2609萬億日元,創過去20年來的新高;其中,來自日本政府機構的訂單額增加11.5%,達到4.3234萬億日元。

在企業治理、資本市場相關政策上,岸田很大程度“繼承”了安倍經濟學。

為什么日本股市會在1989年泡沫破裂之后一直陷入低谷呢?

在安倍執政的2014年,在經濟產業省的提倡下,一橋大學的伊藤邦雄教授主導發布了《伊藤報告》給了一個答案:阻礙日本可持續發展的本質原因是企業較低的盈利水平。伊藤報告重提了日企應該追求8%以上ROE(凈資產收益率)的標準。

也就是說,在1989年后資產價格暴跌讓日本損失了1500萬億日元的財富,這個缺口讓企業和家庭背上了長期的債務包袱之外,新動能的缺失,也就是利潤增長的缺失,也是低迷的重要一環。

那為什么盈利水平無法提高呢?野村證券在一份報告中提出,20世紀90年代以來,經濟低迷導致商品銷售價格難以提升,企業難以提升毛利率;終身雇傭制的存在使得企業用工成本居高不下,難以提升人力資源利用效率;企業經營策略保守,財務杠桿率低,資金使用效率較低;企業稅負水平高于主要國家。

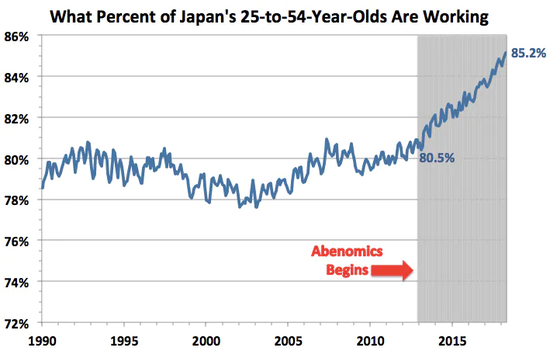

當時安倍內閣針對這幾點,都提出了解決方案,包括用積極的貨幣政策以實現“2%”的通脹目標,號召企業逐步廢除“年功序列制”、鼓勵女性參與就業、延遲退休,鼓勵企業并購,降稅等等。

安倍經濟學一度讓海外投資者看到了日本股票市場的希望。在2013年初至2015年底,外國投資者向日本股市投入了大約2500億美元。但在接下來的幾年里,希望變得破朔迷離,這批資金深陷其中。

而岸田政府,在今年提出了更明確的約束指標,鼓勵散戶參與投資的“資產收入倍增計劃”——從根本上擴充小額投資免稅制度(NISA),使該制度永久化,五年內使NISA賬戶數和購買金額翻一番。

這一計劃的背景是,日本股市也失去了30多年,不僅外國資金對日股沒有興趣,連日本人自己都不買日股。創辦了松下控股的松下幸之助1967年曾提出,“所有國民應該是某個地方的公司的股東”以實現共同繁榮。但大規模破凈的日股,顯然承擔不起國民分享增長紅利的期待。據日經新聞數據,日本股市散戶僅持股16%,50年間減半。

而日本交易所集團的新政策,則將岸田的金融構想進一步落到的實處。破凈股們主動進行市值管理,呼喚海外投資者的同時,也讓渡邊太太們愿意回日本炒股票。

日本從失去的30年中復蘇了嗎?

安倍時期對于公司治理的改革成果,一部分惠及了當下。但安倍經濟學后期,日本股市又陷入了多年的曲折跌宕。

這一次有什么不一樣嗎?

在美國銀行首席日本股票策略師 Masashi Akutsu 看來,2015年引入公司治理準則時正值通貨緊縮時期,公司幾乎沒有動力大幅改變其行為。這一次的經濟形勢有所不同,日本在經歷了如此長時間的通縮之后再次出現通貨膨脹,徹底地改變了形勢。

據5月19日日本總務省公布的數據,4月整體CPI同比上漲3.5%,核心CPI(剔除生鮮食品和能源)同比上漲4.1%,創下了1981年以來的最高紀錄。

將日本經濟從通縮狀態拉到2%的通脹水平,這是日本央行多年以來夢寐以求的目標,但在過去很多年是似乎永遠無法實現的目標。

為了實現這一目的,日本央行的貨幣政策邊界已經考驗過投資者的最高想像力了,零利率乃至負利率,大量買入國債、公司債,甚至直接買入股票etf和公司股票。

據MacroMicro數據,在疫情以來,日本央行持有的股票資產占東證整體市值的比例已經攀升至5%上下。真是公司們不愿意擴大負債和再生產,就指望央行的資產負債表在“負重前行”了。

適度的通脹,意味著日本企業能夠更靈活的調整定價,擴大利潤。企業利潤增加,員工工資有望獲得提升,人們的購買力和消費需求也能相應提升。

雖然日企海外公司的銷售額在20年里擴大到了2.2倍,但日本國內只增長了7%。日本國內堪稱增長遲滯,一直無法提高國民工資。而如今,這個時機來了。

日本每年的薪資漲幅,要經過公司和工會的“春斗”來決定。今年的春斗總體工資將上漲3.7%,基本工資將上漲2.2%(去年分別為2.1%和0.5%)。

這是自1990年代初日本資產泡沫破滅以來的最大薪資漲幅。據富國俱樂部經合組織的數據,從1990年到2019年,日本的年名義工資僅增長了4%,而美國同期增長了145%。

藍籌大公司尤其慷慨。優衣庫母公司迅銷(Fast Retailing)今年為其正式員工提供了40%的加薪。日本南部的肥后銀行最近也宣布,員工將獲得3%的加薪。肥后員工們上一次得到這種薪資漲幅,已經是28年前了。

這些都是影響更廣泛的好跡象,這意味著股價上漲不只是浮光掠影,而是與宏觀經濟基本面有所應和。

在最新的經濟財政咨詢會議上,日本首相岸田表態,“既要提高增長預期,又要提高人們對物價的認知,形成不會重回通縮的廣泛意識。”

總之,日本股市的暴漲,是正確的時間,一些正面條件發生了碰撞,導致了正向的連鎖反應。

但這些是否可持續,現在還無法下定論。

有跡象表明,目前的通脹與食品這一類別的價格上漲有很大關系,而不是更廣泛的需求復蘇。且烏克蘭戰爭和禽流感的帶來的通脹影響是一次性的。日本能否真正持續維持健康的通脹水平,是一個問題。

而岸田推動的這場日本企業改革,是短期的紅利,還是能為改善企業治理帶來長期益處,也無法預測。

據FT援引PineBridge投資經理 Hani Redha的觀點,提高ROE可能只足以吸引薦股人,要進行足夠多的公司改革,才能在整體投資組合和配置層面上發揮作用,這更難。“尤其日股指數對汽車行業有大量敞口,而日本在電動轉型方面落后了,這就太不好看了。”

(聲明:本文僅代表作者觀點,不代表新浪網立場。)