民生銀行,2022年是至暗時刻?

在全面下滑的經(jīng)濟效益和斷崖式下跌的輿論口碑面前,民生銀行頭頂?shù)摹暗谝蝗珖悦駹I銀行”的光環(huán)已經(jīng)黯淡。

文丨慶秋

來源 | BT財經(jīng)

民生銀行正在經(jīng)歷史上最大危機。

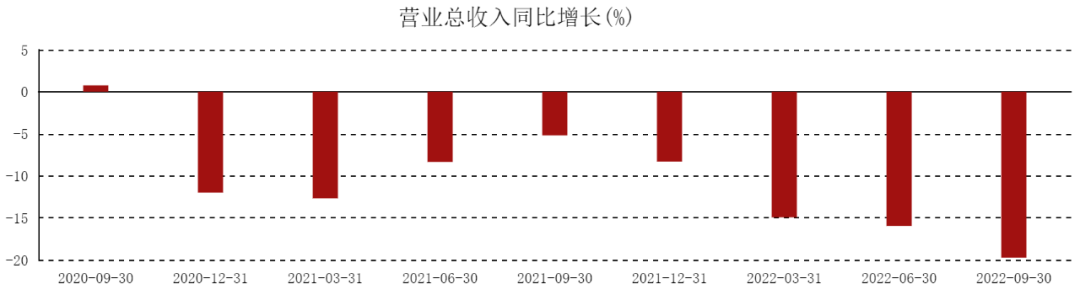

2022年,民生銀行的利息凈收入和非利息凈收入兩大塊業(yè)務收入均降,截至2022年9月30日,民生銀行的利息凈收入為814.08億元,同比下降16.76%;非利息凈收入方面,民生銀行的手續(xù)費及傭金凈收入為143.7億元,同比減少了41.54億元,下降22.42%。這直接導致營業(yè)利潤整體同比下滑了5.82%。

值得一提的是,民生銀行還成為2022年唯一一家降級的系統(tǒng)重要性銀行,從第二組調整到第一組。這也從側面反映出民生銀行正在全面下滑,情況不容樂觀。

此外,2021-2022年,民生銀行收到的罰單觸目驚心。BT財經(jīng)根據(jù)銀保監(jiān)會披露信息統(tǒng)計,2021年全年民生銀行累計罰款超過1.35億元,2022年全年民生銀行累計罰款超過4000萬元,違法違規(guī)事實多為貸后管理不盡職、信貸資金違規(guī)流入房地產(chǎn)領域和股市、不審慎經(jīng)營等,多位工作人員被終身禁止從事銀行業(yè)工作。

民生銀行到底經(jīng)歷了什么,為何在2022年面臨如此局面?

經(jīng)營效益全面下滑

1996年,民生銀行成立,成為第一家由民營企業(yè)發(fā)起設立的、非國資控股的全國性股份制商業(yè)銀行。股東陣容強大,新希望集團劉永好、泛海集團盧志強、史玉柱等民營企業(yè)巨頭赫然在列。

作為先行者,民生銀行充分發(fā)揮民營基因的優(yōu)勢,在中國經(jīng)濟發(fā)展大潮中風生水起,2000年登陸上交所,2009年又在港交所發(fā)行H股,資產(chǎn)規(guī)模從最初籌得的13.8億元增長至今超過7萬億元。

然而,自2020年起,民生銀行卻開始落伍了。

2020年,民生銀行實現(xiàn)歸母凈利潤343.09億元,同比減少36.25%,成為當年上市股份銀行中唯一負增長的銀行,也是民生銀行年度凈利潤首次出現(xiàn)負增長。2021年,民生銀行營收1688億元,同比下降8.7%。2022年前三季度,更是出現(xiàn)營收和利潤雙雙下降,實現(xiàn)營收1085.96億元,同比下降16.87%;凈利潤337.78億元,同比下降4.82%。至此,民生銀行已經(jīng)連續(xù)八個季度營收同比增速下滑。

民生銀行面臨的不僅是營收凈利雙降,更是經(jīng)營效益的全面下滑。

截至2022年9月30日,民生銀行的利息凈收入為814.08億元,同比下降16.76%。對此,民生銀行解釋稱,利息凈收入減少主要是為了優(yōu)化客戶結構,降低客戶融資成本,發(fā)放貸款和墊款平均收益率同比下降了51個基本點,貸款利息收入同比減少100.08億元。

非利息凈收入方面,民生銀行的手續(xù)費及傭金凈收入為143.7億元,同比減少了41.54億元,下降22.42%;此外,受資本市場價格波動影響,投資估值及代理基金業(yè)務規(guī)模下降,公允價值變動損益由2021年的20.39億元轉為負的38.98億元,同比減少59.37億元。

兩大塊業(yè)務收入均降,導致民生銀行的營業(yè)利潤也整體同比下滑了5.82%。

2022年1-9月,民生銀行經(jīng)營活動產(chǎn)生的現(xiàn)金流量凈額為負的128.78億元,相較于2021年同期的2967.48億元減少了3096.26億元,變化幅度達104.34%。民生銀行聲稱,這是由于同業(yè)及其他金融機構存放款項凈增加額減少所導致的。

可以看到,2022年1-9月,民生銀行吸收存款和同業(yè)及其他金融機構存放款項的凈增加額為1103.48億元,較去年同期的4914.21億元減少77.55%。

資產(chǎn)方面,截至2022年9月30日,民生銀行集團存放的同業(yè)及其他金融機構款項為638億元,比2021年末減少了31.06%,本行存放則為409.56億元,同比減少了43.87%。從占比來看,民生銀行2015年末的同業(yè)資產(chǎn)占比達到19.94%,2016年縮水至7.83%,到2022年三季度僅剩3.24%。

好在貸款墊款較2021年底增加了920.97億元,衍生金融資產(chǎn)和買入返售金融資產(chǎn)分別增加了322.29億元、51.23億元,才使得民生銀行資產(chǎn)不至于縮表。

銀行行業(yè)分析師劉波表示,一直以來,商業(yè)銀行的資金來源更多地依賴于儲蓄存款等較為穩(wěn)定的被動負債,但自從同業(yè)業(yè)務興起后,同業(yè)負債逐步擠占了個人存款的份額。民生銀行也是如此,2022年民生銀行的同業(yè)負債總計為1.24萬億元,個人存款則為9482億元。

劉波指出,單純從盈利性角度看,“躺著掙錢”的同業(yè)業(yè)務比“辛苦掙錢”的零售業(yè)務更具吸引力,但與儲蓄存款相比,同業(yè)負債的穩(wěn)定性明顯較差,容易存在杠桿高、嵌套多、鏈條長、套利多等問題,會帶來流動性風險和信用風險。

如今,民生銀行同業(yè)業(yè)務有所下滑,零售業(yè)務表現(xiàn)也并沒有撐起整體業(yè)績。

2022年前三季度,民生銀行實現(xiàn)零售業(yè)務營業(yè)收入500.90億元,同比減少6.53%。其中,零售業(yè)務的非利息凈收入103.11億元,同比減少14.76%,在零售業(yè)務營業(yè)收入中占比20.58%。

與此同時,民生銀行投資活動產(chǎn)生的現(xiàn)金流量也出現(xiàn)由正轉負的下跌,從2021年1-9月的1271.3億元減少為負的1103.16億元。財報顯示,截至2022年9月底,民生銀行各項投資平均收益率同比下降22個基本點,投資利息收入同比減少20.80億元。

再看銀行經(jīng)營相關的其他重要指標,表現(xiàn)也并不理想。2022年三季度末,民生銀行的不良貸款率為1.74%,是九大A股上市股份行中唯一環(huán)比上升的銀行。而民生銀行的撥備覆蓋率最低,僅為141.06%,較2021年末還下降了4.24%。對比招商銀行,不良率僅為0.95%,撥備覆蓋率則高達455.67%。

民生銀行的資本補充方面也同樣承壓。截至2022年9月底,民生銀行核心一級資本充足率為9.1%,僅比監(jiān)管提出的8%最低要求高出1.1個百分點。

值得一提的是,民生銀行還成為2022年唯一一家降級的系統(tǒng)重要性銀行,從第二組調整到第一組。這也從側面反映出民生銀行正在全面下滑,情況不容樂觀。

頻頻踩雷房地產(chǎn)業(yè)

民生銀行業(yè)績陷入困境的很大原因之一,在于其曾經(jīng)的大股東紛紛暴雷,對民生銀行造成了重大影響。

安邦保險曾作為民生銀行的第一大股東,持股份額一度高達22.51%。但是2018年安邦保險原董事長涉嫌經(jīng)濟犯罪被依法提起公訴,2020年公司解散并破產(chǎn)清算,重組為大家人壽。如今,大家人壽的合計持股比例仍高達16.79%。

持有4.12%股份、位列第五大股東的泛海集團轉型金融后大量產(chǎn)品暴雷,不僅自身業(yè)績虧損、債臺高筑,還拖累了民生銀行。2022年,泛海集團持有民生銀行的約18億股A股無限售流通股進行輪候凍結,占民生銀行總股本比例為4.11%。

除了大股東連累之外,民生銀行自己也踩了不少大雷。追溯近五年來看的話,年年都雷聲滾滾。

2017年,輝山乳業(yè)身負百億負債,民生銀行則牽涉貸款7億元;保千里債務違約,對民生銀行逾期金額高達2億元。2018年,東方金鈺債務危機,民生銀行所涉金額2000萬元。2019年,中信國安集團破產(chǎn)重組,民生銀行又牽涉資金4億元;龐大集團債務逾期,民生銀行作為第二大債權人,借款為5.54億元。

2020年,是民生銀行業(yè)績下行的轉折年,民生銀行又遇上了康得新的120億造假案。民生銀行實際為康得系最大的債權人,擁有后者約60億債權。該年,民生銀行計提信用減值損失高達929.88億元。

聚焦到行業(yè)來看的話,民生銀行則在房地產(chǎn)上屢屢折戟。有媒體直言,民生銀行可謂是“中國地產(chǎn)業(yè)債務危機的最大受害者之一”。

民生銀行自2015年起開始與房地產(chǎn)行業(yè)頻繁合作,2018-2019年這兩年時間內就與18家房企簽訂了戰(zhàn)略合作協(xié)議。但隨著2021年房地產(chǎn)行業(yè)陷入流動性危機后,民生銀行也被拖入深淵。有花旗研報顯示,2021年民生銀行對高風險開發(fā)商的風險敞口約為1300億元人民幣,占一級資本的27%,為國內大型銀行中占比最高的。

2021年9月,恒大集團暴露債務危機,導致全面?zhèn)鶆者`約。民生銀行對其債務高達293億元人民幣,約合45.56億美元,成為恒大集團最大的銀行債主。自恒大暴雷以來的一年里,民生銀行的股價暴跌超過30%。

然而,恒大集團至今仍未走出困境,這筆將近300億元的巨款何時能夠追回還是個未知數(shù)。最新消息是副行長袁桂軍在2022年6月的股東大會上表示,截至2022年3月末,民生銀行對恒大貸款的余額又壓降了4%。

除恒大集團外,民生銀行手頭上還有對泛海集團212億元的授信金額、泰禾集團違約的18億元等巨額債務未清。

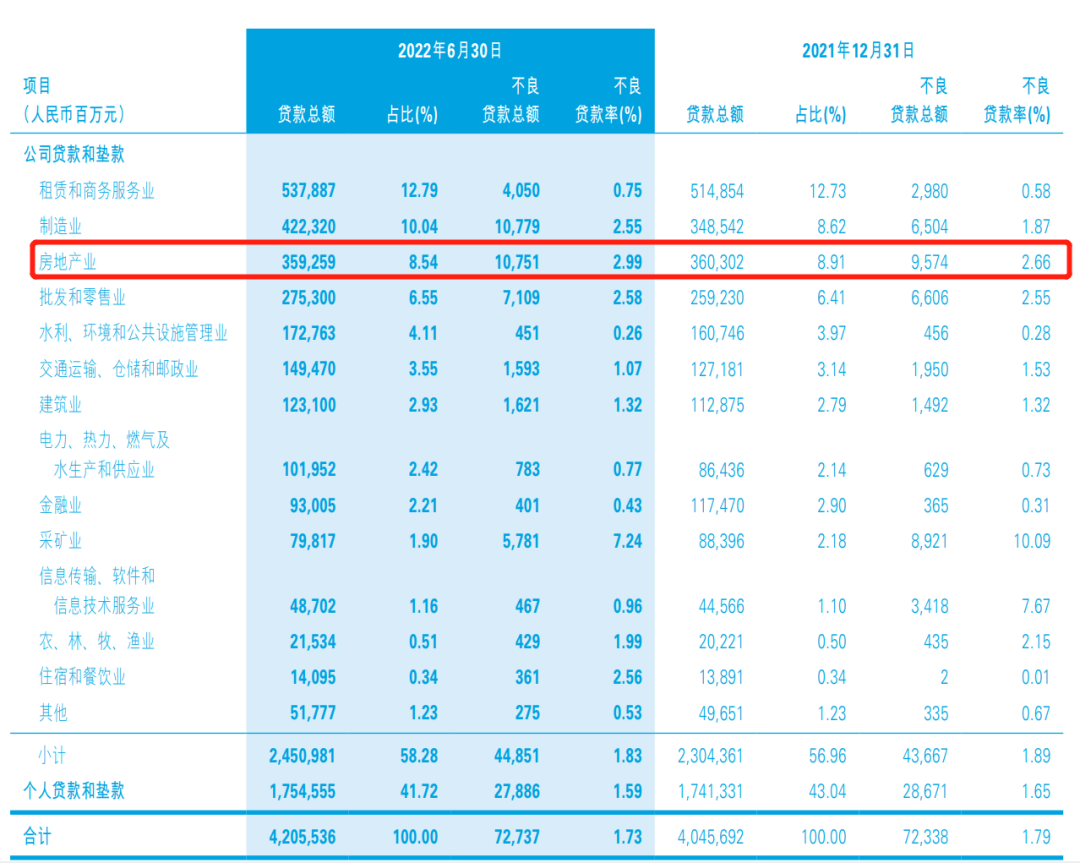

截至2021年末,民生銀行的房地產(chǎn)業(yè)貸款為3603.02億元,雖然同比下降17.95%,但房地產(chǎn)業(yè)的不良貸款卻激增至95.74億元,漲幅高達214.93%;房地產(chǎn)業(yè)的不良率也由2020年的0.69%迅速攀升至2.66%。

到2022年中期,民生銀行的房地產(chǎn)業(yè)貸款總額為3592.59億元,比上年末下降10.43億元;但是,房地產(chǎn)業(yè)的不良貸款為107.51億元,不良貸款率為2.99%,均較2021年末進一步上升。

香頌資本執(zhí)行董事沈萌曾對媒體表示,隨著民營開發(fā)商風險的升溫,民生銀行至少需要3年的時間才能完成壞賬的清理。

盡管如此,民生銀行依然表示“房地產(chǎn)項目風險總體可控”,并于2022年12月透露,分別與萬科、中海、中國金茂、綠城中國、金地集團、碧桂園、龍湖集團、美的置業(yè)、新城控股、金輝集團簽署全面戰(zhàn)略合作協(xié)議,為這十家房企提供多元化綜合金融服務。

對此,許多網(wǎng)友表示不理解,紛紛質問“恒大的虧還沒吃飽?”“又埋了十顆大地雷”……劉波則表示,就目前行情而言,房地產(chǎn)依然是重要的支柱產(chǎn)業(yè),房地產(chǎn)業(yè)貸款利息收入也是商業(yè)銀行的重要利潤來源,因此民生銀行不會徹底放棄房地產(chǎn)業(yè),但關鍵在于能否做好風控管理。

內控不力難解困境

2020年9月,民生銀行大連分行向獐子島發(fā)放了一筆9000萬元的抵押貸款,抵押物正是海底存貨的蝦夷扇貝。

要知道,獐子島早就因為2014年的“扇貝跑路”事件震驚整個A股市場,此后也被證監(jiān)會判定財務造假,做出罰款60萬元的“頂格”處罰。在獐子島犯罪案件已經(jīng)實錘的情況下,民生銀行居然還給了對方9000萬元的融資,此舉令股民十分不解。盡管民生銀行表示這是一項存續(xù)貸款,但依然遭到了對其風控管理水平的嚴重質疑。

事實證明,這份質疑是有道理的。2022年1月,民生銀行大連分行又再次卷入海洋養(yǎng)殖的風波中。據(jù)裁判文書網(wǎng)信息,民生銀行大連分行被海洋養(yǎng)殖的一個騙局騙貸3.56億元,其中2.06億元貸款逾期未能收回,四位高管因涉嫌違法發(fā)放貸款罪被判刑。

正是由于薄弱的內控,民生銀行頻頻曝出負面新聞。

2020年,民生銀行剛剛獲批成為第九家籌建民生理財有限責任公司,就被曝出北京分行航天橋支行原行長張穎自2013年以來誘騙147名客戶簽訂虛假的理財產(chǎn)品購買協(xié)議及轉讓協(xié)議,騙取錢款高達27.46億元,被終審判決無期徒刑。

還是2020年,民生銀行因違規(guī)為房地產(chǎn)企業(yè)繳納土地出讓金提供融資、股東持股份額發(fā)生重大變化未向監(jiān)管部門報告等共計30項違法違規(guī)行為,被銀保監(jiān)會開出了1.08億元的巨額罰單,刷新了該年銀行罰金的最高紀錄。

2020年6月,民生銀行管理層迎來換屆。面對一團糟的民生銀行,最早的股東代表、非執(zhí)行董事史玉柱都忍不住又一次“開炮”,提出三點:民生銀行的董事長已經(jīng)超齡服役(洪崎在任25年),管理層收入須與公司市值掛鉤,要大膽破格提拔年輕人至各級管理層。

據(jù)Wind數(shù)據(jù),2017-2019年,民生銀行管理層年度薪酬總額連續(xù)位于上市股份行首位,分別為8465萬元、8180萬元、6436萬元。相較之下,2019年高管薪酬排名第二名的招商銀行給出的年薪總額僅為1800萬元,不足民生銀行的三分之一。

換屆后,高迎欣任職董事長,成為民生銀行的新掌門。然而,情況并沒有太多好轉。

在2022年第三季度業(yè)績說明會上,行長鄭萬春表示:“基于市場變化、績效掛鉤等因素考慮,我行高管2021年度平均薪酬水平已較同期下降了15%。”饒是如此,民生銀行高管薪酬依然排在第一梯隊。2021年報顯示,民生銀行董事長高迎欣薪酬高達402.53萬元,行長鄭萬春為358.95萬元,監(jiān)事會主席張俊潼為329.78萬元,副行長袁桂軍為328.45萬元,董秘白丹也有299.35萬元。

而2021-2022年,民生銀行收到的罰單依然觸目驚心。

BT財經(jīng)根據(jù)銀保監(jiān)會披露信息統(tǒng)計,2021年全年民生銀行累計罰款超過1.35億元,2022年全年民生銀行累計罰款超過4000萬元,違法違規(guī)事實多為貸后管理不盡職、信貸資金違規(guī)流入房地產(chǎn)領域和股市、不審慎經(jīng)營等,多位工作人員被終身禁止從事銀行業(yè)工作。

2022年民生銀行的最大罰單是針對太原分行的1710萬元,罰款原因為未經(jīng)總行授權開展兜底承諾業(yè)務、未按照會計原則進行財務核算、公章使用登記簿記載不真實、未按照“穿透”原則計提撥備、發(fā)放實際承擔風險的委托貸款以及在理財業(yè)務投資運作過程中提供隱性擔保等。

如今,在全面下滑的經(jīng)濟效益和斷崖式下跌的輿論口碑面前,民生銀行頭頂?shù)摹暗谝蝗珖悦駹I銀行”的光環(huán)已經(jīng)變得黯淡。內憂外患之下,節(jié)節(jié)敗退的民生銀行要想重拾榮光,并非易事,市場的耐心恐怕不多了。

(聲明:本文僅代表作者觀點,不代表新浪網(wǎng)立場。)