小鵬汽車的AB面:是銷量擔當,也被資本“拋棄”

歡迎關注“新浪科技”的微信訂閱號:techsina

文/電壓傳感器

來源:節(jié)點財經(jīng)(ID:jiedian2018)

2021年11月,小鵬汽車更換了logo。當時,何小鵬還講述了小鵬汽車的種種不易,“慶幸在2019年電動汽車行業(yè)至暗時刻來臨時,小鵬汽車沒有放棄”。

相比更換logo,坊間更關注的是小鵬汽車何時更名,就連李斌也曾勸過何小鵬把小鵬汽車的名字改一下。不過,何小鵬的態(tài)度一直都堅決:不改。

最近,何小鵬的態(tài)度發(fā)生了一百八十度的轉變。他在節(jié)目中再次回應了取名引起的爭議,表示如果可以重來,他不會用自己的名字做品牌名。

就在何小鵬后悔取名的同時,摩根大通也“后悔“了:它對小鵬汽車進行了減持,持股比例從5.19%降至4.96%。截至2022年3月31日,何小鵬持有小鵬汽車20.4%股權,約合350億元人民幣。

在汽車行業(yè)關于品牌名字的爭議一直就有,新舊勢力都包含在內(nèi)。“善變”的資本也不是第一次“拋棄”新勢力,某個信奉長期主義的機構也離開了處于谷底的蔚來。對于一家車企來說,資本可以雪中送炭也能錦上添花。外部因素不可控,內(nèi)部因素是可控的,只要獲得了用戶的認可,就足以抵消外部因素變化的影響。

/ 01 /

小鵬汽車失寵資本?

6月28日,據(jù)港交所股權披露資料顯示,小鵬汽車(簡稱小鵬)遭摩根大通于6月22日在場內(nèi)以每股平均價120.7484港元的價格,減持了302.08萬股,合計約3.65億港元。

在這一消息背景下,6月28日收盤,小鵬股價下跌了2.1%,為135.1港元/股,總市值為2316億港元。截至7月20日,公司的市值為1788.5億港元,約合233億美元,相較最高點已經(jīng)跌去了近一半。

兩條信息疊加在一起,給人一種“小鵬要完”的感覺。但如果仔細梳理,會發(fā)現(xiàn)這個感覺其實是錯覺。

摩根大通退場早就有跡象,在不久前的3月,它就將小鵬汽車目標價,由去年12月給出的240港元下調至160港元。更能說明情況的是,摩根大通調整小鵬目標價的原因。

在摩根大通去年12月上調小鵬的目標價時,它提到了小鵬發(fā)展重點,如自動駕駛系統(tǒng)將受益及引領中國智能電動車趨勢,點出了公司發(fā)展戰(zhàn)略與宏觀趨勢是相契合的。

而在摩根大通今年三月下調小鵬的目標價時給出的理由中,宏觀因素的變化也是主要原因,如汽車行業(yè)的供應鏈緊張會影響產(chǎn)品交付。這說明,影響摩根大通的主要因素并不是小鵬的基本面。

小鵬的業(yè)績走勢,也可以提供佐證。

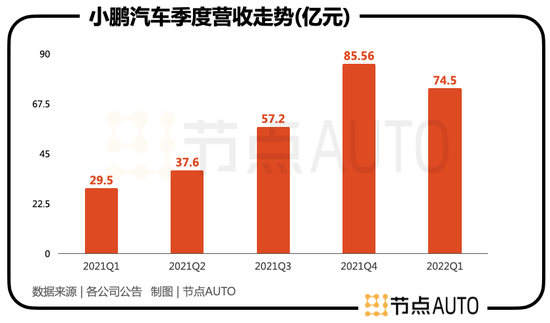

目前,小鵬的收入來源分為汽車銷售和其他兩部分,其中汽車銷售占到95%以上。小鵬的營收規(guī)模在2021年Q1還只有29.5億元(人民幣,下同),到2022年Q1已經(jīng)增長至74.5億元,翻了2.52倍,在此期間的季度增速一直保持在150%以上。

在2019年-2021年期間,小鵬的汽車銷售成本一直在上漲。

2019年,小鵬的汽車銷售成本為27.17億元,當年只交付了小鵬G3這一款車型,全年銷量為16608輛,平均每輛車的銷售成本為16.45萬元。同時,其汽車銷售收入為27.33億元,平均每輛車收入為16.5萬元,當時小鵬G3的補貼后售價為14.38萬-19.68萬元,兩者基本相符。

到了2021年,小鵬平均每輛車的收入增長至20.4萬元,銷售成本則增加到18.71萬元。綜合算下來,小鵬的效率也在提高,幫助它抵消了汽車銷售成本上漲帶來的部分壓力。

至于利潤,雖然小鵬仍還未盈利,但毛利率已經(jīng)在2020年轉正,達到4.6%。2021年,小鵬的毛利率進一步提升至11.5%,今年一季度小幅提升至12.2%。小鵬的中長期目標是將公司整體毛利率提升至25%以上。

總體來看,小鵬雖然仍然在虧損,但收入處于高速增長階段,高增長仍是它的主基調。

中金在28日發(fā)布研究報告稱,維持小鵬“跑贏行業(yè)”評級,目標價升43.9%至177港元。并且指出隨著小鵬一體化壓鑄技術的優(yōu)化和第三代車型平臺的量產(chǎn),有望帶動公司盈利能力實現(xiàn)提升。

/ 02 /

新晉銷量擔當

有別于李斌、李想,兩位從始至終的全身心投入公司的創(chuàng)始人,何小鵬在最初并不是以公司創(chuàng)始人的身份參與造車的。看好行業(yè)前景后,他“攢”了一個團隊,給了團隊一筆錢去造車,100%是投資人的心態(tài)。

一個前提因素是,他在進入阿里后做過兩款硬件,但都失敗了,因此認為互聯(lián)網(wǎng)人做硬件是九死一生。

不過,現(xiàn)在的小鵬距離“九死”更遠,正在向“一生”靠攏。最直觀的體現(xiàn)是,小鵬的銷量走勢。

2018年4月,小鵬發(fā)布了首款車“小鵬G3”,定位為緊湊型SUV,價格控制在20萬以內(nèi)。小鵬G3一出場,就體現(xiàn)了小鵬的兩點特色,注重智能化和強性價比。

G3 在推出時即把“智能駕駛”作為殺手锏,搭載推出了XPILOT 2.5 自動駕駛系統(tǒng),具備 L2.5 級別的視覺+超聲波融合的自動泊車功能,同時配備了自研的Xmart OS 智能網(wǎng)聯(lián)系統(tǒng)。在價格帶相近的情況下,小鵬的智能化優(yōu)勢讓小鵬G3有了性價比。

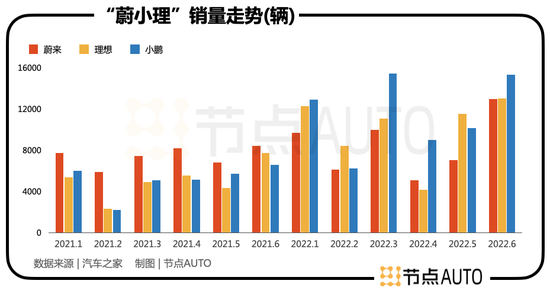

2021 年該車型總銷量近 3 萬輛,小鵬全年總銷量為98155輛,高于蔚來的91429輛和理想的90491輛,成為新勢力銷冠。同時,小鵬的銷量增速也是“蔚小理”中最快的。

在今年上半年,小鵬的銷量延續(xù)了向好的趨勢。

我們在這里選取2022年上半年和2021年上半年兩個時間段進行對比。在去年上半年,小鵬的銷量表現(xiàn)并不好,整體增幅不大且出現(xiàn)了較大的波動(2000輛-6000輛),始終處于爬坡狀態(tài),最好的成績不到7000輛。

理想的表現(xiàn)與小鵬相似。在去年上半年,理想的銷量止步于8000輛,且波動范圍在2000輛-8000輛之間。

相比之下,只有蔚來的表現(xiàn)稍好一些。銷量邁過了8000輛的門檻,整體波動范圍更小,在5000輛-8000輛之間。

在2021年上半年,小鵬的表現(xiàn)在“蔚小理”之中只能算是合格。

到了今年上半年,小鵬銷量的波動幅度變得更大,但規(guī)模上了一個臺階,月銷量在6000輛-15000輛之間波動。

同時,小鵬的銷量還受到了供應鏈緊張的影響。橫向對比,蔚來和理想的銷量波動范圍也在變大,比如蔚來的月銷量波動范圍在6000輛-12000輛之間。

即便算上供應鏈因素的影響,小鵬今年上半年的表現(xiàn),也要好于去年上半年。

拆解其中的變量,小鵬在去年上半年之后交付了售價更低且搭載了激光雷達的小鵬P5,小鵬G3 也新增了改款,產(chǎn)品組合的覆蓋范圍更大,產(chǎn)品力更強。

小鵬從2019年、2020年的新勢力三甲之一變?yōu)?021年的新勢力狀元,今年上半年的銷量已經(jīng)達到2021年的70%。

不過,小鵬還沒有做出賣得越多虧得越多的階段。就在成為新勢力銷冠的同時,它的虧損規(guī)模也是最大的,從2019年的36.9億元增加到2021年的48.6億元。

/ 03 /

小鵬應該擔心什么?

新勢力走過PPT、交付兩道門檻后,考核指標就只剩下了一個-銷量,只要銷量漲的夠快、規(guī)模夠大,就能收獲正向循環(huán)。從小鵬的銷量-業(yè)績的走勢看,它的基本面正在逐漸變好。

那么,小鵬在走出2019年的低谷后,就高枕無憂了嗎?

一直以來,在智能化上對標甚至超越特斯拉,都是小鵬的標簽,這也是它的核心競爭力。同時,這也為小鵬提出了新的難題。

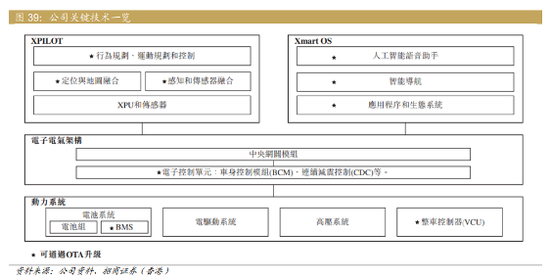

汽車行業(yè)的智能化有兩個體現(xiàn),分別是自動駕駛和智能座艙,小鵬分別對應開發(fā)了XPILOT和Xmart OS。

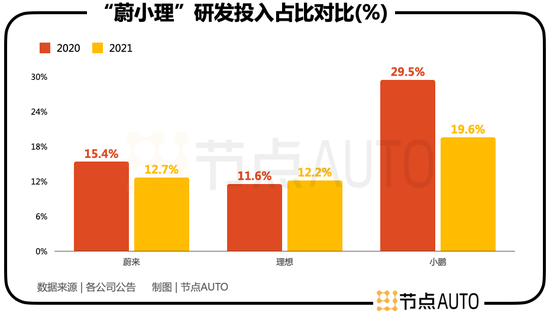

在新勢力中,小鵬的研發(fā)投入一直是最高的,這為它帶來了更大的財務壓力。

2020年,小鵬的虧損規(guī)模是“蔚小理”之中最大的,高達48.63億元,是理想的15.1倍,蔚來的1.2倍。從單季度看,其虧損也在擴大。在2021年Q1時不足8億元,到了2022年Q1已經(jīng)高達17億元。

觀察小鵬的研發(fā)力度,最重要的是要看研發(fā)投入的占比,因為小鵬的產(chǎn)品結構導致其收入規(guī)模要低于蔚來和理想,研發(fā)投入占比更能看出企業(yè)的戰(zhàn)略重點在何處。

這里可以分為兩個階段去看。

其一,在起步階段,新勢力幾乎都加大了前期的研發(fā)投入。2019年,蔚來的研發(fā)投入占比在50%以上,而小鵬的研發(fā)占比高達89.2%。這讓小鵬的“技術彈簧”壓得更低。

其二,在全年銷量接近十萬輛后,小鵬的研發(fā)占比仍是新勢力中最高的。2021年為19.6%,分別比蔚來和理想高了6.9個百分點、7.4個百分點。同時,小鵬的研發(fā)員工占比也是新勢力中最高的,截至2021年年底已經(jīng)達到38%,一共有5271 人。

另一個觀察角度是,砸下去的研發(fā)投入,換來了多少回報。

“技術轉化”的體現(xiàn)在于,特斯拉已經(jīng)能用自動駕駛技術向車主收取訂閱服務費,走在了行業(yè)的前列。

2021年,特斯拉的總營收為538.23億美元,其中包括自動駕駛軟件在內(nèi)的服務及其他業(yè)務的營收為38.02億美元,約合254.7億元人民幣,而小鵬去年全年的總營收為209.8億元。

理論上,軟件服務有再造一個小鵬的潛力,挑戰(zhàn)恰恰就出現(xiàn)在這里。軟件服務在通往再造一個小鵬的路上,要邁過交付量、價格和收費方式這三道門檻。

目前,特斯拉的累計交付量和銷量遠高于小鵬。從整年交付量上看,2021年,特斯拉約是小鵬的95.5倍。以小鵬2021年的交付情況看,每年不足10萬輛的規(guī)模,缺乏支撐軟件服務業(yè)務發(fā)展的基礎。

何小鵬也透露過這方面的一些情況。他在2021年四季度財報電話會中表示,購買P5的車主中有超過50%選裝了XPILOT 3.0或XPILOT3.5。而以小鵬P5 當年12月5030輛的交付量來計算,選裝量只有2515套。

同時,XPILOT 的價格要低于特斯拉的FSD。后者分為增強版和全自動兩個版本,最低售價分別為32000元,最高64000元,XPILOT3.0/3.5的價格為2萬和2.5萬元(今年5月)。

更少的硬件銷量+更低的價格,讓小鵬在“軟件收費”這件事上受到了制約。

付費機制也是需要解決的問題。小鵬的XPILOT目前采用的是買斷制,用戶一次性付費(也可以在買車三年內(nèi)分期付款)買斷服務。這雖然可以提前鎖定收入,但從長期看,訂閱制模式更健康,它可以讓車輛全周期內(nèi)都有產(chǎn)生收入的可能,特斯拉和蔚來選擇的都是訂閱制。

軟件服務雖然有再造一個小鵬的可能,利潤也更大,但相比特斯拉,小鵬在這方面還有很多需要做的。

截至今年6月21日,小鵬的累計交付量已突破20萬輛。從最早的PPT造車,“造車重點在運營”引發(fā)的爭議,再到穩(wěn)居新勢力三甲之一,小鵬的發(fā)展可以說是磕磕絆絆。

目前,小鵬的發(fā)展雖然已逐漸向好,但不同的路線,讓它需要克服一個又一個有別于其他同行的難題。小鵬能否笑到最后,讓我們拭目以待。

(聲明:本文僅代表作者觀點,不代表新浪網(wǎng)立場。)