鐘睒睒,首富的“礦產(chǎn)”生意

歡迎關注“新浪科技”的微信訂閱號:techsina

文/謝澤鋒

來源:巨潮WAVE(ID:WAVE-BIZ)

左手飲用水,右手生物醫(yī)藥,讓鐘睒睒再度登頂中國首富。

盡管旗下兩家公司市值下挫,導致鐘睒睒身家縮水近千億元,但其仍以4550億元蟬聯(lián)中國首富。位居2022胡潤全球富豪榜中國第一,全球第15位。

貢獻其絕大多數(shù)財富的農(nóng)夫山泉是一臺令人驚訝的“賺錢機器”:其擁有61%的毛利率、128億的現(xiàn)金儲備、34%的凈資產(chǎn)收益率、年度70億凈利潤(機構預測)。

而在此前,憑借哇哈哈的強勢表現(xiàn),創(chuàng)始人宗慶后也曾三次問鼎中國首富,而且哇哈哈至今還未上市。

剛需、高頻、大市場,人們驚訝一瓶水居然可以創(chuàng)造如此龐大的利潤和市值之余,開始剖析這個既熟悉又陌生的行當。

人們熟悉的是水的消費品定義,但不太為人們所知的卻是,天然礦泉水本質(zhì)其實是一種獨特的“礦產(chǎn)資源”。水作為礦產(chǎn)資源進行市場化開發(fā),必須要邁過較高的“政策準入”門檻。

農(nóng)夫山泉目前主打“天然+礦泉水”的戰(zhàn)略,手握十一大水源地,34張取水證和3張采礦許可證,集齊政策壁壘、品牌價格壁壘、渠道優(yōu)勢三張王牌,也讓鐘睒睒成了近年來地位最穩(wěn)固的“中國首富”。

隱秘的政策壁壘

雖然礦泉水名為水,但卻是國家認定的“液體礦產(chǎn)”。

在飲用水行業(yè),曾經(jīng)流傳著這樣一句話:我國水盲比文盲還多,沒有人覺得水和水之間有多大區(qū)別。

農(nóng)夫山泉在2000年掀起“世紀水戰(zhàn)”,一舉打破了娃哈哈與樂百氏在純凈水市場的“壟斷”地位。同時將“天然礦泉水優(yōu)于天然水優(yōu)于純凈水”的理念普及給消費者。

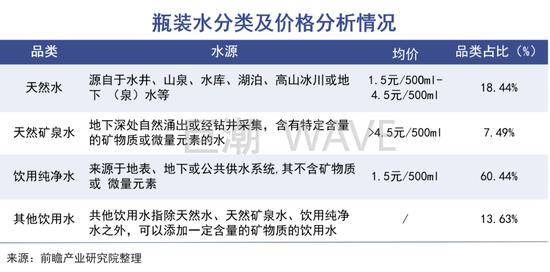

2013年,農(nóng)夫山泉遭遇“標準門”事件,這一轟動業(yè)界的事件直接促成了《食品安全國家標準包裝飲用水》的誕生,根據(jù)新國標,瓶裝水被分為三類:天然礦泉水、飲用純凈水、其他飲用水。

新國標給行業(yè)進行規(guī)范的同時,也給消費者進行了一次“掃盲教育”:瓶裝水的優(yōu)等級別遵循下面的排序:天然礦泉水>天然水>純凈水及礦物質(zhì)水>蒸餾水。

自此“天然水+礦泉水”徹底占據(jù)上風。而農(nóng)夫山泉早在2000年4月,便宣布不再生產(chǎn)純凈水,轉(zhuǎn)而生產(chǎn)飲用天然水。

提早布局,率先搶占消費者心智,自2012年至2020年間,農(nóng)夫山泉連續(xù)九年保持國內(nèi)包裝飲用水市場占有率第一。隨著人們健康意識的日益提升,天然礦泉水成為瓶裝水企業(yè)新的布局點。

值得一提的是,雖然礦泉水名為水,但卻是國家認定的“液體礦產(chǎn)”。入局天然礦泉水行業(yè),不僅需要取水許可證,更需要礦泉水采礦證。這意味著,其門檻要高很多。

而采礦權的獲取有兩種途徑,一是國家財政部出資尋找礦產(chǎn)和泉眼,然后競標者通過競標獲得;二是采礦者自行向國土資源廳申請?zhí)降V權,進行勘察工作并且自行承擔勘察費用。

預計走完所有流程需要4-5年的時間,花費達上百萬元。因此,天然礦泉水擁有較高資源壁壘和政策壁壘。

當前,農(nóng)夫山泉在水源的掌控上處于領先地位,旗下?lián)碛?1大水源地,還獲得了11個取水許可證,3個采礦許可證。對優(yōu)質(zhì)水源的前瞻性儲備為其持久發(fā)展筑造了堅實壁壘。

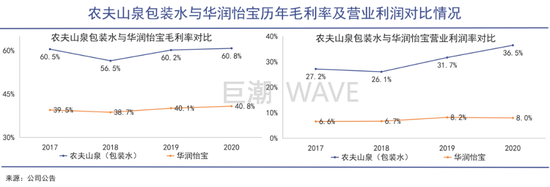

由于開采成本較低,且獲得了國標背書,定價較高,天然礦泉水和天然水的盈利水平要遠高于純凈水。華潤怡寶是僅次于農(nóng)夫山泉的第二大包裝水公司,也是最大的純凈水公司。

近四年來,農(nóng)夫山泉包裝水業(yè)務毛利率維持在60%左右,而華潤怡寶僅40%;

2020年,農(nóng)夫山泉營業(yè)利潤率上升至37%,后者僅有8%。

顯然,在天然泉水被國家標準和消費者雙重認可的前提下,“天然泉水”的牌照制度大大提升了中高端瓶裝水市場的準入門檻,同時也意味著消費者更愿意購買天然水。

“大自然的搬運工”由此成功變?yōu)椤按笞匀坏挠♀n機”,以農(nóng)夫山泉為代表的企業(yè)在盈利方面徹底碾壓純凈水。

進擊的競爭者

水源壁壘的邏輯并不在資源層面,而在于政策審批。

“水源故事”一直是農(nóng)夫山泉品牌的核心競爭力。“我們不生產(chǎn)水,我們只是大自然的搬運工”精準打擊了純凈水,農(nóng)夫山泉趁勢擊敗怡寶、哇哈哈,坐上行業(yè)頭把交椅。

當前,包裝水市場的價值鏈正向天然礦泉水轉(zhuǎn)移,升維競爭中,農(nóng)夫山泉必須直面兩大問題。首先,以天然水為主的農(nóng)夫山泉能否順利切換賽道?其次,面對主攻高端市場的百歲山、超高端市場的昆侖山、依云等的競爭,農(nóng)夫山泉的壁壘優(yōu)勢是否足夠厚實?

在高端水的比拼中,水源無疑是“核心武器”。資料顯示,我國經(jīng)評定合格的礦泉水水源有4000多處,允許開采的資源量為18億立方/年,目前開發(fā)利用的礦泉水資源量約5000萬立方/年,占允許開采量的3%。所以從水源總量上看,礦泉水水源本身不算稀缺資源。

百歲山、恒大冰泉在長白山也布局了水源地;超高端水中,達能依云源自阿爾卑斯山腳,雀巢的圣培露來自意大利圣培露小鎮(zhèn),華彬集團旗下Voss芙絲水源地為斯堪的那維亞半島Iveland 小鎮(zhèn)。所以,和競爭對手相比,農(nóng)夫山泉的水源并非足夠稀缺,也非獨占。

因此,水源壁壘的邏輯并不在資源層面,而在于政策審批。拿到采礦權和取水許可證比較困難,采礦權一般申請需要經(jīng)歷數(shù)十道復雜的審批流程,前后需要2-3年的時間。所以水源壁壘的底層邏輯是“政策壁壘”。

其次,作為行業(yè)變革者,農(nóng)夫山泉的優(yōu)勢在于對水源的優(yōu)先布局,在消費者心智中形成較深認知。而且農(nóng)夫山泉在全國布局了11大水源地,相比百歲山較為集中的布局,可以有效縮短運輸半徑,規(guī)模優(yōu)勢還可以攤銷成本。

百歲山是農(nóng)夫山泉可以預見的、最強勁的挑戰(zhàn)者。百歲山主攻天然礦泉水高端市場,旗下?lián)碛谢葜萘_浮山、廣州鰲峰、浙江四明山、江西宜春等多個天然礦泉水水源,是國內(nèi)擁有天然礦泉水生產(chǎn)基地最多的企業(yè)。

百歲山僅用了四年時間就超越了冰露、娃哈哈、康師傅,強勢挺進前三甲。Euromonitor數(shù)據(jù)顯示, 2020年農(nóng)夫山泉、華潤怡寶、百歲山分列我國包裝水行業(yè)前三名。

農(nóng)夫山泉創(chuàng)造了“天然礦泉水優(yōu)于天然水優(yōu)于純凈水”的認知體系,并一舉獲得成功;但不得不承認的是,在天然礦泉水這個領域中,百歲山后來居上,且占據(jù)了3元水的價格帶。

隨著人們健康意識的增強,品質(zhì)消費將成為主流。數(shù)據(jù)顯示,2014-2019年,我國高端瓶裝水零售量從76.1萬噸增至146.4萬噸,占瓶裝水零售量的比例從0.97%上升至1.5%。未來,高端水市場空間會進一步擴大,并成為新的消費熱點。

機構預測,我國瓶裝水市場格局將從過去的金字塔狀向紡錘形轉(zhuǎn)變,1元水進一步萎縮,中高端的2元水、高端的3元水將成為市場主流。

為向高端賽道進發(fā),2021年4月,農(nóng)夫山泉推出新品長白雪,容量535ml,定價3元,對標景田百歲山。

升維之戰(zhàn)中,農(nóng)夫山泉仰仗的是水源布局上的廣度和規(guī)模,與水源集中的百歲山等品牌相比,農(nóng)夫山泉水源分布廣,布局更加均衡,可以就近銷售,降低了運輸成本,這也是其成為行業(yè)龍頭的關鍵因素之一。

渠道底氣

農(nóng)夫山泉目前主要集中在縣級經(jīng)銷商,零售網(wǎng)點規(guī)模上還有巨大下沉空間。

做好水生意,水源、渠道和品牌缺一不可。

依賴經(jīng)銷商渠道是瓶裝水行業(yè)的典型特點,農(nóng)夫山泉94%的營收來自經(jīng)銷商渠道,足見經(jīng)銷商渠道的重要性。

與美國瓶裝水以來沃爾瑪?shù)壬坛啦煌覈饕拷值馈⑸鐓^(qū)等傳統(tǒng)渠道為主,其次才是商超、電商等,因此對渠道的廣度和密度進行“毛細血管”般的布局,加強對終端零售的控制,甚至將競爭對手擠出終端,是企業(yè)獲勝的關鍵。

產(chǎn)品定位與品牌營銷的成功能產(chǎn)生爆款產(chǎn)品,但進一步增長必然會受渠道限制。農(nóng)夫山泉早期渠道不及深耕多年的娃哈哈、康師傅。導致2004年至2007年其收入徘徊在20億左右,陷入增長瓶頸。

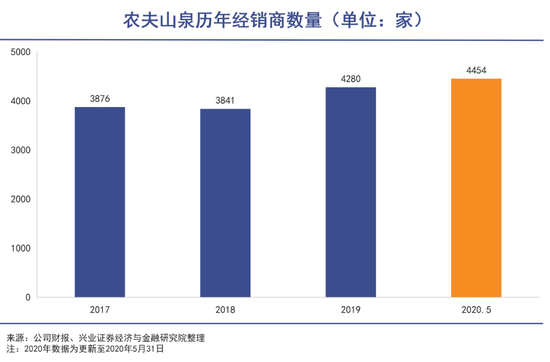

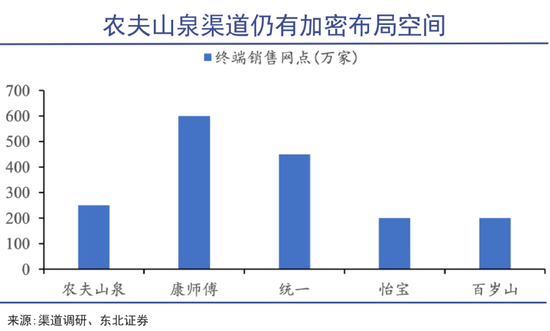

此后,農(nóng)夫山泉著力進行渠道布局,截至2020年5月,公司共有4454名經(jīng)銷商,243萬個終端零售網(wǎng)點,其中188萬個零售網(wǎng)點位于三線及三線以下城市。

2016年,農(nóng)夫山泉對經(jīng)銷商模式進行改革,據(jù)悉該思路源于鐘睒睒長期研究經(jīng)濟學家張五常所著《佃農(nóng)理論》。其核心思想是:企業(yè)對經(jīng)銷商完全授權,并及時提供協(xié)助和服務。具體操作上,通過費用包干、費用核銷、業(yè)務模式轉(zhuǎn)變、薪酬體系改革以及基層管理者深入渠道等策略,充分發(fā)揮經(jīng)銷商的地頭優(yōu)勢和主觀能動性。

通過這一變革,農(nóng)夫山泉經(jīng)銷商單品收入提升了2-10倍,單個經(jīng)銷商收入由2017年的429萬元提升至2019年的529萬元,增長23.3%。

橫向?qū)Ρ葋砜矗r(nóng)夫山泉經(jīng)銷商毛利率約為25%,凈利率約為6%,是行業(yè)平均水平的1.5-2倍,百歲山凈利率為5%,怡寶為3%-4%。而且,由于農(nóng)夫山泉產(chǎn)品線豐富,軟飲利潤更高,經(jīng)銷商可同時鋪貨包裝水和飲料,對經(jīng)銷商吸引力更大。

與此同時,農(nóng)夫山泉還大力自建渠道,比如“芝麻店”(社區(qū)自動售貨點)、電商自營店、便利店等自營渠道,觸達消費者。

對比康師傅和統(tǒng)一,農(nóng)夫山泉目前主要集中在縣級經(jīng)銷商,零售網(wǎng)點規(guī)模上還有巨大下沉空間。

目前,純凈水依然占據(jù)6成以上市場,瓶裝水市場的結(jié)構性替代還在進行;其中,1元水以康師傅與娃哈哈的純凈水為主:2元水以農(nóng)夫山泉天然水及怡寶純凈水為代表:3元水由景田百歲山的礦泉水占據(jù)。

未來1元水會逐漸退出主流舞臺,隨著農(nóng)夫山泉的渠道擴張和下沉,2元水將會取代1元水成為市場消費的主流。

“水源+渠道+品牌”三重優(yōu)勢,會增厚農(nóng)夫山泉在2元價格帶的堅實壁壘,但是在其向更高價格帶的突破方面能夠起到多大的作用,目前還有待印證。

寫在最后

水源之于瓶裝水企業(yè),就如同奶源之于乳制品企業(yè)一樣重要。

品牌營銷和渠道是快消品企業(yè)成功的重要因子,但對于瓶裝水企業(yè)來說,優(yōu)質(zhì)且廣泛的水源是其成長壯大的根基。

而在當前瓶裝水江湖的“結(jié)構升級”大戰(zhàn)中,擁有開發(fā)天然礦泉水的行政許可證的企業(yè),無疑占據(jù)了先發(fā)優(yōu)勢。

雖然國內(nèi)有景田百歲山、昆侖山,國外品牌有達能、雀巢、朝霧等,但面對各路企業(yè)的圍剿,農(nóng)夫山泉三重壁壘的存在可以確保其中任一壁壘失效,其他兩方面的壁壘仍然可以護佑其銷量不至于大幅波動。

看來鐘睒睒的中國首富位子,大概率還會繼續(xù)穩(wěn)穩(wěn)地坐下去。

(聲明:本文僅代表作者觀點,不代表新浪網(wǎng)立場。)