互聯(lián)網(wǎng)失去接盤俠

歡迎關(guān)注“新浪科技”的微信訂閱號:techsina

文/亞瀾

來源/深響(ID:deep-echo)

新聞總是禁不住連著看:

微軟宣布決定以價值約750億美元的全現(xiàn)金交易收購動視暴雪。這是微軟46年歷史上最大規(guī)模的收購案,它動用了現(xiàn)金儲備的53%。

同一天,多家媒體報道了字節(jié)跳動將整體裁撤投資業(yè)務的傳聞。其中,戰(zhàn)略投資負責人趙鵬遠及戰(zhàn)投版塊部分員工或?qū)⒎艞壨顿Y業(yè)務,并入戰(zhàn)略業(yè)務;財務投資版塊則將徹底解散。對此,字節(jié)跳動相關(guān)負責人回應稱,公司年初對業(yè)務進行盤點和分析,決定加強業(yè)務聚焦,減小協(xié)同性低的投資。

一直以來,資本都被認為是企業(yè)引進技術(shù)、補齊短板、擴張勢力范圍的重要法寶。就像微軟收購暴雪,被行業(yè)視為其在元宇宙開疆拓土的先鋒動作。但在國內(nèi),資本的長袖善舞正在被重新審視。資本無序擴張的時代結(jié)束了,整個創(chuàng)投江湖發(fā)生著微妙的變化,企業(yè)戰(zhàn)投的角色尋求重新定位。

變化

2008年前后,騰訊與阿里巴巴成立投資并購部與戰(zhàn)略投資部,拉開了互聯(lián)網(wǎng)企業(yè)投資的序幕。

為人熟知的故事是3Q大戰(zhàn)后的一次總辦會上,馬化騰讓16個高管在紙上寫下自己認為的“騰訊核心能力”,一共收到21個答案,多次討論后,“能力”被聚焦在兩個點上——“流量”與“資本”。以資本形成結(jié)盟關(guān)系,既可以實現(xiàn)開放目的,同時也可以讓騰訊龐大的流量資源獲得一次資本意義上的釋放。

在此之前,騰訊進行的一些并購幾乎都是控股、全資收購式的,它們與騰訊現(xiàn)有業(yè)務有強關(guān)聯(lián),大部分發(fā)生在網(wǎng)游領(lǐng)域。2011年,騰訊宣布成立騰訊產(chǎn)業(yè)共贏基金,預計投資規(guī)模50億元人民幣。之后隨即投資了8400萬美元以持有藝龍網(wǎng)16%的股權(quán),成為其第二大股東。

雖然騰訊投資被詬病讓騰訊自己的業(yè)務拼殺能力“刀槍入庫”,但不可否認的是,這套打法在去年之前都是行業(yè)圭臬。

企業(yè)投資(CVC)已經(jīng)是再公開不過的“武器”。2013年前后,騰訊阿里開始投資的軍備競賽,支付、出行、本地生活、電商、零售、云計算……商業(yè)世界的方方面面都有他們的影子。2014年,創(chuàng)業(yè)熱潮下,創(chuàng)投市場火熱一片,同時各家企業(yè)也開始大舉撒幣,中國CVC在此時迎來爆發(fā)機會,嶄露頭角,并在此后幾年影響力與日俱增,投資金額繼續(xù)逐年上升。

不少投資人看項目一定會向創(chuàng)業(yè)者問一個問題:“如果你的這個生意,騰訊做了怎么辦?阿里做了怎么辦?”而他們得到的答案無外乎兩種,一種是“這個生意,巨頭看不上”,另一種則是“他們自己做,不如買下我”。

事實上,企業(yè)投資的江湖里,不止有阿里騰訊。大到字節(jié)跳動、百度、美團、京東、小米,小到快手、B站、小紅書……IT桔子數(shù)據(jù)顯示,在2021年,小米、阿里、字節(jié)跳動、B站、百度、騰訊、美團、京東8家CVC(CorporateVentureCapital,企業(yè)風險投資)合共參與投資超過600起,總投資金額超過3500億元。

這樣一股舉足輕重的力量,正在發(fā)生變化。

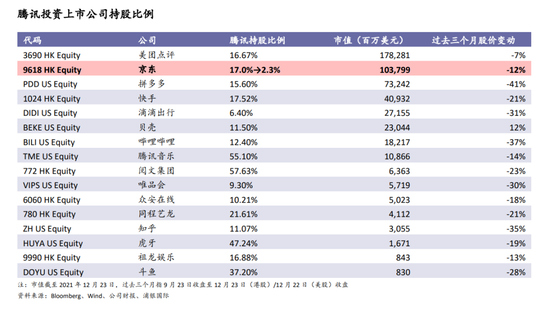

就在上個月,“投資之王”騰訊以中期派息方式,將所持有約4.6億股京東股權(quán)發(fā)放給股東。派息后,騰訊對京東持股比例將由17%降至2.3%,不再為第一大股東,同時騰訊總裁劉熾平也將卸任京東董事。此事也被視為企業(yè)投資(CVC)即將步入“黃昏”的一個重大信號,而字節(jié)戰(zhàn)投的種種則進一步地讓這一判斷更加清晰。

再定位

企業(yè)投資激流勇退,很多邏輯需要推翻重新思考了。但這并不意味著CVC價值全無。

客觀地看,CVC的價值大體是兩方面:一方面是對企業(yè)自己,另一方面則是對被投公司。

對于企業(yè)來說,投資一個項目和自己做一個項目很不一樣。投資是時間杠桿,在重要戰(zhàn)役、關(guān)鍵賽點來臨的時候,快速增加戰(zhàn)斗力;投資也是空間杠桿,讓企業(yè)有機會以“小資本”試探“大空間”,多點布局,靜待花開。

哈佛大學教授Chesbrough在戰(zhàn)略及財務兩個目標維度下,結(jié)合母公司與被投公司經(jīng)營契合度,將CVC投資分為四種方式:

驅(qū)動型投資:被投公司與CVC母公司當前戰(zhàn)略及業(yè)務有著緊密聯(lián)系。

補充式投資:被投公司與CVC母公司不存在緊密的業(yè)務聯(lián)系,但被投企業(yè)能夠幫助CVC母公司構(gòu)建商業(yè)生態(tài)、刺激市場需求、鞏固市場地位。

期權(quán)式投資:期權(quán)投資難以迅速提供回報,但能夠給CVC母公司提供戰(zhàn)略期權(quán)。母公司利用被投企業(yè)嘗試新商業(yè)模式,進入新商業(yè)領(lǐng)域,開放新備用技術(shù)。

被動式投資:被投企業(yè)與CVC母公司在戰(zhàn)略與業(yè)務上,均不存在聯(lián)系,投資純粹為尋求財務回報。

比如小米目前累計投資的各類型企業(yè)已有400多家,其大部分都是“生態(tài)鏈”,是小米基于其AIoT戰(zhàn)略的思考。

字節(jié)跳動2021年的各種投資其實也大多圍繞補足缺乏的業(yè)務能力來進行的。其在2021年出手最多的領(lǐng)域是企業(yè)服務,這與字節(jié)跳動發(fā)力飛書、火山引擎等toB賽道不無關(guān)系;另外字節(jié)跳動2021年投資了檸檬茶品牌檸季、懶熊火鍋、manner咖啡、蘇打酒品牌空卡、健康速食品牌鯊魚菲特等等,對消費的重視與字節(jié)跳動在抖音電商和本地生活領(lǐng)域的擴張密切相關(guān)。

當然,在輝煌時期,CVC是能給企業(yè)帶來財務上的回報的。2020年美團發(fā)布的Q3財報,當時其主要由投資理想汽車而帶來的公允價值變動收益高達58億人民幣,直接推動美團經(jīng)營利潤在該季度大超預期。

對于被投企業(yè)來說,CVC則是一把雙刃劍。壞的方面當然是被劃入勢力范圍、“站隊”;好的方面則是產(chǎn)業(yè)鏈上真正的協(xié)同。

比如成立于2015年的云視頻會議公司小魚易連,盡管其與騰訊旗下的騰訊會議顯然存在競爭關(guān)系,但最終通過騰訊投資也實現(xiàn)了互補和協(xié)同——2019年12月26日,小魚易連作為騰訊會議的首批合作伙伴出席了騰訊會議的產(chǎn)品發(fā)布會,雙方旨在圍繞硬件研發(fā)聯(lián)合輸出解決方案,構(gòu)建互聯(lián)互通的辦公協(xié)同場景。

在談及CVC相比純財務投資機構(gòu)的優(yōu)勢時,一位頭部CVC的投資經(jīng)理告訴「深響」,企業(yè)做CVC的便利之處在于可以沿著供應鏈上下游去“摸”項目,合作一次,就能知道對方的技術(shù)到底到了什么程度。“項目的工藝穩(wěn)定性、先進性,以及它的技術(shù)壁壘如何,這些都可以在實際合作中得到驗證,但財務投資機構(gòu)沒有這種驗證的過程。”

這種“懂行”也是創(chuàng)業(yè)者實實在在需要的。另一位拿到CVC投資的創(chuàng)業(yè)者則坦言——財務投資機構(gòu)的投后賦能主要是招聘、公共關(guān)系等職能方面的,真正能業(yè)務賦能的還是企業(yè),直接的流量、供應鏈、訂單支持來得更實際。

企業(yè)投資的價值沒有變化,但重新定位已迫在眉睫。

在剛過去不久的第三季度財報季,阿里巴巴、騰訊、百度、京東、B站、快手、小米等明星公司幾乎都在同一時間確認巨額的投資損失。

京東本來自身業(yè)績不錯,三季度營收同比增長25.5%至2187億人民幣,但其在一級市場投資計提減值以及二級市場投資股價下跌帶來的虧損合計高達49.1億元,最終造成凈虧損28億元,同比再次由盈轉(zhuǎn)虧。再比如B站,本季度因游戲業(yè)務增速下滑和內(nèi)容成本急增而頗受爭議,同時,其高達7.24億元的投資凈虧損,進一步拉大了整體虧損幅度。

而其他人也是類似操作:

阿里巴巴的利息收入和投資凈收益為凈虧損114.56億元;

百度長期投資中非現(xiàn)金、按市值計價的損失為189億元;

騰訊金融資產(chǎn)的公允價值變動(以公允價值計量且其變動計入其他全面收益)造成的虧損達364億元;

快手主要由公允價值虧損造成的其他虧損為1.9億元;

小米按公允價值計入損益之投資公允價值變動為20億元。

就像約好了一樣,借機刮骨、主動低調(diào)。

除了財務意義上的再定位,企業(yè)投資部門在戰(zhàn)略上的作用也正在被重新梳理。

昨日字節(jié)對于“整體裁撤投資業(yè)務”傳聞的回應已經(jīng)明確表示——“加強業(yè)務聚焦,減小協(xié)同性低的投資,將戰(zhàn)略投資部員工分散到各個業(yè)務線條中,加強戰(zhàn)略研究職能與業(yè)務的配合。”

聚焦自身業(yè)務、投資作為協(xié)同,結(jié)合騰訊、阿里此前的一系列操作,這意味著CVC四處出擊的日子結(jié)束了。

“一些嗅覺靈敏的同事在2021年下半年就開始跳船了。有的轉(zhuǎn)崗,有的跳回PEVC,還有想轉(zhuǎn)行做二級的。說實話,過去戰(zhàn)投太香了,戰(zhàn)投的人也在膨脹,大量名不副實的title,這樣打一下也好。”一位已經(jīng)從大廠戰(zhàn)投“順利”跳船的投資人士透露。

她也同時表示出無奈——有時候,不是項目真的好,而是不得不投。“這里有一個資金利用率的問題。錢趴在那兒,不投資、不做業(yè)務,難道都用來買理財嗎?”

的確,有些公司會在非常晚期或者上市之后設(shè)立戰(zhàn)略投資部門,因為如果資金利用率不高,機構(gòu)股東可能會和管理層討論這個問題。

趨勢

戰(zhàn)投部門重新定位對于市場的影響遠大于蝴蝶煽動翅膀。

我們再難看到滴滴快的合并、美團點評合并、58趕集合并、攜程去哪兒合并這樣的“高光時刻”了,同樣也再難看到巨頭碰巨頭的巔峰對決。但投資的力量會在將來沉下去,以潤物無聲的方式給商業(yè)世界帶來另一種影響。

目前可以明顯看到的趨勢是:CVC輪次的前移以及戰(zhàn)投團隊獨立對外募資。

比如騰訊已經(jīng)在早期投資方面表現(xiàn)突出——據(jù)《日經(jīng)亞洲》報道,2020年度騰訊投資的初創(chuàng)企業(yè)達到163家,投資總額超過了120億美元。越來越多的財務投資人表示,與cvc“相遇”的時間提前了。

獨立募資也是一條路。就在字節(jié)戰(zhàn)投傳聞甚囂塵上之時,據(jù)中國基金報,華為旗下的“哈勃科技創(chuàng)業(yè)投資有限公司”在今年1月14日完成了私募基金管理人備案登記,機構(gòu)類型是私募股權(quán)、創(chuàng)業(yè)投資基金管理人。完成私募基金管理人備案,意味著華為旗下哈勃投資正式進軍私募基金行業(yè),未來將成立私募基金產(chǎn)品,進行股權(quán)創(chuàng)業(yè)投資。

如此操作的不止華為,過去一年里,360旗下首個私募股權(quán)公司三六零(北京)私募基金管理有限公司也在中基協(xié)正式完成登記;字節(jié)跳動旗下投資公司原天津字節(jié)跳動股權(quán)投資管理有限公司正式更名為天津字節(jié)跳動私募基金管理有限公司;海南三亞天博產(chǎn)業(yè)私募基金管理有限公司也正式成立,經(jīng)營范圍包括私募股權(quán)投資基金管理、創(chuàng)業(yè)投資基金管理服務,三位股東為章澤天、劉強東和李瑞玉。

另外,王興、黃崢、張一鳴、李斌、何小鵬、王寧等越來越多的互聯(lián)網(wǎng)大佬以LP身份進入VC/PE圈。相信在未來,企業(yè)不會把投資的雞蛋都放在一個籃子里。

而更加殘酷的影響或許會傳導到一級市場的項目估值上。由于一級市場獨特的“輪次”玩法,使得項目們就像擊鼓傳花一樣,每一次估值的上漲都讓前一輪的投資人收益。往往傳到最后,“接盤俠”就是企業(yè)戰(zhàn)投。

當“接盤俠”變得審慎,生意也將回歸基礎(chǔ)邏輯。

不久前,《學習時報》撰文指出,從資本的形成背景與作用方式看,貫穿生產(chǎn)、分配、流通、消費、競爭等社會生產(chǎn)全部環(huán)節(jié)的二重性是資本的根本特性,正確認識和把握資本的行為規(guī)律要立足于發(fā)揮資本在五大環(huán)節(jié)的積極性而抑制其消極性:

從生產(chǎn)環(huán)節(jié)看,資本的擴張既能促進經(jīng)濟增長,又會遏制經(jīng)濟增長的潛力;從分配環(huán)節(jié)看,資本的構(gòu)成既有助于做大“蛋糕”,又會阻礙“蛋糕”的合理劃分;從流通環(huán)節(jié)看,資本的周轉(zhuǎn)既有助于暢通加速經(jīng)濟體系循環(huán),又會導致實體經(jīng)濟的過度虛擬化;從消費環(huán)節(jié)看,資本的積累既會為新產(chǎn)品的消費普及提供階層基礎(chǔ),又會因為降低大多數(shù)人的收入而抑制整體消費;從競爭環(huán)節(jié)看,資本的集中既有助于市場經(jīng)濟制度體系的完善,又會引致高度壟斷導向的競爭格局。

如今看來,這把雙刃劍也該揮得更積極、更有效、更合理了。

play

play