全球視野下的A股估值比較及投資選擇(3) | |||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| http://whmsebhyy.com 2005年08月10日 16:10 證券導刊 | |||||||||||||||||||||||||||||||||||||||||||||||

|

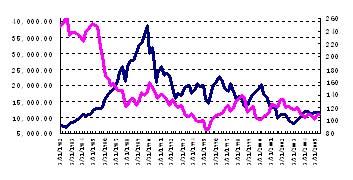

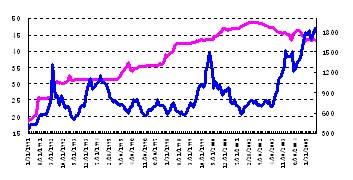

3、匯率波動:與股市漲跌沒有必然關系 從日本、印度、及韓國等市場匯率變動與股市波動的相關性來看,雖然日本在八十年代的幣值上升帶來了股市暴漲,但隨后盡管日元繼續升值,但股市長達20余年的振蕩下跌預示著匯率波動并非股市波動的決定性因素。同樣,在印度和韓國市場,盡管亞洲金融危機導致幣種貶值,但股市在出現階段振蕩后,并沒有出現繼續大幅下跌,印度市場甚至在其幣種

中國匯率改革的核心是匯率形成機制而不是匯率水平。我們傾向于未來兩年人民幣升值10%左右,從人民幣升值所帶來的經濟結構效應來看,人民幣升值將減輕通貨膨脹的壓力,對消費的負面影響程度要小于對投資與出口的影響。未來1-2年政府的政策導向將是控制住房價格、財政支出向“三農”、社會保障、教育、中西部貧困地區傾斜,提高農產品價格、取消農業稅等措施,明顯的增加了低收入人群和不發達地區的收入,而低收入人群的消費傾向大大高于高收入人群(超過40%)。因此,在人民幣傾向于中長期升值的前景下,投資轉向于消費領域將是適宜的策略。 圖3:日元匯率及日經225指數走勢對比

數據來源:Reuters,興業證券研發中心 圖4:印度匯率及CRSLDX股票指數走勢對比

數據來源:Reuters,興業證券研發中心 圖5:韓國匯率及KSII股票指數走勢對比

數據來源:Reuters,興業證券研發中心 三、基于全球估值現狀及歷史比較下的優化投資策略 在未來兩年左右的時間里,全球經濟將進入一個高位減速的階段。中國經濟與全球經濟的聯系越來越緊密,金融改革深化使得金融市場的宏觀敏感度和資源配置能力不斷提高。在制度變遷和宏觀聯動的雙重因素作用下,未來證券市場仍然存在差異化的投資機會。 對于股票市場,首先,我們判斷股票市場在未來幾年將出現反復振蕩筑底的過程,包括QFII等投資主體的增加,以及宏觀經濟增速回升將是股市走出底部的決定因素。短期之內,股權分置試點所帶來的制度變遷將使得市場在1000-1200點的箱體區域振蕩;但中期來看,市場仍然面臨著諸多不確定因素,制度變遷過程中相關制度之間的銜接程度,決定了未來市場繼續非理性下跌的幅度。但是總體來看,未來兩年的股票市場將完成價值回歸過程,真正意義上的價值投資時代正在來臨。市場將在最近1年左右反復振蕩筑底之后,隨著全球經濟及中國經濟的新一輪增長而迎來全新的戰略投資機會。 其次,全流通所帶來的價值體系重建,以及權證等創新金融工具所帶來的風險轉移和杠桿放大效應,將使得未來兩年的股票市場出現眾多新的投機、套利、以及投資方式。一是二級市場標購將會很快出現,收購與反收購需求導致重置資產低估的股票面臨機遇;二是上市公司聯合莊家內幕交易,操縱二級市場股價的動力更強,私募資金有可能再度活躍,財務造假趨于活躍,市場投機氣氛將更加濃厚,二級市場風險加劇;三是權證與正股之間的交叉套利出現,借助操縱正股價格,獲得權證杠桿下的高收益,投機獲利的手段更加隱秘。四是衍生市場將進入試探階段,初期可能會受到金融市場過剩流動性的影響而爆發普遍的投機,但其最終將回歸定位于風險對沖工具。 最后,國際化估值及長線投資將成為未來股票市場獲利的重要途徑。那些能夠代表中國國家競爭力和國家優勢的產業,那些能夠符合中國工業化和城市化需求的上市公司,那些能夠持續關注股東利益,追求企業發展的上市公司,將逐步成為各類機構及資金所長期追逐的重點。同樣,依據經濟波動原理,我們認為未來兩年最值得投資的行業將主要集中在消費領域,并且建議關注中等流通盤、新發等尚未被充分風險定價的股票。 對于債券及貨幣市場,我們認為債券和貨幣市場將繼續吸收宏觀減速時期金融市場過剩的大量流動性,收益率水平將顯著降低,并可能成為金融市場突發事件的重要影響力量。債券市場在未來幾年規模將出現顯著的提升,尤其是圍繞企業債市場的發行、定價、及交易可能成為持續熱點。而對于商品市場,持續多年的大牛市繼續陷入結構性調整,基礎原材料需求下降,美元地位繼續受到挑戰,人民幣匯率機制改革勢在必行。 2、全球視野、長線眼光和消費驅動的行業配置策略 我們認為:未來A股市場投資者結構變化和市場開放趨勢,決定了長線化和國際化的選股思路仍然是最佳配置策略。長線化決定了我們所配置的行業或者股票必然是具備持續成長前景和優良公司治理能力,具備壟斷特征和資源優勢的行業;國際化決定了所配置的行業或者股票必然是具備中國經濟或者A股市場代表性的、具備核心競爭力的、最前沿的行業或者公司。另外,配合經濟波動所帶來的行業輪動特征,我們建議關注那些具備強烈消費特征的行業和品牌優勢的股票。 中短期來看,由于投資依然減速,我們建議關注零售、通訊及設備、消費類電子、食品飲料等可能率先復蘇的消費品行業;關注具備一定抗周期特征、消費特征、高附加值特征和穩定利潤特征的服務型行業;關注充分競爭向寡頭壟斷過渡的行業整合機會,以及少數細分行業中的龍頭企業。

新浪聲明:本版文章內容純屬作者個人觀點,僅供投資者參考,并不構成投資建議。投資者據此操作,風險自擔。 | |||||||||||||||||||||||||||||||||||||||||||||||

| 新浪首頁 > 財經縱橫 > 市場研究 > 正文 |

|

| ||

|

| 熱 點 專 題 | ||||

| ||||

| 企 業 服 務 |

| 股票:今日黑馬 |

| 投資3萬元年利100萬! |

| 油價狂漲!錢狂賺! |

| 超值名牌時裝折扣店 |

| 蟲蟲新女裝漂亮才被搶 |

| 世界名品服飾一折供貨 |

| 環境美化“錢”景一片 |

| 千年傳承之致富秘方 |

| 美國休閑氧吧,狂賺錢 |

| 看盛唐茶莊如何賺錢? |

| 中國特色治療精神病! |

| 萬元辦廠,年利百萬! |

| 瑜珈美容俱樂部太賺錢 |

| 今年怎樣投資賺大錢 |

| 新韓國快餐一月賺八萬 |

|

|

|

新浪網財經縱橫網友意見留言板 電話:010-82628888-5174 歡迎批評指正 新浪簡介 | About Sina | 廣告服務 | 聯系我們 | 招聘信息 | 網站律師 | SINA English | 會員注冊 | 產品答疑 Copyright © 1996 - 2005 SINA Inc. All Rights Reserved

|