一、行情回顧

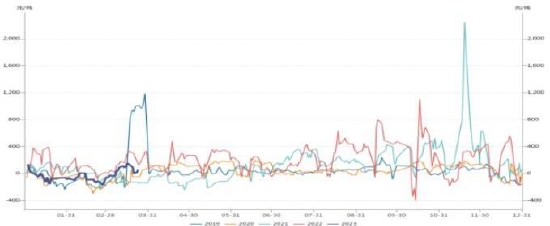

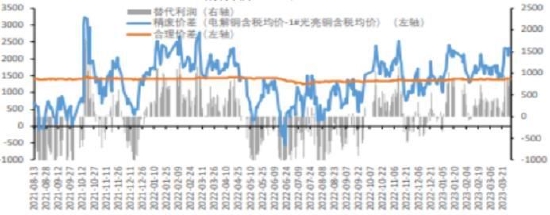

期貨方面,2023年一季度滬銅延續去年四季度的上漲,整體在有色金屬幾個品種中走勢明顯偏強。一季度滬銅加權指數上漲2864元/噸或4.33%,收于69079元/噸,收盤站上5季線,中長期趨勢向上明顯。期間,倫銅也呈現沖高回落走勢,不過漲幅和波動幅度滬銅要大。一季度倫銅上漲7.40%,收于8993.50美元/噸。現貨方面,3月底上海1#電解銅現貨報價為69590元/噸,較去年底上漲3440元/噸,漲幅為5.20%,漲幅比期貨要大。請參考圖1。

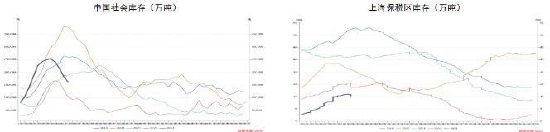

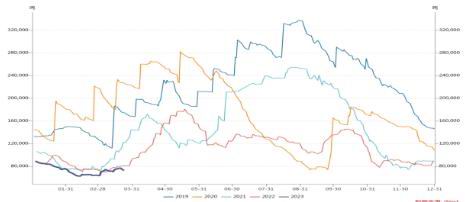

庫存方面,一季度倫銅庫存總體低位運行,處于7年來的低位。國內社會庫存和交易所庫存整體呈現沖高回落走勢,上海保稅區庫存震蕩回升。據WIND數據,年初全國電解銅社會庫存從8萬噸左右起步回升,到3月底左右最高升至25萬噸左右,之后不斷回落。截至3月底,已經回落至16萬噸左右。

期現貨基差方面,一季度華東市場1#電解銅主力基差一直相對平穩,基本都圍繞平水線震蕩。截至4月初,小幅升水。請參看圖2。

圖1:上海物貿1#精煉銅現貨平均價升貼水

圖2:近年滬銅主力基差對比圖(單位:%)

來源:WIND 華聯期貨研究所

二、宏觀形勢分析

國際方面,2023年一季度,全球經濟走勢好于預期,歐美經濟下行速度放緩,全球供應鏈緊張狀況緩解。美歐央行繼續實施緊縮性貨幣政策,美元流動性持續收緊,風險資產價格大幅縮水,國債等固定收益產品估值暴跌,誘發美歐銀行業流動性風險,全球避險情緒升溫。展望二季度,全球經濟在消費、就業、通脹等領域的結構性矛盾和分化特征將更加明顯,將影響全球經濟增長。美歐銀行業流動性風險將持續演化,美歐貨幣政策緊縮步伐可能分化,美元指數預計將繼續從高位回落,歐美經濟或將出現技術性衰退。

國內方面,2023年一季度,隨著疫情影響消退,穩經濟政策靠前部署,中國經濟持續恢復,預計一季度GDP增長4.1%左右。展望二季度,中國經濟將全面進入疫后修復期,消費有望延續較好恢復勢頭,基建和制造業投資將較快增長,房地產投資逐步企穩,出口降幅或繼續收窄。加之2022年同期基數較低,預計二季度GDP增長7.6%左右。

三、銅精礦市場

1、國際銅精礦市場

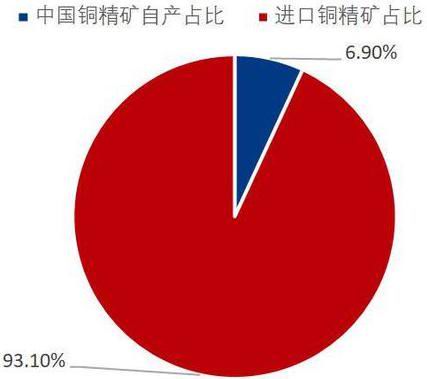

加工費方面,受海外銅礦擾動影響,銅精礦干凈料加工費呈現回落以后小幅反彈走勢。去年四季度,26%干凈銅精礦綜合TC加工費一度上升至90.90美元/噸,之后震蕩回落,今年3月中旬一度下跌至76.8美元/噸,之后有所反彈。3月31日回升至80.60美元/噸,從去年四季度最高點下跌了11.33%。

儲量方面,根據美國地質勘探局數據統計,目前全球已探明的銅礦資源儲量為880,000千噸,其中智利已探明200,000千噸,占世界總儲量的22.96%,為銅礦資源儲備第一大國;其次為澳大利亞93,000千噸和秘魯77,000千噸,儲量排名前十的國家占世界總儲量的73.62%。銅礦的主要出口國集中在南美洲和其他銅礦資源較發達的地區,如智利、秘魯等,主要進口國分布在亞洲和歐洲,如中國、比利時、印度等國家。

產量方面,國際銅研究組織(ICSG)發布的月度數據顯示,2023年1月份世界礦銅產量同比增長4.5%,其中銅精礦產量同比增長約3.5%,濕法冶煉電解銅產量同比提高9%。2023年1月份全球礦銅產量增長了約4.5%,部分原因在于2022年1月的基數較低,當時礦銅生產仍受到疫情的不利影響,一些國家的生產因疫情而受到制約。在全球頭號銅生產國智利,1月份礦銅產量同比增加3%,但與2022年的月均產量相比,減少了1.5%。1月份智利的銅精礦產量增長了0.8%,濕法冶煉電解銅產量增長了8%。在全球第二大銅礦生產國秘魯,當地社區的行動影響了各大銅礦的生產,導致1月份該國的產量下降了0.3%。其中銅精礦產量下降了1.6%,因為受到影響的礦場主要生產銅精礦。1月份剛果民主共和國的產量增長約15%,原因是新的卡莫阿銅礦和其他銅礦新增或擴大產能。中國產量增加了1%,美國的產量下降了5%。

根據ICSG的預測,2022年和2023年全球銅礦產量將增長5.00%。主要原因為世界礦山預計今年的產量將受益于新建和擴建礦山的額外產量以及新型冠狀病毒總體情況的改善。世界金屬統計局(WBMS)公布的報告顯示,2022年全球銅礦總產量為2162.37萬噸。請參考圖3。

圖3:銅精礦加工費用TC及現貨價格(美元/噸)

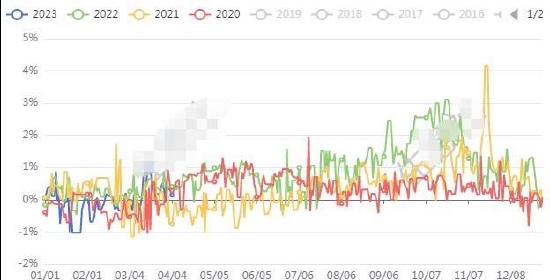

圖4:2022年中國銅精礦供給結構(%)

來源:我的有色網 華聯期貨研究所

2、國內精銅礦市場

我國銅礦資源無法滿足國內電解銅生產需求。目前,中國精煉銅產能約1236萬噸/年,約占全球總產能的47%。但中國銅礦資源貧乏,2022中國銅礦儲量約2600萬金屬噸,僅占全球的2.95%,2022年中國銅精礦年產量僅185萬金屬噸,無法滿足國內電解銅生產需求。因此,我國近年大量進口銅精礦,2022年進口量達到歷史峰值的2530萬噸,占全國銅精礦供給約93.5%。請參考圖4。

3、我國精銅礦進口

據海關總署統計,2022年我國銅礦砂及其精礦累計進口量2527.1萬噸,同比增長8%。最新數據顯示,2023年1-2月中國銅礦砂及其精礦進口量464萬噸,同比增長11.7%。請參考圖5。

圖5:我國銅精礦進口量(萬噸)

圖6:我國精銅礦港口庫存(萬噸)

來源:WIND 華聯期貨研究所

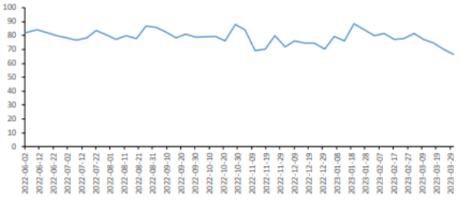

4、銅精礦港口庫存

截至2023年4月7日,Mysteel統計中國7個主流港口進口銅精礦庫存為64.9萬噸,較年初下降10萬噸左右。請參考圖6。

四、精煉銅市場

1、國產精煉銅產量分析

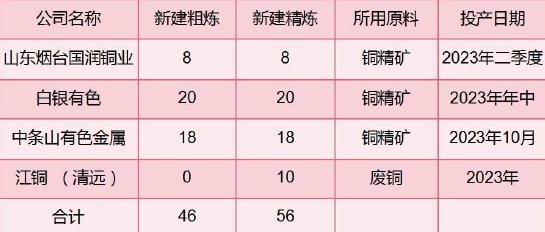

2022年中國銅粗煉和精煉產能快速增長,根據統計數據,2022年中國銅粗煉和精煉產能分別新增58萬噸和新增100萬噸。2023年銅粗煉和精煉產能預計將分別增加46萬噸和56萬噸,國內新增產能提速。2023年2月14日,中色大冶弘盛銅業40萬噸高純陰極銅清潔生產項目開始投產,新增冶煉端整體呈穩定增長態勢。

2022年國內電解銅實際產量累計1053.4萬噸,同比增長3.26%。國家統計局數據顯示,中國1-2月精煉銅(電解銅)產量為194.5萬噸,同比增長10.6%。據鋼聯調研數據顯示:2023年3月國內電解銅實際產量93.44萬噸,環比增加4.97%,同比增加8.57%。2023年1-3月國內電解銅實際產量累計268.71萬噸,同比增加2.55%。3月產量回升明顯。根據今年產能投放情況,今年國內精煉銅產能有望進一步增加,但計劃投放的產能總量將低于去年。預計今年國內精煉銅的增量大約在50-60萬噸。請參考圖7。

圖7:2023年中國銅精煉和粗煉產能(萬噸)

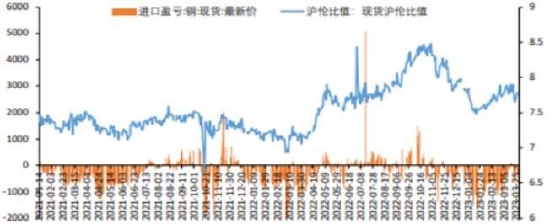

圖8:精煉銅滬倫比值和進口盈虧情況

來源:我的有色網 華聯期貨研究所

2、我國精煉銅進出口分析

由據海關總署數據顯示,2023年1-2月中國進口精煉銅共50.65萬噸,累計同比下跌8.6%,其中1月進口量27.86萬噸,2月進口量22.79萬噸。2023年1-2月份國內共出口電解銅5.5萬噸,累計同比增長167.88%,其中1月份出口量為1.33萬噸,2月份出口量為4.17萬噸。比價虧損下電解銅1-2月進口量下滑,近期進口虧損幅度大幅收窄,進口貨源開始有所流入,預計3月進口會增加,但增量有限。

2022年我國精煉銅累計進口量為388.4萬噸,同比增長12.91%。參考圖8。

3、我國精煉銅庫存及國際交易所銅庫存分析

3月31日SMM境內電解銅社會庫存20.19萬噸;保稅區庫存17.26萬噸。LME銅庫存6.47萬噸,處于7年來的低位;3月30日COMEX銅庫存1.63萬短噸。全球顯性庫存45.40萬噸。請參考圖9。請參考圖10。

圖9:中國電解銅社會庫存和保稅庫存(萬噸)

圖10:LME歷年銅庫存變化(噸)

來源:WIND 華聯期貨研究所

五、廢銅市場

2021年11月歐盟修改固體廢物出口條例、2022年1月馬來西亞收緊廢銅進口政策等對再生銅進口造成干擾,不過我國再生銅進口來源多元化,可以對沖一部分負面影響。2021年7月,國務院發布《“十四五”循環經濟發展規劃》,要求大力發展循環經濟,到2025年再生有色金屬產量達到2000萬噸,其中再生銅產量達到400萬噸。我國廢銅回收體系有望更加完善,再生銅供應將逐步轉為國內自產為主。2022年國內廢銅供應量預估314萬金屬噸,基本與2021年持平。2023年疫情緩解后,隨著企業對財稅政策逐步適應,廢銅有望迎來增量。但當銅價下跌時,廢銅貿易商惜售心理較強,會對供應產生干擾。根據對2023年銅價的預判,再生銅上半年可能維持短缺,下半年逐步轉向寬松,整體有小幅增加。

國內廢銅供給對進口的依賴度較高,據海關總署統計顯示,中國2022年12月廢銅(銅廢碎料)進口量為139,173.78噸,環比減少13.9%,同比減少13.8%。其中,美國為最大來源國,當月從該國進口廢銅23,947.25噸,環比減少23.2%,同比減少1.5%。2022年1—12月份中國進口廢銅177.12萬噸,同比增長4.80%。請參考圖11、圖12。

圖11:中國廢銅產量及進口量(萬噸)

圖12:我國銅精廢價差及優勢(單位:元/噸)

來源:國家統計局 我的有色網 華聯期貨研究所

六、銅下游市場情況

國內銅材產量方面,國家統計局數據顯示,2023年1-2月中國銅材累計產量311.2萬噸,同比增長4.3%。其中,產量排名前三的省份分別是江西、江蘇和廣東,江西銅材產量同比下降9.48%。2022年我國銅材產量2286.5萬噸,同比增長5.7%。

進出口方面,1-2月份,我國進口未鍛軋銅及銅材約87.94萬噸,同比降低9.3%。2022年中國累計進口未鍛軋銅及銅材587.09萬噸,同比增長6.2%。2022年累計出口未鍛軋銅及銅材91.65萬噸,同比下降1.7%。

七、銅終端市場情況

根據機構預測,2023年全球經濟增長態勢不樂觀,即使國內經濟穩定修復也難以扭轉大勢,內強外弱仍是主基調。以下是國內各終端行業運行情況:

電力方面,1-2月份,全國主要發電企業電源工程完成投資676億元,同比增長43.6%。其中,核電87億元,同比增長44.8%;太陽能發電283億元,同比增長199.9%。電網工程完成投資319億元,同比增長2.2%。

據報道,2023年國家電網公司將加大投資,電網投資將超過5200億元人民幣,再創歷史新高。“十四五”期間,國網計劃投入3500億美元(約合2.23萬億元),南電規劃投資約6700億元,合計投資將超過2.9萬億元,較“十三五”高出13%。2022年電網投資計劃達5012億元,首次突破5000億元,同比增長8.84%。電網是逆周期調節的重要環節,疊加新能源大范圍消納、負荷結構變化等問題,電網行業投資加快。在新能源大力發展背景下,特高壓電網持續迎來增量需求。請參考圖13。

圖13:中國電網及電源投資增速(%)

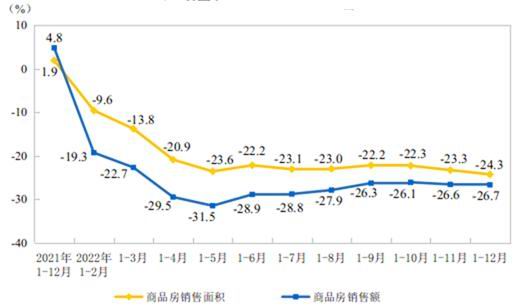

圖14:全國商品房銷售面積及銷售額增速(%)

來源:國家能源局 國家統計局 華聯期貨研究所

房地產方面,2023年1—2月,全國房地產開發投資13669億元,同比下降5.7%;其中,住宅投資10273億元,下降4.6%。2022年全國房地產開發投資額為132895億元,同比減少10.0%。預計2023年房地產開發投資額樂觀和悲觀預期下分別為12.4萬億元和12.1萬億元,較2022年分別同比-6.3%和-8.6%。參考圖14。

家電方面,國家統計局數據顯示,2023年1-2月,中國空調產量3330.5萬臺,同比增長10.8%。1-2月冰箱產量1321萬臺,同比增長7.9%。1-2月洗衣機產量1408萬臺,同比增長1.8%。1-2月彩電產量2424.5萬臺,同比下降4.7%。2023年1-2月中國出口家用電器46496.3萬臺,同比下降15.2%。2022年,全國家用電冰箱產量8664.4萬臺,同比下降3.6%;房間空氣調節器產量22247.3萬臺,同比增長1.8%;家用洗衣機產量9106.3萬臺,同比增長4.6%。展望2023年,隨著消費復蘇,中國家電產業有望逐步走向相對穩定的市場狀態。參考圖15。

圖15:中國主要家電產量同比變化(%)

圖16:中國汽車歷年產量及增速(萬輛,%)

來源:國家統計局 華聯期貨研究所

汽車方面,1-2月,汽車產銷累計完成362.6萬輛和362.5萬輛,同比分別下降14.5%和15.2%。1-2月,新能源汽車產銷累計完成97.7萬輛和93.3萬輛,同比分別增長18.1%和20.8%,市場占有率達到25.7%。在新能源汽車主要品種中,與上年同期相比,純電動汽車和插電式混合動力汽車產銷呈不同程度增長,燃料電池汽車產銷呈明顯下降。2022年,我國汽車產銷實現小幅增長,分別完成2702.1萬輛和2686.4萬輛,同比分別增長3.4%和2.1%。其中,新能源汽車產銷分別完成705.8萬輛和688.7萬輛,同比分別增長96.9%和93.4%。請參考圖16。

可再生能源方面,2023年是“十四五”規劃的第三年,我國可再生能源發展被認為將在“十四五”時期進入高質量躍升發展新階段。根據CINNO Research統計數據顯示,2023年1月中國新能源項目投資金額高達7778億人民幣(含臺灣),新能源產業持續保持較高投資態勢。當前,中國可再生能源的裝機規模正在迅速擴大。根據國家能源局公開的數據,2022年,全年可再生能源新增裝機1.52億千瓦,占全國新增發電裝機的76.2%,其中,風電、光伏發電新增裝機達到1.25億千瓦,創歷史新高。風電、光伏發電量達到1.19萬億千瓦時,同比增長21%,占全社會用電量的13.8%。由于碳中和目標的倒逼,如此大規模的可再生能源裝機和發電量將成為常態。

新能源領域消費是近年來銅消費板塊的增長亮點,全球風能、太陽能等清潔能源和可再生能源的比重正不斷擴大。據機構測算,國內2021—2025年光伏和風電年均新增裝機量在71—94GW和13—26GW,在光伏系統中銅需求強度約為5.5kg/KW,海上風電裝機的銅使用強度約為10kg/KW,陸上風電銅使用強度為4kg/KW等假設下,2020—2025年平均銅需求量在55.4萬—66.9萬噸范圍內,到2030年光伏和風電發電銅需求或達85萬噸。

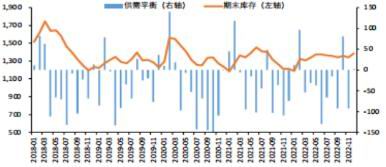

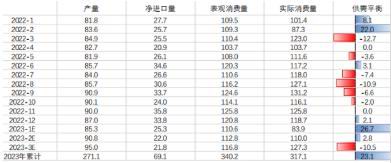

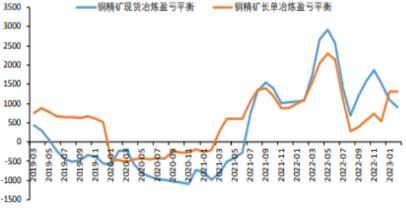

八、銅供需平衡表

世界金屬統計局(WBMS)公布的最新報告顯示,2023年1月,全球精煉銅產量為228.11萬噸,精煉銅消費量為234.82萬噸,供應短缺6.71萬噸。2022年全球精煉銅總產量為2508.48萬噸,消費量為2599.18萬噸,短缺90.7萬噸。

ICSG最新月度數據顯示,2023年1月份世界礦銅產量同比增長4.5%,其中銅精礦產量同比增長約3.5%,濕法冶煉電解銅產量同比提高9%。智利1月份礦銅產量同比增加3%,同比較減少1.5%。1月智利的銅精礦產量增長0.8%,濕法冶煉電解銅產量增長8%;秘魯,當地社區的行動影響了各大銅礦的生產,導致1月份該國的產量下降0.3%。其中銅精礦產量下降了1.6%,因為受到影響的礦場主要生產銅精礦;1月份剛果銅礦產量增長約15%,原因是新的卡莫阿銅礦和其他銅礦新增或擴大產能。中國產量增加了1%,美國的產量下降了5%。ICSG數據顯示,2022年全球礦山產銅2189萬噸,前10大礦企產量占比46%,較2021年下降1個百分點。參考圖17、圖18。

圖17:全球銅月供需平衡表(萬噸,美元/噸)

圖18:中國精煉銅供需平衡表(萬噸)

來源:ICSG WIND 華聯期貨研究所

九、冶煉成本及利潤

年初以來,進口銅精礦現貨TC先抑后揚。3月31日,進口銅精礦現貨TC80.60美元/噸,較去年底下滑4.40美元/噸。銅冶煉利潤整體有所下滑,但總體仍可觀。參考圖19、圖20。

圖19:銅精礦冶煉TC/RC費用(美元/噸,元/噸)

圖20:精銅礦冶煉利潤(元/噸)

來源:我的有色網 WIND 華聯期貨研究所

十、展望及交易策略

宏觀方面,展望二季度,全球經濟在消費、就業、通脹等領域的結構性矛盾和分化特征將更加明顯,將影響全球經濟增長。美歐銀行業流動性風險將持續演化,美歐貨幣政策緊縮步伐可能分化,美元指數預計將繼續從高位回落,歐美經濟或將出現技術性衰退。國內得益于穩經濟政策靠前部署,預計二季度經濟將全面進入疫后修復期,消費有望延續較好恢復勢頭,基建和制造業投資將較快增長,房地產投資逐步企穩,出口降幅或繼續收窄。行業方面,供應方面,隨著海外礦端擾動影響下降,礦端產量逐漸恢復,一季度TC價格雖然整體有所回落,但仍處于近年來的高位,預計銅礦供應繼續改善,不過集中放量預計會在下半年。冶煉端,預計二季度海內外煉廠供給釋放節奏有所分化,海外煉廠將進入恢復階段,供給釋放節奏將加快;中國精銅供給有望延續增長趨勢,但國內檢修較多,預計增產節奏將有所放緩。需求方面,二季度將進入消費季節性旺季,預計銅主要需求(電力電網)仍有增長預期;隨著國內寬松貨幣政策顯效,內需有望進一步復蘇,新興行業光伏、風電預計保持高增長,新能源汽車隨補貼逐年退坡,預計增速有所放緩。傳統的下游需求,地產在政策支持下降幅縮窄,竣工數據表現亮眼,支撐后周期品種,家電也將隨之修復。庫存方面,現階段全球精煉銅顯性庫存有所下降,庫存邊際變化對銅價形成支撐。目前看銅價并不具備大跌條件,但如果宏觀因素利空擾動或有階段性調整可能,這樣將提供較好的逢低買入機會。

交易策略上,如果出現階段調整,中線可擇機逐步買入,否則波段或短線做多參與。預計二季度倫銅參考運行區間為8200-9500美元/噸,滬銅參考運行區間為64000-72000元/噸。請參考圖21、圖22。

圖21:倫銅電3日線趨勢圖

圖22:滬銅加權指數日線趨勢圖

來源:博易大師 華聯期貨研究所

華聯期貨 黃忠夏

責任編輯:宋鵬

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)