我國動力煤供給情況分析

動力煤的生產

分地區看,我國動力煤資源主要集中在華北和西北地區。華北地區的動力煤資源儲量占全國動力煤查明資源儲量的46.09%,西北地區也高達39.98%,即“兩北”地區的動力煤資源儲量占全國的80%以上。而工業發達的華東地區僅占全國動力煤資源儲量的1.77%,東北和中南地區的動力煤占全國動力煤資源儲量也僅為5.02%。

我國動力煤煤種主要包括:不粘煤、長焰煤、褐煤、無煙煤、貧煤、弱粘煤、天然焦及部分未分類的煤種。我國動力煤的保有資源儲量中,以不粘煤為最多,占動力煤查明資源儲量的21.83%;第二是長焰煤,占動力煤查明資源儲量的20.07%;第三是褐煤,占動力煤查明資源儲量的17.69%;第四是無煙煤,占動力煤查明資源儲量的15.24 %;儲量最少的是弱粘煤,只占動力煤查明資源儲量的2.18%。

在動力煤煤種中,灰分最低的是不粘煤,平均13.48%,灰分最高的是貧煤,平均19.51%。全國動力煤資源平均灰分為17.06%,屬于中等灰分。在動力煤資源中,硫分最低的是褐煤,平均只有0.55%,硫分最高的是貧煤,平均達到1.67%。全國動力煤的平均硫分為0.86%,低于煉焦煤的平均硫分(1.06%),屬中等硫分。動力煤的空氣干燥基高位發熱量(Qgr,ad)平均為25.52 MJ/kg,以褐煤為最低,平均還不到20MJ/kg。

1、我國動力煤產量

隨著國內經濟發展,我國煤炭產量連續幾年環比上升。2009年,整合煤炭資源后,我國煤炭產量達到30.5億噸,同比上漲10.99%。2010年、2011年和2012年產量增速有所放緩,年增速分別達到了6.23%、8.64%和3.98%。

2005-2012年我國原煤產量及增長率

單位:億噸

數據來源:煤炭工業統計年報

2007-2012年我國動力煤產量及增長率

單位:億噸

數據來源:我國煤炭資源網

我國動力煤生產企業主要集中在中西部。按照2011年原煤產量排名如下:

全國最大的動力煤生產企業為神華集團,煤種主要為不粘煤,是具有低硫、低磷、低灰和高發熱量的優質動力煤。2012年,神華集團共有生產煤礦62個,神華集團生產原煤4.6億噸,商品煤銷售6.05億噸,自營鐵路運量完成3.43億噸,發電2854.45億度,港口吞吐量完成1.36億噸。

其次是中煤集團,煤種主要為氣煤,部分供出口,另一部分供國內電廠。中煤集團是我國第二大煤炭生產企業,現有煤礦45座,總產能2.26億噸;2012年,中煤集團原煤產量1.76億噸。

第三位是大同煤礦集團,煤種主要為不粘煤和弱粘煤,也是低硫、低灰、高發熱量、高灰融點的優質動力煤,該集團有73座礦井,2012年煤炭總量實現1.7億噸。

第四位是山西焦煤集團有限責任公司,現有六大主力生產和建設礦區,下轄99座煤礦,2012年原煤產量1.05億噸。

2010年我國煤炭行業產業集中度

| 生產單位 | 產量(億噸) | 累計比重(%) |

| 全國產量 | 32.4 | 100 |

| 神華集團 | 3.57 | 11.02 |

| 中煤集團 | 1.54 | 15.76 |

| 山西焦煤集團 | 1.02 | 18.91 |

| 大同煤礦集團 | 1.01 | 22.04 |

| 陜西煤業化工 | 1.00 | 25.13 |

| 河南煤業化工 | 0.74 | 27.42 |

| 冀中能源集團 | 0.73 | 29.68 |

| 山西潞安礦業 | 0.71 | 31.87 |

| 淮南礦業集團 | 0.66 | 33.92 |

| 開灤集團 | 0.61 | 35.79 |

| 年產千萬噸大型企業 | 21.12 | 65.19 |

數據來源:我國煤炭工業協會

2、我國動力煤產量分區構成

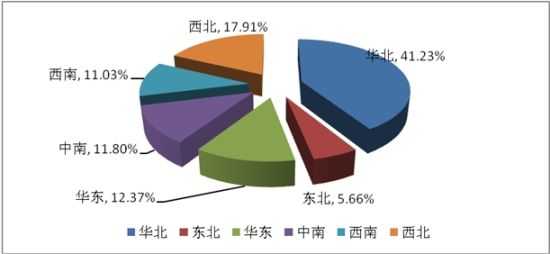

2005年-2009年,我國各地區動力煤產量均有不同幅度的上漲。分地區來看,華北地區動力煤供應最多,東北地區動力煤供應量最少。2009年全國六大區域動力煤產量占全國產量的比例如下圖所示:

全國動力煤產量地區分布圖

3、我國動力煤供給特點

近年來,我國動力煤供給整體呈現如下特征:隨著一批新建、改擴建和資源整合煤礦技改完成陸續投產,煤炭產能增加,供應能力顯著增強。受國際煤價波動和供需形勢變化等影響,煤炭進口整體呈現出上行的走勢。國有重點煤礦產量保持穩定增長,產業集中度有穩步提高的態勢。

表3.3 2006-2009年分地區動力煤產量情況

單位:萬噸

| 地區 | 2006 | 2007 | 2008 | 2009 | 地區 | 2006 | 2007 | 2008 | 2009 |

| 內蒙古 | 31300 | 37200 | 45400 | 53900 | 寧夏 | 3300 | 3800 | 4300 | 4600 |

| 山西省 | 55700 | 57700 | 51800 | 41100 | 黑龍江 | 4500 | 4400 | 4400 | 4500 |

| 陜西省 | 18100 | 20200 | 24000 | 27100 | 甘肅省 | 3800 | 4000 | 4000 | 4000 |

| 河南省 | 15500 | 16600 | 16900 | 20700 | 重慶市 | 3200 | 3600 | 3700 | 3900 |

| 山東省 | 13200 | 13000 | 12900 | 13300 | 吉林省 | 2100 | 2600 | 2800 | 3700 |

| 貴州省 | 8600 | 7500 | 8500 | 9900 | 江西省 | 2200 | 2000 | 2100 | 3000 |

| 安徽省 | 7300 | 8200 | 8300 | 9400 | 福建省 | 1800 | 2100 | 2100 | 2500 |

| 新疆 | 4100 | 4700 | 6000 | 7000 | 江蘇省 | 3000 | 2500 | 2400 | 2400 |

| 云南省 | 6000 | 6500 | 6800 | 6800 | 青海省 | 700 | 1000 | 1300 | 1600 |

| 四川省 | 7000 | 6500 | 6500 | 6700 | 湖北省 | 1100 | 1100 | 1000 | 1400 |

| 湖南省 | 5000 | 5400 | 5800 | 6500 | 北京市 | 700 | 700 | 600 | 700 |

| 河北省 | 6500 | 6400 | 6300 | 6300 | 廣西 | 600 | 600 | 500 | 600 |

| 遼寧省 | 6200 | 5600 | 5500 | 5800 | 浙江省 | 0 | 0 | 0 | 0 |

數據來源:中國煤炭運銷協會測算

3.1.1 中國動力煤供給特點分析

近年來,我國動力煤供給整體呈現如下特征:

第一,隨著一批新建、改擴建和資源整合煤礦技改完成陸續投產,煤炭產能增加,供應能力顯著增強。2011年全行業新增產能9500萬噸。主要產煤省區煤炭產量大幅增加。

第二,受國際煤價波動和供需形勢變化等影響,2011年以來我國煤炭進口整體呈現出上行的走勢,尤其是2012年三季度出現了大量進口煤。

第三,從所有制結構來看,國有重點煤礦產量保持穩定增長,地方煤礦產量呈下降趨勢,產業集中度有穩步提高的態勢。

第四,分地區看,華北地區動力煤供給量最高,東北地區動力煤供給量最低,且所占比例有逐漸下降的趨勢。

3.2.1 煤炭資源整合概況

為從根本上解決我國煤礦及其他礦產企業“多、小、散、亂”的格局及安全基礎薄弱的現狀,提升礦產企業產業集中度和產業水平,提高安全生產水平,國務院2005年下發《關于全面整頓和規范礦產資源開發秩序的通知》,拉開了我國煤炭資源整合的大幕。

作為煤炭生產大省,山西省在2006年就關閉小煤礦4000多座。截止2009年底,山西省礦井數由2600座減少到1053座;70%的礦井規模達到年產90萬噸以上;年產30萬噸以下的小煤礦全部淘汰;平均單井規模由年產30萬噸提高到年產100萬噸以上;企業主體由2200多家減少到130家,形成4個年生產能力億噸級的特大型煤炭集團、3個年生產能力5000萬噸級以上的大型煤炭集團。到2010年底,全省礦井數量控制為1000座。

河南省早在2004年開始,就率先對煤炭等重要礦產資源進行整合。經過多次整合,目前,河南省煤炭骨干企業占有及控制的資源達到全省的90%以上,產量占全省的80%以上,小煤礦數量也從原來的1569個減少到508個。2008年底,由永煤集團、焦煤集團、鶴煤集團等幾大集團組建的河南煤業化工集團以及由平煤集團和神馬集團聯合組建的中國平煤神馬能源化工集團正式成立,使河南省煤炭資源向優勢企業集中得到進一步加強。

2009年9月,經國務院批準,國土資源部等中央十二部委聯合下發《關于進一步推進礦產資源開發整合工作的通知》,要求各省區市在2010年進一步推進煤等15個重要礦種的礦產資源整合。《通知》要求,2010年3月底前,各省區市要編制和審批完成資源整合實施方案(實施方案要明確2010年年底前必須完成的整合重點及目標任務),并報國土資源部備案。2010年年底前,按照經批準的進一步推進整合實施方案,全面完成整合工作任務。凡未按整合實施方案完成整合工作任務的地區,自2011年1月1日起,不得新設礦業權。自此,煤炭資源整合向全國推進。

2011年是“十二五”開局之年,在這一年,煤炭行業可以說是風起云涌;煤企兼并重組風暴再起,資源整合又掀高潮;煤炭開發西進步伐加快,各大央企熱衷在新疆跑馬圈地;煤價堅挺向上高位震蕩,煤電油運矛盾進一步激化;煤炭資源稅改革投鼠忌器,結果低于市場預期等一系列的事件無不引起業內外人士的廣泛關注,而經過一番整合、改革之后,煤炭行業似乎變得更加強勢。

2012年以來,我國動力煤市場逐步轉為供過于求的狀態,煤炭價格持續陰跌下滑,企業兼并重組取得較大進展,行業集中度得以提高。據中國煤炭工業協會統計,截止2012年底全國規模以上煤炭企業數量降到6200家,同比減少1500家。山西煤礦企業減至130家,平均單井規模100萬噸。與此同時,行業集中度不斷提高,神華、中煤、同煤、山東能源、冀中集團、陜西煤業化工、山西焦煤等7家企業原煤產量超過億噸,總產量占全國的28%。在淘汰落后產能方面,2012年全國關閉小煤礦628處,技改提升小煤礦662處,兼并重組小煤礦388處,淘汰落后產能9780萬噸。

3.2.2 煤炭資源整合的模式

根據全國各省煤炭資源整合的情況,可將其分為三種模式:

模式一:以資源為中心進行重組整合。這種模式主要以山西、河南、河北省為代表。山西省按照焦煤、無煙煤和動力煤資源來劃分,進行大集團重組整合。河南省則是采取政府主導、大型煤炭企業牽頭的方式實施重組整合。河北省重組后的冀中能源集團,擁有峰峰、邢臺、邯鄲、井陘、張家口和山西晉中6個礦區,與開灤礦業集團管控了河北省絕大部分煤炭資源。

模式二:開放式資源整合。這種模式以內蒙古為代表。山西省、市、縣直屬國有控股和參股煤炭企業產能占全省的一半左右,而與此不同的是,內蒙古地方政府獨資、控股、參股企業很少。針對這種情況,內蒙古煤炭行業采取的是“開放式的資源整合”,這種模式的特點是地方國有企業基本上為央企所整合,其他煤炭企業則基本上被股份制企業所整合。目前,內蒙古第一大煤炭企業伊泰集團即為股份制企業。2005年以來,內蒙古煤礦總數已經由2000年的2000多處,減至2009年的501處,生產規模10萬噸以下的小煤礦已全部退出市場。

模式三:以業務鏈為中心的重組整合。這種模式主要以寧夏、黑龍江、陜西等省區為代表。主要做法是將全省大型煤炭企業組建為一個大集團,逐步實行統一戰略規劃、統一人事管理、統一財務管理、統一資源配置、統一市場營銷、統一物資供應、統一產品品牌、統一技術研發等。

3.2.3 煤炭資源整合的影響

通過煤炭資源整合,我國煤炭產業集中度明顯提高,產業結構得到優化,煤炭工業的規模化、集約化、機械化、現代化水平進一步提高,可持續發展和安全保障能力進一步增強。具體對動力煤生產企業來說,有如下影響:

第一,動力煤生產行業集中度進一步提高,大型煤炭企業會根據市場供求變化來制定生產計劃,“價格下跌減少生產,價格上漲增加生產”,從而使動力煤的生產與需求保持大體的平衡,也有助于保證動力煤價格的穩定。

第二,大型動力煤生產企業集團不斷形成,少數企業控制多數動力煤生產,有利于增強動力煤企業在價格談判中的地位,增加動力煤企業的議價能力。

第三,從短期看,由于動力煤資源整合,小煤礦關閉,會減少動力煤的產能;而從長期看,動力煤產能不僅不會減少,而且還會增加。當煤炭資源集中在大企業手中后,隨著大企業改擴建力度的加大,被關閉煤礦將陸續恢復生產,從而使動力煤總產能保持穩步增加。