股指期貨套期保值策略的操作方案與實例詳解(3)

第十二步,風險控制。

在套期保值的過程中,需要對存在的各種風險進行動態監控。除了上文中提到的交叉套保風險和變動保證金風險以外,還應該對以下風險加以監控。

基差風險:套期保值交易效果常常受基差變動的影響,基差風險是影響套期保值交易效果的主要因素。基差是指現貨價格和期貨價格之間之差,隨交割期臨近而趨向于0。但如果保值期與期貨合約到期日不一致,則仍存在基差風險。對于采取對股指期貨合約進行展期保值策略的投資者而言,可能還將承受由于合約展期所出現的不利價格變化。

期貨價格偏離合理價格的風險:如果投資者保值期與期貨合約到期日不一致,則投資者可能在非交割日對期貨頭寸進行平倉,此時期貨合約的交易價格可能偏離合理價值。由于套利機制的作用,期貨價格應不至與合理價格太遠。但在融券交易未實施的條件下,雖然正向套利策略能夠實施,但當期貨價格低于合理價值時,由于不能采取“賣現貨、買期貨”的反向套利策略,則期貨價格低于合理價值的狀況可能由于缺乏套期機制的作用而難以扭轉。不過鑒于到期日期貨價格與現貨價格的收斂,期貨價格大幅以及長時間偏離合理價格的概率并不大,加之手中持有現貨的投資者可能實施變通的反向套利策略,因此期貨價格偏離合理價格的風險應不至過高。

第十三步,結束套保。

投資者建立在對未來市場走勢判斷的基礎上作出繼續或者終止套保的決定,控制整個套期保值組合的風險。如果投資者判斷市場出現逆轉,可以提前平倉結束套期保值。當套期保值合約接近到期時或者套保合約價格出現較大不利變化時,投資者可以選擇展期,好的展期策略可以為投資者套期保值組合帶來超額的回報。當套期保值合約到期時,投資者對合約進行交割結算,完成整個套期保值過程。

到期結束套保也需要對平倉時機進行選擇,此刻的選擇包含了兩個層面,其一是技術層面,與投機時建倉、平倉的技術分析完全相同;其二是現貨與期貨基差層面,期貨和現貨的基差只有在到期日的最后時刻才會真正回歸一致,然而由于投資者的組合未必是市場指數,因此很有可能在到期日基差依然并不為零。對基差的選擇需要既考慮到技術方面的因素,又要對市場進行統計分析。

實例講解:

在上述實例中,投資組合的管理者把套保期限設定為2010年1月4日到2010年2月5日。在建立了期貨頭寸后,我們使用每三天調整一次的動態調整方法對持有的期貨合約數進行調整,并與不調整的情況進行比較。具體盈虧分析過程如表3所示。

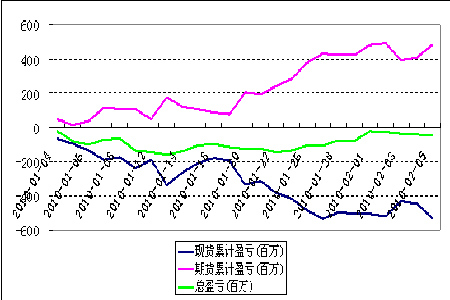

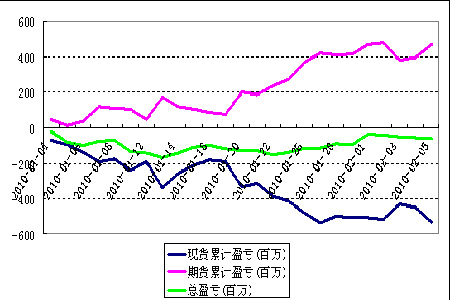

結合表3、圖2和圖3我們可以看出,在整段套保期限內,無論是采用不作調整的套期保值策略還是動態調整的套期保值策略,現貨累計的虧損額和期貨累計的盈利額都大致相抵,從而使總盈虧水平一直保持在較低的水平。

圖2 不作調整的套保投資組合盈虧圖

圖3 動態調整的套保投資組合盈虧圖

到了2010年2月5日,預定的套保期限到期,此時組合管理人以滬深300指數市場價格3153.09平倉所持有的全部期貨頭寸,結束套保。我們對本文所制定的套期保值策略的最終盈虧結果進行了分析,得到的結果如表4所示。從中我們可以看出,如果不進行套期保值操作,則現貨市值將遭受較大幅度的虧損,虧損額達到530788343元,超過期初現貨市值的12%。而對不作調整的套保投資組合而言,其現貨盈虧額基本上由期貨盈虧額相抵,最終的虧損額僅為49174569元,僅占期初現貨市值的1.1%。動態調整的套保投資組合與其類似,最終僅虧損61227067元,不到期初現貨市值的1.4%。

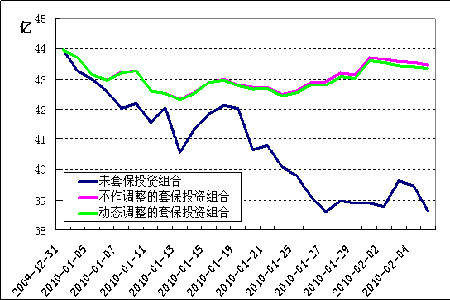

圖4反映的是投資組合分別在不進行套保和進行套保的不同情況下的走勢比較。可以看出,未進行套保的投資組合市值跟隨市場經歷了較大幅度的下跌,從原來接近44億下跌到38.6億,而不作調整的套保投資組合和動態調整的套保投資組合二者的走勢較為相近,其市值一直保持在43億上下波動,且最終回升到43.4億左右,損失較小。

應該注意到,在本實例中,我們采用不作調整的套保策略所得到的結果要優于動態采用調整的套保策略所得到的結果。這并不能說明不作調整的套保策略定會優于動態調整的套保策略。可以肯定的是,不同風格的組合,將得到不同的最優動態調整策略。對于像本文這樣一個與指數具有較高相關性或充分分散化的投資組合,也許會得出不進行動態調整為最優策略,但若對于一些主動管理的組合而言,則有必要進行動態調整,具體的動態策略將根據投資組合的不同情況進行確定。

表4 套期保值損益表

|

未套保投資組合 |

不作調整的套保投資組合 |

動態調整的套保投資組合 |

|

|

期初現貨市值 |

4394911455 |

4394911455 |

4394911455 |

|

現貨盈虧 |

-530788343 |

-530788343 |

-530788343 |

|

期貨盈虧 |

0 |

481613774 |

469561276 |

|

總盈虧 |

-530788343 |

-49174569 |

-61227067 |

|

盈虧占期初現貨市值比例 |

-0.120773387 |

-0.011188978 |

-0.013931354 |

數據來源:廣發期貨發展研究中心

圖4 套期保值效果對比圖

至此,整個套期保值過程結束。從以上的實例可以發現,即將推出的滬深300指數期貨將會為各種投資者,特別是機構投資者提供了一個很好的套期保值工具,對投資者今后的操作方式將產生深遠的影響。

廣發期貨發展研究中心 郭偉杰

新浪聲明:此消息系轉載自新浪合作媒體,新浪網登載此文出于傳遞更多信息之目的,并不意味著贊同其觀點或證實其描述。文章內容僅供參考,不構成投資建議。投資者據此操作,風險自擔。