國金證券二季度投資策略:平衡風(fēng)格配置 攻守兼?zhèn)?/h1>

2014年二季度陽光私募基金投資策略報告

國金證券 張宇

宏觀經(jīng)濟及A股市場分析:

短端利率料上升

不同于市場的一致預(yù)期,國金策略認(rèn)為當(dāng)前的無風(fēng)險利率下行并不意味著重估的需要,因為長端利率并沒有任何的下行態(tài)勢;二季度短端資金利率很可能重回緊張,宏觀經(jīng)濟的出清有限,穩(wěn)增長的預(yù)期、債務(wù)融資需求以及貨幣供給層面的波動都會有沖擊。展望二季度的A股市場,我們判斷結(jié)構(gòu)性機會將逐漸減少、系統(tǒng)性風(fēng)險則逐漸上升,建議投資者“降低倉位、防御為上”。

成長股面臨回調(diào)壓力

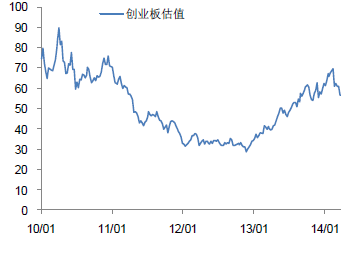

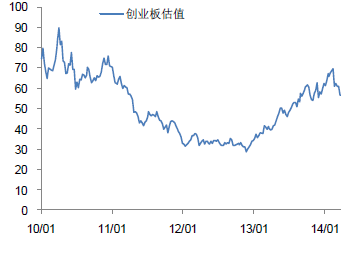

藍(lán)籌股的估值很低,在穩(wěn)增長的預(yù)期之下有階段的表現(xiàn)機會;但這種“池子內(nèi)資金”的再配置對成長股的擠出效應(yīng),才是更為核心的;因此,成長股可能會面臨系統(tǒng)性的壓力,包括宏觀的擠出、利率的沖擊、估值對增長的隱含。一般來看,成長風(fēng)格自下而上的驅(qū)動主要依賴于行業(yè)前景和公司成長。但創(chuàng)業(yè)板的估值已經(jīng)達(dá)到了70x的水平,在這個水平上極少有增長能夠帶來股票投資回報的空間。

二季度陽光私募基金投資策略:

風(fēng)險與機會共存,配置業(yè)績穩(wěn)健品種

一方面,短端資金價格可能重回上升通道,股票市場的估值將受到壓制,投資存在系統(tǒng)性風(fēng)險;另一方面,京津冀一體化、優(yōu)先股試點、八千億鐵路投資、滬港通等一系列利好政策的出臺,為相關(guān)受益板塊帶來了階段性的投資機會。在風(fēng)險與機會共存的背景下,建議投資者配置業(yè)績持續(xù)性較強的品種,在把握投資機會的同時盡可能低地承擔(dān)風(fēng)險。

市場風(fēng)險提升,低風(fēng)險品種平滑波動

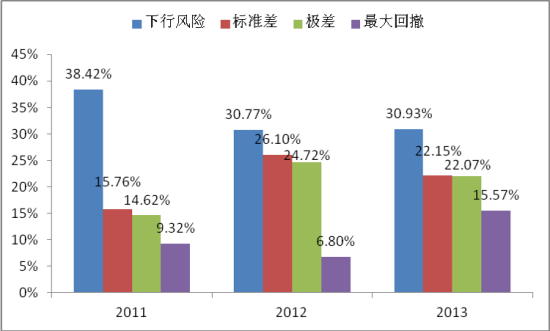

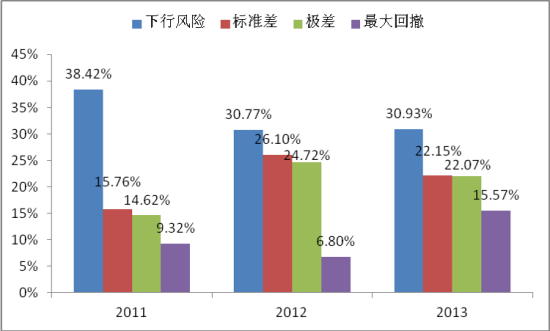

近三年,市場風(fēng)險提升,滬深300指數(shù)月度收益率的標(biāo)準(zhǔn)差由15.76%升至22.15%,極差由14.62%升至22.07%,最大回撤由9.32%升至15.57%。面對股市的波動加劇,投資者在大類資產(chǎn)配置中可以適當(dāng)搭配些市場中性策略、相對價值策略等低風(fēng)險策略的產(chǎn)品,或者股票多頭策略中低波動的品種,以平滑凈值的波動。

政策紅利不斷,均衡配置成長、價值風(fēng)格。當(dāng)前創(chuàng)業(yè)板的估值已經(jīng)達(dá)到了70倍,但是379家創(chuàng)業(yè)板上市公司中只有30家2013年扣除非經(jīng)常損益后歸屬母公司股東的凈利潤增速在70%以上,超高速的增長難以持續(xù),估值向下的空間大于向上的空間。不過,在我國經(jīng)濟轉(zhuǎn)型的過程中,符合未來經(jīng)濟發(fā)展方向、景氣度向好的行業(yè)中,具備良好商業(yè)模式的公司仍然具備長期投資的價值。對于大盤藍(lán)籌股,雖然近期有政策利好,但是經(jīng)濟回暖的勢頭尚且不可確認(rèn),周期股只是階段性投資機會。

歷史上看風(fēng)格輪動與市場環(huán)境的關(guān)系看,通常,在牛市,大盤、價值股表現(xiàn)較好,這主要是因為周期類股票一般為大盤、價值股;在牛熊轉(zhuǎn)換期間,小盤、成長股表現(xiàn)較好,這主要是因為小盤、成長股比較容易被機構(gòu)“抱團(tuán)”持有,彈性較高;在熊市,大盤股表現(xiàn)較好,成長價值風(fēng)格不顯著,這主要是因為大盤股估值較低,安全邊際較高。中期來看,A股還將牛熊轉(zhuǎn)換的過程,小盤、成長股預(yù)計還將展現(xiàn)出超額回報。

因此,我們建議投資者在二季度降低成長風(fēng)格產(chǎn)品的倉位,搭配價值風(fēng)格產(chǎn)品,以緩解短期成長股調(diào)整對組合業(yè)績的沖擊。

第一部分 宏觀經(jīng)濟及A股市場分析

短端利率料上升,成長股面臨回調(diào)壓力

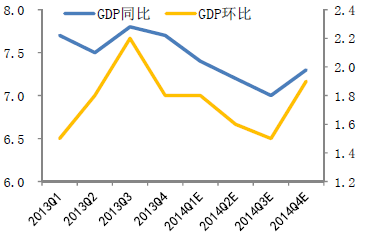

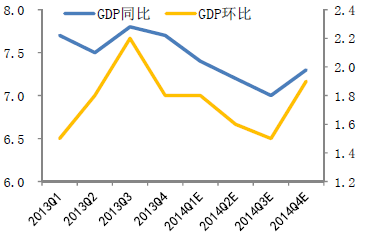

過去一段時間,電力數(shù)據(jù)三月下旬再度回升、水泥價格止跌回升、煤炭大規(guī)模停產(chǎn)之后港口庫存消化,宏觀經(jīng)濟回升跡象初現(xiàn),經(jīng)濟變量展現(xiàn)出“小出清”特征。國金宏觀預(yù)計總需求正從低水平環(huán)比快速回升,將2季度GDP增速預(yù)測由7.1%上調(diào)至7.24%,但回升不可持續(xù),預(yù)計2季度中期至三季度經(jīng)濟將再度下滑并迫近底線。

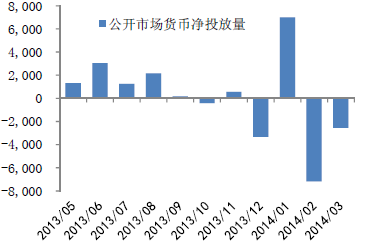

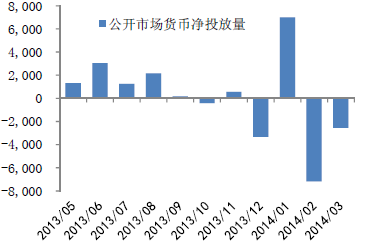

過去的錢荒并非央行[微博]主導(dǎo),前期的利率季度寬松也不是央行主導(dǎo),央行維持流動性在不緊不松的狀態(tài)下。在實體經(jīng)濟或者杠桿并未得到有效出清的情況下,央行不會再放松貨幣,那樣是繼續(xù)鼓勵加杠桿。

來源:國金證券研究所

來源:國金證券研究所

來源:國金證券研究所

來源:國金證券研究所

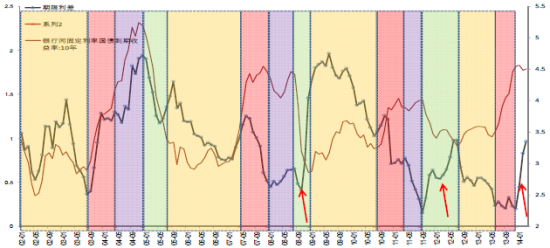

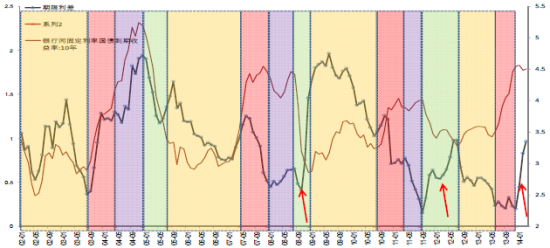

以往的期限利差出現(xiàn)在衰退期,長端利率和短端利率同步下行,短端利率下行得更多。但是,當(dāng)前的期限利差是在長端未動的情況下實現(xiàn)的,這表明實體經(jīng)濟或杠桿需求并未經(jīng)歷一個大的出清過程,只是短端的資金供給得到了增加。宏觀經(jīng)濟在1季度企穩(wěn)的代價將是短端利率的上行,利率曲線從陡峭化重回平坦化。

來源:國金證券研究所

來源:國金證券研究所

當(dāng)前投資者對于2季度關(guān)心的是穩(wěn)增長,但國金策略與市場存在以下預(yù)期差:當(dāng)前的無風(fēng)險利率下行并不意味著重估的需要,因為長端利率并沒有任何的下行態(tài)勢;二季度短端資金利率很可能重回緊張,宏觀經(jīng)濟的出清有限,穩(wěn)增長的預(yù)期、債務(wù)融資需求以及貨幣供給層面的波動都會有沖擊。展望二季度的A股市場,我們判斷結(jié)構(gòu)性機會將逐漸減少、系統(tǒng)性風(fēng)險則逐漸上升,建議投資者“降低倉位、防御為上”。

目前,藍(lán)籌股的估值很低,在穩(wěn)增長的預(yù)期之下有階段的表現(xiàn)機會;但這種“池子內(nèi)資金”的再配置對成長股的擠出效應(yīng),才是更為核心的;因此,成長股可能會面臨系統(tǒng)性的壓力,包括宏觀的擠出、利率的沖擊、估值對增長的隱含。一般來看,成長風(fēng)格自下而上的驅(qū)動主要依賴于行業(yè)前景和公司成長。但創(chuàng)業(yè)板的估值已經(jīng)達(dá)到了70x的水平,在這個水平上極少有增長能夠帶來股票投資回報的空間。

圖表4:歷史上70倍PE(右軸)的估值魔咒

來源:國金證券研究所

來源:國金證券研究所

圖表5: 創(chuàng)業(yè)板最高達(dá)到70x的PE(TTM法)估值

來源:國金證券研究所

來源:國金證券研究所

第二部分 二季度陽光私募基金投資策略

風(fēng)險與機會共存,配置業(yè)績穩(wěn)健品種

正如第一部分分析中提到的,一方面,短端資金價格可能重回上升通道,股票市場的估值將受到壓制,投資存在系統(tǒng)性風(fēng)險;另一方面,京津冀一體化、優(yōu)先股試點、八千億鐵路投資、滬港通等一系列利好政策的出臺,為相關(guān)受益板塊帶來了階段性的投資機會。在風(fēng)險與機會共存的背景下,建議投資者配置業(yè)績持續(xù)性較強的品種,在把握投資機會的同時盡可能低地承擔(dān)風(fēng)險。根據(jù)我們對過去產(chǎn)品5年的風(fēng)險、收益的量化分析,鴻道、民森、展博、鼎諾等公司的業(yè)績比較穩(wěn)定。

鴻道:公司的投資理念為“遠(yuǎn)望、守拙、國際視野”,即提前布局,在看清大趨勢、確定整體性投資目標(biāo)的情況下進(jìn)行投資,注重全球經(jīng)濟對資產(chǎn)配置的戰(zhàn)略指導(dǎo)意義。公司擅長宏觀分析,能夠準(zhǔn)確把握行業(yè)輪動。投資比較謹(jǐn)慎,個股投資采用逐步加倉的方式;行業(yè)集中度和個股集中度不高。

民森:公司堅持以絕對收益為目標(biāo)的數(shù)量化主題式宏觀投資理念,主題式投資和數(shù)量化方法并重。公司擅長主題投資,對于市場的敏感性較高,能夠把握稍縱即逝的投資機會,同時及時規(guī)避下跌風(fēng)險。數(shù)量化的方法還應(yīng)用到風(fēng)險控制中,風(fēng)控模型以VAR為基礎(chǔ),在給定概率下控制組合的風(fēng)險。

展博:公司堅信“市場唯一不變的是變化”和 “選美理論”,根據(jù)市場進(jìn)行擇時、擇股。面對震蕩行情,展博倉位靈活調(diào)整,成立以來多次成功判斷市場轉(zhuǎn)折點,表現(xiàn)出較強的擇時能力。公司堅持通過選美理論選擇不同階段行情中的行業(yè)和個股,集中持有優(yōu)勢股票,以期分享收益。同時,公司又是極端的風(fēng)險厭惡者,“寧肯錯過也不做錯”,能容忍的最大凈值跌幅為5-10%。從產(chǎn)品業(yè)績來看,展博在把握市場上漲機會的同時,有效地控制了風(fēng)險,業(yè)績突出。

鼎諾:公司的投資策略為“價值為基石,趨勢為導(dǎo)向”,但這個趨勢指的是股票本身的“勢”,而不是市場的“勢”。公司側(cè)重自下而上精選個股,偏好有安全邊際的成長股。公司投資操作穩(wěn)健,不會根據(jù)市場的波動頻繁調(diào)整倉位;看好的股票會在階段內(nèi)逐步加倉;對于主題性投資機會參與較少。鼎諾不會投資被顛覆的行業(yè),目前看好內(nèi)需、醫(yī)藥、TMT、節(jié)能環(huán)保等板塊。

淡水泉:公司奉行逆向投資的投資理念,注重挖掘被市場忽略但又具有良好基本面支撐的股票。公司旗下產(chǎn)品操作風(fēng)格總體比較積極,長期保持高倉位運作,個股選擇能力比較突出。個股選擇上,偏好行業(yè)中具有領(lǐng)導(dǎo)地位,管理層經(jīng)營能力強,積極向上的公司。

明曜:公司旨在在規(guī)避短期風(fēng)險的前提下追求長期收益,注重自下而上精選個股,基本不做行業(yè)輪動和熱點投資,僅對自己比較熟悉和確定的個股進(jìn)行投資。公司對2014年的股市比較悲觀,但是看好未來十年的慢牛行情,認(rèn)為信息技術(shù)、生物醫(yī)藥、國防軍工、節(jié)能環(huán)保、文化傳媒、消費等行業(yè)的投資機會較大。

尚雅:公司遵循“價值投資、品質(zhì)投資、長期投資、科學(xué)投資”的理念,主張挖掘在未來3-5年內(nèi)有10倍以上回報率的拐點行業(yè)和其中具有核心競爭力的支點公司。尚雅堅持高倉位策略,較少進(jìn)行倉位調(diào)整,僅在階段趨勢明朗的大波動行情中適度調(diào)整股票配置比例,且總體效果較好。

市場風(fēng)險提升,低風(fēng)險品種平滑波動

近三年,市場風(fēng)險提升,滬深300指數(shù)月度收益率的標(biāo)準(zhǔn)差由15.76%升至22.15%,極差由14.62%升至22.07%,最大回撤由9.32%升至15.57%。面對股市的波動加劇,投資者在大類資產(chǎn)配置中可以適當(dāng)搭配些市場中性策略、相對價值策略等低風(fēng)險策略的產(chǎn)品,或者股票多頭策略中低波動的品種,以平滑凈值的波動。

來源:國金證券研究所

來源:國金證券研究所

金锝:金锝是一家定位于完全市場中性策略的創(chuàng)新型資產(chǎn)管理公司,在獲取目標(biāo)收益率的基礎(chǔ)上,最大化程度降低風(fēng)險。公司致力于數(shù)量化投資策略的研究,致力于用統(tǒng)計學(xué)原理來研究金融市場。核心人物任思泓曾在摩根斯坦利的PDT擔(dān)任基金經(jīng)理,在中金負(fù)責(zé)建立數(shù)量化交易模型,推出了股指期貨套利系統(tǒng),擁有豐富的量化對沖經(jīng)驗。公司2012年5月成立的第一只產(chǎn)品锝金1號,累計收益率高達(dá)43.58%,但收益月正率為100%。

星石:公司以追求絕對回報為目標(biāo),產(chǎn)品成立以來的年均回報在10%左右,最大回撤不到5%,實現(xiàn)了公司設(shè)定的收益和風(fēng)控目標(biāo)。公司為了控制下行風(fēng)險,倉位通常控制在20%以下的水平,只有極少數(shù)情況下倉位提高到60%以上。不過,較低的倉位在規(guī)避系統(tǒng)性風(fēng)險的同時,也錯失了一些投資機會,絕對回報低于投資者的期望。為此,公司積極地調(diào)整了投資策略,通過趨勢投資選時和價值投資選股。趨勢投資選時,是指把市場分為六大板塊,任何一個板塊內(nèi)趨勢向好的行業(yè)占據(jù)壓倒優(yōu)勢時,公司就會選擇相應(yīng)的板塊進(jìn)行投資;價值投資選股,是指在趨勢最好的行業(yè)中,進(jìn)一步細(xì)分其子行業(yè),并選出最強的子行業(yè)中的代表性公司進(jìn)行投資。運用于新的投資策略,星石在今年1季度實現(xiàn)了3%左右的收益,把握住了結(jié)構(gòu)性行情。

政策紅利不斷,均衡配置成長、價值風(fēng)格

當(dāng)前創(chuàng)業(yè)板的估值已經(jīng)達(dá)到了70倍,但是379家創(chuàng)業(yè)板上市公司中只有30家2013年扣除非經(jīng)常損益后歸屬母公司股東的凈利潤增速在70%以上,超高速的增長難以持續(xù),估值向下的空間大于向上的空間。不過,在我國經(jīng)濟轉(zhuǎn)型的過程中,符合未來經(jīng)濟發(fā)展方向、景氣度向好的行業(yè)中,具備良好商業(yè)模式的公司仍然具備長期投資的價值。對于大盤藍(lán)籌股,雖然近期有政策利好,但是經(jīng)濟回暖的勢頭尚且不可確認(rèn),周期股只是階段性投資機會。

為了分析風(fēng)格輪動與市場環(huán)境的關(guān)系,我們以中證100指數(shù)代表大盤風(fēng)格指數(shù),中證500指數(shù)代表小盤風(fēng)格指數(shù);滬深300指數(shù)代表價值風(fēng)格指數(shù),中小板指代表成長風(fēng)格指數(shù)。選取2005年1月至2014年3月作為研究區(qū)間,數(shù)據(jù)頻率為月度。考慮到對數(shù)的特性,以ln(中證500收盤價/中證100收盤價)表示大小盤相對強弱指數(shù),該指數(shù)上揚反映小盤股走強,下跌反映大盤股走強;以ln(中小板指收盤價/滬深300收盤價)表示成長價值相對強弱指數(shù),該指數(shù)上揚反映成長股走強,下跌反映價值股走強。統(tǒng)計分析結(jié)果顯示,通常,在牛市,大盤、價值股表現(xiàn)較好,這主要是因為周期類股票一般為大盤、價值股;在牛熊轉(zhuǎn)換期間,小盤、成長股表現(xiàn)較好,這主要是因為小盤、成長股比較容易被機構(gòu)“抱團(tuán)”持有,彈性較高;在熊市,大盤股表現(xiàn)較好,成長價值風(fēng)格不顯著,這主要是因為大盤股估值較低,安全邊際較高。中期來看,A股還將牛熊轉(zhuǎn)換的過程,從歷史規(guī)律來看,小盤、成長股預(yù)計還將展現(xiàn)出超額回報。

因此,無論從基本面分析,還是從技術(shù)分析,我們建議投資者堅定成長股為主要配置品種,但是在二季度降低成長風(fēng)格產(chǎn)品的倉位,搭配價值風(fēng)格產(chǎn)品,以緩解短期成長股調(diào)整對組合業(yè)績的沖擊。從定量和定性的分析結(jié)果看,鼎鋒、朱雀等公司旗下的產(chǎn)品表現(xiàn)為成長風(fēng)格,重陽、涌峰等公司旗下的產(chǎn)品表現(xiàn)為價值風(fēng)格。

圖表6:風(fēng)格輪動與市場環(huán)境

來源:國金證券研究所

來源:國金證券研究所

鼎鋒:公司以“成長投資為主,主題博弈為補充”。行業(yè)上偏好景氣度高且進(jìn)入門檻高的行業(yè),個股上偏好行業(yè)內(nèi)優(yōu)秀且增速在30%以上的股票。對于成長股的投資強調(diào)前瞻性,關(guān)注既有很好的商業(yè)邏輯,又能得到業(yè)績和數(shù)據(jù)驗證的公司。公司有3名基金經(jīng)理——張高、李霖君[微博]、王小剛,均認(rèn)可成長股的投資理念,持股風(fēng)格、波段操作上有所不同,團(tuán)隊協(xié)同效應(yīng)較強。

朱雀:公司投資風(fēng)格上定位“保守、專注、思變”,即堅持有所取舍,像內(nèi)部人一樣理解公司,獨立思考、前瞻判斷、敬畏市場。朱雀的倉位調(diào)整比較靈活、適度積極,且在股票的持有上注重精選個股、集中持有。朱雀認(rèn)為長期投資成長股是大方向,因為創(chuàng)業(yè)板的走勢體現(xiàn)了中國轉(zhuǎn)型的結(jié)果,跌多了意味著中國轉(zhuǎn)型的失敗。

重陽:公司崇尚價值投資,但不是機械式地長期持有,而是通過“接力”的方式投資另一個安全邊際更大的標(biāo)的。公司堅持投資決策獨立于“羊群”之外,致力于挖掘有“護(hù)城河”優(yōu)勢且具備持續(xù)成長能力的股票,通過尋找未反映在股價里的價值,實現(xiàn)基于中長期判斷下的逆向投資。從階段收益來看,重陽在震蕩市中能夠較好的把握結(jié)構(gòu)性投資機會,牛市中適度進(jìn)取,成立以來取得了較好的絕對收益。

涌峰:公司秉承價值投資理念,關(guān)注低估值個股,旨在為投資者持續(xù)帶來理想回報。公司在選股時,看重個股錯誤定價所帶來的投資機會,不一味地追求高增長。對于看好的股票,公司會堅定地持有并不斷買進(jìn),因此階段業(yè)績可能欠佳,不過長期能夠創(chuàng)造超額收益。公司專門設(shè)定了禁投黑名單,將有過財務(wù)造假、銷售不實等劣跡的公司列入在內(nèi),以規(guī)避個股風(fēng)險。

第三部分 陽光私募基金組合推薦

基于宏觀市場及私募基金投資策略的分析,2014年二季度組合陽光私募積極型和穩(wěn)健型投資組合如下:

圖表7:積極型投資組合

產(chǎn)品

投顧

策略

前2月

近三年

權(quán)重

收益率

綜合評級

風(fēng)險評級

投資風(fēng)格

擇股擇時

山東信托-鴻道1期

鴻道

傳統(tǒng)策略

6.51%

★★★★★

中

成長

綜合

20%

交銀國信•鼎鋒成長一期

鼎鋒

傳統(tǒng)策略

7.68%

★★★★★

中

成長

擇股

20%

深國投•重陽1期

重陽

傳統(tǒng)策略

-9.33%

★★★★★

中高

價值

擇股

20%

深國投•民森A號

民森

傳統(tǒng)策略

12.01%

★★★★★

中高

成長

擇股

20%

有限合伙-泓湖重域

泓湖

(全球)宏觀

10.23%

——

高

——

——

20%

圖表8:穩(wěn)健型投資組合

產(chǎn)品

投顧

策略

前2月

近三年

權(quán)重

收益率

綜合評級

風(fēng)險評級

投資風(fēng)格

擇股擇時

山東信托-鴻道1期

鴻道

傳統(tǒng)策略

6.51%

★★★★★

中

成長

綜合

20%

交銀國信•鼎鋒成長一期

鼎鋒

傳統(tǒng)策略

7.68%

★★★★★

中

成長

擇股

20%

深國投•重陽1期

重陽

傳統(tǒng)策略

-9.33%

★★★★★

中高

價值

擇股

20%

深國投·星石1期

星石

傳統(tǒng)策略

3.71%

★★★★★

中低

成長

擇時

20%

有限合伙-锝金一號

金锝

市場中性策略

7.62%

——

低

——

——

20%

來源:國金證券研究所

新浪聲明:新浪網(wǎng)登載此文出于傳遞更多信息之目的,并不意味著贊同其觀點或證實其描述。文章內(nèi)容僅供參考,不構(gòu)成投資建議。投資者據(jù)此操作,風(fēng)險自擔(dān)。

2014年二季度陽光私募基金投資策略報告

國金證券 張宇

宏觀經(jīng)濟及A股市場分析:

短端利率料上升

不同于市場的一致預(yù)期,國金策略認(rèn)為當(dāng)前的無風(fēng)險利率下行并不意味著重估的需要,因為長端利率并沒有任何的下行態(tài)勢;二季度短端資金利率很可能重回緊張,宏觀經(jīng)濟的出清有限,穩(wěn)增長的預(yù)期、債務(wù)融資需求以及貨幣供給層面的波動都會有沖擊。展望二季度的A股市場,我們判斷結(jié)構(gòu)性機會將逐漸減少、系統(tǒng)性風(fēng)險則逐漸上升,建議投資者“降低倉位、防御為上”。

成長股面臨回調(diào)壓力

藍(lán)籌股的估值很低,在穩(wěn)增長的預(yù)期之下有階段的表現(xiàn)機會;但這種“池子內(nèi)資金”的再配置對成長股的擠出效應(yīng),才是更為核心的;因此,成長股可能會面臨系統(tǒng)性的壓力,包括宏觀的擠出、利率的沖擊、估值對增長的隱含。一般來看,成長風(fēng)格自下而上的驅(qū)動主要依賴于行業(yè)前景和公司成長。但創(chuàng)業(yè)板的估值已經(jīng)達(dá)到了70x的水平,在這個水平上極少有增長能夠帶來股票投資回報的空間。

二季度陽光私募基金投資策略:

風(fēng)險與機會共存,配置業(yè)績穩(wěn)健品種

一方面,短端資金價格可能重回上升通道,股票市場的估值將受到壓制,投資存在系統(tǒng)性風(fēng)險;另一方面,京津冀一體化、優(yōu)先股試點、八千億鐵路投資、滬港通等一系列利好政策的出臺,為相關(guān)受益板塊帶來了階段性的投資機會。在風(fēng)險與機會共存的背景下,建議投資者配置業(yè)績持續(xù)性較強的品種,在把握投資機會的同時盡可能低地承擔(dān)風(fēng)險。

市場風(fēng)險提升,低風(fēng)險品種平滑波動

近三年,市場風(fēng)險提升,滬深300指數(shù)月度收益率的標(biāo)準(zhǔn)差由15.76%升至22.15%,極差由14.62%升至22.07%,最大回撤由9.32%升至15.57%。面對股市的波動加劇,投資者在大類資產(chǎn)配置中可以適當(dāng)搭配些市場中性策略、相對價值策略等低風(fēng)險策略的產(chǎn)品,或者股票多頭策略中低波動的品種,以平滑凈值的波動。

政策紅利不斷,均衡配置成長、價值風(fēng)格。當(dāng)前創(chuàng)業(yè)板的估值已經(jīng)達(dá)到了70倍,但是379家創(chuàng)業(yè)板上市公司中只有30家2013年扣除非經(jīng)常損益后歸屬母公司股東的凈利潤增速在70%以上,超高速的增長難以持續(xù),估值向下的空間大于向上的空間。不過,在我國經(jīng)濟轉(zhuǎn)型的過程中,符合未來經(jīng)濟發(fā)展方向、景氣度向好的行業(yè)中,具備良好商業(yè)模式的公司仍然具備長期投資的價值。對于大盤藍(lán)籌股,雖然近期有政策利好,但是經(jīng)濟回暖的勢頭尚且不可確認(rèn),周期股只是階段性投資機會。

歷史上看風(fēng)格輪動與市場環(huán)境的關(guān)系看,通常,在牛市,大盤、價值股表現(xiàn)較好,這主要是因為周期類股票一般為大盤、價值股;在牛熊轉(zhuǎn)換期間,小盤、成長股表現(xiàn)較好,這主要是因為小盤、成長股比較容易被機構(gòu)“抱團(tuán)”持有,彈性較高;在熊市,大盤股表現(xiàn)較好,成長價值風(fēng)格不顯著,這主要是因為大盤股估值較低,安全邊際較高。中期來看,A股還將牛熊轉(zhuǎn)換的過程,小盤、成長股預(yù)計還將展現(xiàn)出超額回報。

因此,我們建議投資者在二季度降低成長風(fēng)格產(chǎn)品的倉位,搭配價值風(fēng)格產(chǎn)品,以緩解短期成長股調(diào)整對組合業(yè)績的沖擊。

第一部分 宏觀經(jīng)濟及A股市場分析

短端利率料上升,成長股面臨回調(diào)壓力

過去一段時間,電力數(shù)據(jù)三月下旬再度回升、水泥價格止跌回升、煤炭大規(guī)模停產(chǎn)之后港口庫存消化,宏觀經(jīng)濟回升跡象初現(xiàn),經(jīng)濟變量展現(xiàn)出“小出清”特征。國金宏觀預(yù)計總需求正從低水平環(huán)比快速回升,將2季度GDP增速預(yù)測由7.1%上調(diào)至7.24%,但回升不可持續(xù),預(yù)計2季度中期至三季度經(jīng)濟將再度下滑并迫近底線。

過去的錢荒并非央行[微博]主導(dǎo),前期的利率季度寬松也不是央行主導(dǎo),央行維持流動性在不緊不松的狀態(tài)下。在實體經(jīng)濟或者杠桿并未得到有效出清的情況下,央行不會再放松貨幣,那樣是繼續(xù)鼓勵加杠桿。

來源:國金證券研究所

來源:國金證券研究所 來源:國金證券研究所

來源:國金證券研究所以往的期限利差出現(xiàn)在衰退期,長端利率和短端利率同步下行,短端利率下行得更多。但是,當(dāng)前的期限利差是在長端未動的情況下實現(xiàn)的,這表明實體經(jīng)濟或杠桿需求并未經(jīng)歷一個大的出清過程,只是短端的資金供給得到了增加。宏觀經(jīng)濟在1季度企穩(wěn)的代價將是短端利率的上行,利率曲線從陡峭化重回平坦化。

來源:國金證券研究所

來源:國金證券研究所當(dāng)前投資者對于2季度關(guān)心的是穩(wěn)增長,但國金策略與市場存在以下預(yù)期差:當(dāng)前的無風(fēng)險利率下行并不意味著重估的需要,因為長端利率并沒有任何的下行態(tài)勢;二季度短端資金利率很可能重回緊張,宏觀經(jīng)濟的出清有限,穩(wěn)增長的預(yù)期、債務(wù)融資需求以及貨幣供給層面的波動都會有沖擊。展望二季度的A股市場,我們判斷結(jié)構(gòu)性機會將逐漸減少、系統(tǒng)性風(fēng)險則逐漸上升,建議投資者“降低倉位、防御為上”。

目前,藍(lán)籌股的估值很低,在穩(wěn)增長的預(yù)期之下有階段的表現(xiàn)機會;但這種“池子內(nèi)資金”的再配置對成長股的擠出效應(yīng),才是更為核心的;因此,成長股可能會面臨系統(tǒng)性的壓力,包括宏觀的擠出、利率的沖擊、估值對增長的隱含。一般來看,成長風(fēng)格自下而上的驅(qū)動主要依賴于行業(yè)前景和公司成長。但創(chuàng)業(yè)板的估值已經(jīng)達(dá)到了70x的水平,在這個水平上極少有增長能夠帶來股票投資回報的空間。

圖表4:歷史上70倍PE(右軸)的估值魔咒

來源:國金證券研究所

來源:國金證券研究所圖表5: 創(chuàng)業(yè)板最高達(dá)到70x的PE(TTM法)估值

來源:國金證券研究所

來源:國金證券研究所第二部分 二季度陽光私募基金投資策略

風(fēng)險與機會共存,配置業(yè)績穩(wěn)健品種

正如第一部分分析中提到的,一方面,短端資金價格可能重回上升通道,股票市場的估值將受到壓制,投資存在系統(tǒng)性風(fēng)險;另一方面,京津冀一體化、優(yōu)先股試點、八千億鐵路投資、滬港通等一系列利好政策的出臺,為相關(guān)受益板塊帶來了階段性的投資機會。在風(fēng)險與機會共存的背景下,建議投資者配置業(yè)績持續(xù)性較強的品種,在把握投資機會的同時盡可能低地承擔(dān)風(fēng)險。根據(jù)我們對過去產(chǎn)品5年的風(fēng)險、收益的量化分析,鴻道、民森、展博、鼎諾等公司的業(yè)績比較穩(wěn)定。

鴻道:公司的投資理念為“遠(yuǎn)望、守拙、國際視野”,即提前布局,在看清大趨勢、確定整體性投資目標(biāo)的情況下進(jìn)行投資,注重全球經(jīng)濟對資產(chǎn)配置的戰(zhàn)略指導(dǎo)意義。公司擅長宏觀分析,能夠準(zhǔn)確把握行業(yè)輪動。投資比較謹(jǐn)慎,個股投資采用逐步加倉的方式;行業(yè)集中度和個股集中度不高。

民森:公司堅持以絕對收益為目標(biāo)的數(shù)量化主題式宏觀投資理念,主題式投資和數(shù)量化方法并重。公司擅長主題投資,對于市場的敏感性較高,能夠把握稍縱即逝的投資機會,同時及時規(guī)避下跌風(fēng)險。數(shù)量化的方法還應(yīng)用到風(fēng)險控制中,風(fēng)控模型以VAR為基礎(chǔ),在給定概率下控制組合的風(fēng)險。

展博:公司堅信“市場唯一不變的是變化”和 “選美理論”,根據(jù)市場進(jìn)行擇時、擇股。面對震蕩行情,展博倉位靈活調(diào)整,成立以來多次成功判斷市場轉(zhuǎn)折點,表現(xiàn)出較強的擇時能力。公司堅持通過選美理論選擇不同階段行情中的行業(yè)和個股,集中持有優(yōu)勢股票,以期分享收益。同時,公司又是極端的風(fēng)險厭惡者,“寧肯錯過也不做錯”,能容忍的最大凈值跌幅為5-10%。從產(chǎn)品業(yè)績來看,展博在把握市場上漲機會的同時,有效地控制了風(fēng)險,業(yè)績突出。

鼎諾:公司的投資策略為“價值為基石,趨勢為導(dǎo)向”,但這個趨勢指的是股票本身的“勢”,而不是市場的“勢”。公司側(cè)重自下而上精選個股,偏好有安全邊際的成長股。公司投資操作穩(wěn)健,不會根據(jù)市場的波動頻繁調(diào)整倉位;看好的股票會在階段內(nèi)逐步加倉;對于主題性投資機會參與較少。鼎諾不會投資被顛覆的行業(yè),目前看好內(nèi)需、醫(yī)藥、TMT、節(jié)能環(huán)保等板塊。

淡水泉:公司奉行逆向投資的投資理念,注重挖掘被市場忽略但又具有良好基本面支撐的股票。公司旗下產(chǎn)品操作風(fēng)格總體比較積極,長期保持高倉位運作,個股選擇能力比較突出。個股選擇上,偏好行業(yè)中具有領(lǐng)導(dǎo)地位,管理層經(jīng)營能力強,積極向上的公司。

明曜:公司旨在在規(guī)避短期風(fēng)險的前提下追求長期收益,注重自下而上精選個股,基本不做行業(yè)輪動和熱點投資,僅對自己比較熟悉和確定的個股進(jìn)行投資。公司對2014年的股市比較悲觀,但是看好未來十年的慢牛行情,認(rèn)為信息技術(shù)、生物醫(yī)藥、國防軍工、節(jié)能環(huán)保、文化傳媒、消費等行業(yè)的投資機會較大。

尚雅:公司遵循“價值投資、品質(zhì)投資、長期投資、科學(xué)投資”的理念,主張挖掘在未來3-5年內(nèi)有10倍以上回報率的拐點行業(yè)和其中具有核心競爭力的支點公司。尚雅堅持高倉位策略,較少進(jìn)行倉位調(diào)整,僅在階段趨勢明朗的大波動行情中適度調(diào)整股票配置比例,且總體效果較好。

市場風(fēng)險提升,低風(fēng)險品種平滑波動

近三年,市場風(fēng)險提升,滬深300指數(shù)月度收益率的標(biāo)準(zhǔn)差由15.76%升至22.15%,極差由14.62%升至22.07%,最大回撤由9.32%升至15.57%。面對股市的波動加劇,投資者在大類資產(chǎn)配置中可以適當(dāng)搭配些市場中性策略、相對價值策略等低風(fēng)險策略的產(chǎn)品,或者股票多頭策略中低波動的品種,以平滑凈值的波動。

來源:國金證券研究所

來源:國金證券研究所金锝:金锝是一家定位于完全市場中性策略的創(chuàng)新型資產(chǎn)管理公司,在獲取目標(biāo)收益率的基礎(chǔ)上,最大化程度降低風(fēng)險。公司致力于數(shù)量化投資策略的研究,致力于用統(tǒng)計學(xué)原理來研究金融市場。核心人物任思泓曾在摩根斯坦利的PDT擔(dān)任基金經(jīng)理,在中金負(fù)責(zé)建立數(shù)量化交易模型,推出了股指期貨套利系統(tǒng),擁有豐富的量化對沖經(jīng)驗。公司2012年5月成立的第一只產(chǎn)品锝金1號,累計收益率高達(dá)43.58%,但收益月正率為100%。

星石:公司以追求絕對回報為目標(biāo),產(chǎn)品成立以來的年均回報在10%左右,最大回撤不到5%,實現(xiàn)了公司設(shè)定的收益和風(fēng)控目標(biāo)。公司為了控制下行風(fēng)險,倉位通常控制在20%以下的水平,只有極少數(shù)情況下倉位提高到60%以上。不過,較低的倉位在規(guī)避系統(tǒng)性風(fēng)險的同時,也錯失了一些投資機會,絕對回報低于投資者的期望。為此,公司積極地調(diào)整了投資策略,通過趨勢投資選時和價值投資選股。趨勢投資選時,是指把市場分為六大板塊,任何一個板塊內(nèi)趨勢向好的行業(yè)占據(jù)壓倒優(yōu)勢時,公司就會選擇相應(yīng)的板塊進(jìn)行投資;價值投資選股,是指在趨勢最好的行業(yè)中,進(jìn)一步細(xì)分其子行業(yè),并選出最強的子行業(yè)中的代表性公司進(jìn)行投資。運用于新的投資策略,星石在今年1季度實現(xiàn)了3%左右的收益,把握住了結(jié)構(gòu)性行情。

政策紅利不斷,均衡配置成長、價值風(fēng)格

當(dāng)前創(chuàng)業(yè)板的估值已經(jīng)達(dá)到了70倍,但是379家創(chuàng)業(yè)板上市公司中只有30家2013年扣除非經(jīng)常損益后歸屬母公司股東的凈利潤增速在70%以上,超高速的增長難以持續(xù),估值向下的空間大于向上的空間。不過,在我國經(jīng)濟轉(zhuǎn)型的過程中,符合未來經(jīng)濟發(fā)展方向、景氣度向好的行業(yè)中,具備良好商業(yè)模式的公司仍然具備長期投資的價值。對于大盤藍(lán)籌股,雖然近期有政策利好,但是經(jīng)濟回暖的勢頭尚且不可確認(rèn),周期股只是階段性投資機會。

為了分析風(fēng)格輪動與市場環(huán)境的關(guān)系,我們以中證100指數(shù)代表大盤風(fēng)格指數(shù),中證500指數(shù)代表小盤風(fēng)格指數(shù);滬深300指數(shù)代表價值風(fēng)格指數(shù),中小板指代表成長風(fēng)格指數(shù)。選取2005年1月至2014年3月作為研究區(qū)間,數(shù)據(jù)頻率為月度。考慮到對數(shù)的特性,以ln(中證500收盤價/中證100收盤價)表示大小盤相對強弱指數(shù),該指數(shù)上揚反映小盤股走強,下跌反映大盤股走強;以ln(中小板指收盤價/滬深300收盤價)表示成長價值相對強弱指數(shù),該指數(shù)上揚反映成長股走強,下跌反映價值股走強。統(tǒng)計分析結(jié)果顯示,通常,在牛市,大盤、價值股表現(xiàn)較好,這主要是因為周期類股票一般為大盤、價值股;在牛熊轉(zhuǎn)換期間,小盤、成長股表現(xiàn)較好,這主要是因為小盤、成長股比較容易被機構(gòu)“抱團(tuán)”持有,彈性較高;在熊市,大盤股表現(xiàn)較好,成長價值風(fēng)格不顯著,這主要是因為大盤股估值較低,安全邊際較高。中期來看,A股還將牛熊轉(zhuǎn)換的過程,從歷史規(guī)律來看,小盤、成長股預(yù)計還將展現(xiàn)出超額回報。

因此,無論從基本面分析,還是從技術(shù)分析,我們建議投資者堅定成長股為主要配置品種,但是在二季度降低成長風(fēng)格產(chǎn)品的倉位,搭配價值風(fēng)格產(chǎn)品,以緩解短期成長股調(diào)整對組合業(yè)績的沖擊。從定量和定性的分析結(jié)果看,鼎鋒、朱雀等公司旗下的產(chǎn)品表現(xiàn)為成長風(fēng)格,重陽、涌峰等公司旗下的產(chǎn)品表現(xiàn)為價值風(fēng)格。

圖表6:風(fēng)格輪動與市場環(huán)境

來源:國金證券研究所

來源:國金證券研究所鼎鋒:公司以“成長投資為主,主題博弈為補充”。行業(yè)上偏好景氣度高且進(jìn)入門檻高的行業(yè),個股上偏好行業(yè)內(nèi)優(yōu)秀且增速在30%以上的股票。對于成長股的投資強調(diào)前瞻性,關(guān)注既有很好的商業(yè)邏輯,又能得到業(yè)績和數(shù)據(jù)驗證的公司。公司有3名基金經(jīng)理——張高、李霖君[微博]、王小剛,均認(rèn)可成長股的投資理念,持股風(fēng)格、波段操作上有所不同,團(tuán)隊協(xié)同效應(yīng)較強。

朱雀:公司投資風(fēng)格上定位“保守、專注、思變”,即堅持有所取舍,像內(nèi)部人一樣理解公司,獨立思考、前瞻判斷、敬畏市場。朱雀的倉位調(diào)整比較靈活、適度積極,且在股票的持有上注重精選個股、集中持有。朱雀認(rèn)為長期投資成長股是大方向,因為創(chuàng)業(yè)板的走勢體現(xiàn)了中國轉(zhuǎn)型的結(jié)果,跌多了意味著中國轉(zhuǎn)型的失敗。

重陽:公司崇尚價值投資,但不是機械式地長期持有,而是通過“接力”的方式投資另一個安全邊際更大的標(biāo)的。公司堅持投資決策獨立于“羊群”之外,致力于挖掘有“護(hù)城河”優(yōu)勢且具備持續(xù)成長能力的股票,通過尋找未反映在股價里的價值,實現(xiàn)基于中長期判斷下的逆向投資。從階段收益來看,重陽在震蕩市中能夠較好的把握結(jié)構(gòu)性投資機會,牛市中適度進(jìn)取,成立以來取得了較好的絕對收益。

涌峰:公司秉承價值投資理念,關(guān)注低估值個股,旨在為投資者持續(xù)帶來理想回報。公司在選股時,看重個股錯誤定價所帶來的投資機會,不一味地追求高增長。對于看好的股票,公司會堅定地持有并不斷買進(jìn),因此階段業(yè)績可能欠佳,不過長期能夠創(chuàng)造超額收益。公司專門設(shè)定了禁投黑名單,將有過財務(wù)造假、銷售不實等劣跡的公司列入在內(nèi),以規(guī)避個股風(fēng)險。

第三部分 陽光私募基金組合推薦

基于宏觀市場及私募基金投資策略的分析,2014年二季度組合陽光私募積極型和穩(wěn)健型投資組合如下:

| 圖表7:積極型投資組合 | ||||||||

| 產(chǎn)品 | 投顧 | 策略 | 前2月 | 近三年 | 權(quán)重 | |||

| 收益率 | 綜合評級 | 風(fēng)險評級 | 投資風(fēng)格 | 擇股擇時 | ||||

| 山東信托-鴻道1期 | 鴻道 | 傳統(tǒng)策略 | 6.51% | ★★★★★ | 中 | 成長 | 綜合 | 20% |

| 交銀國信•鼎鋒成長一期 | 鼎鋒 | 傳統(tǒng)策略 | 7.68% | ★★★★★ | 中 | 成長 | 擇股 | 20% |

| 深國投•重陽1期 | 重陽 | 傳統(tǒng)策略 | -9.33% | ★★★★★ | 中高 | 價值 | 擇股 | 20% |

| 深國投•民森A號 | 民森 | 傳統(tǒng)策略 | 12.01% | ★★★★★ | 中高 | 成長 | 擇股 | 20% |

| 有限合伙-泓湖重域 | 泓湖 | (全球)宏觀 | 10.23% | —— | 高 | —— | —— | 20% |

| 圖表8:穩(wěn)健型投資組合 | ||||||||

| 產(chǎn)品 | 投顧 | 策略 | 前2月 | 近三年 | 權(quán)重 | |||

| 收益率 | 綜合評級 | 風(fēng)險評級 | 投資風(fēng)格 | 擇股擇時 | ||||

| 山東信托-鴻道1期 | 鴻道 | 傳統(tǒng)策略 | 6.51% | ★★★★★ | 中 | 成長 | 綜合 | 20% |

| 交銀國信•鼎鋒成長一期 | 鼎鋒 | 傳統(tǒng)策略 | 7.68% | ★★★★★ | 中 | 成長 | 擇股 | 20% |

| 深國投•重陽1期 | 重陽 | 傳統(tǒng)策略 | -9.33% | ★★★★★ | 中高 | 價值 | 擇股 | 20% |

| 深國投·星石1期 | 星石 | 傳統(tǒng)策略 | 3.71% | ★★★★★ | 中低 | 成長 | 擇時 | 20% |

| 有限合伙-锝金一號 | 金锝 | 市場中性策略 | 7.62% | —— | 低 | —— | —— | 20% |

| 來源:國金證券研究所 | ||||||||