晨星:中國基金主動與被動投資的輪回

過去兩年,戰(zhàn)勝滬深300的主動型基金急劇減少,加之主動型與被動型基金在中國出現(xiàn)的時間相差無幾,主動型基金難以從容建立聲譽和品牌。

ETF產(chǎn)品火爆躥升,更使被動型投資風(fēng)潮在中國急速繁衍,并與主動型基金發(fā)生正面沖撞。

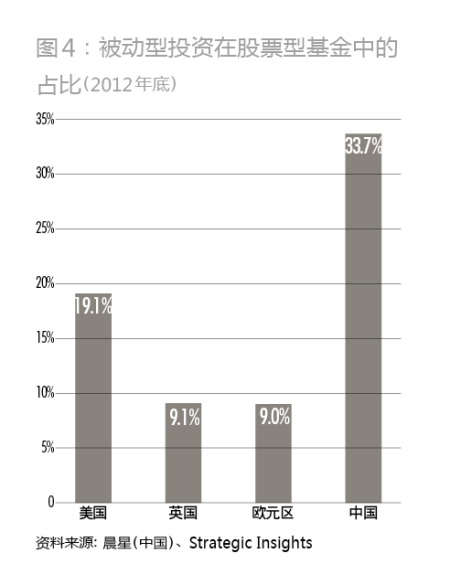

截至2012年底,被動型產(chǎn)品已占中國股票基金總資產(chǎn)的33.7%,遠(yuǎn)超被動投資發(fā)祥地美國的19.1%。未來,指數(shù)投資能否繼續(xù)昂首挺進(jìn),還待持續(xù)跟蹤。

高潮生/文

基金能通過擇時策略提供超額收益嗎?

擇時策略在中國基金業(yè)中有眾多的信奉者與踐行者,這一策略真的能為基金帶來穩(wěn)定的超額收益嗎?基金經(jīng)理是否真的具有優(yōu)異的擇時能力來酌定加減倉的正確時機(jī)呢?或者說,主動型股票基金在過去5年和7年中大面積、大幅度地戰(zhàn)勝市場,有多少成分是源自擇時策略呢?

擇時的正確率與正確度是衡量基金經(jīng)理擇時能力的兩個重要指標(biāo)。前者屬基本指標(biāo),反映預(yù)測股市漲跌的正確與否;后者屬精準(zhǔn)指標(biāo),需要預(yù)測出漲跌的大致幅度。這就是投資中人們經(jīng)常提到的,正確度可能比正確率還重要,或者說正確性的量級更勝于正確性的頻率。我們可以通過比較基金經(jīng)理在N季度倉位的變化、滬深300指數(shù)在N+1季度的漲跌幅度,對此進(jìn)行檢驗:從正確率來看,若基金經(jīng)理在N季度加或減倉,滬深300指數(shù)在N+1季度果然上漲或下跌,說明其擇時正確,反之亦然。就正確度而言,能夠在股市暴漲之前大幅加倉,或暴跌之前大幅減倉的,才是絕對正確的擇時決定,才是無數(shù)職業(yè)投資人的愿景。

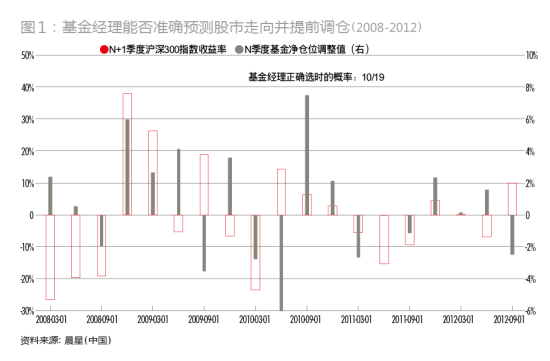

我們收集了2008-2012年共19個季度的數(shù)據(jù)進(jìn)行分析(圖1)。就擇時的正確率而言,在總共19次擇時中有10次正確,比例勉強(qiáng)過半。而且正確與否并無規(guī)律可言,它們不是交替輪番出現(xiàn),有時連續(xù)三季正確,有時則接連三季錯誤。再看擇時的正確度高低:在10次正確擇時中,有6次調(diào)倉尚屬合理,另外4次調(diào)倉不是幅度過大就是過小。因此,50%的正確率和60%的正確度似乎很難證明,擇時策略能夠給基金帶來穩(wěn)定的超額收益,也無法說明主動型基金戰(zhàn)勝市場是源于穩(wěn)定且正確的擇時策略。

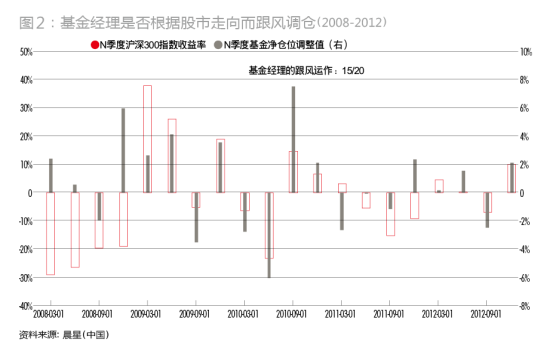

我們還可以使用類似方法,對基金運作中的跟風(fēng)策略進(jìn)行分析(圖2),看看基金經(jīng)理的調(diào)倉動作究竟是出于跟風(fēng)還是基于預(yù)測。對比N季度滬深300指數(shù)的漲跌幅度以及基金倉位的變化程度,在過去5年的20個季度中,二者在15個季度中是同向而行,比例高達(dá)75%。而且在這15次中,只有5次屬于明顯的反應(yīng)過度,其他10次都在合理的范圍之內(nèi)。換言之,如果考察基金的倉位是否在跟隨市場變化而變化,其正確率高達(dá)75%,正確度也高達(dá)2/3。

這里需要強(qiáng)調(diào)三點。其一,季度在基金管理中是個不短的時間跨度。在同一季度內(nèi),有時很難判斷基金調(diào)倉與股市變化的先后順序關(guān)系,我們只能從邏輯上推測基金隨后調(diào)倉的可能性更大,否則就不會出現(xiàn)跨季度預(yù)測正確性與正確度的急劇下降。市場的變化是連續(xù)的,它并不知道日歷季度的轉(zhuǎn)換。

其二,無論擇時策略還是跟風(fēng)運作的分析,使用季度數(shù)據(jù)都只是個粗略的描述,遠(yuǎn)不如月度數(shù)據(jù)精準(zhǔn)可靠。在中國基金業(yè)中,換手率會數(shù)倍于國際市場,不少基金經(jīng)理都是運用短平快的操作手段,快速調(diào)整倉位。設(shè)想他們以季度為時間單位進(jìn)行調(diào)倉,誤差明顯會比較大。不過囿于數(shù)據(jù)的限制,目前我們只能停留在季度分析的層面。

其三,這里對于跟風(fēng)調(diào)倉并無絲毫貶損之意。基于準(zhǔn)確預(yù)測而提前調(diào)倉絕非易事,但識時務(wù)者為俊杰,能夠明察秋毫,很快領(lǐng)悟到市場動能及態(tài)勢的變化并及時作出正確的反應(yīng),仍不失為聰穎機(jī)敏的資產(chǎn)管理人。

但提前調(diào)倉與跟風(fēng)調(diào)倉在擇時效果上差異巨大,尤其是在劇烈波動的市場中。筆者在2002年曾分析過中國股市的14個特點,其一就是1994-2001年的8年間,股市幾乎翻了一番,但其間十大漲幅日的平均升幅為17.4%,十大跌幅日的平均跌幅為-10.4%,倘若錯失了十大漲幅日,投資人將會損失65%。與1994和1995年相比,今天的中國股市無疑成熟和進(jìn)步了很多,但單日的劇烈漲跌依然不時可見。錯失十大漲幅日,或避開十大跌幅日,或二者都沒趕上,將對投資成果產(chǎn)生決定性的影響。

另外,這里所說的擇時是狹義上的擇時,即基金股票倉位的調(diào)整。廣義上的擇時除了股票倉位的調(diào)整之外,還包括股票板塊與行業(yè)的調(diào)整,即根據(jù)市場的變化來調(diào)整投資組合的結(jié)構(gòu)。為了顯示倉位擇時與板塊擇時的區(qū)別,市場也將板塊與行業(yè)的調(diào)整稱之為資產(chǎn)配置,或滿倉運作下的資產(chǎn)配置。與市場動態(tài)無關(guān)、通常一年或以上才調(diào)整一次的叫作戰(zhàn)略性資產(chǎn)配置,而時常需要動態(tài)調(diào)整的則稱為戰(zhàn)術(shù)性資產(chǎn)配置。因此,戰(zhàn)術(shù)性資產(chǎn)配置也就成為了板塊擇時的同義語。

在海外市場上,倉位擇時已為眾多資產(chǎn)管理人所拋棄,但使用板塊擇時或者戰(zhàn)術(shù)性資產(chǎn)配置的還大有人在。美國多家學(xué)術(shù)機(jī)構(gòu)通過不同數(shù)據(jù)的交叉分析,都已經(jīng)發(fā)現(xiàn)在所有的投資收益中,資產(chǎn)配置的貢獻(xiàn)率為85-92%,而選股的重要性只有8-15%。至于說戰(zhàn)略性與戰(zhàn)術(shù)性資產(chǎn)配置誰更重要,至今仍無一致的結(jié)論,因為它取決于諸多因素,如市場環(huán)境與氛圍、股市波動性高低、板塊輪動的頻率等等。

基金具有左右股票走勢的能力嗎?

股票價格是由供需雙方的力量平衡所決定的。如果基金能夠左右某只股票的價格走勢,它必須在其流通股持有比例中占有絕對的統(tǒng)治地位。2012年底時,中國基金業(yè)持股在A股流通股中的平均占比為7.7%。在十大基金熱門股中,基金的流通股占比也并不高,只有保利地產(chǎn)[微博]的21%、中國平安[微博]的14%、貴州茅臺的8%高于7.7%的平均值。因此,值得關(guān)注的是那些基金總持倉量在流通股中占比較高的股票,它們的表現(xiàn)是否具有某些獨特之處。

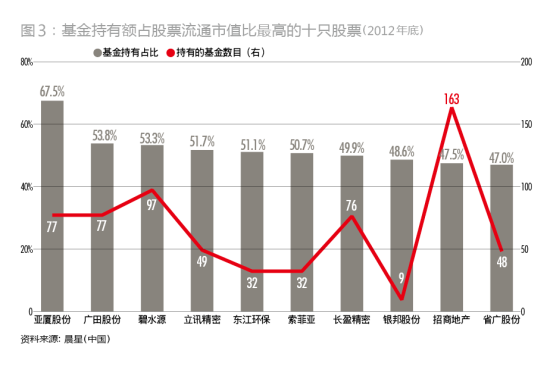

圖3列出了2012年底基金總持倉額占股票流通市值最高的十只股票,基金持有額占到了這些股票流通市值的47%以上,最高者超過了2/3(亞廈股份)。在這十只股票中,有5只屬于前述的90只集中型股票(詳見本欄目2013年10月文章),持有的基金數(shù)目超過了62,最高的達(dá)到了163只(招商地產(chǎn)[微博]);另外5只屬于分散型股票,最少的只為9家基金持有(銀邦股份)。那么這些受制于基金的股票,2012年的收益風(fēng)險結(jié)構(gòu)是否與眾不同呢?

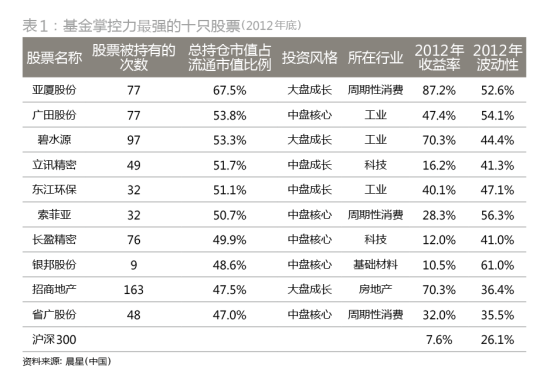

如表1所示,這十只股票中有3只大盤股和7只中盤股,成長型與核心型股票各占一半,而且它們以周期性消費和工業(yè)類股為主(這也是中國基金業(yè)持股最多的兩個行業(yè)板塊)。就這十只股票的2012年度收益率而言,最高的達(dá)到了87.2%,最低的也有10.5%;平均值為42.1%,大大高于滬深300的7.6%。再看其波動性,48%的平均值遠(yuǎn)勝于滬深300的26%。因此,這十只股票屬于典型的高收益、高風(fēng)險類別,與其他的基金重倉股確實有著顯著的不同。誠然,我們還不能據(jù)此就妄下結(jié)論,認(rèn)定這些特質(zhì)乃基金主導(dǎo)所致,或堅稱基金具有掌控股價變化的能力。

在美國市場上,類似現(xiàn)象在中小盤股票中也曾屢屢發(fā)生。當(dāng)機(jī)構(gòu)投資者集中持股度較高且具有一定的掌控力時,通常會出現(xiàn)兩種情況。首先是這些股票的波動性較高。由于其交易大多是大戶或莊家之間的博弈,所以無論誰出手,巨大的成交額都會給股價帶來一定波動。機(jī)構(gòu)投資者對宏觀經(jīng)濟(jì)、市場走勢、行業(yè)板塊、具體公司往往有著不同且多變的研判,他們頻頻出手的結(jié)果必然是股價波動的相對頻繁且劇烈。對于大盤和藍(lán)籌股而言,持有的機(jī)構(gòu)投資者太多、股票規(guī)模太大,大家都失去了大手筆博弈、進(jìn)而策動股價起落的能力和地位。因此,這些股票的波動性通常都會較低。

其次,基金掌控力較強(qiáng)的股票往往會在牛市中更牛。龐大的資金和絕對的控制力,使基金擁有了挑起事端的資本。它們的大手筆買入很快就會誘引萬千散戶慕名跟進(jìn),助推股價節(jié)節(jié)攀升。而隨著它們見好就收,股價又會急轉(zhuǎn)直下。當(dāng)?shù)竭_(dá)一定點位后,伴隨著一個新故事的出籠,又一個類似的周期便重新啟動。這樣“進(jìn)三步、退一步”的周而復(fù)始宛如一波波的浪潮,不斷把股價推上高峰。這一往復(fù)過程,使得股票的交易量在牛市中會數(shù)倍放大。所以,股票在牛市中更活躍、成交量更大,已成為放之四海而皆準(zhǔn)的現(xiàn)象。

處于基金強(qiáng)掌控下的股票,在牛市中大多位于快速折返的鋸齒形上升通道中。它們通常都具有較大的波動性和較高的換手率。值得一提的是,表現(xiàn)卓越的股票不一定基金的持有比重都高,基金持有比重高的股票也不一定業(yè)績絕對上乘。中國基金掌控力最強(qiáng)的十大股票2012年都表現(xiàn)出色,這其中可能既有必然性的因素,也有偶然性的成分。

除了牛市更牛之外,這些股票是否會在熊市中更熊呢?這取決于熊市的下挫幅度,更具體來講取決于基金投資人的行為。嚴(yán)格講,公募基金并非真正意義上的機(jī)構(gòu)投資者,因為它們屬于代客理財,對于手中的資金只有管理權(quán),而沒有所有權(quán)與支配權(quán)。基民的申購與贖回行為才是最關(guān)鍵的因素。

當(dāng)股市下挫時,基金經(jīng)理們往往會首先賣掉第一梯隊的股票,就是那些可有可無的獲利股票。在獲利了結(jié)之后,他們往往通過抱團(tuán)取暖來維護(hù)其核心利益,使這些基金掌控力較強(qiáng)、屬于第二梯隊的股票免遭拋售,股價也相對穩(wěn)定。但若股市進(jìn)一步下跌或熊市降臨,引發(fā)基民的贖回風(fēng)潮,那么基金經(jīng)理就不得不在重壓之下賣出這些股票,而不是那些出現(xiàn)賬面虧損的第三梯隊股票。根據(jù)行為金融學(xué)的原理,畢竟兌現(xiàn)收益要比兌現(xiàn)損失更容易為人們所接受,也會讓基金賬面看起來更豐滿誘人。不過這一出售浪潮一經(jīng)啟動,第二梯隊的股票就會兵敗如山倒,凸顯出熊市更熊的尷尬。相形之下,第一梯隊的股票早已脫手,不會落入集體式的拋售競賽,第三梯隊的股票會被死保在手,不到最后關(guān)頭不會割肉。

2012年的中國股市屬于輕度牛市,滬深300指數(shù)上漲了7.6%。基金掌控力最強(qiáng)的十大股票在放大了波動性的同時,也創(chuàng)造了42%以上的平均收益率,而且沒有一只股票的表現(xiàn)低于指數(shù),從而應(yīng)驗了牛市更牛的典型特征。這讓我們恍惚看到了美國市場的影子:當(dāng)基金成為某只股票的絕對控股主力時,它們確實在一定程度上具有影響其價格和波動性變化的能力。只是出于股市與基金的規(guī)模差異,這一美國中小盤股票的故事卻發(fā)生在了中國大盤股身上。

不過,雖然一些基金掌控力較強(qiáng)的股票在牛市更牛、熊市更熊,但其畢竟為數(shù)不多,而且影響力也沒有大到足以改變整個行業(yè)牛市落后、熊市領(lǐng)先的格局,因此,大多數(shù)主動型基金仍然主要依靠擇時手段(包括倉位擇時與板塊擇時)取得了中長期戰(zhàn)勝市場的佳績。另外根據(jù)股票的50/35/15理論,決定個股價格的因素有50%在大市、35%在行業(yè),只有區(qū)區(qū)15%在公司自己。個股斗不贏大市,能夠逆勢而上的股票畢竟是鳳毛麟角。

這也為今后進(jìn)一步的深入研究留下了兩個課題。其一,這只是根據(jù)2012年數(shù)據(jù)得到的初步與粗略的結(jié)論,還需要更多的時間和數(shù)據(jù)來陸續(xù)講述它們在以往其它年份中的故事,并持續(xù)關(guān)注和跟蹤分析其未來的發(fā)展變化。其二,這還只是從三個方面探討了主動型基金戰(zhàn)勝市場的可能原因:基金在牛熊市中的相對表現(xiàn)、倉位擇時的有效性、基金選股并主導(dǎo)股票走勢的可能性。但我們?nèi)孕枰^續(xù)挖掘板塊擇時在各個不同年份所帶來的影響。

就5年和7年的中長期業(yè)績表現(xiàn)看,絕大多數(shù)主動型基金確實都表現(xiàn)不凡。那么我們能否據(jù)此得出結(jié)論:中國的基金業(yè)與全球其他主要市場大相徑庭,大多數(shù)主動型基金都能夠提供超額收益,并有效地降低投資風(fēng)險?倘若如此,我們又該如何解釋被動型投資近年在中國的大行其道呢?因此,我們有必要來分析一下中國股市和基金業(yè)的近期發(fā)展情況。

中國主動型股票基金的近期趨勢

2009年10月23日創(chuàng)業(yè)板的推出,拓展了中國股票基金的投資視野與運作空間,使有些人認(rèn)為滬深300指數(shù)已然失去了作為股市標(biāo)尺的可靠性、準(zhǔn)確性與權(quán)威性。之所以依然把它們列為業(yè)績標(biāo)尺,只不過是為了更加容易地反襯基金業(yè)績的絢麗多姿。但事實確實如此嗎?

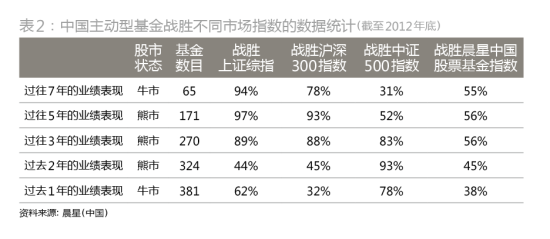

從表2中我們可以發(fā)現(xiàn)幾個有趣的現(xiàn)象。首先,近一兩年來的情況急劇逆轉(zhuǎn)。以滬深300指數(shù)為例,它已成為公認(rèn)的股市坐標(biāo),并為85%以上的主動型基金作為業(yè)績標(biāo)尺,但是能夠戰(zhàn)勝它的主動型基金從原來的80-90%迅速減少到了30-40%。根據(jù)過去兩年期的表現(xiàn),只有45%的主動型基金超越了它;在2012年更是下跌到了不足1/3,而根據(jù)2008-2012年的5年期業(yè)績,這一比例高達(dá)93%。

其次,市場板塊近一兩年也明顯反轉(zhuǎn)。若以滬深300指數(shù)代表大盤股、以中證500指數(shù)代表小盤股,我們可以看出,主動型基金戰(zhàn)勝這兩個指數(shù)的百分比正好相反,而且相當(dāng)對稱。根據(jù)過往7年業(yè)績的統(tǒng)計,主動型基金戰(zhàn)勝滬深300和中證500的比例分別為78%和31%;但根據(jù)2012年的數(shù)據(jù),這一比例恰好顛倒過來,為32%和78%。

再看過去3年的歷史業(yè)績,主動型基金對二者的戰(zhàn)勝率差別不大,都在85%左右。因此,若以過去3年的歷史業(yè)績作為平衡軸心,那么長期來看是中證500叱咤風(fēng)云的時代,而短期而言則為滬深300縱橫天下的年份。不過從2012年底開始,板塊的又一次反轉(zhuǎn)似乎已經(jīng)來臨,小盤股和創(chuàng)業(yè)板大有卷土重來之勢,戰(zhàn)勝滬深300似乎又變得比戰(zhàn)勝中證500更容易了。

最后,就指數(shù)戰(zhàn)勝率而言,近來也出現(xiàn)了中長期規(guī)律與近期趨勢相背離的現(xiàn)象,似乎與指數(shù)戰(zhàn)勝率在牛市低、在熊市高的慣例不符。滬深300在過去7年中暴漲了173%,屬于超級牛市,但依然有高達(dá)78%的主動型基金業(yè)績更好;它在2012年中只上揚了7.6%,卻只被區(qū)區(qū)32%的基金超過。再看熊市的情況:滬深300在過去5年中暴跌了53%,期間有93%的主動型基金遙遙領(lǐng)先;它在過去兩年間也同樣重挫了19%,卻只有45%的基金表現(xiàn)更佳。

那么滬深300指數(shù)和中證500指數(shù)中,誰更能作為主動型基金群體的代言人呢?誰更能準(zhǔn)確地表征基金的特質(zhì)與業(yè)績呢?根據(jù)之前的分析,無論是將中國的主動型基金視為一個整體基金,還是觀察各個基金的個性特質(zhì),都顯示出了顯著的大盤成長股特征,而且這一特征的強(qiáng)度超過了美國、英國、歐元區(qū)的基金。所以滬深300指數(shù)就現(xiàn)階段而言,不失為代表和衡量中國股票基金表現(xiàn)的最佳指數(shù)。不過我們也期待著有更多的其他類別基金問世—真正以其他指數(shù)作為標(biāo)的和股票域,從而打破基金業(yè)績同質(zhì)化的格局。

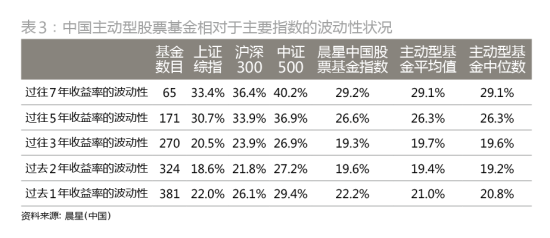

另外值得一提的是,主動型基金似乎不僅在收益率方面展示了優(yōu)越性,就波動性而言也有著令人激賞的相對表現(xiàn)(表3)。無論以任何時間段作為考量基礎(chǔ),主動型基金收益波動性的平均值和中位數(shù)基本上都會低于所有的市場指數(shù),也就是說,它們的投資風(fēng)險會相對更低。大多數(shù)主動型基金在提供超額收益的同時,又能夠保持相對更低的波動性,這確實難能可貴。它提高了風(fēng)險調(diào)整后的收益率,進(jìn)一步增強(qiáng)了投資人能夠品悟、但優(yōu)勢卻不是那么直觀的實際收益。

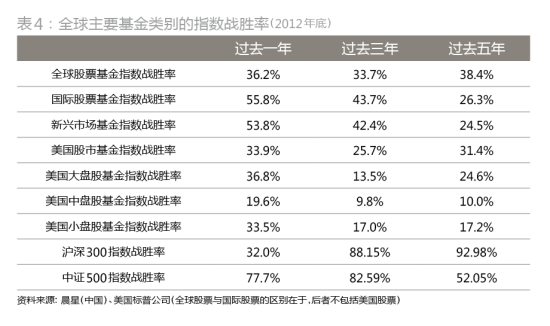

指數(shù)化投資為何在中國風(fēng)起云涌?

過去20年間,指數(shù)化投資已經(jīng)在國際市場上蔚然成風(fēng)。其主要原因在于能夠穩(wěn)定戰(zhàn)勝市場的主動型基金鳳毛麟角,而且變幻莫測(表4)。盡管就2012年一年而言,指數(shù)戰(zhàn)勝率超過了50%,但從過去3年和5年的中長期表現(xiàn)來看,所有類型基金的指數(shù)戰(zhàn)勝率都遠(yuǎn)在50%以下。

但唯獨中國屬于例外,過去3年和5年的指數(shù)戰(zhàn)勝率之高令人矚目。只是在2012年有所回落,似乎與國際規(guī)律相吻合。而且中國市場有兩個特點。其一是如前所述,中國目前幾乎沒有名副其實的小盤股基金,所有基金都可以直接參照滬深300和中證500兩只指數(shù),而無需像美國那樣要為基金找到最恰當(dāng)?shù)闹笖?shù)坐標(biāo)進(jìn)行比較。其二,中國尚未出現(xiàn)基金的合并與清盤,所以不用擔(dān)心“存留偏差”(Survivorship Bias)所導(dǎo)致的數(shù)據(jù)誤差。而對于美國的國內(nèi)股票基金,一年的存活率(Survivorship)為93.8%,三年為83.3%,五年為73.3%,所以必須對那些已消亡基金帶來的影響進(jìn)行調(diào)整。債券基金和國際股票基金也存在類似的情況。

如果說中長期指數(shù)戰(zhàn)勝率較低是催生被動型投資的土壤,那么在中國市場,主動型基金的優(yōu)勢顯而易見,誰還會關(guān)注那些乏善可陳的指數(shù)基金呢?幾年前事實確實如此,但今天宛若滄海桑田。

2012年底時,中國的全部484只股票型基金中,有61只為被動型產(chǎn)品,資產(chǎn)規(guī)模為3508億元。也就是說,指數(shù)型、指數(shù)增強(qiáng)型和ETF聯(lián)接基金等被動型產(chǎn)品已經(jīng)占到了股票基金總數(shù)的12.7%、資產(chǎn)總額的33.7%。這一比例在全球市場上首屈一指,不僅遠(yuǎn)在英國和歐洲之上,而且遠(yuǎn)遠(yuǎn)超過了作為被動投資發(fā)祥地的美國(圖4)。

這一數(shù)據(jù)向我們傳達(dá)了兩個重要信息。其一,主動型基金雖然數(shù)目眾多,但被動型基金相對規(guī)模更大,表明資金龐大的機(jī)構(gòu)投資者已然成為指數(shù)化投資的擁躉。指數(shù)基金不需要數(shù)目繁多,由于沒有容量的限制,只需規(guī)模巨大的寥寥數(shù)只便可滿足市場的需要。其二,雖然中國開放式基金只有12年的歷史,被動投資的歷史更為短暫,但指數(shù)投資的概念在中國似乎更加深入人心,尤其是近兩年來風(fēng)生水起,其規(guī)模已經(jīng)超過了股票基金資產(chǎn)總規(guī)模的1/3。

何以如此?主要是源于三大要因。首先,上世紀(jì)90年代后期基金業(yè)在中國萌芽之時,指數(shù)化投資已在國際上聲名鵲起,尤其是ETF產(chǎn)品的發(fā)展在進(jìn)入21世紀(jì)之后更是勢如破竹。就中國市場而言,主動型與被動型基金出現(xiàn)的時間間隔不過幾年而已,中國投資人基本上是在同一時刻吸納了主動型與被動型的概念,而不像美國有1924-1976年長達(dá)半個多世紀(jì)的時間跨度。因此,主動型基金在中國沒有獲得足夠長的時間從容而淡定地建立起自己的聲譽和品牌,以獲得市場的普遍信任與認(rèn)同。

其次,雖然就過去5年和7年的中長期業(yè)績而言,主動型基金彰顯了自己的神勇,但那畢竟只是熊市中的一抹亮光,大多數(shù)基金依然難逃下跌和虧錢的命運,所以大家不會像海外基金經(jīng)理那樣以這段歷史為榮。而且熊市畢竟不是股市的主旋律,不應(yīng)作為衡量基金業(yè)績的準(zhǔn)繩。相比之下,過去一兩年間滬深300指數(shù)的輝煌,則給指數(shù)投資注入了生機(jī)與活力,使得指數(shù)基金和ETF蓬勃繁衍。

第三,推出和管理指數(shù)型產(chǎn)品相對要容易得多。首先它不需要一支龐大而昂貴的投研團(tuán)隊,可以有效地節(jié)省運營成本。其次它不受規(guī)模限制,基金規(guī)模可以在市場需求的推動下幾乎是無限度的增長。另外,其考核與監(jiān)管機(jī)制也要簡單得多。最后一點對于中國這樣一個同質(zhì)化與審批制的市場來說尤為重要,那就是可以通過簡單地切換指數(shù)、利用現(xiàn)有團(tuán)隊和平臺迅速地推出新產(chǎn)品,而無需絞盡腦汁去喬裝打扮那些計劃推出的所謂新產(chǎn)品。

除此之外,中國基金的銷售一直高度依賴于銀行通道,而中國基金業(yè)的發(fā)展又格外仰仗于新基金的發(fā)行,不像海外市場是以持續(xù)營銷為主。因此,隨著基金公司不斷增多、基金數(shù)目穩(wěn)定增長,基金發(fā)行和通道狹窄的矛盾就變得日益突出,基金公司也不得不付出高昂的成本來讓基金入市。而作為被動型投資的ETF產(chǎn)品恰恰避開了銀行,通過證券交易所的平臺進(jìn)入市場,因此,ETF產(chǎn)品的發(fā)行不僅拓展了一條嶄新的通道,也為被動型投資在中國的急速繁衍添加了燃料。

既然ETF與指數(shù)基金同屬被動型投資,那么ETF的爆炸性增長是否會對指數(shù)基金造成沖擊、導(dǎo)致此消彼長呢?美國的多項學(xué)術(shù)研究證明,ETF產(chǎn)品并非指數(shù)基金的完美替代。最明顯的例子就是在龐大的公司401K退休金賬戶中,出于交易方式的不同,ETF根本就無法取代指數(shù)基金。美國過去十多年來的統(tǒng)計數(shù)據(jù)也顯示,雖然ETF空前火爆,但指數(shù)基金的市場規(guī)模占比基本上恒定不變,急劇下跌的反倒是主動型基金。

如果被動型投資人的規(guī)模恒定不變,那么ETF與指數(shù)基金之間無疑會形成競爭關(guān)系。但數(shù)據(jù)顯示,被動型投資人的隊伍在處于快速膨脹之中,無數(shù)投資者紛紛由主動型投資的追隨者變?yōu)楸粍有屯顿Y的信奉者,只是他們沒有邁入指數(shù)基金的隊列,而是加入了ETF的陣營。倘若這一規(guī)律在中國也得以再現(xiàn),那么隨著ETF的火爆躥升,被動型投資將會繼續(xù)蠶食主動型基金的天下。

不過ETF的急速繁衍也給市場帶來了一些擔(dān)憂,尤其是依靠金融衍生品運作的所謂齒輪型ETF(Geared ETF),其中包括杠桿型ETF(leveraged ETF)和反向型ETF(Reversed ETF)等。顧名思義,齒輪既可以實現(xiàn)正向或反向運轉(zhuǎn),也可以放大或減小倍數(shù)。美國證券交易委員會(SEC)已經(jīng)在2010年3月25日發(fā)出通知,宣布除了原有的ProShares、Direxion、Rydex(現(xiàn)已被Guggenheim收購)三家公司之外,不再審批任何公司發(fā)行齒輪型ETF或ETP產(chǎn)品的要求。美國國會2011年為此還專門舉辦了聽證會;美聯(lián)儲(Fed)經(jīng)濟(jì)學(xué)家Tugkan Tuzun在2013年7月也發(fā)表了實證研究報告,認(rèn)為齒輪型ETF的衍生品堆積確有劇烈放大股市波動性之嫌。

監(jiān)管者們主要有三點憂慮。一是金融衍生品的頻繁且大量使用會否給股市帶來難以預(yù)測的巨大影響。長久以來,指數(shù)期貨、指數(shù)期權(quán)、股票期權(quán)同時到期所形成的三巫聚首日(Triple Witching),一直都是股市波動性最強(qiáng)的時刻(現(xiàn)在又加入了股票期貨的到期影響)。而齒輪型ETF每天收盤前都會強(qiáng)迫股指期貨交割平倉,這會否讓股市每天都飄忽不定、波瀾壯闊?二是此類ETF所要求的衍生品當(dāng)日平倉,會否給某些個人或集團(tuán)帶來從事對敲或其他不公平交易的機(jī)會,以及如何有效防范?三是此類ETF產(chǎn)品的當(dāng)日有效性會否誤導(dǎo)投資者,或刺激他們從事短期投機(jī)行為,從而出現(xiàn)重大損失。在沒有得到明確而有力的證據(jù)與答案之前,SEC不大可能重新開閘。香港證監(jiān)會[微博]也已不再接受和審議任何齒輪型ETF產(chǎn)品的申報材料。不過英國的監(jiān)管部門對此似乎不大在意,倫敦交易所的齒輪型ETF產(chǎn)品仍在發(fā)行之中。

滬深300指數(shù)近兩年來異軍突起,尤其是在2012年中的表現(xiàn)靚麗,讓高達(dá)2/3的主動型基金都望塵莫及。這就解釋了為何在過去一兩年中,指數(shù)投資會以雷霆萬鈞之力蕩滌著中國基金業(yè)。兩年時間只是歷史中的轉(zhuǎn)瞬一刻,這究竟屬于歷史長河中的一段插曲,還是悄然宣告市場新趨勢到來的結(jié)構(gòu)性轉(zhuǎn)變,還有待于持續(xù)跟蹤。

在中國市場上,基金的長期業(yè)績與短期表現(xiàn)向我們講述了兩個完全不同的故事,究竟是長期業(yè)績更能代表長期趨勢,抑或短期表現(xiàn)正在預(yù)示著一個新格局的到來,目前尚不得而知。因此,現(xiàn)在就斷言主動型基金是否能夠戰(zhàn)勝市場似乎還為時尚早。至于說ETF和指數(shù)基金會繼續(xù)昂首挺進(jìn)還是偃旗息鼓,則取決于諸多因素,如市場的牛熊市格局、基金同質(zhì)化的改善、資產(chǎn)配置與選股策略的演進(jìn)以及機(jī)構(gòu)投資者隊伍的壯大等等。

作者高潮生曾任美國晨星公司全球研究主管。