張茉楠:人民幣貶值可能加劇外債風險

□中國國際經濟交流中心副研究員 張茉楠[微博]

匯率波動與資產價格波動有很大的相關性,資本外流的風險警示性指標常常體現為一國貨幣的持續大幅下跌。因此,構筑金融安全防護網,構建匯率穩定協調機制,防范匯率和資本流動風險尤為迫切。

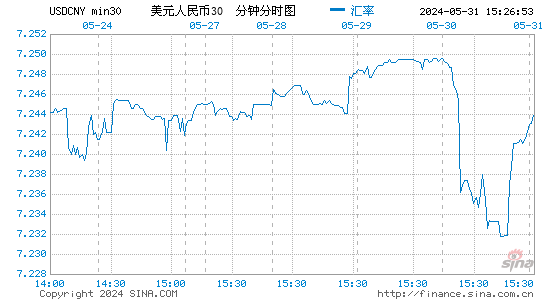

2月中旬以來,在岸市場人民幣匯率(CHY)及離岸市場人民幣匯率(CNH)一改近幾年“升升不息”的態勢,在岸人民幣兌美元即期匯率跟隨中間價連續收跌。人民幣走勢緣何“反轉”?這一度被市場解讀為“央行[微博]主動干預”的結果。然而,事實上在貶值過程中,人民幣中間價強于即期匯率,說明央行政策更傾向于控制人民幣貶值幅度,并非央行主動引導貨幣貶值,而更多是來自于全球流動性以及美聯儲QE的脈沖式沖擊。

脈沖式沖擊的影響早已在其他新興經濟體身上有所顯現。今年1月下旬,當美國宣布計劃第二次縮減QE后,以阿根廷比索為代表的新興國家貨幣市場受到重創。大規模資產拋售在阿根廷、土耳其和南非等新興市場國家再度上演,這是繼2013年5-6月間新興市場出現的第二波劇烈震蕩。而今,出現在離岸市場上的人民幣匯率持續下跌,很大程度上預示著美聯儲QE退出的第三波沖擊猶如漣漪,一波一波向外圍傳遞。

由于從人民幣跨境貿易、人民幣存款和人民幣債券三個指標衡量的離岸市場規模還比較小,因此更容易受到全球跨境資金流動的沖擊,離岸人民幣自然首當其沖,離岸人民幣兌美元跌至8個多月以來最低水平,表明離岸人民幣頭寸已經大幅減少,并伴隨著資本外流。

資本外流和匯率貶值可能進一步引發外債風險。數據顯示,2013年中國企業尤其是房地產企業趁著人民幣升值的“東風”,在海外大量發債,并創下全球美元債發行冠軍記錄。2014年發債量繼續增長。截止到2月上旬,中國房地產企業在全球市場累計發行79億美元的債券,再次勇奪全球桂冠,占全球房地產發債規模的38%。

而隨著人民幣貶值預期形成,上述風險也開始發酵。預期在很大程度上具有剛性,一旦貨幣貶值預期形成,短時期內很難有所改變。掌握全球貨幣“總閥門”的美聯儲最新議息會議表明,美聯儲再次減少債券購買規模,將4月月度資產購買規模從650億美元縮減至550億美元,并可能在2015年初啟動加息進程。中美利差、匯差縮小可能進一步導致資本外流,鑒于美元在決定全球流動性方面的核心作用,預期未來一段時期內,外匯占款中樞下降勢必導致中國“資金池”水位隨之下降,意味著一直以來通過外匯渠道蓄水的功能正在轉變為漏損的功能,這將改變我國貨幣創造的主渠道,進而加劇人民幣貶值壓力和對中國經濟的擔憂。

事實上,對于新興市場國家而言,金融體系的脆弱性和完全浮動匯率機制加劇了風險的暴露。亞洲金融危機就與金融自由化進程相關,在華盛頓共識和IMF[微博]的推動下,上世紀80-90年代正是全球資本賬戶自由化的高峰時期。以東南亞和拉美國家為代表的發展中國家開始大力利用外資發展經濟,但與此同時并沒有建立完善的資本管制防火墻,尤其是對資本流出的管理過于寬松,特別是那些外債比例高、經常賬戶赤字較大、且外匯儲備匱乏的國家遭致猶如銀行擠兌一樣的“宏觀擠兌”,直至導致金融危機。

根據保羅·克魯格曼的“三元悖論”,一個國家或地區的貨幣政策獨立性、資本的自由流動性以及匯率穩定性三個目標是無法同時實現的,如果要滿足其中的兩個,就必然要放棄另外一個。國際資本的大量流入/流出實際上就是滿足資本自由流動的目標,但直接沖擊一個國家的匯率和貨幣市場。國際清算銀行數據顯示,在當前全球每天日均4萬億美元的外匯交易中,只有2%是因貿易和國際投資引起的,其它都是投機性交易。這些投機資本對各個金融市場匯差、利差和各種價格差、有關國家經濟政策等高度敏感,并可能出現過度反應,從而對整個金融市場產生不可逆的正反饋機制。

近兩年來,短期投機資本以及人民幣套利風潮興起積累了大量的風險,一旦內外風險在資本外流的催化下發生化學反應,決不可小覷。筆者認為,貨幣當局要對離岸市場和在岸市場匯率波動加強管理,密切關注人民幣貶值影響及可能產生的連鎖反應,避免資產價格的斷崖式下跌和資本大量外流,應考慮征收托賓稅,加強資本流動安全預警機制。

從國際范圍看,應加強國際金融合作共同應對新一輪風險沖擊。為了應對未來可能出現的金融風險,除了須提前做好相關政策預案之外,應該深化區域金融合作,聯手應對美聯儲政策退出以及全球貨幣金融格局變化所帶來的新沖擊,加快“清邁倡議多邊化協議”等亞洲金融穩定協議的構建。同時,應建立自我管理的共同外匯儲備基金來實現清邁倡議多邊化,即相關國家可承諾向該基金投入一定金額的儲備資金,加快構筑區域金融安全網,切實維護中國乃至亞洲的金融穩定。