人民幣貶值下一步推測:房地產價格將現危險

人民幣匯率出現了罕見的連續貶值,現在越來越多跡象顯示,這可能是人民銀行在背后“搞鬼”,目的是希望打擊套利交易。

人民幣匯率出現了罕見的連續貶值,現在越來越多跡象顯示,這可能是人民銀行在背后“搞鬼”,目的是希望打擊套利交易。美銀美林注意到了,人民幣市場出現“有形的手”干預的痕跡:

農歷新年過去以后,人民銀行[微博]也重新開始采取行動了——其不但重啟了回籠流動性的回購操作,而且實際上以更高的利率進行回購。人民銀行注入流動性的7天逆回購操作利率比一年前高75個基點,這一舉措被市場認為是在去年的基礎上加息75個基點。新的回購交易利率設定在3.8%,比上次在2013年6月6日進行的28天回購交易高105個基點。

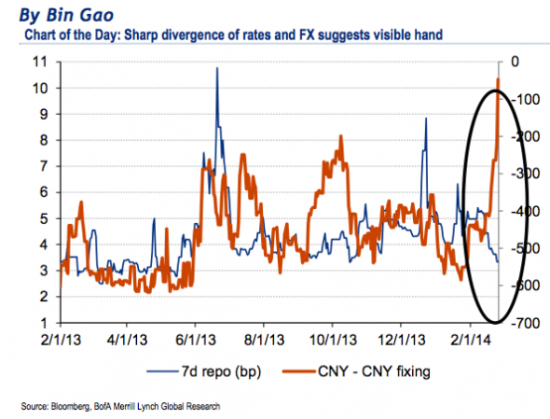

基于一個簡單的框架,該舉措等價于再加息35個基點。問題是,貨幣和債券市場接近完全無視該操作。從2月10日開始,7天回購利率已經下跌了接近200個基點。面對人民銀行回籠流動性,流動性狀況大幅改善是令人費解的,因為從2月10日以來,大部分在農歷新年動用的現金都應該已經流回金融體系了。外匯市場波動也引出了關于過去幾周流動性為什么會改善的疑問。一般來說,在岸回購利率的上漲時,人民幣會相對于中間價走弱:這是因為外匯流出抽離流動性的正常結果。然而,2月的市場波動出現了顛倒。匯率和利率之間出現了巨大的分化。

(藍線代表7天回購利率,紅線代表人民幣對中間價的溢價)

(藍線代表7天回購利率,紅線代表人民幣對中間價的溢價)美銀美林給出了兩個可能的解釋:

這可能是因為季度性的資金外流,而今年的情況可能更嚴重,因為農歷新年前在岸利率更高。結果導致銀行在離岸市場借入了更多的資金,推動了人民幣的升值。在農歷新年以后,這種資金流逆轉了,推低了人民幣匯率。.。。然而,這個解釋的問題是,當資金外流的時候,在岸利率應該上漲而不是下跌。

更為流行的理論或揣測是人民銀行在背后操控。因為人民銀行買入更多的美元,這自然創造了在岸人民幣的流動性,導致回購利率走低。這解釋了為什么在岸人民幣領先走勢,同時在岸人民幣和離岸人民幣現貨市場波動要遠大于遠期市場,這都顯示了,這是一次國內投資者驅動而不是外國投資者驅動的行情。這種解釋的問題是,如果央行[微博]不明顯承認,市場是難以證明是否真的存在干預。

另外,法興的報告還指出:

至于原因,存在明顯的證據顯示人民銀行干預了。我們認為,最近人民幣的波動是為了打擊套利的資金流入。如果短期的資本流入減少,貶值將可能停止。

法興認為,人民銀行的目的是打擊套利交易:

人民幣擁有套利交易貨幣的兩大特征:較高的在岸利率和逐漸且穩定的升值趨勢。第一個特征部分是由美聯儲的寬松政策,部分是由人民銀行擔心債務風險而不愿意寬松國內的流動性環境所導致的。在短期內,這個情況不大可能明顯弱化。然而,人民銀行有能力改變第二個情況,看起來其正在這么做——通過逆轉升值的趨勢,推高人民幣匯率的波動。

那么,下部分措施是什么呢?

擴大波動區間?可能,但正如我們之前指出的,至關重要的是人民銀行怎么管理匯率。為了發揮真正的作用,我們認為人民幣匯率改革的下一步措施應該更為大膽:人民銀行應該從每天設定中間價改為每周(甚至每月)設定中間價,同時擴大波動區間。

更多的貶值?可能空間不大了。雖然央行不希望過多的資本流入,但過度的資本外流也不是其選項。月度的外匯頭寸數據是顯示資本流動方向變動的指標。而在岸和離岸人民幣現貨匯率的匯差則是一個實時的指標。如果離岸匯率持續地對在岸匯率出現某種程度的折讓,這將是資本外流的跡象。到那時候,人民銀行將幾乎肯定會選擇再次穩定人民幣匯率。

仍然,人民銀行打擊套利活動可能會帶來短期的痛苦,甚至風險:

如果人民幣走軟持續較長時間,那么已經很具規模的跨境資金流可能會逆轉,導致回購利率走高。

因為套利交易的減少或消失,資產價格下跌將成為真正的風險。房地產價格將出現危險——這是中國金融體系重要的抵押品。