凈值化轉(zhuǎn)型以來,多家銀行系理財(cái)子公司(下稱“理財(cái)子”)都發(fā)行了直投股市的權(quán)益產(chǎn)品。經(jīng)歷了去年四季度以來的持續(xù)回撤,這些產(chǎn)品表現(xiàn)如何?近期寧德時(shí)代“跌出圈”,從高點(diǎn)至上周五近30%的跌幅又對(duì)相關(guān)產(chǎn)品造成何種沖擊?

多只理財(cái)產(chǎn)品持有寧德時(shí)代

2月10日,寧德時(shí)代收跌5.32%,盤中一度跌超8%。情緒性殺跌、止損、贖回、解杠桿,一系列因素導(dǎo)致抱團(tuán)股“跌跌不休”,寧德時(shí)代自去年12月的688元高位已下跌三成,創(chuàng)業(yè)板也下跌兩成進(jìn)入技術(shù)性熊市。

Wind數(shù)據(jù)顯示,截至2021年四季度末,共有1269只基金持有寧德時(shí)代,合計(jì)持有2.06億股。此外,亦有近四只理財(cái)產(chǎn)品持有寧德時(shí)代。

根據(jù)產(chǎn)品季報(bào),在理財(cái)公司權(quán)益直投產(chǎn)品中,光大理財(cái)?shù)娜町a(chǎn)品“陽光紅衛(wèi)生安全主題精選”、“陽光紅ESG行業(yè)精選”和“陽光紅300紅利增強(qiáng)”,貝萊德建信理財(cái)?shù)摹柏愑疉股新機(jī)遇私行專享1期”前十大重倉(cāng)股中均出現(xiàn)了寧德時(shí)代的身影。其中,“貝盈A股新機(jī)遇私行專享1期”持有金額最高,達(dá)到1.28億元,占凈值比例4.89%;“陽光紅ESG行業(yè)精選”持有寧德時(shí)代占凈值比例最高,達(dá)到7.90%,為四季度末第三大重倉(cāng)股。

由于考慮到策略容量,加之寧德時(shí)代此前已躋身滬深300成份股,再考慮到機(jī)構(gòu)的業(yè)績(jī)考核需要參考基準(zhǔn)指數(shù),因而該持倉(cāng)已經(jīng)成了“標(biāo)配”,對(duì)于部分ESG基金更是如此。

此外,接受記者采訪的多位公募基金經(jīng)理也認(rèn)為,現(xiàn)在新能源行業(yè)景氣度并未改變,變的只是市場(chǎng)的情緒,以及隨之而來的換倉(cāng)行為。加之寧德時(shí)代的市值從1.4萬億元左右的巔峰跌至1.1萬億元左右,各界預(yù)計(jì)今年大概仍能夠盈利300億~400億元,取中值350億元,那么今年的估值會(huì)來到40倍,而不是此前的130倍。同時(shí),電池龍頭企業(yè)全年訂單超市場(chǎng)預(yù)期,電池環(huán)節(jié)盈利拐點(diǎn)明確,2022年盈利修復(fù)的電池環(huán)節(jié)長(zhǎng)期格局最好,需求還有儲(chǔ)能加持。但不可否認(rèn)的是,相關(guān)新能源持倉(cāng)可能會(huì)加大組合的波動(dòng)率。

權(quán)益理財(cái)近3個(gè)月普遍回撤

就近3個(gè)月的表現(xiàn)來看,鑒于A股市場(chǎng)持續(xù)回調(diào),權(quán)益型理財(cái)也普遍回撤。僅有少數(shù)超配大金融、周期類的產(chǎn)品實(shí)現(xiàn)正收益。

理財(cái)通數(shù)據(jù)顯示,13款產(chǎn)品中僅有3款錄得正收益。截至2月10日,存續(xù)時(shí)間超過3個(gè)月且已披露凈值數(shù)據(jù)的13只權(quán)益類公募產(chǎn)品近3月平均收益率為-4.91%,平均最大回撤率為8.69%。

2021年12月15日~2022年1月28日期間,滬深300指數(shù)下跌9.62%,上證綜指下跌8.2%,深證成指下跌11.95%,創(chuàng)業(yè)板指下跌16.77%。多數(shù)權(quán)益類公募產(chǎn)品在此期間出現(xiàn)最大回撤,13款產(chǎn)品中有4款產(chǎn)品近3月最大回撤率超過10%。

就具體產(chǎn)品而言,根據(jù)記者梳理,在本期理財(cái)公司權(quán)益類公募產(chǎn)品近3個(gè)月業(yè)績(jī)前十榜單中,招銀理財(cái)上榜3只產(chǎn)品,華夏理財(cái)上榜2只產(chǎn)品,寧銀理財(cái)、光大理財(cái)、信銀理財(cái)、匯華理財(cái)、貝萊德建信理財(cái)分別上榜1只產(chǎn)品。

其中,“陽光紅300”逆勢(shì)跑贏并取得正收益,位列榜首,這也和市場(chǎng)輪動(dòng)風(fēng)格息息相關(guān)。具體來看,截至2月10日最新凈值,該產(chǎn)品近3個(gè)月凈值增長(zhǎng)率為2.95%,近3個(gè)月最大回撤率為6.59%。投資策略上,該產(chǎn)品主要以紅利因子構(gòu)建評(píng)價(jià)體系,選擇具有穩(wěn)定分紅、估值較低的股票配置,集中在金融、地產(chǎn)、化工、汽車、煤炭等順周期的板塊,即主要挑選高股息率的股票。開年以來,持續(xù)強(qiáng)勢(shì)的價(jià)值風(fēng)格為該產(chǎn)品貢獻(xiàn)了正向收益。

Wind數(shù)據(jù)顯示,開年以來,在申萬行業(yè)板塊中,金融、基建等低估值板塊領(lǐng)漲。截至2月10日收盤,采掘板塊開年至今漲9.97%,建筑裝飾板塊漲9.34%,銀行板塊漲6.85%。

此前,由于高波動(dòng)板塊持續(xù)下跌,導(dǎo)致市場(chǎng)轉(zhuǎn)為布局大金融、建材等受到政策支持的板塊,但風(fēng)格能否持續(xù)也仍待觀察。2月14日,寧德時(shí)代漲3.68%站上500元大關(guān),收?qǐng)?bào)508元。但以銀行、券商板塊大幅下挫。

“整體看,市場(chǎng)情緒仍然很弱,賺錢效應(yīng)較差,可能會(huì)出現(xiàn)行業(yè)輪番下跌。”中航信托宏觀策略總監(jiān)吳照銀告訴第一財(cái)經(jīng)記者,市場(chǎng)明顯缺乏增量資金,1月份公募基金發(fā)行量只有700億元,而2021年1月公募基金發(fā)行量則高達(dá)5000億元。同時(shí)北向資金流入量也明顯較弱,今年以來北向資金凈流入只有275億元,大約是去年同期的一半。而隨著公募基金凈值的快速下跌,不排除會(huì)出現(xiàn)基民贖回,這對(duì)機(jī)構(gòu)抱團(tuán)股票價(jià)格的壓力無疑很大。

除了中資理財(cái)子,兩家外資理財(cái)機(jī)構(gòu)也備受關(guān)注。來自匯華理財(cái)?shù)摹皡R澤靈活配置開放式混合類理財(cái)產(chǎn)品”是發(fā)行至今權(quán)益類理財(cái)中表現(xiàn)最好的產(chǎn)品,最高凈值增速一度高達(dá)34%(2020年12月30日募集發(fā)行,2021年12月14日最高凈值達(dá)1.3477),近3個(gè)月凈值回撤控制在3.98%。

匯華理財(cái)權(quán)益配置總監(jiān)董偉煒在2021年年底就提示了新能源行業(yè)的風(fēng)險(xiǎn),而他在2021年的多數(shù)時(shí)間都看漲該行業(yè)。他此前對(duì)第一財(cái)經(jīng)記者表示,展望2022年,長(zhǎng)期仍看好成長(zhǎng)股方向,但在短期逆風(fēng)的情況下,結(jié)構(gòu)調(diào)整上會(huì)向其他方向傾斜。“由于部分景氣賽道里的公司估值較高,因此大概率波動(dòng)會(huì)有所加大,2022年賺錢難度高于2021年。我們會(huì)適當(dāng)通過一些波段的操作去平抑可能的大波動(dòng)。”

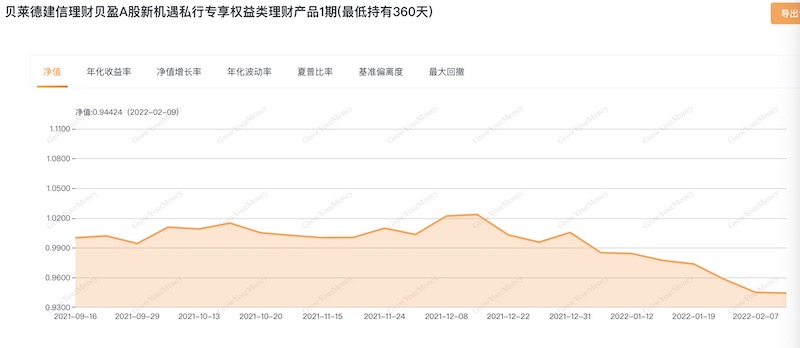

相較于匯華理財(cái),貝萊德建信理財(cái)?shù)漠a(chǎn)品則是全市場(chǎng)選股的偏量化產(chǎn)品(類似于滬深300指數(shù)增強(qiáng),滬深300近半年來回撤近8%)。近期,該機(jī)構(gòu)去年發(fā)行的第一款權(quán)益理財(cái)產(chǎn)品“貝盈A股新機(jī)遇私行專享權(quán)益類1期”發(fā)布了2021年度四季報(bào)。該產(chǎn)品總份額和資產(chǎn)凈值有所上漲。2021年12月31日末產(chǎn)品資產(chǎn)凈值為26.17億元,彼時(shí)產(chǎn)品成立募集規(guī)模為24.64億元。就業(yè)績(jī)表現(xiàn)而言,該產(chǎn)品自2021年9月16日成立至12月31日凈值增長(zhǎng)率為0.55%,同期業(yè)績(jī)比較基準(zhǔn)(95%×滬深300指數(shù)收益率+5%×活期存款基準(zhǔn)利率)收益率為1.43%,產(chǎn)品收益跑輸業(yè)績(jī)比較基準(zhǔn)。

單從2021年四季度來看,該產(chǎn)品四季度凈值增長(zhǎng)率為1.13%,而13款理財(cái)公司權(quán)益類公募產(chǎn)品四季度平均凈值增長(zhǎng)率為1.16%。該產(chǎn)品在13款產(chǎn)品中排名第九;不過,從風(fēng)險(xiǎn)指標(biāo)上看,該款產(chǎn)品年化波動(dòng)率較低,回撤控制能力較高。具體來看,該產(chǎn)品四季度年化波動(dòng)率為7.73%,四季度最大回撤率僅為2.73%,同期13款產(chǎn)品的平均最大回撤率為4.25%;行業(yè)方面,該產(chǎn)品持倉(cāng)覆蓋A股市場(chǎng)絕大部分行業(yè),第一大重倉(cāng)行業(yè)為制造業(yè),占比62.15%;其次為金融業(yè),占比18.26%。

鑒于該產(chǎn)品采取系統(tǒng)化主動(dòng)股票投資策略,自下而上地選擇個(gè)股(即投資基本面和情緒)與自上而下的宏觀見解有機(jī)結(jié)合起來,因而產(chǎn)品的個(gè)股集中度較低。管理人在四季報(bào)中提到,該產(chǎn)品成立以來始終保持持有100~200只個(gè)股,持倉(cāng)分散。“以2021年12月31日持倉(cāng)為例,本產(chǎn)品持有162只個(gè)股。這其中有98只個(gè)股不是產(chǎn)品權(quán)益部分業(yè)績(jī)比較基準(zhǔn)滬深300指數(shù)的成份股,合計(jì)占產(chǎn)品資產(chǎn)凈值的33.61%。”管理人在四季報(bào)中表示。

責(zé)任編輯:張文

投顧排行榜

收起

產(chǎn)品入口: 新浪財(cái)經(jīng)APP-股票-免費(fèi)問股

產(chǎn)品入口: 新浪財(cái)經(jīng)APP-股票-免費(fèi)問股

產(chǎn)品入口: 新浪財(cái)經(jīng)APP-股票-免費(fèi)問股

產(chǎn)品入口: 新浪財(cái)經(jīng)APP-股票-免費(fèi)問股

產(chǎn)品入口: 新浪財(cái)經(jīng)APP-股票-免費(fèi)問股

產(chǎn)品入口: 新浪財(cái)經(jīng)APP-股票-免費(fèi)問股

APP專享直播

熱門推薦

收起

24小時(shí)滾動(dòng)播報(bào)最新的財(cái)經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)