文/意見領袖專欄作家 蔣飛

核心觀點

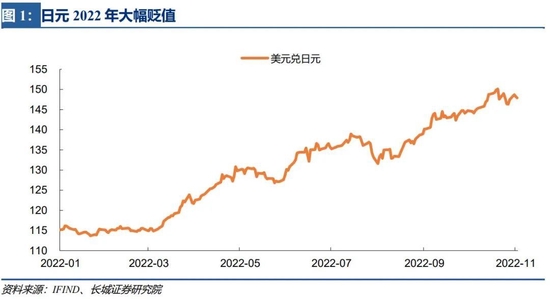

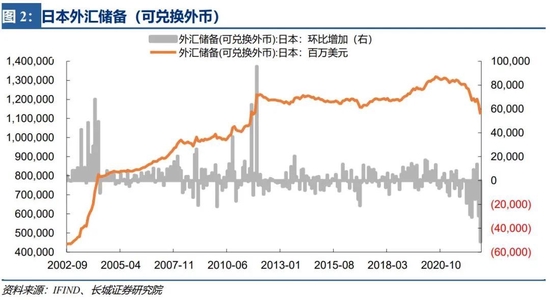

近期,美元兌日元接近突破150大關。11月1日,日本財政大臣鈴木俊一表示“相信政府干預匯市的舉措已經取得了一定效果,日本政府不能容忍投機者造成的日元劇烈波動”。日本正通過市場干預試圖守住日元。回顧今年以來,日元大幅貶值。6月之前,日本財政大臣和央行行長在匯率上具有不同意見,財政大臣已經開始著手干預了,而央行行長卻認為匯率已經穩定了。9月,日本政府已經達成共識,迫不及待地干預匯市。日本外匯儲備消耗較快,如果日本央行得不到外界援助,下一步可能會大幅拋售其持有的美元國債來籌資,或將進一步導致美國利率的上升。

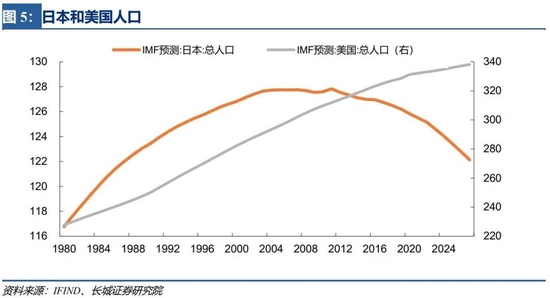

日本通過維持低利率也無法提高其低迷的工資增速,背后反映的是經濟基本面的下滑。首先就是日本人口正處于下降趨勢,同時老齡化問題嚴重,導致需求不足;其次是研發投入減少,技術積累不夠,導致跟不上全球產業升級。這種情況之下,希望只是通過央行的持續“放水”來刺激經濟,也只能是作繭自縛,事與愿違。如果日元繼續貶值,長期投資者或將紛紛逃離日本。

日本央行、OECD和IMF都低估了日本在2023年可能遇到的困難形勢。首先,日本政府一直在借新還舊維系經濟,如果明年在利率走高的環境下加大政府支出,必然會加大財政虧空。其次,日本的貿易條件持續惡化,貿易逆差正在加速擴大,造成國內需求不足。再者,美國還將繼續緊縮,而日本維持寬松,美日之間的利差可以存續較長時間,日元還有更長的貶值道路。最后,由于日本央行堅持把國債利率維持在0%上,國際投資者就可以借上十年期的零利率日元,再換成美元存在美國銀行,天然賺取4%以上的收益,同時再享受后來者推動日元貶值帶來的匯兌利得。這是一次難得的投機盛宴。

1

日元在150大關的攻守戰

11月2日,美聯儲如期加息75BP,這是當日市場最重要的關注點,但投資者同時也在關注亞洲的一個島國——日本。美元兌日元是否會突破150大關?11月1日日本財政大臣鈴木俊一在國會表示:他相信政府干預匯市的舉措已經取得了一定效果。這一舉措指的就是其在10月18日內閣會議后的新聞發布會上所重申的將美元兌日元跌至149日元的觀點——或者說守住150大關的政府干預。他還重申,日本政府不能容忍投機者造成的日元劇烈波動。

我們在4月8日的專題報告《近期日元為何快速貶值?》中認為,從俄烏沖突爆發之后日元就開始快速貶值,這一趨勢“未來半年或許有所反彈,但長期貶值趨勢已經形成”。但未曾想一直持續快速貶值到現在,美元兌日元已經貶值到150大關。我們觀察一下日元貶值期間日本官員的態度:

4月18日,鈴木俊一表示:“日元貶值速度較快,鑒于當前的經濟環境,日元走弱具有強勁的負面影響。”4月22日,日本央行行長黑田東彥在紐約哥倫比亞大學發表演講時表示:“即使日元貶值,日本央行也必須繼續‘積極’寬松。” 從當時的表態可以看出,財政大臣和央行行長在匯率上具有明顯的不同意見。

5月10日,鈴木俊一稱:“在七國集團達成貨幣協議后,日本政府將對匯率作出適當的反應,同時與我們和其他貨幣當局保持密切溝通。” 5月30日,黑田東彥在國會表示:“日本央行將通過持續寬松的貨幣政策來支持經濟。匯率受到多種因素影響,日元的快速貶值不利于經濟發展,當下日元走勢已相對穩定。” 可以看出財政大臣已經開始著手干預了,而央行行長卻認為匯率已經穩定了。

最終6月13日,黑田東彥在參院決算委員會上承認:“(匯率急速貶值)會加劇前景的不確定性、導致企業難以制定業務計劃等,給經濟造成負面影響。”但其仍然認為“為了實現工資真正上漲,需要通過繼續堅持貨幣寬松來切實支撐經濟。”可以看出此時央行仍然不愿意干預匯市。

直到9月14日,日本央行才開始干預日元,宣稱對匯率進行“檢查”,此時美元兌日元已經到了145大關。9月22日,日本央行首次進行了干預,美元兌日元升值了接近1.2%。隨后在9月26日黑田東彥承認進行了干預,鈴木俊一當天也表示:“日本政府對日元匯率單邊快速下跌‘嚴重關切’,將在必要時采取進一步行動。”此時的日本政府已經達成共識,而且干預匯市已經迫不及待。

從10月31日日本財務省公布的數據可以看出,9月份日本政府共耗資2.8382萬億日元,10月份共耗資6.3499萬億日元。在這種巨量干預下,目前美元兌日元暫且守在了150大關。

在貶值初期,黑田東彥希望通過“保利率、棄匯率”達到刺激經濟增長和工資上漲的效果。而到了末期,資本流出加劇,外匯儲備大幅下降——今年以來日本可兌換外幣的外匯儲備已經下降了1575億美元,相當于年初的12.32%——可能使經濟大幅減速。隨著能源價格的高漲和逆全球化的推進,日本的貿易逆差已經擴大到每月100-200億美元。如果外匯儲備不再下降,靜態估算外匯儲備可以覆蓋貿易逆差76個月,但如果外匯儲備繼續按每個月500億美元的流出,那么20個月后外匯儲備就會處于極度危險狀態,22個月后可能就消耗殆盡。

今年3月24日——也就是日元剛剛貶值的時候,日本央行與美聯儲達成893億美元的貨幣互換便利協議,做了一定的提前準備。但接近900億美元的規模不足以應對當前兩個月的外匯流出速度。再過幾天11月15日至16日是G20峰會,其中全球美元流動性收緊是一個重要話題,屆時是否會出臺聯合干預市場的舉措還未可知。但如果日本央行得不到外界援助,下一步可能會大幅拋售其持有的美元國債來籌資,或將進一步導致美國利率的上升。

2

日元貶值背后的內外平衡

我們在《近期日元為何快速貶值?》中已經詳細分析了日元貶值的原因。但并未預判日元貶值的結果,想必日本政府也沒有做好相應準備。由于日本實施收益率曲線控制(YCC)政策,將10年期日本國債收益率限制在0%左右,并提供無限量購買日本國債,維持收益率上限在0.25%。那么一旦美債收益率不斷攀升,而日本國債收益率保持不動,兩者差距進一步擴大,成為驅動日元走勢的關鍵因素。

11月1日,財務大臣鈴木俊一表示日本財務省試圖通過干預來抑制過度的外匯波動,而日本央行實施貨幣寬松政策,以通過工資增長實現可持續通脹。貨幣政策和干預有著不同的目標,但日本央行與日本財務省的政策并不矛盾。這反映日本政府希望能夠達成內外部平衡:也即是實現國內經濟增長和國際收支平衡。

自從90年代土地泡沫破裂之后日本一直深受通縮的困擾,也是國債利率最早降至零的國家。這次通過維持低利率來刺激國內需求,以達成工資的持續增長來實現經濟的持續增長的愿望,最后演化成一場貨幣危機。這和上個月我們分析英國發生的養老金危機較為相似。如果說美國正處于嚴重的通貨膨脹,日本就處于另一種嚴重的通貨緊縮。由于匯率快速貶值,外國貿易商不會購買日本商品,因為這預示著下個月可能更便宜。這如同去年11月美國出現的消費極熱狀態——雖然物價在上漲,但消費增速更快,因為此時不買下個月會更貴,這就是預期的力量。

而美國通過不斷加息都無法打壓下高增的工資增速,日本通過維持低利率也無法提高其低迷的工資增速,背后反映的是美日兩國經濟基本面不同。我們在《近期日元為何快速貶值?》中已經做過分析,首先就是日本人口正處于下降趨勢,同時老齡化問題嚴重,導致需求不足;其次是研發投入減少,技術積累不夠,導致跟不上全球產業升級。

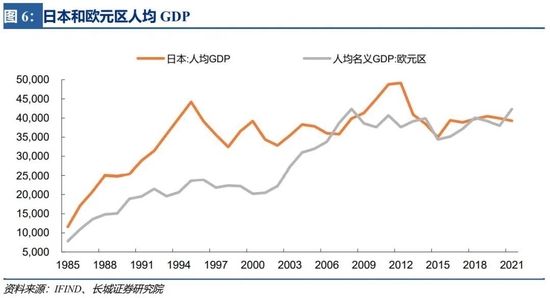

這種情況之下,希望只是通過央行的持續“放水”來刺激經濟,也只能是作繭自縛,事與愿違。由于日本潛在經濟增速持續下行,國際競爭力大幅下降,政府償付能力減弱,日元背后的錨也在持續縮水。現在美元兌日元已經貶回到1991年土地市場泡沫破裂時的水平,如果繼續貶下去,可能會回到1985年“廣場協議”時的水平。日本四十年的經濟發展累積成果大幅縮水,長期投資者正紛紛逃離日本。

3

市場在等待日本經濟危機

日本財務大臣鈴木俊一曾表示,日本正與投機者進行堅決對抗,不會容忍日元過度波動。但國際投資者認為一方面日本經濟可能會發生經濟危機,另一方面美元升值趨勢還有較長的路,做空日元仍是有利可圖。

OECD預計日本明年GDP增速還能繼續保持較高增長,為1.83%,IMF預計明年GDP增速小幅下滑至1.61%,10月28日日本央行自己預測的明年GDP增速為1.9%。這些都顯然低估了日本明年可能遇到的困難形勢。

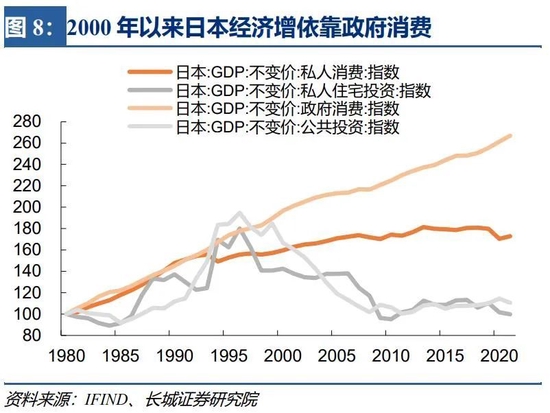

首先,我們要看到2000年以來日本經濟的增長主要靠政府消費。我們在之前的多篇報告里提過,在日本經濟中,政府是唯一繼續增加的借款人和消費者,國債利率也到2015年時降至0%以下。對于負利率的國家來說,資本外流壓力始終存在。在資本自由流動的國際市場下,資金更喜歡去正利率的國家。

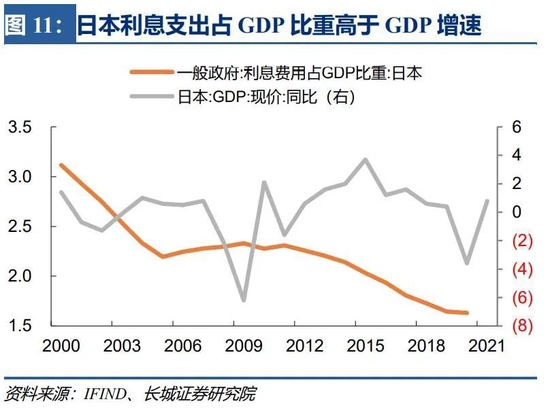

日本政府杠桿率在200%以上的時候,國債利率就已經降至0%以下,達到了極致。現在因疫情沖擊,政府杠桿率繼續攀升至230%以上,國債利率反而出現了回升,目前達到了0.26%。這反映了因通脹上升和政府信用下降造成的政府融資成本在不斷上升。根據過去二十年的利息支出占GDP的比重一直高于GDP增速的狀況,可以看出日本政府一直在借新還舊維系經濟。如果明年在利率走高的環境下加大政府支出,必然會加大財政虧空,經濟不增反降。

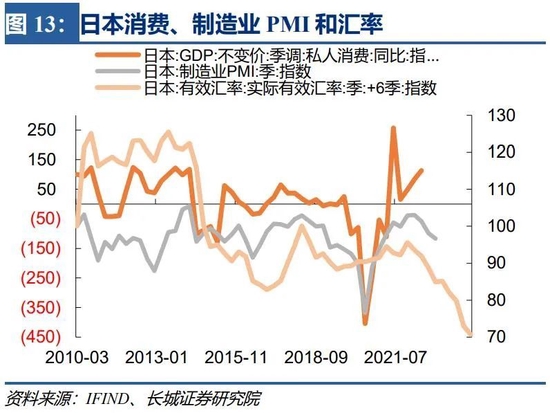

其次,日本的貿易條件持續惡化,貿易逆差正在加速擴大,造成國內需求不足。我們以前也提到,由于日本的產業升級較慢,勞動生產率提高速度慢于原材料價格上升的速度,造成日本的出口競爭力下降。日本是出口型國家,如果貿易逆差在擴大,必然會導致國內制造業的萎縮和居民消費的下降,這也是市場對明年日本經濟悲觀的主要原因。再疊加歐美經濟因政策超調造成經濟危機,日本也難以避免,市場在賭這一危機的爆發。

再者,我們在分析美國的報告中多次提到,美聯儲至少要將利率上調至4.75-5.00%——甚至以上才可能會促使通脹拐頭向下。截至到昨日基準利率已經達到3.75-4.00%的水平,但美國通脹和工資增速都沒出現明顯回落,勞動力市場依然過熱。在會議聲明中,市場投資者已經嗅出美聯儲準備拉長收緊的時間來平緩經濟下行的速度。這對日元投資者來說,意味著美日之間的利差可以存續較長時間,日元還有更長的貶值道路。當然我們認為美聯儲最終的結果會是繼續大幅加息促使通脹拐頭。

最后,日本成了美國的對手盤,由于日本央行堅持把國債利率維持在0%上,國際投資者就可以借上十年期的零利率日元,再換成美元存在美國銀行,天然賺取4%以上的收益,同時再享受后來者推動日元貶值帶來的匯兌利得。這是一次難得的投機盛宴。

我們認為,為了防止這一極差的結果,日本政府應該在“蒙代爾不可能三角”中尋找辦法,盡快實施資本管制措施。同時加大鼓勵移民政策,未來的國際競爭是人才的競爭,如何管理含本國人民在內的國際人民才是政府長遠考慮的戰略。

風險提示

國際局勢惡化、日元繼續貶值、 美聯儲加息超預期、美債利率加速上行。

(本文作者介紹:長城證券首席宏觀分析師,專注大類資產配置)

責任編輯:李琳琳

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。