意見領袖 | 郭磊

報告摘要

第一,2023年中國GDP同比5.2%,順利實現全年“5%左右”的增長目標。扣除基數影響的GDP兩年復合增速為4.1%,對應中央經濟工作會議所總結的“經濟恢復發展的一年”。簡單來說,經濟較2022年GDP同比的3%來說初步走出谷底;但尚未完全修復至潛在增長水平,所以是“恢復發展”。如會議所述,需要克服一些困難和挑戰以“進一步推動經濟回升向好”。

第二,從年內節奏來看,2023年單季GDP兩年復合增速分別為4.7%、3.3%、4.4%、4.0%,即經濟已度過年內低點,但四季度有一定程度回踩。這與同期PMI數據、月度數據走勢也基本吻合。在前期報告中,我們推測和新一輪化債背景下部分省市基建投資短期受約束有關。從最新情況來看,廣義財政增量逐漸上來,年末增發國債資金陸續落地、PSL重啟將形成對這一過程的對沖。

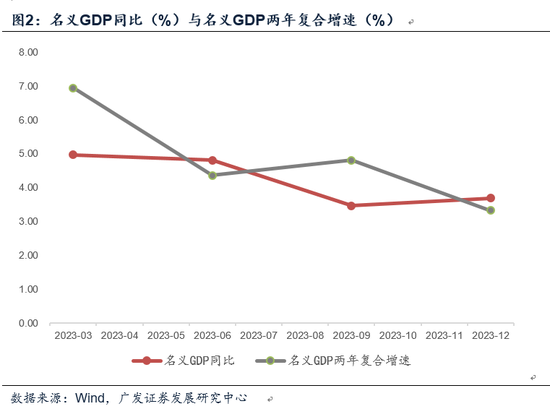

第三,2023年名義GDP增速為4.6%,年度平減指數為-0.54%。在前期報告《CPI、PPI與名義增長中樞》中,我們曾指出名義增長偏低是2023年經濟恢復發展、但微觀壓力仍然存在的原因之一。因為企業盈利同時取決于量價,而企業盈利低增會影響再投資;同時,價格偏低會對消費和投資傾向存在抑制。從季度名義增長兩年復合增速來看,四個季度分別為6.9%、4.4%、4.8%、3.3%,其中四季度部分包含大宗商品價格調整的擾動,但穩定需求端仍是關鍵。從經濟學邏輯看,穩定名義增長重在擴大總需求,推動總需求不低于總供給。如中央經濟工作會議所述,“著力擴大國內需求。要激發有潛能的消費,擴大有效益的投資”。

第四,其余年度數據中,值得關注的一是人口數據,全年新出生人口902萬,進一步低于 2022年的956萬。其中不易拆分的是2023年轉段的影響,2024年數據會更為關鍵。中央經濟會議也指出“加快完善生育支持政策體系”。二是居民收入。2023年全國居民人均可支配收入名義增長6.3%,扣除價格因素實際增長6.1%。2022年實際增長2.9%,基數偏低,對應2023年實際增長兩年復合增速為4.5%,仍待提升。三是城鎮化率,2023年提升0.94個百分點,這一速度較2021-2022年的0.83、0.50個百分點有明顯恢復,但仍低于2018-2020年的1.2個百分點左右水平。城鎮化除受增長速度驅動之外,還和地產的需求及供給半徑等有關;2024年有“三大工程”建設作為抓手,邏輯上有助于城鎮化。

第五,從代表邊際變化的12月單月數據來看,對比近月中樞屬中規中矩。六大口徑數據中,社零增速環比是過去四個月最快的;服務業生產指數高于前值;工業增加值環比增速低于11月,但高于9-10月;出口環比處于季節性均值下的中性水平;固定資產投資尚可,但其中地產投資表觀增速繼續下探;地產銷售同比亦繼續減速,扣除基數因素后低位徘徊。簡單來看,出口和消費較有韌性,沒有對12月經濟形成拖累;短期經濟問題主要是地產銷售和投資偏弱。

第六,12月工業增加值同比6.8%,高于前值的6.6%。其中包含低基數影響;環比的0.52%的大致中性,低于前值的0.87%,好于9-10月的0.4%左右。從主要工業產品來看,同比較快的包括去年同期基數較低的汽車、智能手機、集成電路等;從絕對量來看,11-12月汽車、手機產量均在創新高。傳統工業部門偏弱,水泥產量在低基數下仍增速只有-0.9%,映射建筑業需求偏弱;原煤、粗鋼、乙烯等原材料類產量增速亦明顯較低,與同期大宗價格調整背景下原材料去庫存或有一定關系。

第七,12月社零同比7.4%,兩年復合增速、環比均高于前值。表觀同比增速較快的包括餐飲、服裝、金銀珠寶、體育娛樂、通訊器材、化妝品等。2023年的消費需求之間分化明顯,對于年度同比7.2%(兩年復合增速3.4%)來說,地產系消費需求是主要拖累,家電、家具、裝潢在負增長基數背景下的同比依然只有0.5%、2.8%、-7.8%;部分可選消費恢復程度尚可,服裝同比12.9%,汽車、手機分別為5.9%、7.0%。

第八,12月固定資產投資單月同比4.0%,高于前值;環比的0.09%則處于下半年次低位。環比同比特征背離與11月環比偏高形成的基數有一定關系。從兩年復合增速看,12月固定資產投資單月4.8%,屬于下半年偏高位。在固定資產投資主要分項中,制造業、基建同比均高于前值;同比低于前值的主要是地產投資。

第九,從12月地產系主要指標看,竣工單月增速有所上升;銷售、新開工、施工、投資完成額則不同程度低于前值。地產產銷兩端偏弱是一個事實;不過基數也是一個原因。地產投資單月兩年復合增速為-12.3%,大致處于9月與11月之間的水平;地產銷售單月兩年復合增速為-22.7%,大致持平11月。簡單來看,沒有證據顯示地產壓力在繼續深化,但可確認的是尚未出現明顯好轉,目前處于低位徘徊狀態。

第十,整體來看,2023年經濟數據沒有預期外沖擊。在報告《前瞻2024》中,我們預測“2023年GDP兩年復合增速預計在4.1-4.2%左右,對應實際GDP同比5.2-5.4%”,最終數字也大致在這一范圍內。從12月單月數據來看,除地產銷售投資繼續低位徘徊之外,其余數據基本穩定,至少環比前期沒有明顯負向變化。從外部流動性環境來看,10年期美債收益率1月均值和去年12月基本持平。從國內流動性環境來看,DR007等指標也基本平穩。權益市場1月以來的調整可能與微觀預期偏弱有關。去年底的中央經濟工作會議亦明確指出“有效需求不足”和“社會預期偏弱”的問題,會議指出需要“在政策實施上強化協同聯動、放大組合效應”。

正文

據國家統計局,2023年中國GDP同比5.2%,順利實現全年“5%左右”的增長目標。扣除基數影響的GDP兩年復合增速為4.1%,對應中央經濟工作會議所總結的“經濟恢復發展的一年”。簡單來說,經濟較2022年GDP同比的3%來說初步走出谷底;但尚未完全修復至潛在增長水平,所以是“恢復發展”。如會議所述,需要克服一些困難和挑戰以“進一步推動經濟回升向好”。

中央經濟工作會議指出2023年“是三年新冠疫情防控轉段后經濟恢復發展的一年”,“我國經濟回升向好,高質量發展扎實推進”;但同時“進一步推動經濟回升向好需要克服一些困難和挑戰,主要是有效需求不足、部分行業產能過剩、社會預期偏弱、風險隱患仍然較多,國內大循環存在堵點,外部環境的復雜性、嚴峻性、不確定性上升”。

從年內節奏來看,2023年單季GDP兩年復合增速分別為4.7%、3.3%、4.4%、4.0%,即經濟已度過年內低點,但四季度有一定程度回踩。這與同期PMI數據、月度數據走勢也基本吻合。在前期報告中,我們推測和新一輪化債背景下部分省市基建投資短期受約束有關。從最新情況來看,廣義財政增量逐漸上來,年末增發國債資金陸續落地、PSL重啟將形成對這一過程的對沖。

在11月底報告《PMI顯示需求企穩趨勢有待鞏固》中,我們曾推測年末經濟的放緩有兩個原因:一則和大宗商品價格調整誘發的原材料去庫存有關;二則可能和地產投資低位徘徊,疊加化債背景下部分省市基建投資短期受約束有關。

作為對化債所形成的短期經濟約束的對沖,年末增發國債已陸續落地;同時PSL亦再度重啟。

2023年名義GDP增速為4.6%,年度平減指數為-0.54%。在前期報告《CPI、PPI與名義增長中樞》中,我們曾指出名義增長偏低是2023年經濟恢復發展、但微觀壓力仍然存在的原因之一。因為企業盈利同時取決于量價,而企業盈利低增會影響再投資;同時,價格偏低會對消費和投資傾向存在抑制。從季度名義增長兩年復合增速來看,四個季度分別為6.9%、4.4%、4.8%、3.3%,其中四季度部分包含大宗商品價格調整的擾動,但穩定需求端仍是關鍵。從經濟學邏輯看,穩定名義增長重在擴大總需求,推動總需求不低于總供給。如中央經濟工作會議所述,“著力擴大國內需求。要激發有潛能的消費,擴大有效益的投資”。

2023年四個季度名義GDP同比分別為5.0%、4.8%、3.5%、3.7%,兩年復合增速分別為6.9%、4.4%、4.8%、3.3%。

四季度名義增長偏低主要源于平減指數的收縮。2023年四個季度GDP平減指數單季同比分別為0.94%、-0.92%、-0.84%、-1.43%。

四季度平減指數的偏低包含著大宗商品價格調整的影響,以12月通脹數據為例,在《CPI、PPI與名義增長中樞》中,我們指出在PPI環比0.3個點的降幅中,原油相關行業如石油和天然氣開采業、石油煤炭及其他燃料加工業貢獻了0.18個點;化工行業價格的環比-0.7%也應包含原油價格影響。非食品CPI環比為-0.1%,其中油價是主要拖累項,交通工具燃料環比為年內最低的-4.5%。

其余年度數據中,值得關注的一是人口數據,全年新出生人口902萬,進一步低于 2022年的956萬。其中不易拆分的是2023年轉段的影響,2024年數據會更為關鍵。中央經濟會議也指出“加快完善生育支持政策體系”。二是居民收入。2023年全國居民人均可支配收入名義增長6.3%,扣除價格因素實際增長6.1%。2022年實際增長2.9%,基數偏低,對應2023年實際增長兩年復合增速為4.5%,仍待提升。三是城鎮化率,2023年提升0.94個百分點,這一速度較2021-2022年的0.83、0.50個百分點有明顯恢復,但仍低于2018-2020年的1.2個百分點左右水平。城鎮化除受增長速度驅動之外,還和地產的需求及供給半徑等有關;2024年有“三大工程”建設作為抓手,邏輯上有助于城鎮化。

從年度新出生人數來看,“二孩”政策影響下的2016-2017年出現反彈,年出生人數分別為1883萬、1765萬;2018-2019年回落至1523萬、1465萬;2020-2021年進一步回落至1200萬、1062萬;2022-2023年分別為956萬、902萬。

2020-2023年全國居民人均可支配收入名義增長分別為4.7%、9.1%、5.0%、6.3%;扣除價格因素之后的實際增長分別為2.1%、8.1%、2.9%、6.1%;實際增長兩年復合增速分別為3.9%、5.1%、5.5%、4.5%。

2018-2020年全國城鎮化率提升分別為1.26、1.21、1.18個百分點;2021-2022年分別為0.83、0.50個百分點;2023年為0.94個百分點。

從代表邊際變化的12月單月數據來看,對比近月中樞屬中規中矩。六大口徑數據中,社零增速環比是過去四個月最快的;服務業生產指數高于前值;工業增加值環比增速低于11月,但高于9-10月;出口環比處于季節性均值下的中性水平;固定資產投資尚可,但其中地產投資表觀增速繼續下探;地產銷售同比亦繼續減速,扣除基數因素后低位徘徊。簡單來看,出口和消費較有韌性,沒有對12月經濟形成拖累;短期經濟問題主要是地產銷售和投資偏弱。

2023年9-12月社零環比增速分別為0.18%、0.37%、0.09%、0.42%。

2023年9-12月服務業生產指數同比分別為6.9%、7.7%、9.3%、8.5%;兩年復合增速分別為4.1%、3.8%、3.6%、3.8%。

2023年9-12月工業增加值環比分別為0.40%、0.42%、0.87%、0.52%。

2023年9-12月固定資產投資環比分別為0.13%、0.10%、0.21%、0.09%;單月同比分別為2.5%、1.3%、2.9%、4.0%。其中地產投資單月同比分別為-11.2%、-11.3%、-10.5%、-12.3%。2023年9-12月地產銷售單月同比分別為-10.1%、-10.9%、-10.2%、-12.7%。

2023年12月出口環比4.0%,處于季節性讀數下較為中性的水平(見前期報告《如何看2023年最后一份出口數據》)。

12月工業增加值同比6.8%,高于前值的6.6%。其中包含低基數影響;環比的0.52%的大致中性,低于前值的0.87%,好于9-10月的0.4%左右。從主要工業產品來看,同比較快的包括去年同期基數較低的汽車、智能手機、集成電路等;從絕對量來看,11-12月汽車、手機產量均在創新高。傳統工業部門偏弱,水泥產量在低基數下仍增速只有-0.9%,映射建筑業需求偏弱;原煤、粗鋼、乙烯等原材料類產量增速亦明顯較低,與同期大宗價格調整背景下原材料去庫存或有一定關系。

12月汽車產量同比24.5%,高于前值的23.6%。2022年11-12月產量均為同比負增長,基數較低。不過從環比來看,11-12月環比分別為6.3%、3.0%,12月304萬量的絕對產量也創了新高,汽車月產量中樞一直在上升。

智能手機情況和手機類似,低基數背景下11和12月同比增速分別為25.1%、29.3%;從絕對量來看,11和12月產量均在12000萬臺以上,環比分別為7.4%和6.5%。

12月水泥產量同比為-0.9%,低于前值的1.6%;2022年11-12月同比增速分別為-4.7%、-12.3%。

12月原煤產量同比1.9%,低于前值的4.6%;2022年11-12月同比增速分別為3.1%、2.4%。

12月粗鋼產量同比-14.9%,低于前值的0.4%;2022年11-12月同比增速分別為7.3%、-9.8%。

12月乙烯產量同比0.1%,低于前值的4.8%;2022年11-12月同比增速均為4.6%。

12月社零同比7.4%,兩年復合增速、環比均高于前值。表觀同比增速較快的包括餐飲、服裝、金銀珠寶、體育娛樂、通訊器材、化妝品等。2023年的消費需求之間分化明顯,對于年度同比7.2%(兩年復合增速3.4%)來說,地產系消費需求是主要拖累,家電、家具、裝潢在負增長基數背景下的同比依然只有0.5%、2.8%、-7.8%;部分可選消費恢復程度尚可,服裝同比12.9%,汽車、手機分別為5.9%、7.0%。

12月餐飲收入同比30.0%、服裝鞋帽同比26.0%、金銀珠寶同比29.4%、體育娛樂同比16.7%、通訊器材同比11.0%、化妝品同比9.7%。

從年度零售增速來看,家電同比0.5%、家具同比2.8%、裝飾裝潢同比-7.8%、服裝鞋帽同比12.9%、汽車同比5.9%、通訊器材同比7.0%。

12月固定資產投資單月同比4.0%,高于前值;環比的0.09%則處于下半年次低位。環比同比特征背離與11月環比偏高形成的基數有一定關系。從兩年復合增速看,12月固定資產投資單月4.8%,屬于下半年偏高位。在固定資產投資主要分項中,制造業、基建同比均高于前值;同比低于前值的主要是地產投資。

12月固定資產投資當月同比增長4%,前值2.9%;12月制造業投資同比8.2%,前值7.1%;基建投資(大口徑)同比10.8%,前值5.3%;基建投資(不含電力)同比6.8%,前值5.0%;地產投資同比-12.3%,前值-10.5%。

從12月地產系主要指標看,竣工單月增速有所上升;銷售、新開工、施工、投資完成額則不同程度低于前值。地產產銷兩端偏弱是一個事實;不過從月度增速來看,基數也是一個原因。地產投資單月兩年復合增速為-12.3%,大致處于9月與11月之間的水平;地產銷售單月兩年復合增速為-22.7%,大致持平11月。簡單來看,沒有證據顯示地產壓力在繼續深化,但可確認的是尚未出現明顯好轉,目前處于低位徘徊狀態。

12月地產投資同比-12.3%,低于前值的-10.5%;施工面積同比-7.2%,低于前值的4%;新開工面積同比-10.4%,低于前值的5%;竣工面積同比15.4%,高于前值的12.3%。

12月地產銷售面積同比-12.7%,低于前值的-10.2%;銷售額同比-17%,低于前值的-8.5%。

12月地產到位資金同比-15.8%,低于前值的-8.8%;國內貸款同比-10.9%,低于前值的7.3%;定金及預收款同比-21.4%,低于前值的-16.7%;個人按揭貸款同比-20.3%,低于前值的-14%;自籌資金同比-4.2%,高于前值的-8.4%。

整體來看,2023年經濟數據沒有預期外沖擊。在報告《前瞻2024》中,我們預測“2023年GDP兩年復合增速預計在4.1-4.2%左右,對應實際GDP同比5.2-5.4%”,最終數字也大致在這一范圍內。從12月單月數據來看,除地產銷售投資繼續低位徘徊之外,其余數據均基本穩定,至少環比前期沒有明顯負向變化。從外部流動性環境來看,10年期美債收益率1月均值和去年12月基本持平。從國內流動性環境來看,DR007等指標也基本平穩。權益市場1月以來的調整可能與微觀預期偏弱有關。去年底的中央經濟工作會議亦明確指出“有效需求不足”和“社會預期偏弱”的問題,會議指出需要“在政策實施上強化協同聯動、放大組合效應”。

風險提示:宏觀經濟和金融環境變化超預期,穩增長力度超預期,出口好轉超預期,地產調整壓力超預期,海外加息影響超預期,海外經濟出現超預期衰退,海外補庫存斜率超預期,國內保障房建設力度超預期。

(本文作者介紹:廣發證券首席經濟學家)

責任編輯:張文

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。