文/意見領袖專欄作家 蔣飛

核心觀點

今年以來,我國外匯儲備規模處于下降趨勢,去年底時數值為32501億美元,比當前高出2000億左右;到8月降至2019年以來的新低。這符合正常規律。我國外匯儲備主要是美元資產和非美資產,即主要是類似于國債的低風險資產。但國際金融市場的波動對我國外儲造成一定的沖擊,并且這種現象在各國都有出現。我們對中國、韓國、泰國、印尼進行比較,總結發現歐美兩國國債價格下跌、美元升值不僅僅影響中國,也影響世界上其他各國。

鑒于中國在二季度也出現了國際收支差額轉為負的跡象,短期資本流動的影響較為顯著,故對我國的資本流動情況進行分析:從2021年第三季度開始,中國的國際收支差額不斷下降,并于今年二季度轉負。當前AH股溢價率仍處于高位,說明港股相對于A股仍然比較便宜,資金或更青睞于港股;而債券市場更是因中美利差擴大,到目前已經出現倒掛,投資資金更青睞于收益率更高的外債。當前人民幣的升值預期,也受到歐美貨幣政策收緊的影響。由此可見,外匯儲備的估值問題和國際收支中的資本流動問題,都受美元和美國利率變動的影響,因此我們分析當前及下一階段兩者的可能走勢。

截止到現在美元指數和美債利率均如預期展開,當前全球都處于控通脹的關鍵節點,尤其是歐美央行已同幅度加息來收緊過剩流動性。而勞動力市場仍然比較旺盛,一是說明目前已出臺的加息幅度仍然不夠,二是說明未來還會有更大收緊政策出臺。如果按照我們預計(年底聯邦基準利率升至4.75%-5%),明年勞動力市場將從過熱向過冷轉變,美國通脹也將回落至目標水平2%左右,美國利率也將見頂回落,屆時各國外匯儲備流出壓力會大幅下降。

我國外匯儲備正在減少

9月7日,國家外匯管理局公布了最新外匯儲備規模數據。數據顯示,截至2022年8月末,我國外匯儲備規模為30549億美元,較7月末下降492億美元,降幅為1.58%。回顧今年以來,外匯儲備規模處于下降趨勢,去年底時數值為32501億美元,比當前高出2000億左右;到6月份跌破31000億美元,到8月降至2019年以來的新低。

我國外匯儲備的下降符合正常規律。根據外管局公布的《國家外匯管理局年報(2020)》顯示,我國外匯儲備主要是美元資產和非美資產,2016年美元資產占比59%,非美資產占比41%。同時2007年至2016年二十年平均收益率為3.42%,說明這些資產主要是類似于國債的這種低風險資產。由于一直以來外匯儲備的實際配置情況都未公布,我們按照這個比例做一個簡單的模型,用來分析當下外匯儲備下降的原因,可以看到2022年以來歐美國債價格的下跌和歐元匯率持續貶值是主因。這與9月7日外匯管理局副局長、新聞發言人王春英表示的“匯率折算和資產價格變化等因素綜合作用,當月外匯儲備規模下降”的表態基本一致。

由此可見,國際金融市場的波動對我國外儲造成一定的沖擊,并且這種現象在各國政府都有出現,我們在四季度宏觀報告《世界經濟在轉折中尋找平衡》中有相關闡述。本文我們選取了韓國、泰國和印尼作為比較國家,以2008年1月為基準100,對各國外匯儲備(億美元)作指數處理,可以發現四國在今年均在下滑。

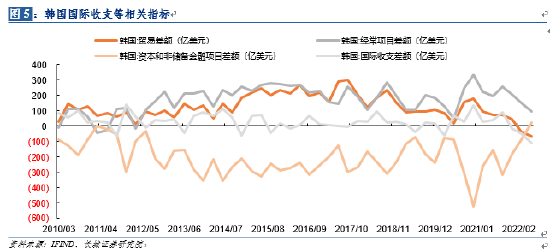

我們從貿易差額、經常項目差額、資本和金融項目差額、國際收支總差額來比較這四國,可以發現韓國的貿易差額是2010年以來首次轉為逆差;經常項目差額也在持續下降,只是降速慢于貿易差額;金融項目逆差縮窄。這經常項目的順差收窄和金融項目的逆差收窄,共同促使國際收支差額下降,外匯儲備下降。

印尼的貿易差額自去年以來就持續擴大,這主要得益于原油和煤炭等資源品的出口猛增;在貿易順差增加的帶動下,今年經常項目差額也從逆差轉為順差;經常項目差額轉正和金融項目轉負,共同促使國際收支差額基本保持平衡,也不構成外匯儲備下降的主因。

泰國的貿易差額在7月份出現了大幅下降,但經常項目從2021年開始就已經持續逆差,與貿易差額走勢產生很大的背離;得益于金融項目的持續流入,國際收支差額今年二季度以前都還是正增長,但二季度大幅減少將近100億美元,成為促使外匯儲備大幅下降的主因,在四國里泰國也是下降最多的國家。

8月5日中國外匯管理局發布的2022年二季度及上半年國際收支平衡表初步數據顯示,按美元計值,2022年二季度,我國經常賬戶順差802億美元,其中,貨物貿易順差1757億美元,服務貿易逆差211億美元。資本和金融賬戶中,直接投資順差150億美元,儲備資產減少190億美元。可以看出雖然自疫情爆發以來貿易順差持續擴大,經常賬戶順差和國際收支差額也在不斷增加,但到今年二季度國際收支差額開始逆轉。(本文中的國際收支差額=經常項目差額+資本及非儲備金融賬戶差額+凈誤差與遺漏)

我們總結發現,四國的貿易條件惡化和國際收支差額并不一致,有的國家保持平穩,有的國家在快速下降,但這四國的外匯儲備均出現了下降。因此來看原因并不出現在國際收支方面,而是在外匯儲備的估值方面。我們用外匯儲備規模的變化值與國際收支差額相比較,可以看出這四國差值走勢非常相似,尤其是近兩年。

這種現象說明歐美兩國國債價格下跌、美元升值不僅僅影響中國,也影響世界上其他各國。對于這種世界層面的外匯儲備估值下降的現象,我們不必過于擔心,只需繼續觀察自身國際收支的變化趨勢以及警惕歐美利率的上升勢頭。中國在二季度也出現了國際收支差額轉為負的跡象,短期資本流動的影響較為顯著,我們下面進行深入分析。

我國資本流動情況如何?

根據主流分析方法,把經常項目差額和金融項目中的直接投資差額總和作為基礎賬戶,金融賬戶的證券投資、其他投資以及凈誤差與遺漏的差額總和作為短期資本,我們分析中國的資本流動狀況。

從2021年第三季度開始,中國的國際收支差額不斷下降,并于今年二季度轉負。其中去年四季度主要是受短期資本差額大幅下降導致的,今年二季度主要是基礎賬戶大幅下降,其中二季度直接投資大幅縮減了449億美元。

直接投資是國際收支平衡表中金融項目下的重要組成部分,分為股本資本、再投資收益、同公司之間債務交易有關的其他資本,包括直接投資者和子公司、分支機構以及聯營企業之間各類資金的借貸。這個指標類似于我們的IFDI-OFDI的指標,今年直接投資的變動主要是IFDI(外商直接投資)波動較大造成的。我們發現在固定資產投資中的利用外資增速領先于IFDI增速大約三個季度。截止到7月份,固定資產投資中利用外資累計增速下降至-36.5%,這一增速水平已經從3月份保持至7月份,目前保持穩定,因此到明年一季度直接投資的下降趨勢就會企穩。

由于8月29日外管局公布的2022年二季度及上半年我國國際收支平衡表初步數中并不包含“證券投資、其他投資以及凈誤差與遺漏”,因此我們無法得知二季度的短期資本的細項,只能倒推出二季度短期資本為-1142億美元(負為流出)。

其中證券投資在今年一季度是大幅流出797.56億美元,是2021年二至四季度不斷流入之后的首次凈流出。其中證券投資中的股權部分與陸港通-港股通之間的證券投資流動高度相關,今年第一季度大陸和香港之間的證券投資是凈流入大陸24億美元,第二季度大幅流出大陸120億美元,從這個方向來看,第二季度的證券投資的股權部分也不容樂觀。而證券投資中的債券部分與債券通的流入情況高度相關,今年以來通過債券通流入國內債券市場的外資規模大幅下降,WIND數據統計一季度通過債券通凈流入資金規模下降接近200億美元,二季度下降470億美元左右。證券投資中的債券凈流入一季度減少了580億美元左右,二季度減少的可能會少一些。當前AH股溢價率仍處于高位,說明港股相對于A股仍然比較便宜,資金或更青睞于港股;而債券市場更是因中美利差擴大,到目前已經出現倒掛,投資資金更青睞于收益率更高的外債。

根據《國際收支手冊》定義,其他投資指除直接投資和證券投資外的所有金融交易,這些金融交易又被劃分為貿易信貸、貸款、貨幣和存款以及其他資產。凈誤差與遺漏是為使國際收支平衡表的借方總額與貸方總額相等,編表人員人為地在平衡表中設立該項目,來抵消凈的借方余額或凈的貸方余額。凈誤差與遺漏項目能夠在一定程度上反映一國國際收支統計質量的高低(根據國際慣例,只要國際收支平衡表中凈誤差與遺漏占國際收支口徑的貨物進出口額的比重不超過百分之五,都是可以接受的),我國凈誤差與遺漏在2005年匯改之后就一直呈現較大幅度波動,2015年第三季度規模甚至達到863億美元,占同期貨物進出口額(2015年第三季度進出口額為10273億美元)的比重達到8%,遠遠高于國際慣例的5%。目前中國國際收支平衡表中“凈誤差與遺漏”是主要來自于經常項目中還是資本和金融項目中還未可知,我們根據兩者相關關系,把其列入金融項目中的其他投資一起研究。

我們發現這兩項與人民幣升值預期走勢高度相關,當人民幣升值預期高的時候,這兩項傾向于擴大;反之則減少。而當前人民幣的升值預期,由受到歐美貨幣政策收緊的影響。

由以上可以看出,無論是外匯儲備的估值問題還是國際收支中的資本流動問題,都受美元和美國利率變動的影響,我們將再一次分析以下當前及下一階段兩者的可能走勢。

美元和美債利率走勢分析

我們是最早預測美聯儲會大幅加息并促使美元升值、美國長期利率上升的研究者之一,在《20220401——二季度宏觀經濟報告:美國加息提速,海外風險加劇》中我們預計年底前美國聯邦基金利率會升至4.75%-5%,在《20220607——美聯儲加息進程到頭了嗎?》預計美十年期國債利率會升至4%以上,并且今年以來一直認為美元處于升值周期中。

截止到現在美元指數和美債利率均如預期展開,當前全球都處于控通脹的關鍵節點,尤其是歐美央行已經達成共識、協調一致,同幅度加息來收緊過剩流動性。美聯儲主席鮑威爾在最新的公開講話中,重申了要堅決加息抗擊通脹的決心,并警示歷史告誡我們不要過早放松政策。而勞動力市場仍然比較旺盛,一是說明目前已出臺的加息幅度仍然不夠,二是說明未來還會有更大收緊政策出臺。

美國實際利率還未回到能夠促使勞動力市場收縮的狀況,主要國家的央行總資產剛剛處于同比收縮狀態,美元還將繼續升值,美國利率還將繼續上升。如果按照我們預計(年底聯邦基準利率升至4.75%-5%),明年勞動力市場將從過熱向過冷轉變,美國通脹也將回落至目標水平2%左右,美國利率也將見頂回落,屆時各國外匯儲備流出壓力會大幅下降。但這一過程并非一帆風順,有些國家可能在最后時刻陷入貨幣危機、流動性危機。

風險提示

國內貨幣政策不及預期、宏觀經濟環境不及預期、美聯儲超預期加息、信用事件集中爆發。

(本文作者介紹:長城證券首席宏觀分析師,專注大類資產配置)

責任編輯:余坤航

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。