文/新浪財經意見領袖專欄作家 王劍

大家都知道美國在大放水,從數據上看,2020年末比2019年末,美國M2增長25%,增量3.85萬億美元;基礎貨幣增長52%,增量1.78萬億美元。同時,利率水平也在低位。

尤其是M2,我們一直不太關注美國M2,因為美國是以直接融資為主的金融體系,直接融資不會派生M2,因此M2總量不會特別大。相比之下,我國的M2/GDP特別高,一直有聲音說我國貨幣超發。對于這種觀點,我的建議是回學校重修《貨幣銀行學》。

但這次,美國的M2確實嚇到我們了,說好的“直接融資環境下低M2/GDP”呢?。竟然同比增長25%。要知道,即使是次貸危機、歐債危機中,M2增速上行,也沒超過10%。可見,疫情的打擊遠重于金融危機,這次真把美國人嚇壞了。是的,我也得回學校重修《貨幣銀行學》,甚至得去改寫《貨幣銀行學》教材了。

這時我們會發現,《貨幣銀行學》依然是最有用的課程,只是大部分教材上沒有帶大家拿真實世界的貨幣數據進行實戰訓練,而聽金融大表哥講貨銀能夠彌補這一缺憾。美國的貨幣體系也是主流的“中央銀行—商業銀行”二級銀行體系,央行發基礎貨幣,商業銀行發廣義貨幣(M2)。通過央行、銀行資產負債表的分析,能夠看出來這2020年是如何投放出這么多基礎貨幣和M2的。但美國的情況比我國復雜,因為科目更多更雜,這一方面也是好事,提供的信息更詳細。同時,美國投放的貨幣是滿世界跑的,很多數字和信息可能并不僅僅體現在美國的央行、銀行資產負債表中。因此,會有較大誤差,但不影響我們了解個大概。

首先,和往常一樣,我們先拉出美聯儲、美國商業銀行的資產負債表的年度變動表,即2020年末數減2019年末數(如果是對某一階段感興趣的,也可以改為觀察該階段,比如疫情最猛的2020年上半年,甚至第二季度)。我們簡并了一些科目,突出重點科目。首先看美聯儲的資產負債變動表:

美聯儲這一年的操作是比較清晰的。基礎貨幣(含聯儲券、銀行存入、政府存款)共增加了3.04萬億元,其來源主要是:通過購買國債、MBS(含溢價)共投放了3.21萬億美元的基礎貨幣,同時對銀行的正回購(2019年做的)到期不續做,回籠了0.23萬億美元的基礎貨幣,因此并投放基礎貨幣約3萬億美元。簡單,清晰,人家央媽就是通過QE的各種“買買買”,投放了約3萬億美元的基礎貨幣。新投放的基礎貨幣少部分提取為現鈔,其余1.49萬億美元作為銀行存放央行的準備金,另1.26萬億美元成為國庫中的資金,政府還沒花出去。

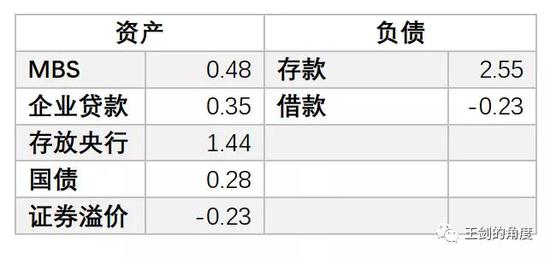

再看商業銀行的資產負債變動表:

這是一張乍一看很魔幻的資產負債表,完全看不出來在疫情期間的擔當,看不出來支持實體經濟的作為,在我們國家哪家銀行的一把手敢這么干絕對會被問責。可就是這樣的一幫銀行股票漲得還比我們多,你說氣人不氣人?資產負債表右邊,存款多了2.97萬億美元,解釋了全部增量,其他科目變動都很微小。

資產這邊,貸款投放了0.35萬億美元,然后國債、MBS、其他證券分別購買了0.28萬億美元、0.48萬億美元、0.12萬億美元。最后,這銀行還囤了1.48萬億美元的現金(也就是存放央行,跟上面美聯儲的報表能對上)。也就是說,他們投放了工商企業貸款僅0.35萬億美元(當然還有些ABS出去的部分,在證券中),其余的就是投放住房按揭貸款和國債,最后囤了一堆現金。當然,他們可能會說,滿足老百姓合理住房需求也是支持實體,把錢給政府讓政府去支持實體,這也是間接支持了實體。這話好像也沒毛病。

這兩張表只是全年變動的結果,為了更進一步了解美國人是如何放水的,我們再來回顧下整個過程。由于數據不足,這個過程也只能是一個大概,并且與現實有一定差別,以下步驟也不代表真實次序,但足以反映放水過程。

(1)銀行放貸,包括0.35萬億美元的工商企業貸款和1.1萬億美元的住房貸款,這樣便派生了1.45萬億美元的存款。

然后,住房貸款會先轉讓給房地美等,然后再整成MBS賣出,銀行買回去。當然,現實中數字不可能這么精準,我們只是描述下過程。

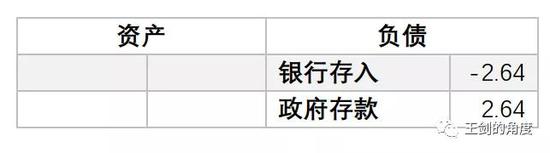

(2)銀行購買國債2.64萬億美元,動用的是存放央行的準備金。這一步不涉及存款。

美聯儲表上是銀行存入科目減少2.64萬億美元,政府存款科目增加2.64萬億美元。

(3)美國財政部救災期間撒幣,財政支出1.38萬億美元,則投放了存款和基礎貨幣各1.38萬億美元。則銀行報表是:

合并:

美聯儲報表是:

(4)美聯儲QE,買買買,從銀行這邊買走了國債2.36萬億美元、MBS0.62萬億美元、購買證券時發生的溢價(不知道是什么證券的)0.23萬億美元,共3.21萬億美元。銀行存放美聯儲的存款相應增加。銀行的報表是:

合并:

美聯儲的表是:

(5)還有個小交易,美聯儲對銀行的正回購到期,回籠0.23萬億美元的基礎貨幣:

美聯儲報表:

(6)取現,美國民眾取現0.28萬億美元(竟然取了這么多現金,現金余額占存款比例達到13%多,他們支付方式這么原始嗎?我沒去過美國,了解的朋友可以給我留言說說):

合并:

美聯儲(聯儲券就是我們日常講的美鈔,其實就是M0):

以上報表就和真實報表的數字接近了,還有點差異,是因為有些其他資產的操作沒體現進來,金額不大,就不管了。

結論:美國M2(是銀行負債端“存款”的主體,還包括M0)高增長(當然指的就是存款的高增長),一部分來自銀行通過貸款(按揭貸款為主,工商企業貸款少些,說明這輪信用擴張是房地產驅動的)信用派生,另一部分來自于財政撒幣。而財政的錢又是來自于銀行購買國債(當然還有其他人也在買),銀行買了國債又賣給美聯儲,所以其實是美聯儲(以銀行為中介)間接把錢給財政,投向民間。是的,赤字貨幣化,這很美國,這很MMT(即Modern Money Theory,又譯“買買題”,通過央行買買買來解決財政難題)。

最后展望后市。美國未來要啟動1.9萬億美元的財政刺激,現在財政國庫里還有1.61萬億美元,還是挺充盈的(當然都是印出來的),所以看起來實施這個計劃的難度不大。當然,目前還不了解這1.9萬億美元的計劃是如何實施的。我們先按簡單的方式來假設,這計劃只是把國庫的錢撒出來。國庫里的資金投放出來后,同時投放基礎貨幣和存款,流動性會非常寬松,那真是洪水滔天了,按1.9萬億美元計,2021年的M2還得再增長12%以上。理論上,此時一個負責任的央行會回籠一些流動性,這依然能保持寬松。

所以下一個問題是,美聯儲是負責任的央行嗎?

(本文作者介紹:中國人民大學金融學碩士,CFA持牌人,曾供職于浙商證券、光大證券研究所,擔任金融行業分析師,2018年加盟國信證券,任金融業首席分析師。)

責任編輯:張文

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。