文/新浪財經意見領袖專欄作家 洪灝

當前,市場對于ESG投資的關注持續上升。然而,在全身投入這個“政治正確”、“高大上”的投資策略之前,我們需要搞清楚驅動ESG投資超額回報的根本因素。否則,僅僅從量化分析中提煉出歷史上曾貢獻過超額回報的因子,并在此基礎上構建投資組合,可能并不是一種可以持續贏利的策略。畢竟,現在市場大部分回報率量化因子其實本質上都是價格驅動的。不幸的是,在仔細分析了幾家主要的ESG評級機構的數據之后,我們發現這些機構的評級產生的回報特征,和其它傳統因子很相似。我們還發現各個機構評級的相關性較低。這個情況與不同信用評級機構之間的對于覆蓋公司的信用評級高度一致現象不同。

不同ESG評級機構的評級產生的回報與其它傳統因子非常相似。因此,即使是在此基礎上構建的、以ESG為投資理念的投資組合所產生的投資回報,可能并非因為ESG理念,而是因為其它傳統的因子。比如,我們發現,評級機構對于大市值、有許多賣方覆蓋的公司的ESG評級趨同。換句話說,不同評級機構對于“大白馬”公司的ESG評級非常一致。因此,用ESG理念篩選出來的、由這些“大白馬”公司組成的投資組合產生的回報可能僅僅是“大白馬”效應,而非ESG。

目前的研究多集中在ESG評級的直接運用上,但我們的量化分析發現,評級系統的差異性對于未來回報的預見性更高。值得注意的是,不同機構ESG評級的差異性對于投資回報的預示作用,與傳統的市場預期對于回報的預示作用是不同的。ESG評級的差異性越高,未來回報越低;差異性越低、趨同性越高,無論評級是正面的還是負面的,未來回報反而更高。一般來說,市場一致預期往往預示著市場拐點的來臨。ESG評級差異性與未來回報的這種關系,意味著產生這種ESG評級的公司本身很可能有著某種潛在的ESG隱患,而這種隱患將影響公司未來的回報。然而,當市場對于公司的ESG情景做了“最后裁決”的時候,那時ESG便不再成為決定未來投資回報的因子 —— 無論這個裁決是好是壞。茅臺2018年以來外資機構給出的ESG評級非常低,但回報領先市場就是一個很好的例子。

簡言之,ESG評級產生回報的方式和市場共識的認知有所不同。當公司的ESG評級趨同,也就是市場對于公司的ESG評價達成共識之后,評級就不再成為影響未來回報的重要因素——無論評級是好是壞。這時,ESG評級產生回報的特征類似于“大白馬”效應——市值較大且賣方充分覆蓋。普通投資者可以用“白馬股”作為ESG代理指標進行選股。直覺上,當前以ESG理念進行的投資所產生的回報不一定來自于ESG因子。當然,ESG本身還在不斷地進化。我們看到有些評級機構的ESG因子多達200多個,包羅萬象。如此龐大的因子池本身就讓在此基礎上構建的ESG量化模型無法滴水不漏。可以肯定的是,ESG并不是一劑萬能藥,這個策略未來的變化將出乎共識的意料。

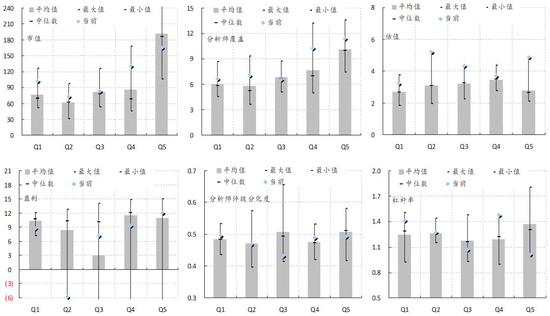

圖表: 評級機構對于大市值、有許多賣方覆蓋的公司的ESG評級趨同

資料來源: 萬得,Factset,交銀國際 (Q5是最低差異性組合,Q1是最高差異性組合)

資料來源: 萬得,Factset,交銀國際 (Q5是最低差異性組合,Q1是最高差異性組合)(本文作者介紹:交銀國際董事總經理兼首席策略師。CFA,畢業于北京對外經濟貿易大學和澳大利亞新南威爾士大學。)

責任編輯:張譯文

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。