意見領(lǐng)袖丨戴志鋒團隊

投資要點

4季度基金持倉銀行股延續(xù)3季度加倉趨勢,持倉占比繼續(xù)提升至3.01%,環(huán)比提升0.17pct。1、基金持倉銀行股比例為3.01%,環(huán)比3季度2.84%的持倉有0.17個百分點的上行,市場對銀行股風險偏好有回暖,但整體持倉占比仍是低于歷史均值(2017年來中位數(shù)水平4.21% 、平均水平4.35%)。2、銀行三四季度的加倉幅度在28個行業(yè)中均較靠前,4季度排名第8,4季度增持比例最多的行業(yè)是醫(yī)藥、計算機,分別增持1.98%、1.36%;其次對大金融、前期受疫情影響較大的休閑服務和地產(chǎn)相關(guān)行業(yè)有增持,非銀金融、銀行、休閑服務、建筑材料4季度增持0.31%、0.17%、0.30%、0.29%。3、銀行業(yè)維持低配狀態(tài),低配差小幅收窄。Q4基金持倉銀行股低配差為6.29%,仍保持28個板塊中持倉比例與標配差值最大的行業(yè),低配差收窄源自行業(yè)持倉占比的上升。銀行板塊低配差2016年來保持全行業(yè)最高,低配差排位第二的是非銀金融板塊,兩者相差1.43%。

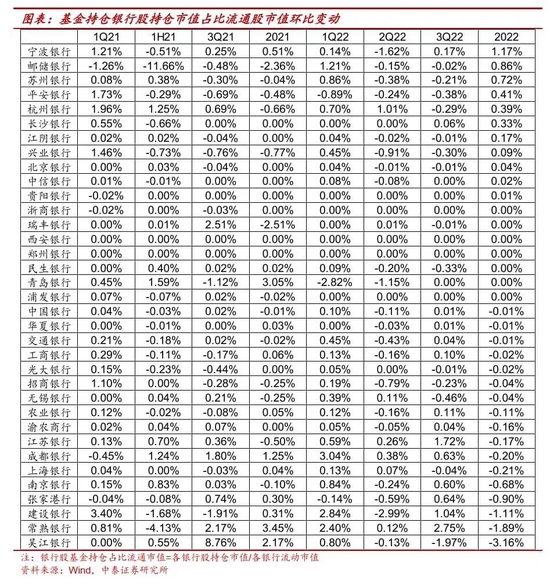

4季度持倉銀行個股風格:1、增配營收增長穩(wěn)健、業(yè)績韌性較強的優(yōu)質(zhì)城商行,寧波銀行連續(xù)兩個季度獲增持,4季度增持0.16%;同時蘇州銀行也有增持0.01%。2、增配前期受疫情/地產(chǎn)影響較多、零售業(yè)務占比高的國股行。如招行、平安、郵儲、興業(yè),持倉占比環(huán)比提升0.07%、0.07%、0.02%、0.02%。3、截止2022Q4,主動型基金(含封閉式)持倉排名前五的銀行股為寧波、招行、成都、杭州、平安,分別占比基金持倉總市值的0.87%、0.71%、0.25%、0.20%、0.18%。4、從持股量變化看:上述市值增持個股持股數(shù)除招行外,其余均較上季末有增加,寧波、平安、郵儲、興業(yè)4季度持股變動占比總股本1.16%、0.41%、0.10%、0.09%;招行持股市值增加則更多源自股價的上行,基金4季度持股數(shù)較3季度是減少的,但單季持股變動占總股本的比例不高,在0.03%以內(nèi)。

板塊投資建議:2023年銀行股震蕩上行,兩條主線選股:修復邏輯和確定性增長邏輯。第一條選股主線是修復邏輯:地產(chǎn)回暖+消費復蘇,看好招行、寧波、平安、郵儲和興業(yè)。第二條選股主線是確定性增長邏輯:收入端增長確定性最強的仍是優(yōu)質(zhì)區(qū)域城商行板塊,看好寧波、蘇州、江蘇、南京、成都和常熟。從節(jié)奏上看,修復邏輯上半年占優(yōu);確定性增長邏輯下半年占優(yōu)。

風險提示事件:經(jīng)濟下滑超預期。疫情影響超預期。

正文分析

一、基金配置銀行股情況:4季度繼續(xù)小幅加倉銀行股

4季度基金持倉銀行股延續(xù)3季度加倉趨勢,持倉占比繼續(xù)提升至3.01%,環(huán)比提升0.17pct。我們統(tǒng)計了截止2023年1月28日全部基金中普通股票型基金、偏股混合型基金、靈活配置型基金的4季度重倉股配置情況:1、基金持倉銀行股比例為3.01%,環(huán)比3季度2.84%的持倉有0.17個百分點的上行,市場對銀行股風險偏好有回暖,但整體持倉占比仍是低于歷史均值(2017年來中位數(shù)水平4.21% 、平均水平4.35%)。2、銀行三四季度的加倉幅度在28個行業(yè)中均較靠前,4季度排名第8,4季度增持比例最多的行業(yè)是醫(yī)藥、計算機,分別增持1.98%、1.36%;其次對大金融、前期受疫情影響較大的休閑服務和地產(chǎn)相關(guān)行業(yè)有增持,非銀金融、銀行、休閑服務、建筑材料4季度增持0.31%、0.17%、0.30%、0.29%。

銀行業(yè)維持低配狀態(tài),低配差小幅收窄。1、Q4基金持倉銀行股低配差為6.29%,較3季度小幅收窄,仍保持28個板塊中持倉比例與標配差值最大的行業(yè)。2、Q4行業(yè)標配比和Q3持平,低配差收窄源自行業(yè)持倉占比的上升。銀行股行業(yè)標配(流通A股市值在全行業(yè)中的占比)占比環(huán)比3季度持平在9.29%。3、銀行板塊低配差2016年來保持全行業(yè)最高,低配差排位第二的是非銀金融板塊,兩者相差1.43%。

二、銀行個股持倉情況:增持優(yōu)質(zhì)城商行+國股行

4季度持倉銀行個股風格:1、增配營收增長穩(wěn)健、業(yè)績韌性較強的優(yōu)質(zhì)城商行,寧波銀行連續(xù)兩個季度獲增持,4季度增持0.16%;同時蘇州銀行也有增持0.01%。2、增配前期受疫情/地產(chǎn)影響較多、零售業(yè)務占比高的國股行。如招行、平安、郵儲、興業(yè),持倉占比環(huán)比提升0.07%、0.07%、0.02%、0.02%。3、截止2022Q4,主動型基金(含封閉式)持倉排名前五的銀行股為寧波、招行、成都、杭州、平安,分別占比基金持倉總市值的0.87%、0.71%、0.25%、0.20%、0.18%。

從持股量變化看:1、上述市值增持個股持股數(shù)除招行外,其余均較上季末有增加,寧波、平安、郵儲、興業(yè)4季度持股變動分別較3季度持股變動16.1%、40.3%、38.6%、14.5%;持股變動占比總股本1.16%、0.41%、0.10%、0.09%;2、招行持股市值增加則更多源自股價的上行,基金4季度持股數(shù)較3季度是減少的,但單季持股變動占總股本的比例不高,在0.03%以內(nèi)。

三、投資建議

板塊投資建議:2023年銀行股震蕩上行,兩條主線選股:修復邏輯和確定性增長邏輯。第一條選股主線是修復邏輯:地產(chǎn)回暖+消費復蘇,看好招行、寧波、平安、郵儲和興業(yè)。第二條選股主線是確定性增長邏輯:收入端增長確定性最強的仍是優(yōu)質(zhì)區(qū)域城商行板塊,看好寧波、蘇州、江蘇、南京、成都和常熟。從節(jié)奏上看,修復邏輯上半年占優(yōu);確定性增長邏輯下半年占優(yōu)。

風險提示:經(jīng)濟下滑超預期。疫情影響超預期。

(本文作者介紹:中泰證券銀行業(yè)首席,金融組組長,國家金融與發(fā)展實驗室特約研究員。)

責任編輯:張文

新浪財經(jīng)意見領(lǐng)袖專欄文章均為作者個人觀點,不代表新浪財經(jīng)的立場和觀點。

歡迎關(guān)注官方微信“意見領(lǐng)袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領(lǐng)袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關(guān)注。意見領(lǐng)袖將為您提供財經(jīng)專業(yè)領(lǐng)域的專業(yè)分析。