文/新浪財經意見領袖(微信公眾號kopleader)專欄作家 薛洪言

近期,無論是網上傳出的聯合貸款征求意見稿,還是地方監管機構業已出臺的管制規則,都在向市場釋放一個信號,監管已經盯上了助貸。

在消費金融行業,助貸大名鼎鼎。不過,助貸似乎遇到了麻煩。近期,無論是網上傳出的聯合貸款征求意見稿,還是地方監管機構業已出臺的管制規則,都在向市場釋放一個信號,監管已經盯上了助貸。

助貸具有兩面性。一方面,助貸是連接銀行資金和互聯網平臺流量的主要紐帶,也是這兩年商業銀行零售轉型的核心推動力,某種意義上,沒有助貸,就沒有銀行零售轉型的成功;另一方面,助貸的發展,深化了金融產業鏈分工,也會逐步模糊金融與非金融的界限,屆時,監管賴以施展影響力的牌照監管,或將遭受根本性的沖擊。

正反兩面,監管會如何抉擇呢?

所謂的錯,不過是工具被用錯了地方

直白地理解,助貸就是為放貸機構的貸款業務提供支持和幫助。早些年,這種支持是淺層次的,近兩年,隨著金融業務的場景化和金融科技化,外部機構的支持越來越深入,從獲客深入到風控環節,這才讓助貸這種行為獲得了“助貸”這個專有名詞。

分工協作能顯著優化資源配置。在講究專業分工和發揮比較優勢的市場經濟背景下,協作是再正常不過的事,比如在制造業領域,分工的細化恰恰是產業鏈成熟的最主要標志。在金融行業,類似助貸這樣的分工協作,也是趨勢所在。

就現階段而言,監管并不反對助貸,反對的是助貸被用錯了地方。先來看一則監管規定。

2019年1月14日,銀保監會發布《關于推進農村商業銀行堅守定位 強化治理 提升金融服務能力的意見》,要求農商行嚴格審慎開展綜合化和跨區域經營,原則上機構不出縣(區)、業務不跨縣(區),應專注服務本地,下沉服務重心,當年新增可貸資金應主要用于當地。

乍一看,好像監管挺反感金融機構跨區域經營這件事。如果真是這樣,五大行、全國股份制銀行不都在跨區域經營嗎?監管反對的是不具有跨區域經營能力的農商行跨區域經營,而非反對金融機構跨區域經營本身。

同樣的道理,監管并非反對助貸,而是反對助貸被用于協助農商行實現了跨區域經營。

助貸是好事,有助于推動信貸資源的優化配置,擴大信貸融資的覆蓋面,降低實體經濟尤其是小微企業融資成本。不過,助貸也有其自身的邊界,根據協議安排,銀行是最終風險的承擔者,對銀行的風險評估和貸后管理能力提出了相當高的要求,若銀行不滿足這些基本條件,靠助貸做大規模并跨區域經營,會造成相關銀行的信用風險過載,給銀行體系的穩定性帶來潛在風險隱患。

這是第一點,助貸與跨區域經營。在這個問題上,助貸沒有錯,所謂的錯,不過是工具被用錯了地方。

心腹大患:模糊的牌照邊界

對助貸的管制中,還有一條,就是不允許將核心風控環節外包,并要求助貸機構向放貸的金融機構開放必要的風控數據。

這一條,則涉及到牌照監管問題。牌照監管的有效性,以持牌業務邊界的清晰性為前提。監管禁止持牌機構將核心風控環節外包,就涉及放貸牌照的邊界問題。

在牌照監管的現有體系下,類似的規定比比皆是,比如在對聚合支付商的管理中,就明確要求聚合支付商不準碰觸“商戶資質審核、受理協議簽訂、資金結算、收單業務交易處理、風險監測、受理終端及網絡支付接口主密鑰生成和管理、差錯和爭議處理”等業務,一旦過界,就是非法從事持牌機構業務,這些業務就是收單持牌機構與非持牌機構的邊界。

問題是,從消費金融行業發展的趨勢看,牌照邊界的模糊化似乎是大勢所趨,反過來就會消解牌照監管的有效性,成為監管機構真正的“心腹大患”。

分工的細化與合作的深化,達到一個臨界點,就會模糊所有權的邊界。當你90%的業務來源于單一客戶時,你究竟在為老板打工,還是為這個客戶打工,某種意義上沒有區別。正如《在平的世界中競爭》這本書中提到的一句話,“如果你購買一個工廠100%的產品,那么你在法律上是否擁有這家工廠還有任何意義嗎?”

金融業也在經歷一個分工細化與合作深化的過程,巨頭在搭建開放平臺、為銀行獲客導流的過程中,角色也在發生著變化。當開放平臺為某家銀行供應90%以上的客戶時,銀行牌照的界限就會變得模糊,巨頭在法律意義上是否擁有一家銀行牌照,反倒不再重要。

當一家家互聯網非持牌機構,以助貸的方式,成為一家家中小銀行最核心的客戶、風控和科技供應商時,非持牌機構不持牌卻勝似持牌,基于牌照的監管還有什么意義呢。

對監管而言,這顯然是個值得警惕的新變化。本能地反應,或許應該將趨勢扼殺在襁褓中,以維系現有監管體系的穩定性,但這種做法有效嗎?

回答這個問題之前,我們不妨先來了解一段歷史,一段美國銀行業與監管機構的斗爭史。

趨勢可逆轉嗎?從一段80多年前的歷史講起

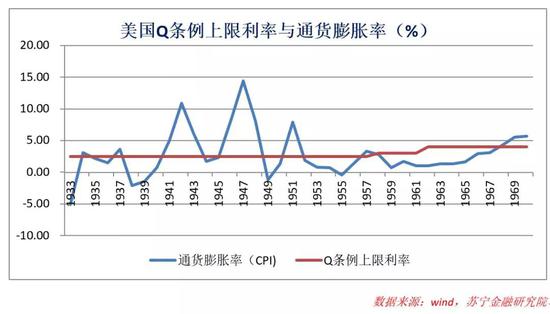

20世紀30年代,為根治銀行業惡性競爭亂象,美國推出了“Q條例”,禁止銀行對活期存款支付利息,定期存款利率也不得超過2.5%。

“Q條例”有效降低了銀行資金成本,對于大蕭條后重建以及戰后經濟恢復發揮了積極作用。不過,1940年之后,美國CPI開始飆升,CPI與存款利率的倒掛,使得銀行存款步入負利率時代。儲戶開始用腳投票,銀行業則持續面臨資金流出壓力。數據顯示,1946-1960年,非金融企業金融資產中,活期存款占比從29%降至16%;1951-1960年間,銀行存款增速環比上個十年下降近50個百分點。

在嚴峻的競爭壓力下,1961年,花旗銀行推出大額可轉讓定期存單,實現了定期存款的活期化,一定程度上解決了活期資金的計息問題,變相繞開了Q條例,引發同行紛紛效仿。

順應市場變化趨勢,監管機構不得不放松存款賬戶管制。1970年,監管當局正式取消對10萬美元以上大額存單的利率限制,10萬美元以下的小額存款依舊實施利率上限管制,結果又導致對小額存款人的利率歧視。

存款不到10萬元,就不能享受高利率嗎?這個時候,一家基金管理公司創建了一只基金,以100美元為單位賣給投資者,專門投資于大額定期存單,變相消解了對小額存款人的利率歧視,受到市場追捧,史上第一支貨幣市場基金就這么誕生了。

漸進的創新容易得到監管的認可,但當金融機構高歌猛進地直接沖擊監管規則時,矛盾就出現了。1970年,馬塞諸塞州一家互助銀行創設了一種可轉讓支付命令賬戶(NOW account),本質上屬于一種可計息的活期賬戶,直接挑戰Q條例關于不準對活期存款賬戶付息的規定。監管機構出手制止,銀行則選擇對簿公堂,1976年,法院判斷監管機構敗訴,其他商業銀行紛紛效仿;1980年,《放松存款機構管制和火幣控制法令》生效,NOW account被監管機構正式認可。

之后,美國存款賬戶管制放松開始加速,1986年,美聯儲取消了對非活期賬戶的利率上限管制;2011年,《多德-弗蘭克華爾街改革和消費者保護法案》出臺,取消了不得對活期存款支付利息的限制,徹底廢除了Q條例。

以上,是美國銀行業與Q條例的斗爭過程:在長達幾十年的時間內,美國銀行業依靠產品創新,逐步消減了Q條例的約束,成為推動美國存款利率市場化的重要力量。

最大的啟發就是,沒有什么是恒古不變的。監管制度并非不可挑戰,制度的興廢取決于趨勢的變化,還是那句話,生產力決定生產關系。

盡快從牌照監管的框架中解脫出來

2008年全球金融危機之后,CDO、CDS等復雜衍生品被視作罪魁禍首,反對金融創新成為國際和國內金融界主流的聲音,時任央行行長周小川卻在公開場合提到,“今后還是要鼓勵金融產品創新,但同時要考慮這種創新是否能為實體經濟服務,為資源配置、價格發現、風險管理提供服務”。

以助貸為標志,金融產業鏈在不斷深化,這也是一種創新。這種創新,你可以說是突破了現有監管的框架,也可以說是一腳踏入了監管空白地帶。但從監管與金融機構漫長的博弈史中不難發現,只要創新要有助于資源配置、價格發現和風險管理等金融基礎功能的實現,監管終究會向創新“妥協”。

助貸是消費金融產業分工細化與合作深化的外在表現,能有效提高資源的優化配置,提升金融機構服務實體經濟的效率,屬于金融行業發展中不可扭轉的大趨勢。對監管機構而言,要禁止助貸很容易,但要扭轉這種趨勢很難。趨勢之所以是趨勢,就在于趨勢向來不可逆轉,禁了一個助貸,必然有更多地“助貸”變種冒出來。

所以,中短期來看,正確的做法或許是,把助貸視作中性的工具,不禁用工具但禁止錯用工具。長期來看,趨勢消解的是牌照監管的有效性,順應趨勢的前提,是盡快從牌照監管的框架中解脫出來。

(本文作者介紹:蘇寧金融研究院互聯網金融中心主任、高級研究員。)

責任編輯:楊希

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。