文/新浪財經意見領袖(微信公眾號kopleader)專欄作家 鄂永健

為厘清此輪美國債利率上漲的真正原因,筆者對上述三個因素逐一進行詳細分析和重新審視,結果發現加息預期上升并非主因,通脹預期上升確實是重要推動因素,但預期國債供應增加帶來的期限溢價上升的影響不容忽視,其程度甚至超過通脹預期上升的影響。

期限利差擴大基本“證偽”了加息預期的作用。通脹預期變化是美債利率上漲的重要推動因素,但預期國債發行供應增加帶來的期限溢價上升不容忽視,其影響程度甚至超過通脹預期。

4月以來美國債利率大幅攀升,10年期國債收益率最高達3.03%,5月15日進一步上升到3.08%,創近年新高。市場普遍認為是美國經濟基本面向好推動加息預期上升、大宗商品價格上漲引發通脹預期以及國債發行預期增加等共同作用的結果。但回顧一下自去年9月以來的美國債利率上漲可以發現,幾乎在對每一輪上漲的解釋中,都把這些因素(全部或大部分)列舉出來作為理由,最后結論一般都是“共同作用的結果”。這不免讓人感到莫衷一是,進而對未來走勢的判斷也云里霧里。為厘清此輪美國債利率上漲的真正原因,筆者對上述三個因素逐一進行詳細分析和重新審視,結果發現加息預期上升并非主因,通脹預期上升確實是重要推動因素,但預期國債供應增加帶來的期限溢價上升的影響不容忽視,其程度甚至超過通脹預期上升的影響。

一、期限利差擴大基本“證偽”了“加息預期是主要推動因素”的結論

2017年初以來,美國經濟確實呈現出持續向好的局面,一季度GDP增速略超預期,就業市場強勁,3月CPI同比2.4%,核心CPI同比增速2.1%。正是在此背景下,包括舊金山聯儲主席和芝加哥聯儲主席在內的多位美聯儲官員發聲支持繼續加息。但筆者認為,這還遠不能斷定說美聯儲貨幣政策正常化的節奏較之前進一步加快。筆者仔細查看了上述兩位聯儲主席當時的發言,舊金山聯儲主席的表態略顯鷹派,認為美聯儲需要持續加息以避免經濟過熱;而芝加哥聯儲主席則明確表示支持鴿派加息,而不是快速加息。而且,美聯儲一般不會因為短期經濟數據變化而立即改變計劃,特別是考慮到當前全球經濟不確定性很大(中美貿易爭端、地緣政治沖突等),預計美聯儲還會繼續觀察一段時間。而從美聯儲5月會議聲明來看,盡管其對通脹表述略顯鷹派,但仍維持年內加息三次的判斷不變。

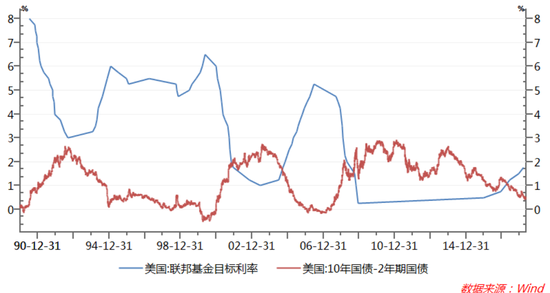

加息預期上升是否為推動4月美債利率上升的主要因素,其實可以通過不同期限美國債收益率之間的利差變化來加以判斷。歷史經驗表明,在其它條件不變的情況下,美聯儲加息往往會導致長短期國債收益率之差收窄,收益率曲線變平(如下圖)。這是因為短期國債利率主要受美聯儲短期政策動向和資金面變化影響較大,長期國債利率則主要反應經濟基本面的影響。如果投資者認為通脹風險很大并足以使央行加息,那么短期利率就會比長期利率上升更快,收益率曲線變得更為平坦。觀察4月美國債利率變化,10年期美國債收益率從4月2日最低點的2.73%,上升到4月25日的高點3.03%,升幅0.3個百分點。同期1個月、3個月、6個月、1年、2年期的國債收益率則分別上升了-0.03、0.08、0.11、0.18和0.24個百分點,呈現明顯的期限越短、升幅越小的特點,即期限利差走闊、收益率曲線變陡。據此可以判斷,加息預期變化應不是此輪美債利率上升的主要推動因素。

圖1:聯邦基金目標利率與長短期國債利差呈反向變化

圖1:聯邦基金目標利率與長短期國債利差呈反向變化 圖2:4月美國債利率上升過程中期限利差有所收窄

圖2:4月美國債利率上升過程中期限利差有所收窄二、通脹預期變化是重要推動力量,但期限溢價的影響不容忽視,其影響程度甚至略超過通脹預期

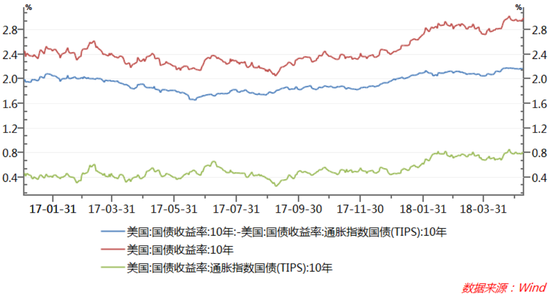

此輪美債利率上升呈現期限越長、升幅越大的特點,其實已經在很大程度上證實了通脹預期升溫的影響。這是因為在短期資金面沒有大的變化的情況下,對未來的通脹預期越高,就會要求更高的收益率予以補償,債券期限越長,所要求的補償幅度也越大。4月以來,受敘利亞地緣政治沖突的影響,大宗商品價格、特別是石油價格快速上漲,進而引發了通脹預期升溫。10年期美國債收益率減去同期限通脹指數國債收益率是衡量美國通脹預期的較好指標,下圖表明,該指標與原油價格同步性較強。從4月2日到25日,該通脹預期上升了0.12個百分點。可見,通脹預期上升的確是重要推動力量。

圖3:通脹預期與原油價格走勢較為一致

圖3:通脹預期與原油價格走勢較為一致但通脹預期變化并不是全部。通脹指數國債可以看作是國債的實際收益率,因而名義國債收益率可以分解為實際收益率和通脹預期之和。計算發現,在10年國債收益率上升的0.3個百分點中,通脹預期貢獻了0.12個百分點,而實際收益率貢獻了0.18個百分點,實際收益率的貢獻度甚至超過了通脹預期的影響。考慮到經濟體中的實際投資回報率主要由勞動生產率等基礎性因素決定,一般在短期內不會發生顯著變化,因而該實際收益率的變化應主要反映了期限溢價的影響,即投資者期望通過持有長期債券獲得的額外收益。因此,分析是何因素導致期限溢價上升就尤為重要。

圖4:國債收益率變化可以分解為實際收益率和通脹預期

圖4:國債收益率變化可以分解為實際收益率和通脹預期三、預期美國債供應顯著增加是形成期限溢價上升的主要推動力量

是什么導致期限溢價上升?答案正是對國債發行供應顯著增加的預期。美國國會預算辦公室于4月9日發布報告預測稱,美國的財政赤字到2020財年將超過1萬億美元,將比此前所預料的提前兩年時間到來。在截至9月30日的2018財政年度,美國財政支出將比收入多出8040億美元,超過此前預計的5630億美元;在2019財年,預算赤字料將達到9810億美元,而之前的預測為6890億美元。考慮到新的稅改和支出立法,報告認為美國從2018年到2027年的累計赤字將達到11.7萬億美元。報告還認為,特朗普總統簽署的減稅和支出法案對促進長期美國經濟增長幾乎沒有作用,而從長遠來看會對利率和物價造成上行壓力。

此前高盛等機構已經對特朗普減稅計劃帶來的赤字上升和國債供應增加做出預判,但國會預算辦公室的報告是官方首次公布稅改如何影響財政赤字和經濟增長,因而對市場的沖擊很大。赤字大幅上升必然會帶來國債發行供應的明顯增加,加上美聯儲按正按計劃逐步減少中長期債券的購買,供需失衡導致投資者對中長期國債要求更高的期限溢價。仔細觀察上圖4發現,以10年國債收益率減去實際收益率衡量的通脹預期,在4月2日到4月17日期間上升明顯,累計上漲了0.09個百分點,是該期間名義國債利率上漲的主要推動力量,而在4月17日到4月25日期間則變化不大;實際收益率的變化則相反,其在前期變化不大,后期累計上漲達0.18個百分點,是后期名義國債利率上漲的主要貢獻者,而這正是發生在國會預算辦公室發布上述報告之后。

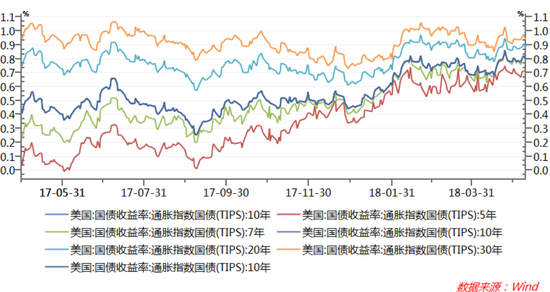

國債供應預期增加導致期限溢價上升的另一個更有說服力的證據,是不同期限國債實際收益率的變化差異。觀察美國國債市場的期限結構,美國債發行主要以2-7年的中期債券為主,中期國債是財政部發債籌集資金的主要品種,1年及以下的短期國債和10年及以上的長期國債占比相對較低。截至2018年4月末,美國存量未到期國債余額中,短期、中期和長期國債余額占比分別為15%、60%和14%。照此推斷,未來增加國債發行的主要品種基本也是以中期債券為主,中期國債供應量的增幅將超過短期和長期國債,因而中期國債的期限溢價應相對更高。事實也確實如此,4月2日到4月25日期間,5年、7年、10年、20年和30年美國債實際到期收益率的增幅分別為0.19、0.22、0.18、0.14和0.13個百分點點,5年和7年國債實際收益率升幅相對更大。特別是7年國債實際收益率,其在4月初之前還略低于10年國債實際收益率,但經過此輪上漲后,目前二者絕對水平已經基本相仿。

圖5:中期國債的實際收益率升幅相對更大

圖5:中期國債的實際收益率升幅相對更大 圖6:美國存量國債余額中中期國債占比最高

圖6:美國存量國債余額中中期國債占比最高四、短期內美國債利率進一步上升的動力或不足,高位震蕩的可能性較大

在厘清了美國債利率上升的真正原因之后,可以據此對未來美國債利率走勢進行展望。首先,從當前美國經濟的基本面來看,存在今年美聯儲加息節奏加快的可能。但國際形勢不確定性較大,快速加息和縮表的可能性也不大,預計漸進加息仍是基本策略,今年加息次數至多較之前的預期增加一次,即從三次提高到四次。但正如前述,加息主要對短期國債利率有明顯提升作用,對中長期國債利率的提升效果并不顯著。

其次,大宗商品價格波動帶來的通脹預期變化仍將造成美國債利率的波動。敘利亞軍事沖突仍有加劇的可能,特朗普宣布退出伊朗核協議、后續演變還不明朗,中東地緣政治形勢變幻莫測、不確定性很大。短期來看,考慮到OPEC及其他國家的剩余產能可以彌補伊朗石油禁運造成的供給缺口,估計地緣政治風險對油價有小幅抬升作用,但并不顯著,但其引發的原油價格沖擊導致通脹預期變化,進而會造成美國債利率的波動震蕩。

最后,國債發行供應增加對國債收益率的影響更多是一次性的,后續若沒有大的相關變化,其將不再是影響國債收益率變化的主要因素。認識到這一點很重要。國債發行增加對國債利率的影響已經通過期限溢價的上升被市場認識到,并且被price in,除非美國政府宣布還會進一步擴大財政赤字和國債發行規模(也不排除減少赤字和國債發行的可能),短期內國債利率將不再受到這一因素的持續性影響。

綜上分析,預計年內10年美國債收益率大概率在當前的高位水平波動震蕩,或將有小幅上行,但若沒有大的沖擊,進一步大幅上漲的可能性不大。

(本文作者介紹:經濟學者)

責任編輯:楊群

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。