文/新浪財經意見領袖專欄(微信公眾號kopleader)專欄作家 鄂永健

人民幣升值或貶值并不必然導致外匯占款變動,外匯占款變化的關鍵前提是即期匯率與中間價的持續顯著偏離。照此判斷,今年大部分時間外匯占款增加的條件其實都不具備,未來外匯占款仍難以持續正增長,其增幅在零上下小幅波動或成為未來一段時期的常態。

在今年以來的大部分時間里,從即期匯率與中間價的偏離來看,人民幣對美元都面臨不同程度的貶值壓力,因而不具備外匯占款顯著增長的前提條件。

外匯占款變化直接影響銀行間市場流動性,因而備受市場關注。特別是今年5月以來,在人民幣升值有所加快的背景下,外匯占款卻遲遲未能恢復正增長,這讓市場很是“看不懂”。9月外匯占款小幅增加8.5億元人民幣,終于迎來23個月來的首次回升。筆者認為,人民幣升值或貶值并不必然導致外匯占款變動,外匯占款變化的關鍵前提是即期匯率與中間價的持續顯著偏離。照此判斷,今年大部分時間外匯占款增加的條件其實都不具備,未來外匯占款仍難以持續正增長,其增幅在零上下小幅波動或成為未來一段時期的常態。

一、外匯占款增加的前提條件是即期匯率與中間價之間的持續顯著偏離

只有當央行使用自身外匯參與外匯市場交易時,外匯占款才會發生變化,而央行是否參與外匯市場交易主要取決于市場形勢。若市場上存在持續較強的人民幣貶值壓力、購匯需求顯著增加,以至于超出每日波幅限制時,央行就會動用外匯儲備干預外匯市場以穩定匯率,以防止出現匯率持續大幅貶值,外匯占款因而減少;反之,若人民幣升值壓力較大、結匯需求顯著上升,央行就可能會在外匯市場購買外匯、投放人民幣,以防止人民幣過快升值,外匯占款因而增加。因此,央行是否干預外匯市場的關鍵前提條件是市場上是否形成持續顯著的人民幣升值或貶值壓力,以至于導致匯率波動超出每日波幅限制。

這里以美元對人民幣每日的即期匯率(買報價與賣報價的平均值)與中間價之差來衡量人民幣貶值或升值壓力,該數值大于0表示人民幣對美元有貶值壓力,小于0則表示有升值壓力。圖1刻畫了月度累計的即期匯率與中間價之差和外匯占款月度變化之間的關系。可以明顯看出,二者有比較緊密的反向變動關系,在即期匯率與中間價之差持續為負、即人民幣升值壓力較大時期,外匯占款顯著增加;在即期匯率與中間價之差持續為正、人民幣貶值壓力較大的時期,外匯占款持續大幅減少。進一步觀察還可以發現,2015年“8.11”匯改之前,即期匯率與中間價偏離較大,匯改后偏離明顯變小,這是因為匯改后每日中間價與前一日的收盤價的聯系更為緊密。

圖1:美元對人民幣即期匯率與中間價之差和外匯占款變化

數據來源:CEIC

數據來源:CEIC二、今年以來的大部分時間里外匯占款增加的前提條件都不具備

下面來看今年的情況。今年以來實體經濟運行企穩、國際收支改善、中美利差走闊,人民幣匯率運行的基本面有所改善。但今年5月前人民幣對美元匯率變化不大,沒有明顯的升貶值趨勢。從5月開始,隨著匯率形成機制中引入逆周期因子,5-8月人民幣對美元形成一輪較為明顯的升值,從而引發了對外匯占款恢復正增長的預期。但圖1清楚地表明,不僅在5月份之前、人民幣對美元匯率基本穩定時期,即期匯率與中間價之差為正、人民幣有貶值壓力,在5-7月、人民幣升值較快時期也是如此。這說明,在5-7月這段時間里,逆周期因子的引入、人民幣持續升值并沒有明顯改變市場預期,即期匯率仍持續高于中間價,貶值壓力仍在。而在人民幣存在貶值壓力、尚未出現持續顯著的升值壓力的情況下,央行干預外匯市場以防止人民幣過快升值的前提條件就不存在,外匯占款增加也就無從談起。

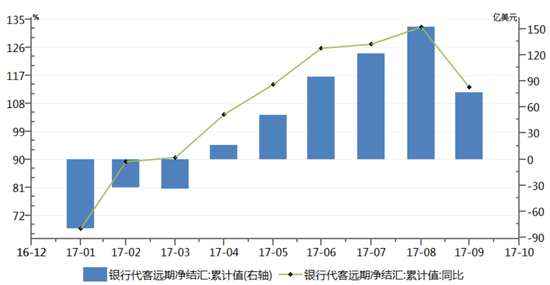

但形勢從8月開始出現變化。在8月初至9月上旬這段時間里,人民幣對美元繼續升值,且速度有所加快。從日度數據來看,即期匯率與中間匯率之差從8月下旬開始由正轉負,并一直持續到9月上旬,這也導致其月度累計值在8月轉為負值。這表明受人民幣對美元持續數月升值的影響,加之美元持續走弱,市場預期開始轉變,人民幣貶值壓力轉為升值壓力。市場預期改變還可以從銀行代客遠期凈結匯變化上得到驗證。銀行代客遠期凈結匯反映的是經濟主體基于未來匯率預期而與銀行簽訂的遠期結匯額和售匯額之差,該數值越大表明預期未來人民幣升值的人越多。圖2表明,今年以來銀行代客遠期簽約凈結匯累計同比增速持續上升,在8月達到年內最高點,而正是在此時人民幣貶值壓力也轉為升值壓力,即期匯率持續低于中間價。

圖2:今年以來銀行代客遠期凈結匯累計同比增速(%)

數據來源:WIND

數據來源:WIND總之,在今年以來的大部分時間里,從即期匯率與中間價的偏離來看,人民幣對美元都面臨不同程度的貶值壓力,因而不具備外匯占款顯著增長的前提條件。僅在8月下旬至9月上旬這段較短時間里,市場對人民幣升值預期顯著上升,企業和居民向銀行結匯顯著增多,進而導致在外匯市場上形成比較明顯的升值壓力,推測央行在外匯市場上購買了小規模的美元,因而9月份外匯占款有微幅增加。

三、未來一段時期新增外匯占款很可能在零附近小幅波動

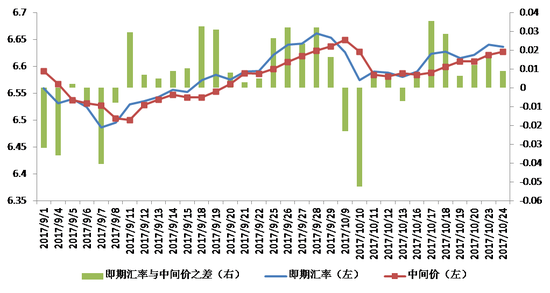

從9月中旬開始,受取消外匯風險準備金、美聯儲宣布縮表等因素的影響,人民幣對美元再度貶值,且速度較快,即期匯率與中間價之差也恢復為正值。10月以來人民幣對美元先升后貶,在節后開始的幾個交易日有較為明顯的升值,隨后持續小幅貶值,即期匯率與中間價之差先負后正。近兩月的匯率波動表明,在經過一段時期的升值后,當前市場預期開始出現分化。一方面,中國經濟短期企穩但仍擔憂未來下行壓力、去杠桿背景下相關領域風險加大、美聯儲主席更替帶來市場情緒波動以及美聯儲啟動縮表等,內外部各種影響因素的不確性較大,人民幣對美元持續升值或持續貶值的基礎都不穩固。另一方面,逆周期因子的引入對抑制羊群效應、打擊市場投機有明顯效果,這導致人民幣對美元單邊升值和貶值的預期都顯著弱化。在此情況下,未來一段時期人民幣對美元匯率雙向小幅波動將是常態,即期匯率與中間價之差也會在正負之間轉換,外匯占款大幅增加或減少的可能性都不大,新增外匯占款預計保持在零上下小幅波動。

圖3:9月份以來美元對人民幣即期匯率、中間價及二者差

數據來源:CEIC

數據來源:CEIC(本文作者介紹:經濟學者)

責任編輯:楊群

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。