黑石渡劫:全球私募之王,這次也要“栽”在炒房上了

黑石集團遭遇嚴重擠兌危機

文|Juny 編輯|VickyXiao

來源 | 硅星人

黑石集團,一個在金融界略顯神秘而又如雷貫耳的名字。

作為不走尋常路的華爾街傳奇投資機構,黑石集團當前管理著高達9509億美元的資產,是當之無愧的全球私募股權之王。

長期以來,黑石的投資風格都以另類、低調和穩健著稱,它從1985年一家僅有40萬美元、名不見經傳的小咨詢機構起家,僅用30余年時間就擊敗了眾多百年投行躋身華爾街頂流,成為了目前左右著全球投資風向的幾家頂級機構之一。

然而,就在今年瑞士信貸暴雷,軟銀遭受重挫,FTX等一批新興Web3金融機構相繼破產之后,最近,黑石集團也意外被曝出正在遭遇流動性風險。而這次,黑石危機的導火索并不是股價暴跌的科技公司,也不是高風險的數字貨幣,而是另一項大家都耳熟能詳的投資標的——房地產。

|千億美元房地產基金,突然限制贖回

本月初,各大媒體相繼曝出黑石旗下的房地產投資基金BRIET(Blackstone Real Estate Income Trustfund)突然限制投資者贖回的消息。

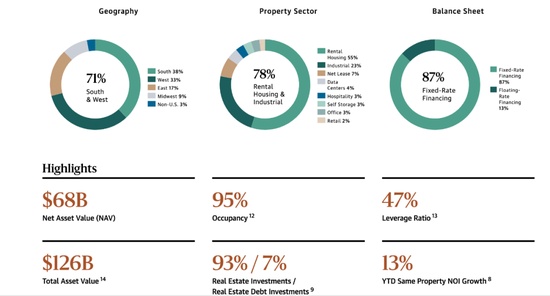

根據黑石BRIET官網信息顯示,BRIET基金成立于2017年,自成立以來一直以來都是黑石的“王牌”產品之一,目前總基金規模已經超過1260億美元。

該基金的資產投資類別包括住房、工業、商業、零售等各類房地產項目,項目投資的范圍97%位于舊金山、洛杉磯、邁阿密、紐約等美國主要城市,剩下3%則位于亞洲、歐洲等國際地區。BRIET屬于非交易型房地產投資信托基金,意思是該基金并不在交易所交易,其贖回價格主要根據黑石每月發布的資產凈值來定,投資回報率主要由租金收入和房地產增值收入兩部分組成。

圖片截自于黑石BRIET官網

歷史數據顯示,BRIET I類的三年投資回報率高達14.9%,去年的回報率高達28.7%,今年以來,即使在全球金融和房地產市場動蕩、公開交易的REITs價值下跌近30%的大環境下,黑石的BRIET回報率也有9%。

長期以來,房地產基金投資一直是超級富豪們的游樂場,過去很多房地產金融產品的交易只對合格的投資者開放,一般都是高收入或凈資產的投資者。但從BRIET開始,黑石集團也開始嘗試走“群眾路線”, 除了服務于大客戶之外,也開始為散戶打開以前機構投資者才能接觸到的投資通道。

黑石將投資BRIET基金的最低限額設定為2500美元,個人投資者也可以通過自己的財務顧問購買。跟其他非交易型 REITs不同,BRIET收取的費用也相對較低并且對普通投資者也披露完整信息。

因此,憑借著黑石的聲譽、BRIET的高收益和低門檻,全球的投資者們蜂擁而至。根據the motley fool的數據顯示,投資者平均每月向BRIET注入 20 億美元,幾乎占過去一年非交易房地產投資信托基金籌集的所有資金的 70%。

通常情況下,此類基金一般都允許投資者每個月或每個季度提取資金,但從10月以來,受經濟下行和房地產市場降溫的影響,投資者們的贖回請求開始激增,導致黑石集團不得不緊急采取措施。根據BREIT11月的規定,投資者目前僅可在一個季度內贖回最多5%的份額,每月最多贖回2%。

但即便如此,整個11月黑石也僅滿足了43% 的BRIET投資者贖回請求。黑石還立馬發布了新規定, 12月只允許投資者贖回該基金凈資產的0.3%,也就是說,大部分投資者的錢今年內都無法取回。

這個消息被曝出后,立刻引發了投資者們對于黑石流動性的擔憂,恐慌情緒也開始蔓延。

圖片截自于Bloomberg

|地產基金擠兌風險陡增,黑石股價暴跌

黑石BRIET限制贖回的消息一出之后,大量投資者對于整個地產類基金的風險擔憂激增,不僅是黑石,包括喜達屋資本、貝萊德、M&G集團等大量地產類基金這一個月來也都相繼進行了贖回限制。

其中喜達屋資本的SREIT基金,是市場上是僅次于BREIT的第二大非交易型房地產投資信托基金,在房地產基金市場上跟黑石平分秋色,甚至今年以10.2%的增長率領先于黑石。但在近期的贖回壓力之下,喜達屋也跟黑石一樣發布新規僅允許投資者每月贖回資產凈值的2%,每季度的贖回額度5%。

根據投資銀行Robert a.Stanger&Co.數據,今年第三季度非交易型REITs贖回規模總共為37億美元,較去年同比增加了12倍,為有史以來最大規模。

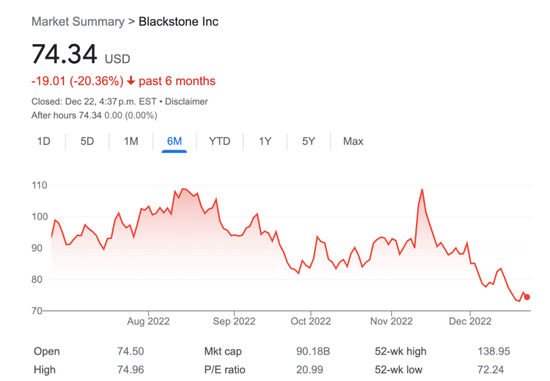

不僅是地產業務,今年以來,黑石的整體業績也一路走低。其三季度財報顯示,三季度營收10.58億美元,而上年同期為62.24億美元,同比下降83%;三季度實現凈利潤370萬美元,上年同期32億美元,同比下降超99%;歸屬于公司凈利潤僅為229.6萬美元,而去年同期為14.02億美元。

值得注意的是,這已經是黑石連續三個季度的滑鐵盧,今年前兩個季度,黑石也都出現了虧損。在業績不佳和贖回風波的影響下,黑石的近幾個月來股價也持續下跌,一度下跌超20%。

圖片來自于谷歌

為了防止情況繼續惡化走向失控,黑石高層近期也采取了各種舉措試圖安撫市場。一方面,公司高層管理人員從7月開始向BREIT注入更多資金,員工開始增加基金持股,用以提振市場對該基金的信心。另一方面,黑石還宣布以12.7億美元的現金出售其在美國拉斯維加斯米高梅大酒店和曼德勒海灣度假村賭場的49.9%權益,通過快速回籠資金來滿足投資者的贖回要求。

黑石此次最主要的風險在于,BREIT本身投資的房地產行業的流動性差,同時基金運作上運用了高杠桿,讓擠兌風險陡增。根據BREIT的公告顯示,截至第三季度末,BREIT賬面上有93億美元的可用流動資金,但其中只有14億美元是現金,而剩下的79億美元都是信貸額度。

截至9月底,BREIT的未償債務為680億美元,其49%的基金杠桿率遠高于同類的公共房地產投資信托基金。簡而言之,在面臨巨額贖回時,黑石恐怕并沒有那么多錢可以兌付。

最新消息顯示,目前黑石、喜達屋等機構的限贖條款已經引起了美國證監會的注意,SEC已經介入問詢黑石來了解事件的影響范圍和惡化程度。

|不走尋常路的黑石,這次是否也能順利“渡劫”?

鑒于地產業務在黑石集團中的占比和重要性,這次黑石的危機不容忽視。

黑石是全球最大的另類資產管理機構,所謂的另類資產管理是指投資于傳統的股票、債券和現金之外的金融和實物資產,比如房地產、證券化資產、對沖基金、私人股本基金、大宗商品、藝術品等。

其中,不動產投資是黑市久負盛名和至關重要的投資板塊。從上個世紀80年代的儲貸危機后,黑石就開始試水不動產投資,之后通過探索處置不良資產、逆勢抄底不動產、分拆整合提升物業價值、在全球投資物業組合等路徑,讓其地產投資規模和收益都步步高升,在房地產投資領域創造了一個“黑石神話”。

截止今年1季度各大資產管理公司的地產基金規模,黑石穩居第一,圖片來自the motley fool

多年來,地產基金都是黑石發展最成功的部門。去年,黑石的房地產投資板塊就以約30%的資產占比貢獻了43%的業務收入、46%的可分配利潤。2018年,地產部門的負責人Jonathan Gary被提拔成為黑石集團的總裁兼首席運營官,如今也被外界認為將最有可能出任黑石的下一任掌門人。

由于黑石的不動產投資地域覆蓋美國、歐洲、亞洲,類型涵蓋的商業、住宅、物流等各種業態,因此可以說是牽一發而動全身,這次的贖回危機也在全球范圍內引起了關注。而據一些報道稱,最近遞交贖回申請最多的地區就是來自于亞洲、東南亞等地區。

不過,一定程度上來說,對于黑石這個龐然大物,目前的危機或許還不足以撼動其金融的根基從而引發一個新的“雷曼危機”。

黑石雖以私募股權基金起家,但從上世紀90年代開始就著手布局投資策略的多元化,目前已形成私募股權基金、地產基金、信貸和保險投資平臺、對沖基金等四大業務線,每條業務線上之下又有多個投資策略,BREIT只是地產業務下的一個分支。

一直以來,黑石都在通過業務線和投資策略的多元化,來擴大管理資產規模和平滑周期波動的風險。

截至2022年一季度黑石的投資業務構成,圖片來自seekingalpha

此外,縱觀黑石的發家史,金融危機和行業低谷都往往是其壯大和超越的窗口期,也常常能出奇制勝。

在私募股權剛興起時,惡意收購十分流行,但黑石卻逆流開創了“友好收購”原則,以一己之力改變了行業風向;在選擇收購項目時,黑石也并不跟風,投資那些“并不時髦”的產業,抄底如塞拉尼斯化學公司、希爾頓等優質資產;在整個杠桿收購行業遭遇重擊時,黑石集團趁機豐富業務種類,火速成立不動產基金等來豐富業務線;作為一家神秘的合伙制私募基金,黑石甚至“破天荒”的公開上市,開創了私人資本的歷史先河……

從目前的信息來看,黑石限制贖回和業績持續低迷是不爭的事實,但是否已經引發了大范圍擠兌和整個集團層面的危機目前還不得而知。

多年以前,黑石曾靠在危機中抄底“炒房”而一戰成名,此次是否能再次逆風翻盤,我們也將持續保持關注。

注:封面圖來自于黑石BRIET官網,版權屬于原作者。如果不同意使用,請盡快聯系我們,我們會立即刪除。

(聲明:本文僅代表作者觀點,不代表新浪網立場。)