騰訊游戲“鈔”能力失效?

歡迎關注“新浪科技”的微信訂閱號:techsina

文/呂敬之

來源/燃次元(ID:chaintruth)

曾經讓騰訊迅速占領全球游戲高地的收購策略,似乎正在失效。

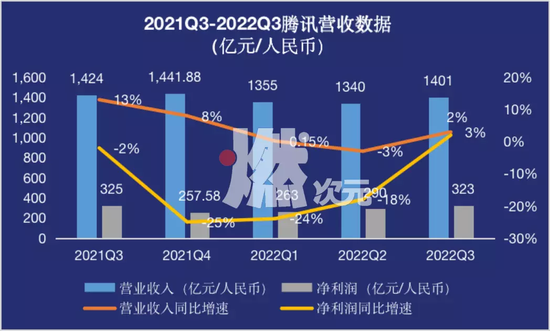

北京時間11月16日晚,騰訊控股(00700.HK,以下簡稱“騰訊”)公布了其2022年第三季度的財務數據。

本季度,騰訊實現營收1400.93億元(人民幣,以下未標注則同),同比降幅為3%;凈利潤(Non-IFRS) 322.54億元,同比增長2%,這也是騰訊凈利潤在連續四個季度的同比下跌后,首次回轉為正增長。

數據來源/騰訊財報 燃次元制圖

數據來源/騰訊財報 燃次元制圖對此,騰訊在財報會議中解釋道,“通過降本增效措施,重新聚焦核心業務,有效控制了成本增長。”

拆分到各個業務來看,騰訊增值服務收入同比下降3%至727億元;網絡廣告業務本季度同比下降5%至215億元;金融科技與企業服務業務則同比增長4%至448億元。

多條業務線收入下滑的同時,在騰訊業務板塊中,一直占據重要位置的游戲業務的表現,同樣無驚喜可言。

尤其是在版號限制遲遲未解決的當下,騰訊國內游戲收入仍在同比下滑,且下滑幅度較前兩個季度的1%擴大至7%,實現312億元收入。值得關注的是,財報指出,熱門游戲《王者榮耀》以及《和平精英》的收入都有所減少。

對此,海外投資總監科林表示,游戲發行需要持續的投入,如果版號問題不能解決,就好像拍了的電影遲遲不能上映,這項投入便有可能面臨“有去無回”的結局。

在財報電話會議中,騰訊高管也坦言,國內游戲市場,行業監管是有必要的,需要通過業務調整滿足監管要求,“版號問題總會解決的,未來游戲業務如果有版號被發放,會有新的增長,游戲行業的逆風因素會得到緩解。”

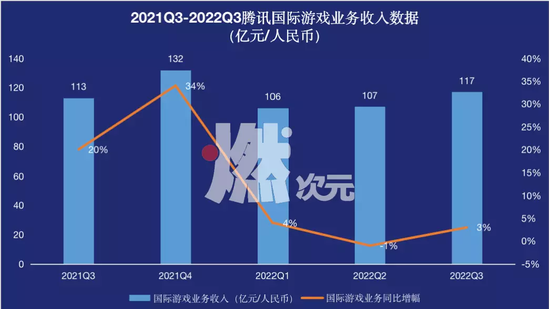

或由于國內游戲收入表現不佳,騰訊從去年第三季度開始,單獨公布了國際游戲的收入情況,其背后,或是為了緩解投資者對其核心業務可能存在的質疑。

如騰訊所期,國際游戲收入在去年下半年也十分“爭氣”地保持著高速增長。只是“好景不長”,到了今年,騰訊國際游戲收入增速明顯放緩,甚至出現了負增長。本季度,騰訊國際游戲雖然從上個季度的負增長緩和到了3%的微增,但增長幅度較去年仍有大幅下降。

財報顯示,本季度,騰訊國際游戲收入則同比微增3%至117億元,這主要得益于其8月份推出的新游戲《幻塔》的強勁表現。8月11日,《幻塔》正式登陸海外市場,據Sensor Tower數據顯示,在8月份全球預估流水突破3000萬元的10款新品手游中,《幻塔》占據排行榜第一,8月的流水預計達到了3億元。

然而,《幻塔》堪稱“完美開局”的背后,是騰訊高企的成本。虎嗅曾報道“騰訊從完美世界手里簽下這款產品的海外發行權下了血本,成本接近兩億元人民幣”。如此高企的成本再加上巨額的推廣費用是否值得,還要看《幻塔》是否有充足的后勁。

但《原神》等3A游戲的“擠壓”,以及網易在海外本土化、精細化布局競爭的加劇,一方面,使《幻塔》想要后勁十足,并非易事。另一方面,也讓騰訊游戲出海慣用的“鈔”能力收購方式受到挑戰。

不僅如此,海外游戲玩家對游戲的偏好,也越發傾斜于體驗感游戲而非氪金游戲,這也讓向來擅長氪金游戲的騰訊有些吃虧。

自研缺乏突破、競爭不斷加劇、營收增速放緩,內憂外患下,“游戲之王”騰訊的出海之路,似乎還充滿挑戰。

出海成績單,“原形畢露”

2021年第三季度,騰訊首次將國際游戲收入從游戲業務收入中拆分出來,單獨展現。

對此,文娛游戲投資經理杰西表示,拆分國際游戲收入的理由并不難理解,“首先,當時國內正處于游戲版號‘寒冬’階段,騰訊無法在國內上線全新的游戲;其次,隨著宏觀形勢的變化以及未成年人防沉迷等規范的落地,國內游戲逐漸觸及天花板。因此,騰訊需要給所有投資者看到其游戲在海外的強勁表現,來穩固大家對這個‘游戲大本營’的信心。”

事實上,從中國音數協游戲工委(GPC)、中國游戲產業研究院和伽馬研究院聯合發布的游戲產業報告數據中也不難看出,中國本土游戲市場已進入存量競爭時代。2022年上半年中國游戲行業實際銷售收入同比下降1.8%至1477.89億元,用戶規模同比下滑0.13%至6.6億人。值得注意的是,兩項數據都是有記錄以來首次出現負增長。

拋開國內游戲市場環境,單從數據上看,騰訊游戲國際業務在2021年下半年的表現也確實搶眼。2021年第三和第四季度,騰訊國際游戲分別實現113億元和132億元的收入,同比增幅分別為20%和34%。

然而,騰訊還沒來得及為上述亮眼的業績“開香檳”,出海游戲增速就開始大幅縮水。

本年度前三季度,騰訊國際游戲業務分別實現106億元、107億元以及117億元的收入,同比增幅分別為4%、-1%和3%,這樣的增速較去年20-30%的增速不可同日而語。

數據來源/騰訊財報 燃次元制圖

數據來源/騰訊財報 燃次元制圖對于騰訊國際游戲業績增速明顯放緩的原因,多位游戲行業專家紛紛表示:首先,是整體游戲市場面臨萎縮,國內自主自研游戲海外實際銷售增速正在放緩。

根據華泰證券統計數據,2022年上半年自研游戲海外實際收入89.89億美元,雖然保持同比6.16%的增速,但是較2021年上半年11.58%的同比增速已經放緩了47%。

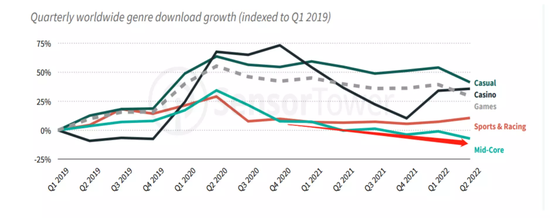

科林補充表示,今年第一季度,全球游戲玩家在蘋果和谷歌手機市場的游戲支出也出現了同比6%的下滑,“這與2021年同期,全球玩家消費基數較大也有關系,但同樣不可避免地反應了玩家支付能力下降所導致的游戲市場縮水。”

科林還強調,在游戲種類的細分市場中,騰訊主打的中、大型硬核游戲的下載量下滑趨勢最為明顯,騰訊游戲的國際版圖也因此成了收入收縮的“重災區”。

圖/ 2019Q1-2022Q2全球游戲下載量(按種類劃分) 來源/科林供圖

圖/ 2019Q1-2022Q2全球游戲下載量(按種類劃分) 來源/科林供圖外部環境不夠給力的同時,騰訊自身產品競爭力也并不樂觀。

艾媒咨詢分析師張毅表示,騰訊在國內依靠其強大的渠道運營能力將一些游戲運作成為“當紅辣子雞”。但是到了海外,本就失去品牌光環的騰訊,在面對格外成熟的海外游戲市場時,能拿出來的作品則未必還有競爭力。

易觀分析文化消費行業資深顧問廖旭華補充道,騰訊出海的主要作品仍是《PUBG Mobile》,但這個游戲的全球化已經做得很好了,在內容更新和市場空間增長上都比較小。

“除此之外,騰訊的海外發行也較為混亂。”廖旭華進一步分析道,2021年12月,騰訊推出了Level Infinite,作為其游戲發行業務線的海外發行品牌,目前卻只負責發行代理產品。

在廖旭華看來,未來,天美、光子等工作室的游戲在出海時,必然會采取工作室自主品牌發行的道路,騰訊游戲的海外發行勢必會形成“各自為政”的格局,“雖然這有利于各產品團隊的自主性,但可能會造成嚴重的資源浪費和內耗,不利于應對全球復雜的市場競爭。”

除此之外,騰訊通過并購實現的游戲收益增長正在被逐漸消化。

“2021年,騰訊進行了大規模海外并購,從而帶來了其海外游戲的巨大增長,以及指數級的業績擴張。但到了今年,隨著并購告一段落,騰訊的海外業務勢必從高速增長進入放緩求穩的階段,這是一個正常的發展趨勢。”游戲行業資深觀察員林羽彤表示。

事實上,正如林羽彤所言,據IT桔子數據顯示,2021年,騰訊收購了5家海外游戲公司,其中包括以23億元收購的曾出品《戰爭前線》的Crytek,以及以12.7億美元收購的《麻布仔大冒險》開發商Sumo Group。

到了今年,騰訊對游戲開發商的收購手筆有所縮小。公開信息顯示,目前,騰訊進行了3筆海外收購,且涉及金額均在百萬美元、或者千萬元美元區間。

“鈔能力”能征服出海嗎?

不過,雖然騰訊海外的收購幅度有所縮減,但“買買買”的動作仍在繼續。

9月8日,騰訊宣布以約3億歐元購入Guillemot Brothers Limited約49.9%的股權。后者是擁有《刺客信條》、《波斯王子》等大熱IP的育碧公司(Ubisoft)的大股東。

通過這次并購,騰訊持有的碧育公司股權從4.5%上升至9.99%。除此之外,騰訊還將向碧育公司提供用于進行債務再融資的長期無擔保貸款。

對于騰訊略顯“醉翁之意不在酒”的投資,林羽彤分析道,一方面,在中國游戲行業已經逐漸邁入“游戲精品化時代”之后,加大對育碧的控股權有助于其獲取育碧的優質原創作品的制作資源,從而進一步打開國際市場空間。

另一方面,現階段國內游戲市場的熱門手游類游戲還不夠豐富,這樣的合作也有助于騰訊為國內玩家提供更多樣的游戲類型。

張毅則補充道,目前騰訊海外自建工作室的自研游戲仍沒有較大突破,因此,通過增資控股海外游戲公司來吸收一部分研發以及國際運營人才,或也是此次騰訊的目的之一。

事實上,收購向來是騰訊游戲出海重要的策略之一。早在10年前,騰訊就已經邁出了其海外收購的步伐。

據燃次元不完全統計,2012年,騰訊以3.3億美元收購了Epic Games已發行股本48.4%的股份,后者不僅發行過風靡全球的《堡壘之夜》,還有專門用來開發游戲的3D游戲虛擬引擎Unreal Engine。

2016年,騰訊斥資86億美元收購了曾出品《部落沖突》《荒野亂斗》等熱門游戲的芬蘭公司Supercell80%以上的股份,成為當年游戲行業最大的一筆投資。隨后,騰訊循序漸進,對《絕地求生》的游戲開發公司藍洞(Krafton)股權進行收購。

2019年,騰訊再次通過購買Supercell其他投資人的股份對Supercell持續增資,并最終將其轉化為子公司。2021年7月,英國游戲大廠Sumo Group發公告確認了騰訊收購傳聞。Sumo Group是一家大型游戲公司,參與制作了包括《龍與地下城》《古墓麗影》在內的大量3A游戲。

“騰訊持續大手筆的收購,與其財力和游戲風格都有關系。”杰西分析道,“財力方面,騰訊作為擁有上萬億資產的大金主,要進行收購必然會選擇最大、最好的公司。而風格方面,騰訊游戲的發展路線就是從代理起家,因此更傾向于通過投資、并購等方式先注入實力,再慢慢轉化為自己的能力。”

誠然,大規模地買入不僅能夠幫助騰訊迅速占領海外游戲市場,也會讓其合并后的利潤表更加“漂亮”。比如,在Supercell正式成為騰訊子公司的2019年,騰訊游戲業務收入同比增長了10%,這一數字在2018年僅有6%,而2018年,還并未有游戲版號的“限制”。

然而,只靠“買買買”或難以征服海外玩家。

對此,杰西分析道,“一個大熱的游戲IP出現后,其會迅速占領玩家心智,這時,對于其它游戲公司來說,不論是模仿還是做本土化都有風險。因此,在財力允許的情況下直接買入,或是最簡單地吞噬這部分游戲市場的辦法。此外,騰訊強大的運營能力也能讓這些游戲的生命力更持久。”

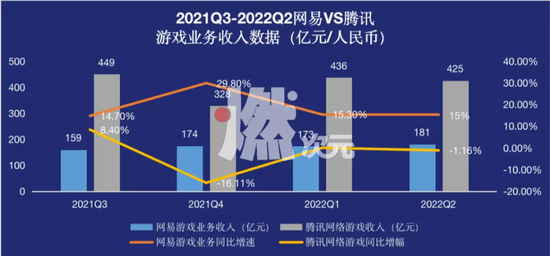

“但同時,在游戲不斷精細化和自研游戲逐漸成為一種必然趨勢下,一味地收購也會逐漸顯現出劣勢。”杰西補充道,“以騰訊游戲的老對手網易為例,在海外布局上,網易的策略就不盡相同。”

正如杰西所言,比起騰訊的大手筆,網易的收購風格更傾向“小而美”。

比如,2017年,網易參股美國游戲公司Niantic,其主要作品是風靡全球的《精靈寶可夢Go》;2021年10月,日本游戲制作人須田剛一創辦的草蜢工作室被網易收購,其主要作品包括《電鋸甜心》《英雄不在》系列等。

除了挑選精細化游戲收購外,網易也重點布局了本土化的自建工作室,其中包括24Entertainment工作室、Jackalope Games以及Grounding等。

對于兩大公司在海外游戲布局的不同,杰西總結道,“一方面,是因為網易資產確實低于騰訊,沒法做到這么‘財大氣粗’。但另一方面,從自研游戲起家的網易更加看重游戲市場的本土化以及研發能力,他們更相信長久的深耕比不斷投入風口更有耐力。”

而從數據上來看,雖然網易游戲板塊的收入凈值與騰訊有差距,但同比增速卻較騰訊有所優勢。

2021年第三季度到今年的第二季度,網易游戲業務的收入同比增速都保持在15%左右。反觀騰訊,游戲業務同比已出現負增長,在去年最后一個季度,負增長更是達到了16.11%。

數據來源/網易、騰訊財報 燃次元整理制圖

數據來源/網易、騰訊財報 燃次元整理制圖張毅表示,在游戲出海領域,網易相對扎實,也更加重視,“不比騰訊在國內超大的影響力,網易在國內的渠道能力相對不占優勢,因此海外游戲一直是其看重的市場也更愿意沉下心去做本土化,做自研。騰訊則一直重點布局國內游戲市場,出海只是其輔助戰略。只是近年來,因客觀環境變化,出海才被逐漸提到越來越重要的位置。”

對于騰訊游戲出海的策略,杰西總結道,“過去,在資本化的運作下,騰訊選擇了及時利益更大的收購為主的出海方式。如今游戲增速承壓,也許會促使騰訊加速原創的布局。”

游戲出海的想象力在哪里?

“即使面對著人口紅利、游戲市場天花板觸頂等種種挑戰,我仍對未來的游戲出海持樂觀態度。”張毅堅定地表示。

無獨有偶,廖旭華也說道,海外游戲仍有很多類型沒有觸到天花板,“比如,無論是新興市場,還是發達市場,其手游都仍有想象力。”

廖旭華進一步表示,“我認為,未來海外游戲市場的主要增長是由內容驅動的。因為發達市場尤其是西歐的玩家不反感‘Pay to Play’(為了體驗而充錢),只是反感‘Pay to Win’(只為了贏而充錢,也就是所謂‘氪金’)。換句話說,需要更多的《原神》,只要游戲足夠好玩,就會有很大的回報。”

來源/視覺中國

來源/視覺中國林羽彤對此表達了相似觀點。林羽彤表示,海外游戲市場起步更早,發展更為成熟,因此海外玩家們的側重點更多的在于游戲本身的體驗感,這也會讓游戲設計回歸其內容創意的本質。“這也是為何《原神》等3A游戲可以取得不錯地成就。”

“氪金游戲形式其實是國內游戲分發渠道逐漸強勢的過程中形成的結果。”林羽彤解釋道,比如一些游戲中,小廠如果想在安卓渠道上線,可能會大幅度地讓利。最終這些“羊毛”就出在了玩游戲的“羊”身上,也就是玩家身上,這就導致游戲脫離了體驗的本質,開始不斷地搞活動、促銷,鼓勵玩家氪金。

事實上,騰訊在游戲出海的布局中,也在逐漸重視本土化和自研能力的提升。

虎嗅曾在報道中提到,騰訊已經搭建以PC、主機游戲為主的數千人海外團隊,并且會持續嘗試向3A、主機游戲中加入新的玩法。同時,騰訊也會加大部署成規模的本地團隊,打造一個集研發一體化全球游戲協作體系。

不過,自研游戲向來充滿了不確定性。

廣發香港的分析師王先生談到,即使是米哈游也不能保證推出的每一款游戲都是《原神》。王先生表示,自研游戲不是只靠技術就能做好的,還需要符合玩家的主流口味,但這個口味卻非常難以預測,這就讓自研游戲的成敗有點“玄學”。

“就連自研經驗非常豐富的網易也有失手的時候,而在自研方面較為薄弱的騰訊能否‘押寶’成功,還很難說。”王先生進一步說道。

廖旭華則補充表示,目前,包括騰訊在內的大部分國內研發團隊的產品思維和能力,均仍偏向于數值型產品(氪金游戲產品)而非體驗型產品,因此如何設計出更符合海外玩家口味的產品是值得游戲團隊深思的事情。

對此,CIC灼識咨詢總監姜驍瀟分析道,近年來,曾被視為小眾的游戲逐漸有成為主流的趨勢。“比如,去年的TGA(The Game Awards) 年度游戲《雙人成行》,今年的年度魂系大作《艾爾登法環》等,在過去都屬于相對小眾的游戲類型。”

科林則表示,游戲硬件的迭代與創新,也許也會為整個游戲市場帶來增長機會。

科林進一步解釋道,比如,近年來VR/AR等穿戴設備技術不斷成熟,Meta、PICO的消費級VR設備接連推出,索尼也將在明年2月份推出PSVR2。VR/AR設備可以增強玩家的互動性,這也許會吸引全新玩家的入局。

但科林也客觀地指出,可穿戴設備的投入周期較長,且前期沉沒成本較高,難以看到其為游戲市場帶來的即時增長,“目前更多地還只是停留在對未來的想象力上。”

顯然,不論是內容的創新還是硬件的迭代,游戲出海的故事都遠遠沒有結束。也許,騰訊以往的“鈔”能力遇到了困境,但未來仍有更多探索地可能。

*文中科林、杰西、林羽彤為化名。