被芯片荒搞怕了,蔚小理們決定自研芯片

(圖片來自理想汽車官方微博)

(圖片來自理想汽車官方微博)歡迎關注“新浪科技”的微信訂閱號:techsina

文 | Hernanderz

來源:價值研究所

造車新勢力的自研芯片之爭進入了白熱化階段,爭搶人才成為當前要務。

日前,前華為消費者BG軟件部副總裁、華為終端OS部部長謝炎加入理想汽車,負責主管系統研發部,將推進理想的芯片研發工作。更早一些時候,蔚來也招攬了前小米芯片、前瞻研究部門總經理白劍和自動駕駛解決方案供應商Momenta的研發總監任少卿。

造車新勢力加碼自研芯片,既有供應鏈危機帶來的短期陣痛,也有更深層次的考量——想擺脫被外國巨頭卡脖子的命運和追上特斯拉,自研芯片是一個必須補上的環節。

數據顯示,中國汽車業的芯片自給率不足10%,國產化率僅為5%,供應鏈高度依賴國外半導體大廠。其中絕大部分基礎芯片,都繞不開英飛凌的供應。尤其是MCU(微控制器)和以IGBT模塊(硅基功率芯片)為代表的功率半導體。

將命運完全交托到英飛凌手上,無疑是危險的。特斯拉的成功經歷,也為“蔚小理”們帶去希望。

但自研芯片并不容易,除了燒錢之外,找準研發路線,還有攻克技術壁壘都不是一件容易的事情。

哄搶高端人才

“蔚小理”打響芯片爭奪戰

據36氪、鳳凰網等多家媒體報道,前華為消費者BG軟件部副總裁、華為終端OS部部長謝炎在近日加入理想汽車,負責主管系統研發部,將推進理想的芯片研發工作。根據內部人士爆料,謝炎在理想汽車的職級達到M11級別,僅次于李想的M12,可見其內部地位之高。

回顧謝炎過往的工作經歷可以發現,其在自動駕駛操作系統、芯片研發方面擁有非常豐富的經驗,是業內稀缺的高端人才。

在加入華為之前,謝炎曾是阿里巴巴的技術骨干,深度參與了AliOS的研發。在2019年AliOS和斑馬網絡合并之后,謝炎才轉投華為負責軟件研發工作,直接向華為終端BG軟件部總裁王成錄匯報。

事實上,謝炎不是唯一一個遭到造車新勢力青睞的造芯人才,理想也不是唯一一家發力自研芯片業務的造車新勢力。

根據佩信行業研究院統計的數據,國內頭部造車新勢力研發人員占比在30%-60%左右,和傳統車企普工、技術研發人員、高層管理者金字塔型遞減的人員組成結構大相徑庭。尤其最近兩年,自動駕駛解決方案、車規芯片等領域的高端技術人才是絕對稀缺品,紛紛遭到各大頭部企業的哄搶。

在理想和謝炎之外,蔚來、小鵬、零跑,還有去年才開始入局造車的小米,都鉚足了勁搶奪高端芯片研發人才。其中,蔚來肯定是最進取的那一家。

早在2010年,蔚來便引入前小米芯片和前瞻研究部門總經理白劍,隨后還有自動駕駛解決方案供應商Momenta的研發總監任少卿加盟,初步搭建起研發團隊框架。去年10月份,清華計算機科學與技術專業博士畢業,曾任芯片巨頭賽靈思亞太地區實驗室主任的胡成臣也正式加入蔚來,出任技術規劃首席專家、助理副總裁等重要職務。

那么進入2022年,造車新勢力們的自研芯片計劃進展到哪一步了呢?

理想這邊,計劃將芯片打造成一個獨立業務,并通過成立子公司等方式不斷擴充團隊規模。今年5月份,理想全資子公司四川理想智動有限公司正式成立,注冊資本1億元,經營范圍主要包括集成電路芯片設計、道路機動車輛生產和汽車配件及零部件制造等。

起步更早的蔚來,則已經進入流片階段,研發進程在國內造車新勢力中處于領先地位。

李斌早在2020年就公開表示,蔚來需要“靠兩條腿走路”,即一邊采用供應商的產品保證量產,一邊逐步夯實自己的研發實力。去年下半年,幾乎是胡成臣加盟的同一時間,蔚來被爆出在內部成立獨立硬件部門“Smart HW”,將觸角從車規芯片延伸至自動駕駛芯片,野心正在不斷膨脹。

不過起步相對較晚的小鵬,自研芯片計劃進展得不算太順利,還要面對人才流失的問題。

去年4月份,小鵬汽車組建了規模在10人左右的芯片研發隊伍,由聯席總裁夏珩直接領導,計劃最遲在2022內流片。在過去幾個季度的財報電話會上,何小鵬也多次強調將加大研發投入,包括和自動駕駛、芯片相關的硬件研發業務。

不過最新消息透露,小鵬北美公司COO、芯片研發計劃的總負責人Benny Katibian在近期離職,這恐怕會給小鵬的造芯計劃帶來一些阻滯。

值得一提的是,Benny Katibian在加盟小鵬前曾擔任半導體巨頭高通的工程副總裁,也是業內爭搶的人才。而在早在2020年,Benny Katibian就傳出過離職傳聞,當時有業內人士擔心會影響小鵬P7的研發和上線,但被小鵬光速辟謠。

小鵬磕磕絆絆卻從來不敢輕言放棄的研發之路,證明了自研芯片對造車新勢力的重要意義。這背后,既有供應鏈危機帶來的短期陣痛,也有更深層次的考量——想擺脫被外國巨頭卡脖子的命運和追上特斯拉,自研芯片是一個必須補上的環節。

芯片荒下

被英飛凌扼住咽喉的造車新勢力

對芯片荒帶來的焦慮,何小鵬沒有絲毫掩飾。

去年8月份,他在微博上發出了 “抽芯斷供供更苦,舉杯消愁愁更愁。”的哀嚎。這一番感慨,是何小鵬轉發博世執行副總裁徐大全的微博時發出的。而徐大全的微博內容,是馬來西亞Muar工廠因疫情關閉數周,導致博世ESP/IPB、VCU、TCU等各系列芯片生產直接停擺的最新事態發展,以及隨之而來的“生與死的考驗”。

彼時,由于馬來西亞Muar工廠臨時關閉,在小鵬之外,大眾、豐田和廣汽等頭部車企的芯片荒現象也明顯加劇。AutoForecast Solutions的統計顯示,去年全年共有約700萬輛汽車因缺芯而延遲交付,中國市場的減產量就高達近150萬輛。

時間軸走到2022年,情況并沒有改善。今年5月份,何小鵬再度發微博在線“求芯”。毫無疑問,芯片荒是“蔚小理”等造車新勢力當前面對的最大難題,也是讓它們下定決心自研芯片的其中一個原因。

廣汽集團董事長曾慶洪今年早些時候曾對外表示,中國汽車業的芯片自給率不足10%,國產化率僅為5%,供應鏈高度依賴國外半導體大廠。半導體產業協會的數據也指出,中國本土廠商在全球車規級芯片市場的占有率約為4.5%,可以說是人微言輕。

在一眾外國大廠中,作為全球規模最大的車規芯片公司,英飛凌可以說是掌握著汽車工業的命脈。尤其是在新能源車、智能汽車興起之后,車企對半導體芯片的需求和依賴程度不斷上升,更凸顯了英飛凌的行業地位。

何小鵬公開求芯的時候就曾說過,小鵬旗下車型搭載的車規級芯片數量在1萬顆以上,傳統燃油車一般不足1000顆。而當中的絕大部分基礎芯片,都繞不開英飛凌的供應。尤其是MCU(微控制器)和以IGBT模塊(硅基功率芯片)為代表的功率半導體,英飛凌幾乎實現大包大攬。

6月21日正式亮相發布會的理想L9,就使用了英飛凌的碳化硅功率芯片。

令人感到后怕的是,在去年7月份,理想曾爆出英飛凌IGBT供應短缺的新聞。數據顯示,理想旗下車型的IGBT供應鏈里,英飛凌產品占比超過七成。由于供應緊張,不少業內人士都擔心會影響理想L9的量產和交付能力。

最終能成功上市,理想L9還是幸運的。畢竟另一個被英飛凌扼住咽喉的車企——韓國現代,運氣就沒有那么好了。

8月份,韓媒報道稱由于英飛凌的IGBT模塊良品率不佳,且補充生產線產能嚴重不足,原定供應現代IONIQ 5車型的IGBT模塊交貨周期預計將延遲12個月及以上。這樣一來,現代未來一年的發展規劃就被全部打亂,如今正在熱銷的IONIQ 5眼看就要出現斷貨危機。

將命運完全交托到英飛凌手上,無疑是危險的。疫情爆發后席卷全球的芯片荒,則加劇了造車新勢力們的恐慌和擺脫卡脖子命運的決心。

當然,要論抵御芯片荒和對抗英飛凌等大廠的壟斷,做得最成功的還是特斯拉。

要明確兩件事:特斯拉很早就在自研芯片,但并非涉及所有模塊,自動駕駛芯片才是重點;強如特斯拉也不能完全規避芯片荒的影響和英飛凌等大廠的掣肘,馬斯克本人就多次公開表示因為缺芯特斯拉已經出現嚴重的訂單積壓。

但特斯拉的強大就在于,擁有業內頂尖的自研芯片技術和供應鏈整合能力,可以通過“拆東墻補西墻”的方式彌補供應缺口。摩根大通的研報透露,特斯拉在供應鏈危機爆發之后加速推進MCU替代芯片和固件的研發工作,甚至使用軟件代碼來代替芯片。

特斯拉的做法告訴我們,英飛凌等大廠對MCU和IGBT的壟斷并不容易打破,但總有方法曲線救國。能通過改寫軟件系統替代MCU固件,少不了背后強大的AI算力芯片作為支撐。

特斯拉的階段性勝利,無疑為“蔚小理”們提供了鼓舞。只不過,特斯拉為自研芯片也付出了很多。這些代價,不是所有造車新勢力都能承受得起的。

燒錢,不是自研芯片的唯一難題

自研芯片要面對很多考驗,首先就是高企的研發成本。

根據Semiconductor Engineering的研究,當前最先進的7nm和5nm制程芯片研發成本分別高達2.97億美元和5億美元。即便是對精度要求沒那么高、主要以成熟制程為主的車規芯片,研發開銷也是一筆天文數字。

同樣以特斯拉為例,我們可以看到技術有多昂貴。今年二季度,特斯拉研發支出高達6.67億美元,去年全年研發開支更是達到25.91億美元,同比暴漲74%。去年10月份,特斯拉上海研發創新中心和上海超級工廠的數據中心先后宣告落成,特斯拉在華研發團隊進一步擴大,后續投入相信也會繼續增加。

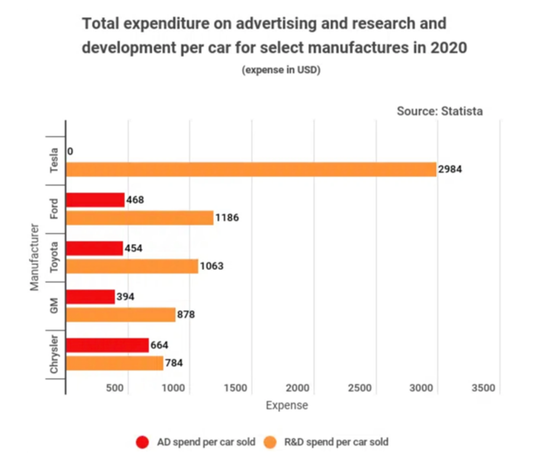

根據stockApps在今年一季度發布的報告,特斯拉單輛汽車的研發費用約為2984美元,是行業平均水平的三倍有余,甚至高于福特、通用和克萊斯勒單輛汽車的研發費用之和,和“蔚小理”自然也不在同一水平線上。

特斯拉的研發成本不止花在自研芯片,但無可否認,芯片在當中占據了一個重要位置。而相似的情況,已經蔓延到其他車企的身上。

上一財年,蔚來、小鵬和理想的研發投入分別為45.91億、41.14億和32.86億,對應的收入占比分別為12.7%、19.6%和12%,增幅最高的是理想,全年研發投入同比激增198.8%。但最夸張的,還要數大眾。公開資料顯示,大眾計劃在2022-2026年投入總共890億歐元研發電動汽車和數字化技術。

更何況,燒錢只是自研芯片諸多難點的其中一個——找準研發路線,還有攻克技術壁壘都不是一件容易的事情。

一輛新能源車上有上萬顆芯片,沒有任何一家車企有能力獨立研發所有類型的模塊。作出取舍很重要,但也很難。

特斯拉將重點放在自動駕駛芯片上。根據馬斯克自己的說法,特斯拉的自動駕駛芯片AI算力遠超英偉達,是市面上最先進的芯片。在今年的特斯拉人工智能日活動上,新一代Dojo AI訓練芯片再次成為媒體關注的焦點。

自動駕駛是大勢所趨,特斯拉無疑選擇了一條難走卻正確的路。但付出的代價,就是飛漲的成本。正如前文所說,研發人員的薪酬、測試設備的投入都是一筆不菲的開銷。

對于“蔚小理”等資金實力遠不如特斯拉雄厚,前期技術積累也沒有優勢的造車新勢力來說,試錯空間更少,做選擇時更需要謹慎。從目前來看,它們大多采用IGBT等基礎芯片和自動駕駛芯片兩手抓的策略。而降低成本的方式,則是和半導體廠商達成合作,共同分攤風險。

今年年初,小鵬入股了SiC功率半導體和芯片解決方案供應商瞻芯電子,理想則和三安光電合資成立了斯科半導體公司。將目光放到國外,福特和格芯也開展了專門合作,確保芯片供應。

大眾負責芯片采購、管理業務的高級經理Berthold Hellenthal前段時間公開表示,汽車業和半導體行業其實已經融為一體。

“我們要明白,我們自己也是芯片行業的一部分。”

兩個行業之間的關系如此密切,必然會導致沖突和合作同時增加。自研芯片自然是時代潮流。但在追趕潮流的過程中,車企也不會抗拒和這些又愛又恨的半導體公司攜手合作。

寫在最后

8月30日,理想L9開啟交付之旅,全國首家理想汽車空間設計2.0交付中心也在杭州拱墅正式開業。L9的問世,讓理想告別一款車型打天下的階段。而L9 Max高達45.89萬元的定價,也揭示了理想進軍高端市場的野心。

在理想之外,蔚來、小鵬,乃至零跑、哪吒和威馬等二線造車新勢力的新車研發計劃也在緊鑼密鼓推進之中。8月初,蔚來主攻10萬元級別下沉市場的子品牌“螢火蟲”被曝光,預計未來將效仿豐田、大眾等車企,通過孵化子品牌打造三級、階梯式產品矩陣,比如豐田旗下的鈴木-豐田-雷克薩斯矩陣。

新車密集上市,矩陣不斷擴大,造車新勢力的交付能力面臨更大考驗。而自研芯片,也變得愈發重要。

從搶人才到拼投入,造車新勢力的芯片爭奪戰已經進入白熱化階段,但距離隧道盡頭的光明還有一段距離。以特斯拉為坐標,“蔚小理”們還有很多功課要補。不過既然選擇了自研芯片這條路,它們就只能堅定信念走下去。

(聲明:本文僅代表作者觀點,不代表新浪網立場。)