|

程兵

最近一段時間以來,大宗商品市場經歷了一次深度調整。筆者將從一個新角度來分析大宗商品市場變化,即從金融角度來分析后發現,大宗商品價格應再下跌10-20%左右,才能達到新的均衡上。

我們先分析一下什么樣的大宗商品能被視為投資的金融工具。一是存貨要低,并且生產廠商不能很快地擴大和增加生產。從這點上可以看出,在銅與鋁之間,鋁期貨很難成為一個金融工具。因為生產廠商可以很快增加生產,滿足實物消費需求,因而它的定價機制完全是由商品供求關系來決定的;二是金融機構的關注程度。今年以來,大宗商品受到國際機構投資者,特別是養老保險基金的關注。這一點與平時大家想的不同,對沖基金并不是推動今年行情的主力。這些機構一般只做多頭,并且是買商品指數。具體每個期貨品種如銅品種上,其價格是6000、7000還是8000美元并不重要,因為它是一籃子在買;三是這些機構的投資期限比較長。在中國、印度帶頭的經濟增長杠桿下,這些機構判定大宗商品市場應該還有5年以上牛市,或者至少可以保持高價位。因此在基本面條件沒有根本改變前提下,他們不會輕易退出市場;四是歷史數據已經證明,大宗商品市場與股市相關極低,并且可以創造與股市資產類相似的預期收益;五是國際金融創新在增強,如有黃金、銀ETF等方便的投資工具;六是國際機構投資者資產管理模式正在發生深刻變革,如便宜貝塔投資、可移植阿爾法投資,使機構投資者可以在大宗商品市場做很方便的另類投資。

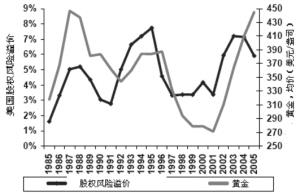

當一個大宗商品成為金融工具之后,就與傳統期貨投資的資產定價模式有了本質不同。經典的CTA基金定價時是看絕對價位,如銅歷史很少突破3000美元,因此,自然在此“高”位時應該做空。但金融工具的資產定價模式是相對價位或投資回報率,是一種資產相對于另一種資產(如國債)的風險溢價。對于一個金融工具來講,它具體處于什么絕對價格,如銅6000、7000、8000美元價位并不重要,關鍵是投資者對它要求的風險溢價有多大。從歷史上看,股權溢價水平與金價有非常有趣的關系。

在過去一個多月中,全球投資者對風險溢價要求提升了2-3%,這已經導致銅等“金融工具”下跌約20-30%。與此形成鮮明對比的是,“非金融工具”的鋁并沒有下跌多少,約10%左右。在未來幾個月中,預計中國宏觀調控和全球流動性收縮,將使風險溢價再上升1-2%。以上個月的商品價格彈性來看,大宗商品價格應再下跌10-20%左右,才能達到新的均衡上。(作者為中科院數學與系統科學研究院金融工程與風險管理研究中心副主任)

美國股權風險溢價和金價關系

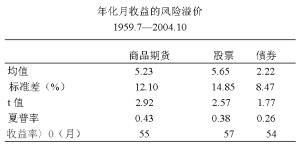

年化月收益的風險溢價

1959.7-2004.10

新浪聲明:本版文章內容純屬作者個人觀點,僅供投資者參考,并不構成投資建議。投資者據此操作,風險自擔。

|