銀行股投資進(jìn)入新的調(diào)整和發(fā)展時(shí)期 | |||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| http://whmsebhyy.com 2005年10月17日 19:00 證券導(dǎo)刊 | |||||||||||||||||

|

廣發(fā)證券 余曉宜 提要: 上半年銀行業(yè)運(yùn)行顯示盈利增長(zhǎng)源繼續(xù)由量向質(zhì)轉(zhuǎn)移,下半年到06上半年難有行業(yè)性盈利增長(zhǎng)點(diǎn),風(fēng)險(xiǎn)因素不斷累積。結(jié)合行業(yè)基本面和投資環(huán)境的分析,我們認(rèn)為本輪銀行股

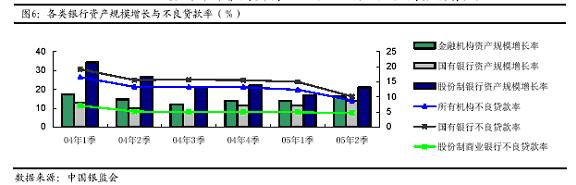

透視行業(yè)05上半年盈利增長(zhǎng)貢獻(xiàn)源之變 2004 年銀行業(yè)業(yè)績(jī)?cè)鲩L(zhǎng)呈現(xiàn)量能增長(zhǎng)和質(zhì)能增長(zhǎng)齊肩并進(jìn)的局面,量能增長(zhǎng)勢(shì)頭逐漸減弱,2005 年以來(lái)這個(gè)發(fā)展趨勢(shì)更為明顯,盈利增長(zhǎng)貢獻(xiàn)來(lái)源正發(fā)生重大轉(zhuǎn)變。 規(guī)模擴(kuò)張受雙重限制的跡象明顯 銀行上半年的規(guī)模擴(kuò)張已受到明顯影響,資產(chǎn)規(guī)模增長(zhǎng)幅度低于15%,股份制銀行更一方面受貨幣供應(yīng)量影響,一方面受股權(quán)分置改革影響,融資幾乎全面停止,資產(chǎn)規(guī)模同比增長(zhǎng)從去年一季度35%的水平下降至今年一季度20%以下,市場(chǎng)份額略降,雖然也保持在16%左右的水平, 但是整體擴(kuò)張壓力不斷提升的趨勢(shì)已表露無(wú)遺。 宏觀運(yùn)行跌宕,銀行不良貸款率總體控制成效有待檢驗(yàn) 上半年國(guó)民經(jīng)濟(jì)增速9.5%,比去年同期低0.2 個(gè)百分點(diǎn),其中,第一產(chǎn)業(yè)增長(zhǎng)5.0%,第二產(chǎn)業(yè)增長(zhǎng)11.2%,第三產(chǎn)業(yè)增長(zhǎng)7.8%。拉動(dòng)經(jīng)濟(jì)增長(zhǎng)的“三駕馬車(chē)”——投資、出口和消費(fèi)出現(xiàn)不同程度的運(yùn)行隱患,投資、進(jìn)出口、企業(yè)利潤(rùn)和價(jià)格指數(shù)的不確定性特征明顯,經(jīng)濟(jì)的對(duì)外依存度不斷上升,匯率機(jī)制的改革正為企業(yè)和經(jīng)濟(jì)帶來(lái)系統(tǒng)性影響。 銀監(jiān)會(huì)二季度貸款五級(jí)分類(lèi)統(tǒng)計(jì)數(shù)據(jù)顯示:全部商業(yè)銀行不良貸款余額和比率繼續(xù)呈現(xiàn)“雙降”。二季度末,國(guó)有商業(yè)銀行和股份制商業(yè)銀行不良貸款余額11637.3 億元,比年初減少5545.2 億元,不良貸款率8.79%,比年初下降4.43 個(gè)百分點(diǎn)。 在宏觀經(jīng)濟(jì)運(yùn)行一波多折、企業(yè)利潤(rùn)下滑、政策手段和取向不斷調(diào)整的環(huán)境中,銀行業(yè)整體表現(xiàn)超出預(yù)料,我們認(rèn)為這一方面是由于不良貸款本身有滯后特征,工業(yè)企業(yè)利潤(rùn)增長(zhǎng)下滑比投資增速下滑滯后半年到一年,而不良貸款上升比工業(yè)企業(yè)利潤(rùn)增長(zhǎng)下滑再滯后半年到一年,則不良貸款上升將集中在05 下半年和06 上半年間;另一方面從去年中開(kāi)始,全行業(yè)致力于加強(qiáng)風(fēng)險(xiǎn)控制和資產(chǎn)剝離,繼中行建行以及交行之后,上半年工行實(shí)行財(cái)務(wù)重組剝離不良貸款,使得全行業(yè)不良貸款率保持近幾年最佳水平,下降至11%的以下水平,股份制銀行總體不良貸款率低于5%。雖然和外界預(yù)期經(jīng)濟(jì)波動(dòng)以及政策對(duì)房地產(chǎn)投資的限制將帶來(lái)銀行不良貸款率迅速上升相比照,銀行業(yè)風(fēng)險(xiǎn)管理意識(shí)明顯提高,但上半年全行業(yè)新增貸款為1.45 萬(wàn)億元,排除國(guó)有銀行財(cái)務(wù)處理因素,其他銀行上半年新增貸款7590 億元,凈增不良貸款超過(guò)65.5億元,半年新增不良率為0.86%,已經(jīng)開(kāi)始顯示不良上升勢(shì)頭。

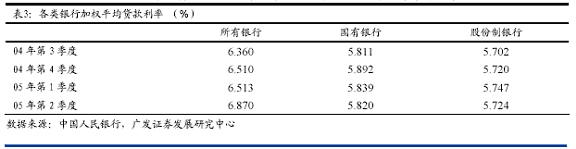

風(fēng)險(xiǎn)控制與利差難以得兼 自去年以來(lái),銀監(jiān)會(huì)和各家銀行均致力于加強(qiáng)市場(chǎng)風(fēng)險(xiǎn)管理和控制上,加強(qiáng)風(fēng)險(xiǎn)控制使各家銀行為了爭(zhēng)奪市場(chǎng)有限的優(yōu)質(zhì)企業(yè)資源,而愿意降低這部分貸款的利率,另一方面,受貨幣政策環(huán)境趨緊和資本充足率要求提升的雙重限制,銀行貸款規(guī)模擴(kuò)張速度放緩,出現(xiàn)惜貸現(xiàn)象,從而導(dǎo)致利差空間難以提升。但是由于基準(zhǔn)利率提升,而市場(chǎng)資金面寬松且存款率高,銀行的存款成本普遍不受升息影響,從而使得各類(lèi)銀行的利差水平均比2004 年全年水平高。 股份制銀行貸款利率維持基準(zhǔn)利率水平的貸款比例明顯攀升,雖然利率下浮的貸款比例下降,但同時(shí)利率上浮的貸款比例也下降,第一季度末的加權(quán)平均貸款利率水平為6.391%,雖比2004 年第四季度的水平低1 個(gè)基點(diǎn),但比2004 年第三季度上升了6.3 個(gè)基點(diǎn)。相比之下,國(guó)有銀行則是下浮利率貸款比例上升,加權(quán)平均貸款利率為6.532%,比2004 年第四季度下降13.3 個(gè)基點(diǎn),但比2004 年第三季度上升9.2 個(gè)基點(diǎn),波動(dòng)更大。我們分析若維持這一發(fā)展趨勢(shì),則2005 年全年利差水平比2004 年仍將有所提升。

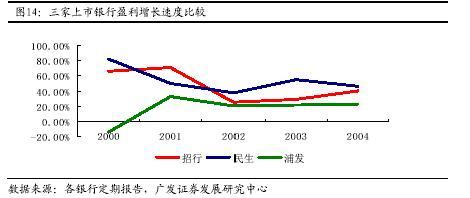

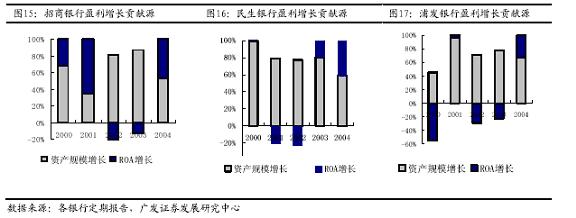

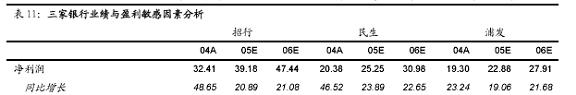

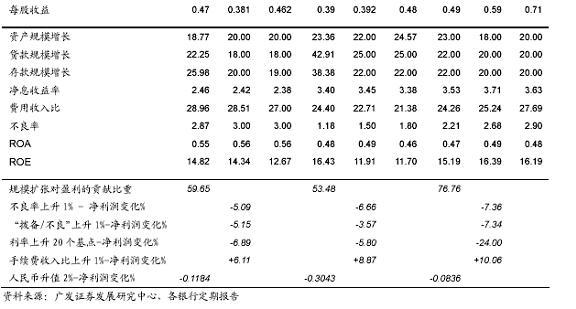

三家銀行盈利增長(zhǎng)源之變 經(jīng)歷了2002-2003 年規(guī)模擴(kuò)張以后,招行、民生和浦發(fā)在遭遇再融資質(zhì)疑和競(jìng)爭(zhēng)擴(kuò)張壓力之下,著力提升內(nèi)部經(jīng)營(yíng)質(zhì)量,使得盈利增長(zhǎng)源由單一的規(guī)模擴(kuò)張向規(guī)模擴(kuò)張和內(nèi)部經(jīng)營(yíng)素質(zhì)提升轉(zhuǎn)化,到2004 年,招行資產(chǎn)盈利率的提升對(duì)盈利增長(zhǎng)的貢獻(xiàn)度達(dá)到50%,民生達(dá)45%,浦發(fā)達(dá)35%。對(duì)比三家銀行,資產(chǎn)盈利能力提升幅度直接影響了盈利增長(zhǎng)速度。從2003 年開(kāi)始有資產(chǎn)盈利能力提升作貢獻(xiàn)的民生銀行,盈利增長(zhǎng)速度明顯超過(guò)招行和浦發(fā)。到2004 年,招商銀行在增長(zhǎng)趨勢(shì)上明顯超過(guò)民生銀行和浦發(fā)銀行。 從今年上半年的經(jīng)營(yíng)情況看,我們預(yù)期浦發(fā)銀行逐步消化前兩年集中爆發(fā)的不良問(wèn)題,而且已經(jīng)審批的再融資額度有望在下半年實(shí)施,因此在經(jīng)營(yíng)上將更積極,民生銀行受H 股發(fā)行延期影響,增長(zhǎng)速度有明顯回落,招行經(jīng)營(yíng)則最為穩(wěn)健。但受二季度宏觀經(jīng)濟(jì)壓力和股權(quán)分置進(jìn)度影響,三家銀行上半年盈利增長(zhǎng)比第一季度低,但全年仍有望保持20-25%的幅度。

未來(lái)一年半增長(zhǎng)潛力與風(fēng)險(xiǎn)預(yù)警 缺乏行業(yè)性增長(zhǎng)點(diǎn) ◆ 規(guī)模擴(kuò)張難期 從歷史經(jīng)驗(yàn)數(shù)據(jù)看,從95 年開(kāi)始,貸款增長(zhǎng)與GDP 走勢(shì)、貨幣供應(yīng)量M2增長(zhǎng)基本保持一致,股份制銀行資產(chǎn)規(guī)模增長(zhǎng)速度一直維持比總體增長(zhǎng)速度高出5-10%的水平,“規(guī)模增速/M2 增長(zhǎng)”近幾年維持在1.5-2 的水平,“規(guī)模增速/GDP 增長(zhǎng)”則持續(xù)下滑。這從一個(gè)側(cè)面反映了經(jīng)濟(jì)粗放增長(zhǎng)方式面臨轉(zhuǎn)變,未來(lái)貨幣供應(yīng)量增長(zhǎng)幅度回落的趨勢(shì)基本確立,銀行作為主要的貨幣供 應(yīng)渠道的局面則相對(duì)穩(wěn)定,貸款增長(zhǎng)趨勢(shì)與貨幣供應(yīng)量增長(zhǎng)趨勢(shì)基本保持一致的局面仍將繼續(xù)。 2005 年貨幣供應(yīng)量目標(biāo)為15%,相應(yīng)的預(yù)期資產(chǎn)規(guī)模增速為22.8%,這一規(guī)模增長(zhǎng)幅度遠(yuǎn)比2000-2003 年30%的水平低,再加上資本充足率要求逐步趨嚴(yán),融資條件限制和成本也逐步抬高,我們預(yù)期2005-2006 年股份制銀行規(guī)模擴(kuò)張將從前幾年30%的水平回落至20-25%。此外,隨著規(guī)模增長(zhǎng)對(duì)盈利增長(zhǎng)貢獻(xiàn)比重下降,我們預(yù)期未來(lái)一年半,銀行規(guī)模增長(zhǎng)支持盈利增長(zhǎng)的幅度將從原來(lái)的25-30%下降到10-15%。 ◆ 利差空間受競(jìng)爭(zhēng)和質(zhì)量控制的雙重制約 我們看到,經(jīng)歷了04 年下半年貸款利率小幅上升以后,從05 年開(kāi)始,銀行在宏觀經(jīng)濟(jì)風(fēng)險(xiǎn)加大、企業(yè)利潤(rùn)下滑的背景下出現(xiàn)惜貸現(xiàn)象,市場(chǎng)資金充沛則進(jìn)一步導(dǎo)致利率難以上升,上半年國(guó)有銀行和股份制銀行貸款利率下浮比例上升、上浮比例下降,加權(quán)貸款利率分別為5.820%和5.724%,回落至04 年第3 季度的水平。這一局面在基準(zhǔn)利率不變的前提下,很難有所改變,我們預(yù)期未來(lái)一年半利差對(duì)盈利的貢獻(xiàn)程度將保持目前的水平。由于利差收入占總收入的90%以上,因此,利差空間受限制將對(duì)總資產(chǎn)收益率的提升產(chǎn)生很大的制約影響。此外,資金源充沛,貸款收益率難以提升,也迫使銀行在資產(chǎn)負(fù)債管理水平上尋求新的突破。 ◆費(fèi)用成本再下降困難 目前國(guó)內(nèi)銀行中成本效率比率表現(xiàn)最佳的銀行是交通銀行,約為40%,工行和建行出于規(guī)模效應(yīng),費(fèi)用收入比也較低,約為46%,其他上市銀行維持在48-55%之間,與香港、印度銀行的水平相當(dāng)。略?xún)?yōu)于美、英、日、澳,主要原因是人工成本較低。 成本構(gòu)成主要是員工費(fèi)用、營(yíng)業(yè)稅金及附加、折舊、租賃、其他費(fèi)用(主要是技術(shù)更新等),其中,除了營(yíng)業(yè)稅金及附加有望再降1%之外,前兩項(xiàng)成本上升壓力高于下降可能,而伴隨技術(shù)更新而來(lái)的是折舊費(fèi)用提高。此外,除了2004 年開(kāi) 始增收的監(jiān)管費(fèi)以外,存款準(zhǔn)備金制度正在醞釀之中,最遲也將在06 年之前推出,給銀行形成新的費(fèi)用源。因此,成本率將維持在44-48%的水平線,基本再無(wú)下降空間。 ◆ 新業(yè)務(wù)試點(diǎn)為主,中間業(yè)務(wù)賺熱鬧不賺錢(qián) 目前國(guó)內(nèi)銀行中間業(yè)務(wù)收入主要是包括銀行卡和外匯買(mǎi)賣(mài)業(yè)務(wù)收入在內(nèi)的個(gè)人中間業(yè)務(wù)收入、國(guó)際結(jié)算、基金托管和企業(yè)年金等,以及今年新推出的短期融資券承銷(xiāo)業(yè)務(wù)和資產(chǎn)證券化業(yè)務(wù)。業(yè)務(wù)品種推出步伐雖然明顯加快,各家銀行也普遍重視中間業(yè)務(wù)開(kāi)發(fā)。但是,中間業(yè)務(wù)同質(zhì)化低端競(jìng)爭(zhēng)的現(xiàn)象十分明顯,對(duì)盈利貢獻(xiàn)十分有限。 截止2004 年底,國(guó)內(nèi)銀行中,非利息收入占比最高的中國(guó)銀行也僅為18.86%,與美歐國(guó)家普遍高達(dá)40%的水平相差甚遠(yuǎn),即使與環(huán)太平洋地區(qū)25%以上的非利息收入占比水平相比也有一段距離。 ◆ 市場(chǎng)風(fēng)險(xiǎn)加速?gòu)恼?fù)擔(dān)向銀行個(gè)體承擔(dān)轉(zhuǎn)移 繼利率市場(chǎng)化改革拉開(kāi)序幕之后,政府主要從兩個(gè)方面對(duì)銀行業(yè)進(jìn)行改革:一方面通過(guò)政府注資提升銀行資本實(shí)力、加速?lài)?guó)有銀行改革上市;另一方面加速立規(guī)立法,增加銀行自我約束要求。 通過(guò)匯金公司注資等方式,政府向中行、建行、工行直接注入資金6715億元人民幣,同時(shí)核銷(xiāo)和剝離損失類(lèi)資產(chǎn)4453 億元,使得三家銀行的資本充足率提升至8%以上,同時(shí)不良貸款率下降至6%以下的水平。在財(cái)務(wù)重組的基礎(chǔ)上,對(duì)國(guó)有銀行進(jìn)行治理和管理的重組,使得短短時(shí)間內(nèi)建行上市呼之欲出。同時(shí),連續(xù)發(fā)布的《金融企業(yè)呆帳準(zhǔn)備提取管理辦法》和《金融工具確認(rèn)和計(jì)量暫行規(guī)定》,將市場(chǎng)風(fēng)險(xiǎn)管理從“規(guī)范思想和操作要求”直接向“將市場(chǎng)風(fēng)險(xiǎn)與銀行分紅能力、資本實(shí)力直接掛鉤”轉(zhuǎn)化,實(shí)際上是逐步由銀行個(gè)體承擔(dān)經(jīng)營(yíng)過(guò)程中產(chǎn)生的市場(chǎng)風(fēng)險(xiǎn)。可以預(yù)見(jiàn),利率市場(chǎng)化改革和匯率形成機(jī)制改革、以及會(huì)計(jì)制度改革,將使銀行資產(chǎn)負(fù)債直接面對(duì)和承擔(dān)市場(chǎng)風(fēng)險(xiǎn),對(duì)銀行的專(zhuān)業(yè)管理能力將是一個(gè)嚴(yán)峻挑戰(zhàn),盈利的穩(wěn)定性也將逐步下降。 股權(quán)分置、不良率和資產(chǎn)負(fù)債管理是關(guān)注重點(diǎn) ◆ 股權(quán)分置進(jìn)度對(duì)規(guī)模擴(kuò)張影響大 股權(quán)分置的進(jìn)度直接影響銀行進(jìn)行再融資以補(bǔ)充資本金的進(jìn)度。銀行滿(mǎn)足資本充足率要求有三個(gè)渠道:再融資、調(diào)整資產(chǎn)結(jié)構(gòu)、利潤(rùn)補(bǔ)充,目前除了國(guó)有銀行得到財(cái)政直接注資以外,其他銀行基本上都存在補(bǔ)充資本金的壓力。 短期內(nèi)調(diào)整資產(chǎn)結(jié)構(gòu)和依靠利潤(rùn)補(bǔ)充都比較難,一方面是遠(yuǎn)水難解近渴,另一方面將損失市場(chǎng)擴(kuò)張機(jī)會(huì)并降低分紅能力,因此再融資仍會(huì)在近兩年內(nèi)成為最主要的資本金補(bǔ)充渠道。 不考慮再融資,以2004 年末各家上市銀行的資本充足率和資產(chǎn)風(fēng)險(xiǎn)乘數(shù)為計(jì)算基礎(chǔ),則招行、民生、浦發(fā)和華夏2005 年潛在的資產(chǎn)規(guī)模擴(kuò)張能力,分別為26.51%、12.31%、0.7%、13.39%,深發(fā)展為負(fù)數(shù)。受宏觀經(jīng)濟(jì)整體下滑趨勢(shì)的影響,我們預(yù)期下半年貨幣供應(yīng)環(huán)境將回暖,上市銀行能否爭(zhēng)取到開(kāi)放前最后的資產(chǎn)規(guī)模擴(kuò)張機(jī)會(huì),關(guān)鍵還要看自身股權(quán)分置改革的進(jìn)度和再融資組合的安排。從目前的情況看,招行的擴(kuò)張壓力最輕,不執(zhí)行再融資計(jì)劃,資本金規(guī)模仍能保證05 年全年和06 上半年的資產(chǎn)規(guī)模擴(kuò)張需求,從上半年的經(jīng)營(yíng)擴(kuò)張速度也可反映出該行穩(wěn)健經(jīng)營(yíng)的風(fēng)格。浦發(fā)銀行獲批發(fā)行120 億金融債,雖然成本不低,但也在一定程度上解一時(shí)之急,股權(quán)分置仍對(duì)06 年的擴(kuò)張起關(guān)鍵影響作用。而民生銀行的情況較不樂(lè)觀,雖然股權(quán)分置改革已經(jīng)在進(jìn)行中,但H 股發(fā)行進(jìn)度仍無(wú)限期延長(zhǎng),我們預(yù)期05 年該行經(jīng)營(yíng)明顯受到限制的狀況將持續(xù),并在此前調(diào)低了業(yè)績(jī)預(yù)測(cè)和投資評(píng)級(jí)。

◆ 不良率及撥備負(fù)擔(dān)對(duì)總成本及分紅能力影響明顯 從銀行個(gè)體的經(jīng)營(yíng)和風(fēng)險(xiǎn)控制效果看,經(jīng)過(guò)01-03 年的規(guī)模擴(kuò)張到04 年至今的增速下降,招行的風(fēng)險(xiǎn)管理效果顯然最佳,過(guò)去4 年里,該行的不良增長(zhǎng)率和扣除撥備影響的不良率始終控制在10%以下,在房地產(chǎn)行業(yè)上的貸款比重從04 年初開(kāi)始持續(xù)下降至年末5%的水平,顯示對(duì)于宏觀環(huán)境的風(fēng)險(xiǎn)預(yù)測(cè)和防范能力較強(qiáng)。風(fēng)險(xiǎn)管理效果排名第二的是民生銀行,近四年來(lái)民生銀行經(jīng)歷了貸款增長(zhǎng)趨勢(shì)大幅下降的過(guò)程,但是不良貸款率始終保持低位,不良增長(zhǎng)率維持在25%的水平,撥備額度緊隨不良貸款增長(zhǎng)率狀況變動(dòng),此外該行在貸款上實(shí)行貸前、貸中、貸后多流程控制,更看中貸款的風(fēng)險(xiǎn)和收益之間的平衡關(guān)系,顯示該行的風(fēng)險(xiǎn)管理敏感度高,同時(shí)貸款質(zhì)量與宏觀經(jīng)濟(jì)之間的敏感度更高。浦發(fā)銀行的狀況則相對(duì)令人擔(dān)憂(yōu),該行4 年來(lái)的不良率與貸款增長(zhǎng)呈高度負(fù)相關(guān)關(guān)系,扣除撥備影響的不良貸款增長(zhǎng)率排名第一位,今年上半年新增貸款不良率超過(guò)4%,顯示了該行在貸款風(fēng)險(xiǎn)管理方面對(duì)大環(huán)境的分析和內(nèi)部管理上有很大的改進(jìn)空間。 從2005 年半年報(bào)披露的數(shù)據(jù)看,貸款不良率和撥備消化力度對(duì)銀行的凈利潤(rùn)影響比較大,敏感性分析結(jié)果表明,不良率每上升1%,銀行的凈利潤(rùn)將下降5-10%,“撥備/不良”每上升1%,銀行凈利潤(rùn)也將下降5-10%。綜合考慮貸款不良和撥備要求,則貸款不良率每上升1%,對(duì)銀行的凈利潤(rùn)和分紅能力的總體影響幅度將達(dá)到15%。5 家上市銀行凈利潤(rùn)對(duì)不良率的敏感度 從高到低排列依次是浦發(fā)、華夏、深發(fā)、民生、招行,凈利潤(rùn)對(duì)撥備消化力度的敏感度從高到低排列則依次是深發(fā)、華夏、浦發(fā)、招行、民生。 此外,受財(cái)政部今年新頒布的規(guī)定《金融企業(yè)呆帳準(zhǔn)備提取管理辦法》的影響,資產(chǎn)質(zhì)量和風(fēng)險(xiǎn)撥備狀況對(duì)銀行的分紅能力影響越來(lái)越重。本次制度改革要求“各家銀行按不低于風(fēng)險(xiǎn)加權(quán)資產(chǎn)余額的1%提取足夠的一般風(fēng)險(xiǎn)準(zhǔn)備,呆帳準(zhǔn)備提取不足的,不得進(jìn)行稅后利潤(rùn)分配”,這個(gè)規(guī)定進(jìn)一步提升撥備政策的執(zhí)行力度,5 家上市銀行當(dāng)中,只有招行和民生銀行沒(méi)有將一般風(fēng)險(xiǎn)準(zhǔn)備記入所有者權(quán)益的組成部分,因此本次調(diào)整將直接提升這兩家銀行的股東權(quán)益,提升幅度分別為24.81%和17.86%。浦發(fā)、華夏和深發(fā)展三家銀行一般風(fēng)險(xiǎn)準(zhǔn)備金計(jì)提不足,股東利潤(rùn)分配將受影響,補(bǔ)計(jì)提以后,華夏和深發(fā)展的未分配利潤(rùn)為負(fù)數(shù),浦發(fā)銀行的未分配利潤(rùn)也下降77.52%。這一調(diào)整其實(shí)是對(duì)銀行的資產(chǎn)、實(shí)際利潤(rùn)能力均做風(fēng)險(xiǎn)調(diào)整,更能反映銀行的實(shí)際分紅能力。

◆ 資產(chǎn)負(fù)債管理對(duì)資產(chǎn)利用率水平的影響程度逐步提升 銀行的資產(chǎn)利用率主要受利差、中間業(yè)務(wù)收入占比和非盈利資產(chǎn)占比水平的影響,我們分析,今年下半年到明年上半年,基準(zhǔn)利差難以擴(kuò)大,中間業(yè)務(wù)收入占比也難以大幅提升,只能依賴(lài)銀行根據(jù)市場(chǎng)利率和資金環(huán)境,通過(guò)調(diào)整資產(chǎn)負(fù)債結(jié)構(gòu)和資產(chǎn)負(fù)債頭寸來(lái)提升資產(chǎn)利用率。 從2005 年上半年的經(jīng)營(yíng)情況看,招行和民生的資產(chǎn)負(fù)債結(jié)構(gòu)調(diào)整比較快。招行從第一季度開(kāi)始已經(jīng)出現(xiàn)調(diào)整結(jié)構(gòu)態(tài)勢(shì),盈利資產(chǎn)比重持續(xù)提升,投資業(yè)務(wù)占比下降,同時(shí)貸款比重不降反升,其中個(gè)貸的增長(zhǎng)達(dá)17.48%,居股份制銀行首位,票據(jù)貼現(xiàn)增幅更高達(dá)52%,一般貸款也維持 13.95%的增幅。負(fù)債結(jié)構(gòu)上,顯現(xiàn)了自營(yíng)存款和多種融資比重持續(xù)上升,對(duì)同業(yè)的依賴(lài)程度不斷下降的態(tài)勢(shì)。民生銀行在再融資受阻的壓力下,上半年迅速調(diào)整資產(chǎn)負(fù)債結(jié)構(gòu),高風(fēng)險(xiǎn)權(quán)重的貸款業(yè)務(wù)占比明顯下降,同業(yè)業(yè)務(wù)和投資業(yè)務(wù)占比上升,個(gè)人業(yè)務(wù)發(fā)展迅速,在保證最大限度擴(kuò)張的同時(shí)兼顧了零售業(yè)務(wù)的發(fā)展戰(zhàn)略。 此外,將于2006 年1 月1 日起實(shí)施的《金融工具確認(rèn)和計(jì)量暫行規(guī)定》(試行)對(duì)銀行的資產(chǎn)負(fù)債管理能力也提出了新的要求,該規(guī)定的發(fā)布預(yù)示著銀行自行承擔(dān)市場(chǎng)風(fēng)險(xiǎn)的時(shí)代即將來(lái)臨,目前看主要影響集中在以下幾方面:(1) 規(guī)定將引發(fā)銀行帳面價(jià)值和當(dāng)期盈利的變動(dòng),估值受到影響。(2) 規(guī)定將銀行的帳面價(jià)值和利率風(fēng)險(xiǎn)、貨幣風(fēng)險(xiǎn)和商品風(fēng)險(xiǎn)緊密結(jié)合起來(lái),旨在提升銀行的市場(chǎng)風(fēng)險(xiǎn)管理能力。(3) 銀行的帳面價(jià)值和盈利能力都受風(fēng)險(xiǎn)管理能力的調(diào)整影響,銀行個(gè)股的投資價(jià)值將更能體現(xiàn)銀行的經(jīng)營(yíng)素質(zhì)。新規(guī)定對(duì)于銀行股投資的影響主要來(lái)自帳面價(jià)值和盈利變動(dòng)。 業(yè)績(jī)、估值與投資 我們分析國(guó)內(nèi)銀行業(yè)已經(jīng)結(jié)束以規(guī)模擴(kuò)張為主的發(fā)展階段,全面進(jìn)入資產(chǎn)負(fù)債匹配管理和深化利用的發(fā)展新時(shí)期,盈利增長(zhǎng)越來(lái)越依靠資產(chǎn)和資本的綜合管理和利用能力。從2005年下半年開(kāi)始到2006年,很難看到新的行業(yè)性增長(zhǎng)點(diǎn),宏觀風(fēng)險(xiǎn)因素卻不斷加重,但盡管盈利增長(zhǎng)速度放緩,單個(gè)銀行的資本回報(bào)在經(jīng)營(yíng)素質(zhì)提升的前提下仍有望提升,不良率、股改進(jìn)度、資 產(chǎn)負(fù)債匹配管理將在本階段成為影響銀行個(gè)體盈利增長(zhǎng)的關(guān)鍵因素,管理素質(zhì)和政策資源則是本階段銀行競(jìng)爭(zhēng)力主要的影響因素。預(yù)期股份制銀行第一梯隊(duì)的招商銀行和交通銀行、容易獲取政策資源的國(guó)有大型銀行、以及有外資銀行實(shí)際專(zhuān)業(yè)技術(shù)支持的銀行,將會(huì)有突出表現(xiàn)。 從投資環(huán)境看,一方面,由于存在政策資源傾斜效應(yīng)和外資銀行實(shí)際的技術(shù)支持承諾,當(dāng)前國(guó)內(nèi)上市銀行的發(fā)展競(jìng)爭(zhēng)力比在香港上市銀行的交通銀行、中銀香港、工商亞洲以及即將上市的建設(shè)銀行等都低,在股價(jià)表現(xiàn)上將越來(lái)越受香港銀行股的表現(xiàn)所影響;另一方面,由于信息披露仍不足,而且銀行經(jīng)營(yíng)本身存在風(fēng)險(xiǎn)暴露滯后的特征,導(dǎo)致機(jī)構(gòu)資金投資銀行股多抱謹(jǐn)慎態(tài)度。 目前5家國(guó)內(nèi)上市銀行中,我們建議回避經(jīng)營(yíng)素質(zhì)低、重組風(fēng)險(xiǎn)高的深發(fā)展、華夏銀行,關(guān)注經(jīng)營(yíng)機(jī)制靈活、效率高并處于戰(zhàn)略形成期的民生銀行,關(guān)注經(jīng)營(yíng)風(fēng)格穩(wěn)健、兼具外資技術(shù)背景、正處于管理轉(zhuǎn)型期的浦發(fā)銀行,長(zhǎng)期重點(diǎn)關(guān)注戰(zhàn)略制定與執(zhí)行能力強(qiáng)、具備資產(chǎn)收益率和品牌競(jìng)爭(zhēng)優(yōu)勢(shì)、業(yè)務(wù)協(xié)同發(fā)展的招商銀行。 ◆ 業(yè)績(jī)預(yù)測(cè) 招商銀行:該行目前以零售銀行業(yè)務(wù)品牌在國(guó)內(nèi)著稱(chēng),其戰(zhàn)略前瞻與戰(zhàn)略執(zhí)行管理能力已經(jīng)過(guò)市場(chǎng)驗(yàn)證,具備了質(zhì)量兼優(yōu)、各項(xiàng)業(yè)務(wù)協(xié)同穩(wěn)定發(fā)展的特征。我們預(yù)計(jì)未來(lái)兩年招行將繼續(xù)保持穩(wěn)健發(fā)展,但是由于競(jìng)爭(zhēng)環(huán)境的變化,該行若要進(jìn)一步提升競(jìng)爭(zhēng)力,在中期發(fā)展上面臨戰(zhàn)略調(diào)整、穩(wěn)固品牌競(jìng)爭(zhēng)力的問(wèn)題。我們從2003年開(kāi)始一直給予招行長(zhǎng)期持有的投資評(píng)級(jí),該行目前在資產(chǎn)負(fù)債管理能力上有出色表現(xiàn),總資產(chǎn)盈利能力將有所提升。 民生銀行:該行以機(jī)制和效率保持高速度發(fā)展在國(guó)內(nèi)著稱(chēng),是一家競(jìng)爭(zhēng)戰(zhàn)斗力表現(xiàn)十分明顯的銀行,但是由于規(guī)模影響力和資本實(shí)力不足,目前仍屬于從創(chuàng)業(yè)階段進(jìn)入中期戰(zhàn)略發(fā)展階段的時(shí)期,其發(fā)展受宏觀經(jīng)濟(jì)環(huán)境、制度環(huán)境以及本身融資渠道等的影響和制約更加明顯,特別是H股發(fā)行遇阻,使該行錯(cuò)過(guò)了2005年的擴(kuò)張機(jī)會(huì),2006年的經(jīng)營(yíng)也將受到連鎖影響。我們?cè)诖饲白隽擞A(yù)測(cè)調(diào)整,降低了投資評(píng)級(jí)至持有。 浦發(fā)銀行:該行經(jīng)營(yíng)以穩(wěn)健見(jiàn)長(zhǎng),但是開(kāi)拓和內(nèi)部管理的靈活性略顯不足,不良率集中暴露以及新業(yè)務(wù)開(kāi)拓成效一般,與花旗銀行的合作僅限于信用卡,合作效果不如市場(chǎng)預(yù)期。不過(guò)近兩年來(lái)該行一直著力進(jìn)行內(nèi)部改革,經(jīng)營(yíng)和管理風(fēng)格逐步轉(zhuǎn)型,再加上本地政府支持、花旗的合作態(tài)度越來(lái)越明朗,我們預(yù)期未來(lái)兩年將是浦發(fā)經(jīng)營(yíng)發(fā)展的新時(shí)期,但內(nèi)部管理能否及時(shí)跟上發(fā)展需要仍有待觀察。 三家銀行的盈利預(yù)測(cè)結(jié)果、盈利的關(guān)鍵影響因素假設(shè)及敏感度分析如下:

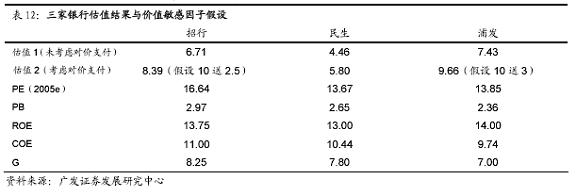

◆估值 運(yùn)用剩余權(quán)益估值模型,如果不考慮股改對(duì)價(jià)支付的因素,三家銀行合理估值中樞分別如下:

從估值結(jié)果看,如果未考慮股權(quán)分置改革中的對(duì)價(jià)因素,招行、民生和浦發(fā)的合理價(jià)值中樞分別為6.71 元/股、4.46 元/股、7.43 元/股,當(dāng)前股價(jià)(9 月23 日收盤(pán))分別為6.34 元/股、5.36 元/股、8.17 元/股。招行股價(jià)基本合理,考慮對(duì)價(jià)則仍有一定的上升空間,我們維持買(mǎi)入的投資建議,但民生和浦發(fā)的股價(jià)已經(jīng)反映了大部分對(duì)價(jià)預(yù)期,我們維持持有的投資建議。 新浪聲明:本版文章內(nèi)容純屬作者個(gè)人觀點(diǎn),僅供投資者參考,并不構(gòu)成投資建議。投資者據(jù)此操作,風(fēng)險(xiǎn)自擔(dān)。 |

| 新浪首頁(yè) > 財(cái)經(jīng)縱橫 > 市場(chǎng)研究 > 正文 |

|

| 熱 點(diǎn) 專(zhuān) 題 | ||||

| ||||

| 企 業(yè) 服 務(wù) |

| 股票:今日黑馬 |

| 投資3萬(wàn)元年利100萬(wàn)! |

| 治口臭口腔潰瘍新突破 |

| 完美女人是怎樣煉成的 |

| 加盟美國(guó)牛仔免費(fèi)鋪貨 |

| 名品服飾 一折供貨 |

| 韓國(guó)童裝童鞋賺瘋了! |

| 美國(guó)保佳教您賺大錢(qián)! |

| 蟲(chóng)蟲(chóng)新女裝漂亮才被搶 |

| 美國(guó)人教育孩子的行業(yè) |

| 學(xué)美國(guó)技術(shù)辦廠賺大錢(qián) |

| 纖體店婷美投資您賺錢(qián) |

| 床品折扣店一本萬(wàn)利 |

| 治療高血壓不花冤枉錢(qián) |

| 新韓國(guó)快餐年賺百萬(wàn) |

|

|

|

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

新浪網(wǎng)財(cái)經(jīng)縱橫網(wǎng)友意見(jiàn)留言板 電話(huà):010-82628888-5174 歡迎批評(píng)指正 新浪簡(jiǎn)介 | About Sina | 廣告服務(wù) | 聯(lián)系我們 | 招聘信息 | 網(wǎng)站律師 | SINA English | 會(huì)員注冊(cè) | 產(chǎn)品答疑 Copyright © 1996 - 2005 SINA Inc. All Rights Reserved

|