紡織行業上下游壓力漸顯 高增長難再 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| http://whmsebhyy.com 2005年09月29日 17:28 證券導刊 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

國泰君安證券研究所 張偉文 提要: 配額透支過后的出口回落將使紡織行業的極度繁榮成為曇花一現。投資者在捕捉股改帶來的交易性機會時關注公司的基本面因素。升值和嚴竣的貿易環境將引發行業的深度整合

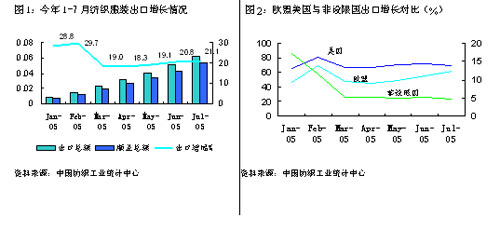

設限壓力顯現 出口拉動效應轉弱 1、配額透支 歐美出口回落在即 歐美設限導致企業搶關,帶動紡織品出口從二季度開始逐月反彈。據中國海關統計,1-7月全國紡織品服裝出口628億美元,同比增長21%,實現貿易順差531億美元,同比增長26%。6、7月份單月的出口額突破100億美元,單月出口增幅分別達28%和24%。 企業搶關在促成出口反彈的同時也嚴重透支了下半年的出口配額,截止目前美國的設限產品共有9類(其中今年首次設限的有7類,到期后續限的有2類),歐盟設限產品共有10類。根據美國和歐盟海關的統計,目前70%以上的受限產品清關率已超過100%。 歐盟、美國作為前兩大市場,合計占出口市場的35%的比重,目前歐美設限品種分別占對歐出口60%和對美出口的25%,約占全年紡織品出口總額的15%,預計在設限產品封關和升值的事實與預期的影響之下,未來幾月的出口增速面臨放緩,預計全年出口增長18%左右。

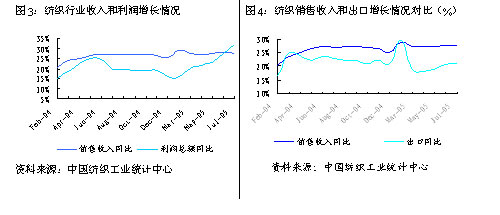

近期中歐就紡織品滯港問題簽署了《磋商紀要》,以雙方各承擔一半的原則處理了滯港紡織品的配額問題。追加和預借配額增加了下半年對歐出口數量,但同時也使毛衫、梭織褲子和胸衣等三類紡織品明年的出口增幅從10%下降到4.5%和7%,預計減少明年對歐出口約1億美元左右。但總體來講,相對于近170-190億美元的對歐出口總額來講,無論是對今年還是明年的出口影響都是比較有限的,我們認為事件本身的意義主要在于雙方對共同貿易利益的認識和通過協商解決貿易危機的經驗對消除未來中歐紡織品貿易不確定性有積極作用。 2、內需轉強難敵出口放緩 今年1-7月全行業實現銷售收入10342億元,實現利潤319億元,同比分別增長27.75%和32.05%,行業持續高位運行且利潤增長首次超出收入增長,行業迎來少有的“增收又增利”繁榮景象。 從行業銷售收入和出口增幅的對比上看,去年以來出口增幅落后于行業收入增幅的趨勢非常明顯,內需拉動轉強的趨勢得到一定印證。但我們并不認同簡單比較出口交貨值和行業銷售收入總額得出行業對外依存度不足30%的說法,原因是出口交貨值中服裝等最終產品的占絕對比重,而銷售收入的統計當中包含大量的面料等中間產品,如果二者均使用最終產品作統計口徑的話,全行業的對外依存度仍然在50%以上。因此,盡管內需對行業的拉動轉強有助于抵銷出口回落的影響,但隨著設限和升值影響的逐步顯現,行業高增長的繁榮景氣將成為曇花一現。

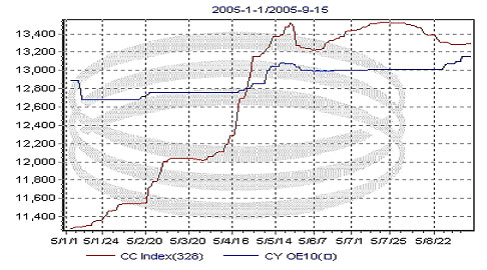

棉花形勢供求偏緊 棉價穩中有升 1、新年度棉花供求分析 年初以來,國內棉價總體走勢平穩。在出口拉動、纖維比價效應以及播種面積下降等因素影響下,上半年棉價走出一波溫和反彈行情,目前中棉指數位于13300附近。相對于年初最低點有17%左右的漲幅。9月份開始進入新的棉花年度,我們通過對棉花供求形勢的分析來把握棉價未來的趨勢。 從供給上看,上年度糧棉比價效應和氣候因素導致的豐產因素不再,受播種面積下降的影響,市場預期國內棉花產量將從上年的632萬噸下降到570萬噸,降幅約11%。 至于消費方面,1999年-2004年我國紗線產量以年均16%的速度增長,今年上半年在出口拉動下全國紗產量達到630萬噸,同比增長23%。假設04/05年度和05/06年度的紗產量分別增長23%和12%,達到1234萬噸和1382萬噸。根據60%的用棉比例和1.07的耗棉系數推算出新年度紡紗用棉量將達887萬噸,如果再考慮30萬噸左右的社會用棉量,則05/06年度棉花消費總量約917萬噸,同比增長13%。 消費和供給的一升一降將導致國內棉花供應出現巨大缺口,根據ICAC和USDA的最新預測,中國的棉花進口預期將達到311萬噸,高出上年度約120萬噸,占全球棉花貿易總量的37%。由于04/05年度可用棉花進口配額為264萬噸,實際到港數量166萬噸,尚有98萬噸進口棉配額轉入下年度。如果再算上計劃中的關稅內配額89萬噸,理論上,本年度國家至少還應增發130萬噸左右的棉花進口配額。 2、棉價穩中有升 出口訂單下降將沖擊紡紗環節 總體來說,我們判斷新年度棉花總體供求偏緊,棉價走勢將維持穩中有升的態勢,但基于對下游出口回軟的判斷,我們認為棉價出現大幅上漲的可能性也不大,全年的波動區間在13000萬元—15000萬元之間。 從棉價和紗價的二者的走勢上看,年初以來棉價適度上漲大部分被紗線廠商所吸收,對下游的成本影響并不大。今年以來棉紡織固定資產投資持續高溫,1-7月投資總額為241億元,占行業總投資額的32%,同比增長50.41%,遠高于紡織行業固定資產36%的增幅。產能的急劇膨脹使上游吸收成本漲價的能力增強,也使紡紗環節在出口訂單下降之后面臨較大沖擊。 圖6:中棉指數與紗線指數走勢對比

資料來源:中國紡織流通網 板塊中期業績:帳面盈利增長 盈利質量下降 我們參照證監會的行業分類選取了41家連續盈利的紡織板塊上市公司和國泰君安重點跟蹤的14家紡織行業重點上市公司作為樣本來分析上市公司的中期業績表現。 樣本1、2盈利指標均表現出一定的帳面成長性,與行業高增長情況基本吻合,但盈利質量有所下降,經營現金流負增長,凈利潤現金含量下降明顯,反映了行業內資金吃緊的現狀。另外,樣本1、2的資產負債率均上升約10個百分點,而ROE有所下降,反映上市公司在加大財務杠桿的同時,有效盈利能力下降的趨勢。在營運效率方面,各指標互有漲跌,趨勢不明顯。另外,與行業的比較中看出上市公司代表性仍然較弱。 表3:上市公司中期業績統計

資料來源:國家統計局 WIND 國泰君安證券研究所 行業投資評級 我們認為紡織板塊的近期走勢已反映了市場對設限和升值影響下出口下降的悲觀預期,目前大部分重點公司的估值水平處于價值區間,而股改將為投資者帶來預期的投資收益,本月我們維持對行業的“中性”投資評級,并建議投資者在捕捉股改帶來的交易性機會時關注公司的基本面因素,我們認為升值和嚴竣的貿易環境將引發行業的深度整合,只有優勢上市公司才能最終分享行業成長空間。 新浪聲明:本版文章內容純屬作者個人觀點,僅供投資者參考,并不構成投資建議。投資者據此操作,風險自擔。 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 新浪首頁 > 財經縱橫 > 行業研究 > 正文 |

|

| 熱 點 專 題 | ||||

| ||||

| 企 業 服 務 |

| 股票:今日黑馬 |

| 投資3萬元年利100萬! |

| 治口臭口腔潰瘍新突破 |

| 升級女人 內衣賺錢 |

| 加盟美國牛仔免費鋪貨 |

| 名品服飾 一折供貨 |

| 韓國童裝童鞋賺瘋了! |

| 50個好賺錢的精品項目 |

| 瑜珈美容俱樂部太賺錢 |

| 中國1000個賺錢好項目 |

| 學美國技術辦廠賺大錢 |

| 開什么店能日賺數千? |

| 床品折扣店一本萬利 |

| 治療高血壓不花冤枉錢 |

| 新韓國快餐年賺百萬 |

|

|

|

新浪網財經縱橫網友意見留言板 電話:010-82628888-5174 歡迎批評指正 新浪簡介 | About Sina | 廣告服務 | 聯系我們 | 招聘信息 | 網站律師 | SINA English | 會員注冊 | 產品答疑 Copyright © 1996 - 2005 SINA Inc. All Rights Reserved

|