正大接盤平安倒計時 股權交割前夜風云翻涌

“第一金控”股權交割前夜風云翻涌

本報記者 肖君秀 藍姝 深圳、廣州報道

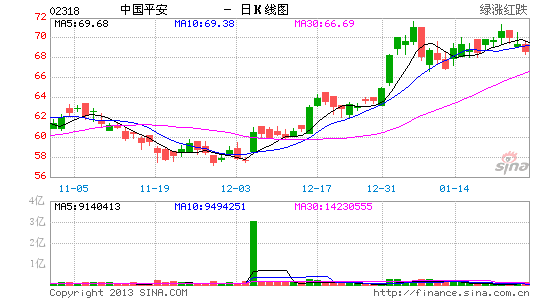

泰國正大集團能否順利按計劃接替匯豐成為中國平安[微博](601318.SH,02318.HK)第一大股東,2月1日是一個水落石出的關鍵時點。

此筆交易風波不斷。最近的風波是,重大資金提供方國開行香港分行行長劉浩被調至國開行規劃局任副局長,國開行資金局副局長韓寶興將接任香港分行行長職位。此外,保監會要求平安方面補充相關材料,這意味著審批時間表可能延期。

對于可能的變數,正大已迅速作出安排,旗下專門用來收購平安股份的四家離岸公司注冊資金從總計20億美元增加至105億美元。不過,這或許只是正大試圖傳遞的一個“穩定軍心”的信號,在香港英屬維爾京群島的虛擬注冊資本制下,這并不意味著正大籌集到了足夠的資金,也就是說,正大能否拿出575億港元的真金白銀仍充滿懸念。

中國“第一金控”的最大股東會歸屬于誰?堪稱內地最大一筆股權交易案將如何畫上句號?

風云翻涌

根據正大和匯豐的協議,雙方收購大限是2013年2月1日23時59分。目前,平安、正大和匯豐都在等待監管層的審批結果。

然而,這場巨大的收購背后正在發生種種微妙變化。早在2012年12月中旬,國開行就叫停了香港分行對正大440億港元的授信,國開行香港分行行長劉浩因此被“喊話”,本報記者獲悉,隨后其被召回北京匯報有關授信經過原委。

1月24日,國開行相關人士告訴記者,劉浩與韓寶興兩人均尚未到新崗位走馬上任,“今天韓寶興還在總行上班呢。”記者獲悉劉浩也尚未到總部履新,兩人目前還需要等待行里的正式通知。

隨著劉浩的職位變動,這場收購背后的故事懸念再起。40歲出頭的劉浩,原為國開行國際局副局長,擔任香港分行行長才兩年。不過市場認為如此大筆授信并非其一人能夠決策。

國開行香港分行2008年成立,相關數據顯示其貸款余額約2500億港元。對正大此次單筆授信的400多億港元,幾乎相當于其目前貸款余額的六分之一。

那么,正大在國開行的授信能否用于平安的股權收購呢?國開行總行人士對本報記者解釋稱,除非政府有重大項目需要提供資金,國開行是不作為投資方的,“授信與貸款是兩回事,只有在政府重大項目符合要求的情況下,才會按授信額度進行放款。”

正大為了從匯豐手里全盤接手平安15.57%的股份可謂不遺余力。這筆交易總共需花費727億港元,目前正大已利用自有資金152億港元收購了3.5%的股份,按照監管規定,剩余股份的收購已報保監會審批。而該部分股權將涉資575億港元,在國開行400多億的貸款授信被叫停后,正大如何籌集該筆資金又成市場關注的焦點。

根據2010年6月實行的《保險公司股權管理辦法》規定,任何單位或者個人不得委托他人或者接受他人委托持有保險公司的股權;股東應當以來源合法的自有資金向保險公司投資,不得用銀行貸款及其他形式的非自有資金向保險公司投資。

目前,保監會收到平安有關股權轉讓的申請并要求平安方面補充了相關材料。但是,上述接近保監會的人士稱,如果審批延遲或叫停,這場交易可能終止,那么平安接盤者還需另覓買家。

明爭暗奪

作為國內“第一金控”的平安,對其興趣濃厚的并非正大一家。

“除了國內、國外大型機構,也有一些民間的實力派。”一知情人士說,但是經過接觸和角力,最終匯豐選擇了出價較高的正大,而一些財團出價折扣較多,很難被匯豐接受。

在正大接盤平安股份第一步交易的關鍵時刻,“明天系”肖建華被指提供資金參與。但隨后正大和肖建華都出面否認。正大稱肖建華有意加入此場并購,但最終并未接受其進來。而肖建華也高調委托律師堅決否認提供資金參與。原本與這場收購無關的他,就這樣被攪入了這場大局當中。

看似平靜的表面,背后卻驚濤駭浪。“很明顯,想進入平安的各種力量都很強大。”上述知情人士稱,對于平安來說,正大亦是較好的選擇,因為正大不會干涉平安的經營,將來的控制權仍會掌握在平安管理層手中。

但是,與匯豐在金融業方面的豐富經驗相比,正大在金融領域是個生手,將平安這家模式最為獨特的“第一金控”大股東的位置交由一個金融生手,這對于監管部門來說有著太多的考量因素。

因著這許多不確定性,其他想進入平安的潛在買家再次充滿希望。

正大懸念

融資方國開行“離去”了,看不見的對手又在明中暗中較量,正大能否如期籌集到575億港元完成第二步收購?

本報記者了解到,為能夠順利完成第二步收購,正大公告收購平安股權的資金來源,已由“現金+國開行貸款”修改為“自有資金”。2012年12月,正大集團副董事長謝炳對媒體稱,正大完全具備資金實力,可從全球15個國家調集資金。

“兩步收購加起來需要高達727億港元現金,在經歷金融危機之后,全球沒有幾家大機構能從公司內部拿出如此巨額現金。”國內一金融機構人士分析,正大不可能自己拿出如此大筆錢來,必須借力外部融資。

此外,在平安的初始公告中,正大為此新成立的四家子公司——同盈貿易、隆福集團、商發控股、易盛發展注冊資金各為5億美元,共計20億美元。但最新權益變動書顯示,上述四家公司注冊金總計已增至105億美元(相當于約814億港元左右)。表面上看來,已足夠完成平安股份收購。

但是,四家公司注冊地為英屬維爾京群島,一從事境外公司注冊的香港會計人士向本報記者表示,英美法律地區公司注冊實行授權資本制(或稱虛擬資本制),并非如內地那樣需要注冊資本與實收資本一致,“實際賬戶中隨便多少錢都沒關系,甚至可以不開賬戶。”

“注冊資金超過5萬美元,只需要交1萬元(人民幣)印花稅。”香港寶龍會計秘書有限公司專業人士告訴記者,如果注冊地選擇英屬維爾京群島,無需會計年審,且是否到境外銀行開戶均由公司自行選擇。這意味著,四家公司的注冊資本不代表其真正擁有如此巨額的資金。

據了解,到英屬維爾京群島注冊一家公司,其一般注冊費用為3.5萬元人民幣左右。如果注冊資金高于5萬美元(100萬美元還是100億美元都自行選擇),只要再加1萬元人民幣即可。境外注冊資本只是公司未來擬發行股份和擬增加資本,與當前公司銀行賬戶中有多少錢毫無關系。

那么,正大是否真正籌集到了足夠的錢來完成這場收購?四家公司的注冊資金又來自哪里?誰又是平安真正的買家?目前仍是一道難解的謎題。

進入【新浪財經股吧】討論