|

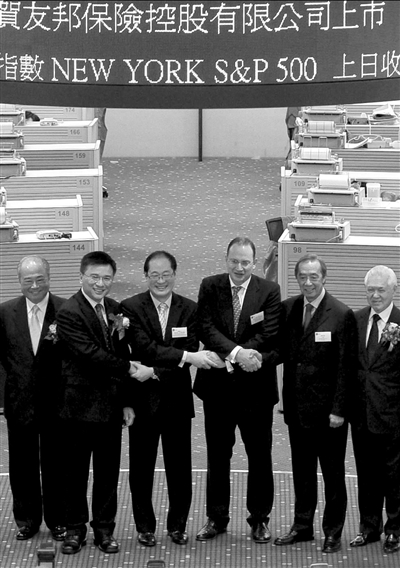

10月29日,嘉賓在香港交易所舉行的友邦保險控股有限公司上市儀式上合影。新華社發(fā)

本報訊(記者祝劍禾)美國國際集團(AIG)旗下的亞洲人壽保險公司友邦保險昨天正式在香港交易所掛牌交易,開市價22港元,高出發(fā)行價11.8%。這是香港證券市場有史以來集資額度最大的首次公開募股(IPO)。

友邦保險本月17日宣布啟動在港上市計劃,發(fā)行股份中,90%為國際配售,10%公開發(fā)售;隨后,友邦保險將每股最終定價確定為招股價的上限19.68港元。

因IPO外承銷商已悉數(shù)行使發(fā)售量調(diào)整權(quán),友邦保險全球發(fā)售部分的總股本由此前的大約58.6億股增加至70.3億股,使其融資規(guī)模達1383億港元,超越2006年中國工商銀行在港上市時創(chuàng)下的約1250億港元紀錄,也是全球保險業(yè)歷來最大規(guī)模的IPO。

此前友邦保險已在公告中表示,如果承銷商行使“超額配售選擇權(quán)”(又稱“綠鞋”),發(fā)售部分股本總數(shù)將額外增加最多15%,達到80.8億股;屆時,公司則有望集資高達1590億港元。

友邦保險首日交易高開高走,報收于23.05港元,較發(fā)行價漲17.12%。

|

|

|

|