難贖回 長(zhǎng)期外匯理財(cái)受挫匯改 | |||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|

| http://whmsebhyy.com 2005年08月05日 03:32 每日經(jīng)濟(jì)新聞 | |||||||||||

|

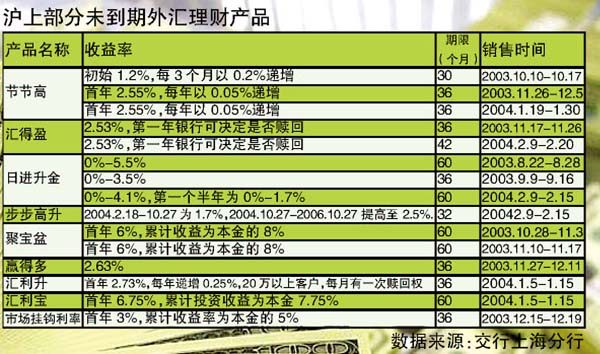

張先生購(gòu)買的這款外匯理財(cái)產(chǎn)品,當(dāng)時(shí)的預(yù)期收益率只有2.4%,人民幣匯改后,收益估計(jì)大部分只能用來(lái)抵消美元貶值。但由于產(chǎn)品中沒(méi)有提前終止的條款,現(xiàn)在無(wú)法“割肉”甩出,只能等待產(chǎn)品到期。 類似的投資者不在少數(shù)。來(lái)自銀行的數(shù)據(jù)顯示,從2003年下半年到2004年上半年,上海各銀行集中推出了數(shù)十種期限在2年以上的外匯理財(cái)產(chǎn)品,目前這些產(chǎn)品都還沒(méi)有到期。匯改后,這些理財(cái)產(chǎn)品已經(jīng)成為“雞肋”,甚至出現(xiàn)收益為零。但其中不少產(chǎn)品都沒(méi)有提前中止條款,或者只有銀行有提前中止權(quán),而某些客戶擁有提前中止權(quán)的產(chǎn)品,還要求客戶在提前中止時(shí)支付一定的費(fèi)用。 “當(dāng)時(shí)外匯理財(cái)產(chǎn)品沒(méi)有設(shè)置提前中止條款,一方面是為了規(guī)避風(fēng)險(xiǎn),另一方面則和銀行的外匯理財(cái)操作模式有關(guān)。”一位上市銀行上海分行的資深理財(cái)師告訴《每日經(jīng)濟(jì)新聞》,國(guó)內(nèi)公開發(fā)售外匯理財(cái)產(chǎn)品的興起從2003年下半年開始,由于當(dāng)時(shí)美元利率較低,因而外匯理財(cái)產(chǎn)品一出就受到市場(chǎng)的熱捧。 該人士介紹,其實(shí)銀行很早就將居民儲(chǔ)蓄的外匯通過(guò)國(guó)際市場(chǎng)獲得收益,但這些收益都為銀行所得,存款者只拿到較低的外匯存款利率。2003年下半年開始,由于人民幣升值預(yù)期升高,銀行的結(jié)匯量開始上升,外幣存款面臨壓力,再加上一些在外匯儲(chǔ)蓄上處于“劣勢(shì)”的銀行開始推出比定期存款收益率更高的外匯理財(cái)產(chǎn)品。這使得外匯理財(cái)突然活躍。 但由于當(dāng)時(shí)市場(chǎng)處于開發(fā)初期,銀行最初的思路是“從自己的收益中讓度一部分給購(gòu)買者”,為了規(guī)避風(fēng)險(xiǎn),并且盡可能地少分出收益,因而很多理財(cái)產(chǎn)品都沒(méi)有設(shè)置提前中止條款。 另一方面,銀行的外匯理財(cái)產(chǎn)品往往通過(guò)購(gòu)買外資銀行的產(chǎn)品獲得收益,當(dāng)時(shí)國(guó)際市場(chǎng)上的有些產(chǎn)品實(shí)際上并沒(méi)有給中資銀行提前中止權(quán),“中資銀行無(wú)法中止,自然會(huì)將風(fēng)險(xiǎn)向下轉(zhuǎn)移”。 這使得中長(zhǎng)期外匯理財(cái)產(chǎn)品的購(gòu)買者實(shí)際上被套牢。工行上海市分行一位人士表示,該行的外匯理財(cái)產(chǎn)品基本都無(wú)法提前支取,根本不可能出現(xiàn)提前支取熱潮。一些持有者擔(dān)心人民幣仍然具有升值空間,手里的外匯理財(cái)產(chǎn)品成了燙手的山芋。 銀行力推短期外匯理財(cái)產(chǎn)品 伴隨著人民幣升值,一些長(zhǎng)期外匯理財(cái)產(chǎn)品購(gòu)買者被套牢,短期外匯理財(cái)產(chǎn)品成為各銀行力推的重點(diǎn)。 交通銀行上海分行一位資深理財(cái)師接受《每日經(jīng)濟(jì)新聞》采訪時(shí)說(shuō),目前外匯理財(cái)產(chǎn)品呈現(xiàn)出,期限短、著重本金安全性兩大特點(diǎn)。 他認(rèn)為,市場(chǎng)對(duì)人民幣升值的預(yù)期已經(jīng)有一兩年,很多擔(dān)憂升值后外幣資產(chǎn)貶值的投資者已經(jīng)提前結(jié)匯,而外幣持有者則希望能增強(qiáng)流動(dòng)性,在升值時(shí)減少損失。同時(shí),伴隨著市場(chǎng)競(jìng)爭(zhēng)的加劇和銀行產(chǎn)品設(shè)計(jì)的成熟,目前很多新推出的外匯理財(cái)產(chǎn)品都增加了贖回條款。 這一判斷得到來(lái)自市場(chǎng)的證實(shí)。中行上海市分行有關(guān)人士介紹,7月22日,即人民幣升值后的第一天,該行“春夏秋冬外匯理財(cái)”產(chǎn)品的銷售量較前一天猛跌33%,但僅第二天銷售量就出人意料地回升到原先的水平,目前每天的銷售都維持在接近300萬(wàn)美元的水平。其中,投資期限為1個(gè)月的“立秋一月”最受投資者青睞。 而期限更短的投資期權(quán)類產(chǎn)品也成為銀行力推的重點(diǎn)。交通銀行和花旗銀行分別推出了最短投資期限為一周的“智匯寶”和“優(yōu)利存款”。 (王磊 唐赟)

| |||||||||||

|

| 新浪首頁(yè) > 財(cái)經(jīng)縱橫 > 理財(cái) > 理財(cái)投資 > 正文 |

|

| ||||

| 熱 點(diǎn) 專 題 | ||||

| ||||

|

| |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

新浪網(wǎng)財(cái)經(jīng)縱橫網(wǎng)友意見留言板 電話:010-82628888-5174 歡迎批評(píng)指正 新浪簡(jiǎn)介 | About Sina | 廣告服務(wù) | 聯(lián)系我們 | 招聘信息 | 網(wǎng)站律師 | SINA English | 會(huì)員注冊(cè) | 產(chǎn)品答疑 Copyright © 1996 - 2005 SINA Inc. All Rights Reserved

|