| |

購買養老保險正逢其時 定期定額儲備養老金(圖) |

|---|

|

| http://whmsebhyy.com 2005年11月02日 08:11 人民網-市場報 |

|

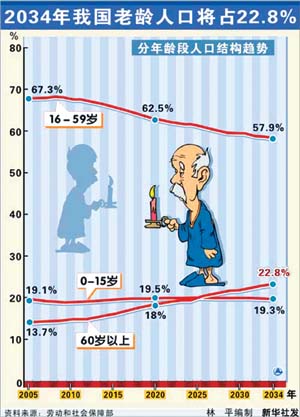

編者按:中國超過60歲的人口已經占到總人口的14%,2034年這個比例將上升到22.8%。據亞洲開發銀行統計,中國的國家退休金體制所面臨的資金缺口為62億美元,到2033年,這一缺口將劇增到533億美元。養老的任務日益艱巨,僅靠社會養老保險和企業年金遠遠不能勝任。而中國的獨生子女政策又使家庭面臨“4-2-1”現象,即兩對祖父母和一對父母必須由一個子女贍養。因此,養老將更多地依靠個人的力量。為保老來無憂,必須從年輕時做起。

即將于年底實行的新生命表統計的我國保民壽命增長,養老金表提高了

約4.8歲。這意味著新生命表實行以后,商業養老保險產品價格結構將調整,部分產品價格會提高。因此,如果你對自己的養老問題尚有憂慮,那么———

46歲的周先生,為自己退休后的養老金算了筆賬:假如年內退休,按上海現行的養老保險政策和各項基數,每月可領取的養老金不足2000元。周先生現在是一家咨詢公司的項目主管,月收入1.2萬元左右。

這讓周先生很清晰地感覺到,要保證退休后的生活質量,僅靠社保遠遠不夠,他必須對自己的補充養老計劃提前規劃。

社會養老保險、企業年金、商業養老保險同為養老保險體系的三大支柱。但在目前的條件下,個人能夠把握的僅僅是商業養老保險規劃。

個人養老

“獨善其身”

成熟社會中,人們的養老保障應當由三部分構成:首先是社會基本養老保險,大約應占養老金總數的30%;其次是企業為員工準備養老的企業年金,比例也為30%;第三是個人為養老準備的資金,包括保險、基金、股票、銀行儲蓄、債券、房地產等,大約要占養老金總數的40%。

眾所周知,我國的社會基本養老保險只能保證人們退休后“溫飽”。由于歷史原因,個人賬戶空賬的規模已高達7000多億元,企業年金剛剛起步,有關實施細則、稅收優惠政策等推進不快,近期難以形成規模和體系。

在這種情況下,為自己制訂完善的個人養老規劃,多少有著“獨善其身”的意味。在保險、基金、股票、銀行存款、債券、房產等工具中,保險有著獨到的優勢———無風險、強制儲蓄以及能夠應付突發事件的發生(如罹患重大疾病、遭遇意外事故等)。養老保險的優點還在于,壽命越長,所能領取的養老金總量也越多,這對平均壽命越來越長的現代人更是難以缺少的。

據悉,我國保險業新的生命表將在今年底實行。根據推算,新生命表實行以后,可能導致商業養老保險提高價格。因此,今年年底、明年年初成為購買養老保險的一個時間節點。

“定期定額”

儲備養老金

目前,我國長期壽險保底收益率有不得超過2.5%的規定,這是很多人不愿買養老保險的理由。1997年以來,央行連續下調存款利率,長期壽險的固定收益也從最高時的10%左右,跌落谷底。

不過,現在市場上絕大多數養老保險產品均已改良為分紅型,亦有不少保險公司主張以萬能險替代養老保險。無論是分紅型養老保險還是萬能險,收益率均可上下浮動,實際分紅或結算利率視保險公司的經營投資情況而定,不受2.5%的限制。當前主流的萬能險結算利率在3.2%-3.6%之間浮動。

如果在當前階段要購買養老保險,上述兩類產品可重點考慮。投保前可重點考察保險公司歷年的實際分紅情況以及當前的經營狀況。

專家指出,人們在投資指數型基金時常會采取“定期定額”的操作辦法,這種理念對投保養老保險同樣適用。

張先生曾于1997年在保險公司購買了一份養老保險,當時他30歲,月收入為1000元,每月繳納80元的保費。這份保險的年收益率高達11%。到2027年張先生退休時,每月可領取120元養老金直至身故。

到了今年,張先生38歲,月收入達到1萬元。8年前投保的養老保險雖然有著極高的收益率,但每月120元的養老金,在他心中已經不值一提。他決定今年再購買一份分紅型養老保險作為補充,每月再繳納700元保費,以提高將來養老金的儲備金額。

如果再過5年,張先生43歲的時候,或許他的月收入已經達到2萬元,同樣,他還需要繼續增加養老保險的金額。

因此,養老金的儲備是日積月累的過程,不可能如炒股票低吸高拋。在不同階段,根據自己的生活需要和收入水平,選擇當時比較好的產品分步操作,才是儲備保險養老金的最好方法。

用長期健康險

籌備醫療基金

養老保險主要是為退休后日常生活之用,對于老年人來說,醫療保健費用才是真正的大宗開銷。如果不幸發生重大疾病,或者長年臥床不起,更是需要耗費巨額的醫療費。

我國目前的醫保體系是“保而不包”,因此,在做養老規劃時,不妨將醫療基金和日常生活費分開考慮。保險公司亦提供了專門的長期健康保險產品,以滿足這方面的需求。

何謂生命表

生命表也稱死亡表,是對相當數量的人口自出生(或一定年齡)開始,直至這些人口全部去世為止的生存與死亡記錄。這里專指壽險業經驗生命表,與我們常說的國民生命表有所不同,二者不同點主要是數據來源:經驗生命表的數據來自保險公司的客戶數據庫,而國民生命表的數據則來自人口普查。生命表上所記載的死亡率和生存率是評估風險、決定壽險保費的重要依據。

作者:秦曉華

|

| | |