一、行情回顧

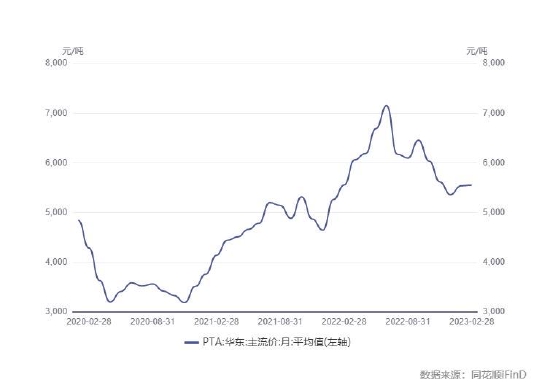

2月,TA2305合約呈現(xiàn)v型走勢,期價先跌后漲。上半個月,PTA節(jié)后需求恢復(fù)緩慢,不及節(jié)前預(yù)期,聚酯、織造復(fù)工進程晚于往年同期,終端交投氣氛冷清導(dǎo)致PTA高位回落;下半個月,國內(nèi)擴大內(nèi)需的大背景下,隨著傳統(tǒng)旺季“金三銀四”即將到來,市場對后市需求存預(yù)期,聚酯、織造復(fù)工速度加快,PTA累庫進程環(huán)比收縮,階段性供需略有好轉(zhuǎn),PTA止跌反彈。

截止2023年2月24日,PTA月度現(xiàn)貨價格約為5553.33元/噸,環(huán)比上漲0.22%,當前價格處于近三年中等偏上水平。需求恢復(fù)不及預(yù)期,廠商剛需補貨。

來源:同花順

來源:同花順

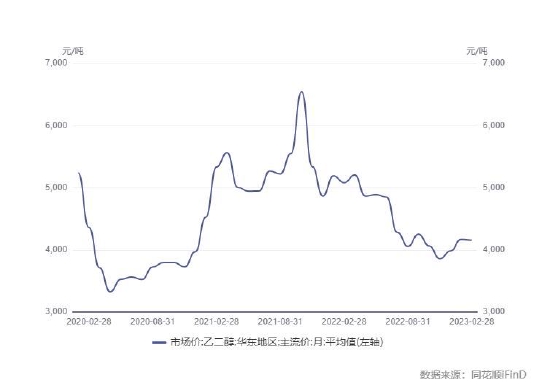

2月,eg2305合約呈現(xiàn)v型曲線,期價先跌后漲。上半個月,乙二醇受成本端煤炭價疊加格回落、港口庫存持續(xù)累庫跌需求不及預(yù)期影響,期價高位回落;下半個月,國內(nèi)擴大內(nèi)需的大背景下,隨著傳統(tǒng)旺季“金三銀四”即將到來,市場對后市需求存預(yù)期,聚酯、織造復(fù)工速度加快,乙二醇港口庫存累庫進程環(huán)比收縮,階段性供需略有好轉(zhuǎn),乙二醇止跌反彈。

截止2023年2月24日,乙二醇月度現(xiàn)貨價格約為4155.44元/噸,環(huán)比下滑0.29%。現(xiàn)貨市場交投氛圍冷清,乙二醇各工藝利潤均虧損,乙二醇現(xiàn)貨市場維持低值震蕩。

來源:同花順

來源:同花順

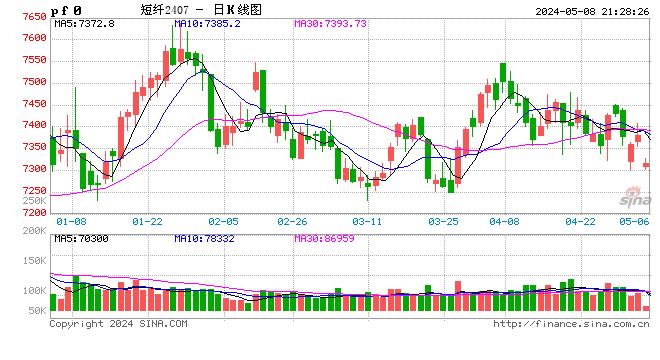

2月,PF2304合約呈v型走勢,期價高位回落后反彈。上半個月,短纖需求受節(jié)后弱需求打擊節(jié)前強預(yù)期,疊加原料端聚酯雙料表現(xiàn)一般,期價承壓回落;下半個月,受傳統(tǒng)旺季需求預(yù)期的提振,純滌紗開工率上行,產(chǎn)銷氣氛回暖,期價止跌反彈。

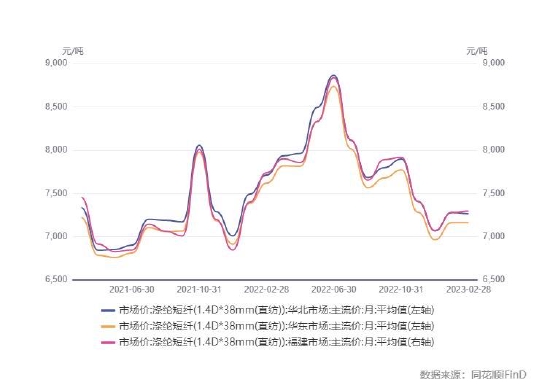

2月,短纖現(xiàn)貨市場月均價為7170元/噸,環(huán)比1月下跌2月/噸,跌幅為0.03%,短纖市場缺乏需求支撐,整體走勢呈下行趨勢。

來源:同花順

來源:同花順

二、上游原料分析

1、原油狀況分析—震蕩運行,成本支撐有限

截止2023年2月24日,WTI原油期價月度平均值約為76.90美元/桶,環(huán)比下降1.80%;布倫特原油月度平均值約為83.46美元/桶,環(huán)比下降0.64%。月內(nèi),國際油價與PTA、乙二醇價格走勢分化,國際油價對聚酯雙料成本支撐影響減弱。月度,國際油價震蕩主要受歐美經(jīng)濟數(shù)據(jù)強勁導(dǎo)致美聯(lián)儲加息預(yù)期增強與地緣政治不穩(wěn)定因素加劇引發(fā)擔憂影響、疊加市場看好中國需求預(yù)期等多空因素博弈。

后市國際油價主要受俄原油減產(chǎn)疊加中國需求看好影響,但美聯(lián)儲加息預(yù)期增強影響限制上行空間。預(yù)計WTI油價在70-80美元/桶內(nèi)震蕩,布倫特油價在80-87美元/桶區(qū)間內(nèi)震蕩,對聚酯雙料成本支撐有限。

來源:同花順

2、PX狀況分析—PXN存繼續(xù)壓縮空間

2.1 PXN情況

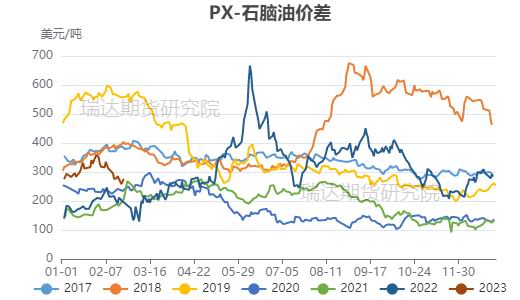

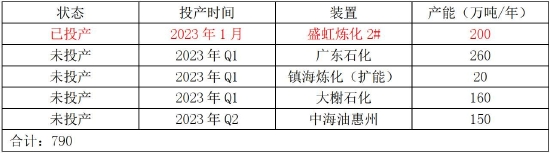

截止2月23日,PX-石腦油價差報319美元/噸,環(huán)比下滑3.87%。月內(nèi),PXN漲幅不及石腦油,PXN環(huán)比下滑。2月,廣東石化1套260萬噸/年投產(chǎn),國內(nèi)PX供應(yīng)壓力增大,PXN存繼續(xù)壓縮空間。

數(shù)據(jù)來源:瑞期研究

數(shù)據(jù)來源:瑞期研究

2.2 PX進口環(huán)比下降

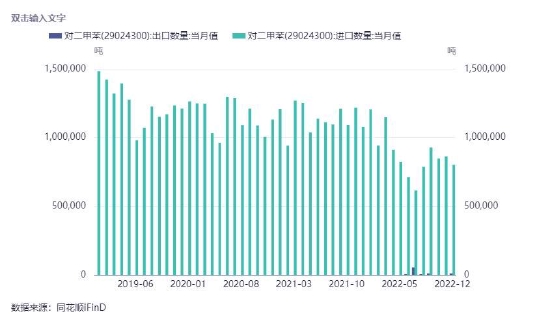

據(jù)海關(guān)總署公布的2022年12月PX的進出口數(shù)據(jù)顯示:12月PX進口量為80.19噸,環(huán)比下降6.96%,同比下降25.70%;PX當月出口量為1萬噸。

數(shù)據(jù)來源:同花順 海關(guān)總署

2.3 PX社會庫存

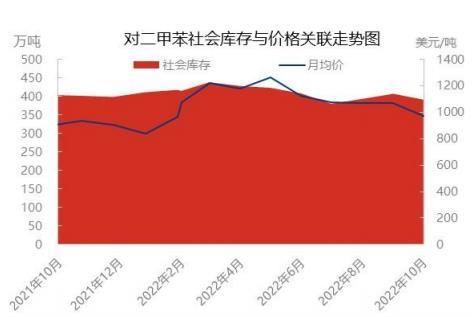

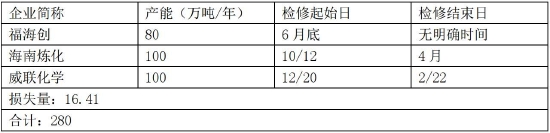

12月PX社會庫存為421.71萬噸,環(huán)比上漲7.96%。12月PX社會庫存上漲的原因主要是因為國內(nèi)裝置負荷的提升。2月份,PX減產(chǎn)裝置共計3套,產(chǎn)能為280萬噸。后市,第一季度,鎮(zhèn)海煉化以及大榭石化均有新裝置投產(chǎn)計劃,產(chǎn)能為180萬噸/年。下游聚酯需求受弱現(xiàn)實拖累,預(yù)計PX后期供應(yīng)壓力猶存。

數(shù)據(jù)來源:隆眾資訊

數(shù)據(jù)來源:隆眾資訊

數(shù)據(jù)來源:隆眾資訊

2.4 乙二醇原料成本走勢

2月乙二醇現(xiàn)貨價格受聚酯需求提升剛需補貨支撐,價格小幅回升,而原料端表現(xiàn)各異,整體上各工藝制乙二醇利潤仍處虧損范圍。

數(shù)據(jù)來源:瑞達期貨研究院

3、PTA基本面分析

3.1 PTA進出口數(shù)據(jù)

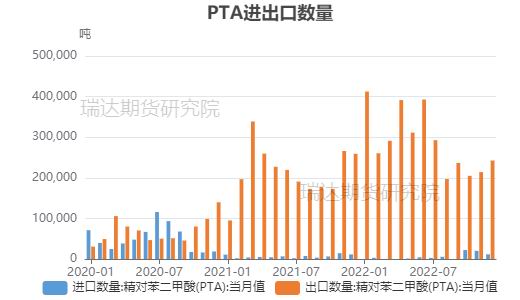

根據(jù)海關(guān)總署公布的數(shù)據(jù)顯示,12月PTA進口量為11506.863萬噸,環(huán)比下降42.75%;出口量為242457.256萬噸,環(huán)比增長13.30%。12月PTA出口數(shù)量環(huán)比增長。2月印度和土耳其聚酯發(fā)展需求向好疊加海外裝置檢修增多,預(yù)計PTA出口量小幅增加。

數(shù)據(jù)來源:同花順 瑞達期貨研究院

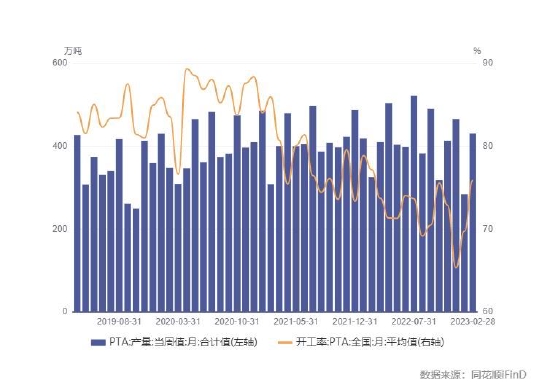

3.2 PTA產(chǎn)量及開工率

截止2023年2月24日,PTA月均產(chǎn)能利用率為75.91%,環(huán)比上漲8.79%;產(chǎn)量為441.07萬噸,環(huán)比上漲51.94%。節(jié)后裝置開工加快,且2月東營威聯(lián)化1套125萬噸裝置投產(chǎn),恒力惠州1套250萬噸/年裝置2月底試車,新產(chǎn)能裝置陸續(xù)投產(chǎn)試車,中期產(chǎn)能過剩矛盾加大。

數(shù)據(jù)來源:同花順 瑞達期貨研究院

數(shù)據(jù)來源:隆眾資訊

3.3 PTA庫存—社會庫存累庫幅度預(yù)計收窄

1月PTA社會庫存報336.27萬噸,環(huán)比上漲14.98%。2月份隨著聚酯端負荷的提升疊加出口小幅增加預(yù)期,預(yù)計PTA社會庫存累庫幅度將收窄。

數(shù)據(jù)來源:同花順

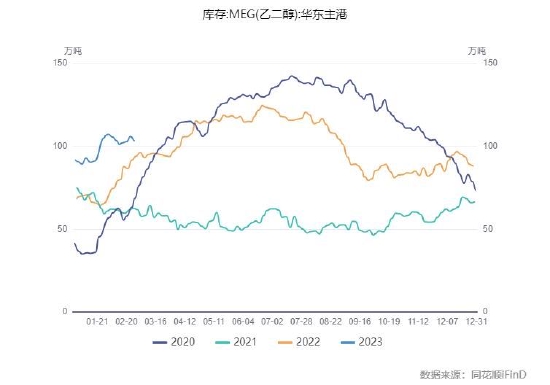

3.4 乙二醇華東港口庫存

截止2月27日,華東主港地區(qū)乙二醇港口庫存量報103.32萬噸,隨著聚酯產(chǎn)能利用率的持續(xù)提升,華東主港庫存小幅去庫,但當前港口庫存水平處于近四年高位,累庫壓力尚存。

3.5 聚酯聚合、織機開工率

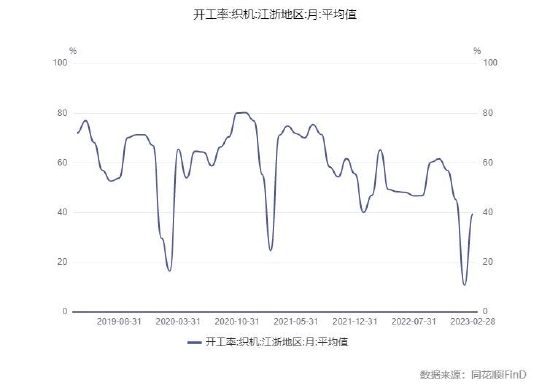

截止2月24日,聚酯聚合月度開工率均值約為75.90%,環(huán)比上漲15.47%,同比下滑12.93%;江浙織機開工率約為39.48%,環(huán)比上漲261.05%,同比下降15.88%。年后裝置開工逐步恢復(fù),裝置開工環(huán)比上漲,但終端訂單緩慢,整體開工進程慢于往年預(yù)期。3月份桐昆嘉通1套30萬噸/年長絲裝置預(yù)計投產(chǎn),且隨著傳統(tǒng)需求旺季的到來,聚酯、織造開工率有望繼續(xù)向上修復(fù)。

數(shù)據(jù)來源:同花順

數(shù)據(jù)來源:同花順

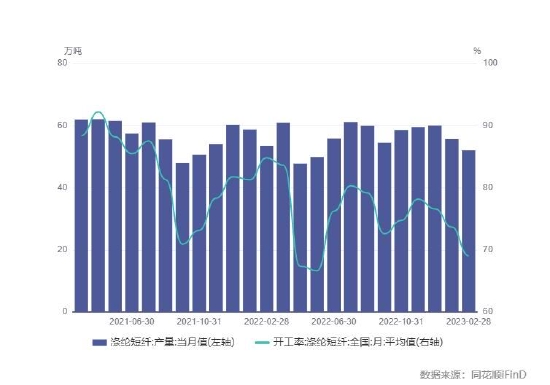

3.6 滌綸短纖開工率及產(chǎn)量

2月,滌綸短纖月均開工率為69.07%,環(huán)比下降6.26%,同比下降18.57%;月度產(chǎn)量約為52.04萬噸,環(huán)比下降6.44%,同比下降2.73%。月度短纖產(chǎn)量和開工率環(huán)比均下降。終端訂單多為節(jié)前補貨,春夏服裝訂單下達較為稀少,貿(mào)易商暫持謹慎觀望態(tài)度,終端需求負反饋至短纖。

數(shù)據(jù)來源:同花順

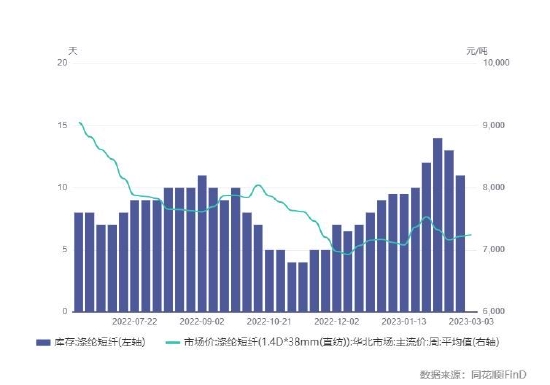

截止2月24日,滌綸短纖庫存天數(shù)為11天,環(huán)比下滑15.38%。滌綸短纖的去庫并沒有支撐價格上行--需求市場冷淡,廠家為了緩解庫存壓力進行低價促銷,因此價格不降反跌,而且當前短纖庫存水平相較于往年,仍處于高位累庫。

數(shù)據(jù)來源:同花順

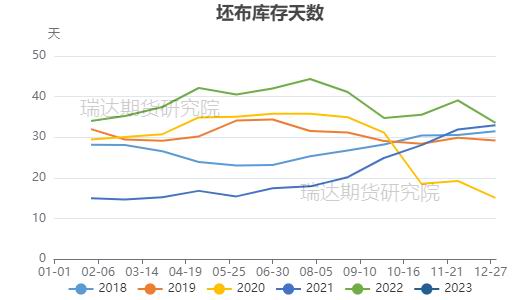

3.7 下游庫存情況—呈累庫格局

截至2023年11月24日,滌綸長絲POY庫存天數(shù)為26天,環(huán)比上漲3.59%;滌綸長絲DTY庫存天數(shù)為33.1天,環(huán)比上漲7.47%;滌綸長絲FDY庫存天數(shù)為29.4天,環(huán)比上漲0.68%;滌綸短纖工廠實物庫存為16.33天,環(huán)比下滑14.32%。截止1月31日,坯布庫存天數(shù)為33.99天,環(huán)比上漲1.37%。月內(nèi)貿(mào)易商采用低價促銷的方式,滌綸短纖效果較好,但累庫水平相比同期仍處高位;整體聚酯下游庫存壓力大。

數(shù)據(jù)來源:瑞達期貨研究院

數(shù)據(jù)來源:瑞達期貨研究院

3.8 終端銷售情況—內(nèi)外貿(mào)訂單不足

截至2022年12月31日,服裝鞋帽、針、紡織品類零售額當月值報1321億元,環(huán)比上漲3.53%,同比下滑12.50%。疫情防控措施調(diào)整后,物流恢復(fù),國內(nèi)需求有所恢復(fù)。但當前內(nèi)貿(mào)訂單稀少,訂單多為秋冬服裝,春夏服裝實質(zhì)性訂單下達少量,市場當前謹慎觀望為主,等待需求旺季到來提振需求。

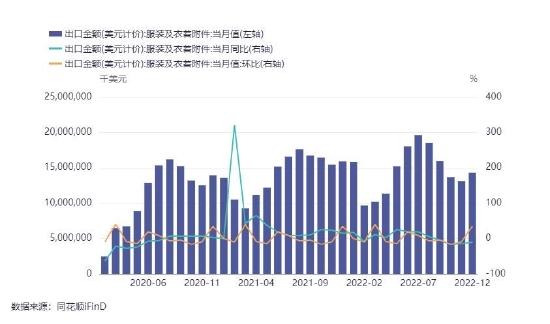

根據(jù)海關(guān)總署數(shù)據(jù)統(tǒng)計,2022年12月服裝及衣著附件出口金額為14,293,758千美元;環(huán)比上漲35.12%,同比下滑10.10%。當前外貿(mào)訂單多為節(jié)前訂單,并且隨著海外經(jīng)濟逐漸衰退,外需弱將成趨勢。

數(shù)據(jù)來源:國家統(tǒng)計局 同花順

數(shù)據(jù)來源:海關(guān)總署 同花順

4、價格分析

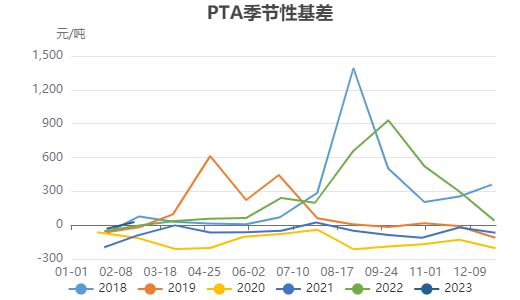

4.1 PTA基差—環(huán)比走弱

2月PTA月度基差均值約為-18.22元/噸,環(huán)比下滑8%。截止2月24日,PTA現(xiàn)貨月度均值約為5553.33元/噸,環(huán)比上漲0.22%;PTA主力合約月度均值約為571.56元/噸,環(huán)比上漲0.77%,期貨月度漲幅大于現(xiàn)貨。

數(shù)據(jù)來源:瑞達期貨研究院

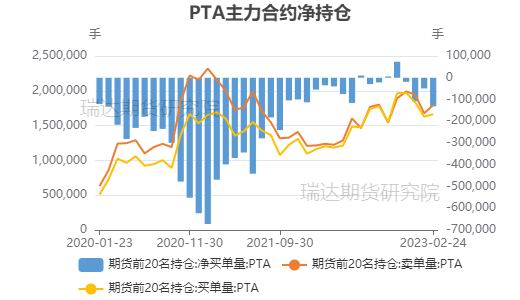

4.2 PTA前20持倉凈多單環(huán)比上漲

截至2023年2月24日,PTA前20名持倉凈買單報-131,254手,環(huán)比上漲8.10%;PTA前20名持倉賣單量報1,794,291手,環(huán)比下跌2.39%;PTA前20名持倉買單量1,663,037手,環(huán)比下跌1.91%。;PTA凈多單環(huán)上漲。

數(shù)據(jù)來源:瑞達期貨研究院

4.3 PTA加工差

截至2023年2月24日,PTA加工差報241.39元/噸,環(huán)比下跌33%;當前加工費處于近五年低位,加工效益萎縮,對PTA裝置提振積極性差。

數(shù)據(jù)來源:瑞達期貨研究院

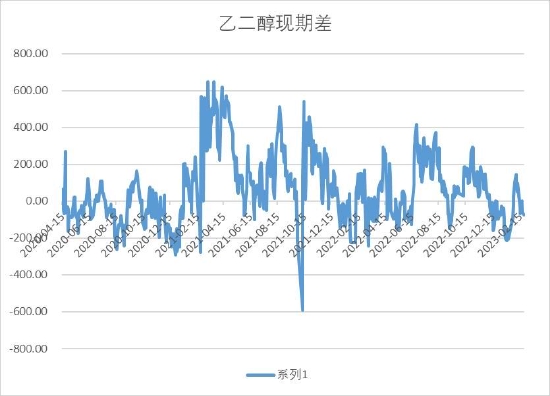

4.4 乙二醇基差

2月乙二醇月度基差均值約為15.72元/噸,環(huán)比上漲114%。截止2月24日,乙二醇現(xiàn)貨月度均值約為4155.44元/噸,環(huán)比下滑0.29%;乙二醇主力合約月度均值約為4245.58元/噸,環(huán)比下滑1.07%,期貨月度跌幅大于現(xiàn)貨,基差走強。

數(shù)據(jù)來源:瑞達期貨研究院

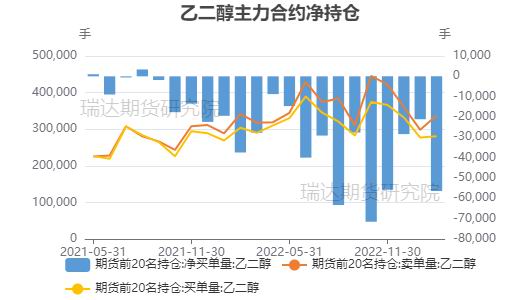

4.5 乙二醇前20持倉凈多單環(huán)比大幅下滑

截至2023年2月24日,乙二醇前20名持倉凈買單報-56431手,環(huán)比下跌187.66%;乙二醇前20名持倉賣單量337457手,環(huán)比上漲4.18%;乙二醇前20名持倉買單量281026手,環(huán)比下跌7.65%;乙二醇凈多單環(huán)比大幅下滑。

數(shù)據(jù)來源:瑞達期貨研究院

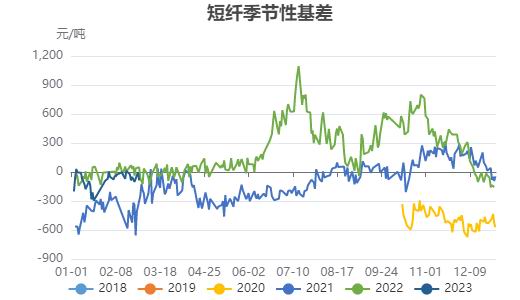

4.6 滌綸短纖基差

截止2月28日,滌綸短纖基差報-87元/噸,基差走弱。月內(nèi)現(xiàn)貨市場維持剛需補貨,期貨受預(yù)期支撐跌幅小于現(xiàn)貨。

數(shù)據(jù)來源:瑞達期貨研究院

4.7 滌綸短纖前20凈多持倉

截至2023年2月28日,乙二醇前20名持倉凈買單報1053手,環(huán)比上漲178.4%;乙二醇前20名持倉賣單量408667手,環(huán)比下跌8.33%;乙二醇前20名持倉買單量409720手,環(huán)比下跌7.82%;乙二醇凈多單環(huán)比大幅增加,市場對后市短纖需求存預(yù)期。

數(shù)據(jù)來源:瑞達期貨研究院

5、技術(shù)面分析

2023年2月,TA2305合約跌后漲。根據(jù)周MACD指標來看,當前DIFF、EDA趨勢向上且DIFF已突破0軸向上,月內(nèi)關(guān)注需求回暖,建議TA2305合約逢低做多。

數(shù)據(jù)來源:同花順

2023年2月,eg2305合約跌后漲。從周MACD指標來看,當前DIFF、EDA趨勢向上,且紅色動能柱顯現(xiàn),月內(nèi)關(guān)注需求回暖,建議eg2305合約逢低做多。

數(shù)據(jù)來源:同花順

2023年2月,PF2304合約跌后漲。根據(jù)周MACD指標來看,當前DIFF、EDA趨勢向上且DIFF已突破0軸向上,月內(nèi)關(guān)注需求回暖,建議PF2304合約逢低做多。

數(shù)據(jù)來源:同花順

三、聚酯市場后市行情展望

展望后市,從成本端來看,原油多空博弈震蕩運行,對PTA、乙二醇成本支撐有限;PX國內(nèi)新裝置投產(chǎn),供應(yīng)增加對PTA成本支撐減弱。供應(yīng)端,PTA后市裝置檢修和重啟并存,疊加大裝置投產(chǎn)預(yù)期,后市供應(yīng)壓力難減,需求端,市場雖對傳統(tǒng)旺季存預(yù)期,但當前下游庫存累庫,終端訂單稀少,需求上行動力不足,關(guān)注后市訂單下達情況,仍有逢低做多機會,但整體震蕩運行為主。乙二醇成本支撐有限,利潤長期處于虧損狀態(tài),后市裝置有轉(zhuǎn)產(chǎn)計劃,或稍緩解累庫壓力。需求端,市場雖對傳統(tǒng)旺季存預(yù)期,但當前下游庫存累庫,終端訂單稀少,需求上行動力不足,關(guān)注終端訂單下達情況及裝置轉(zhuǎn)產(chǎn)情況,等待需求回暖做多機會,但整體震蕩運行為主。2月,短纖走勢與原料端聚酯雙料走勢趨向一致。當前短纖相比同水平仍處于高位累庫,且市場雖對后市傳統(tǒng)旺季存預(yù)期,但目前終端訂單未見明顯性好轉(zhuǎn),產(chǎn)銷氣氛整體較弱,需求復(fù)蘇需要一定的周期,3月短纖或呈現(xiàn)供強需弱局面。關(guān)注終端訂單下達情況,仍有逢低做多機會,但整體震蕩運行為主。

瑞達期貨 林靜宜

責(zé)任編輯:宋鵬

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)