新浪財經 > 期貨 > 國務院原則同意推出股指期貨 > 正文

利用期貨進行類期權式收益的避險策略研究

目前國際市場上通常采用的避險工具有兩種,一種是期貨,一種是期權。期貨與期權的最大區別在于,期權的買方擁有選擇在到期日執行或放棄合約的權利。對于期貨合約來講,一旦選擇交割,則買賣雙方均無不執行合約的權利。因為行權的差異,這兩種衍生產品從損益圖上看,最大區別就是期貨是收益與損失都是無限的,而期權的買方則是收益無限最大損失有限。因此利用期權對現貨部位避險相對于機械式利用期貨避險的好處在于,既能夠規避價格下跌的風險也沒有放棄價格上漲所獲得的收益。

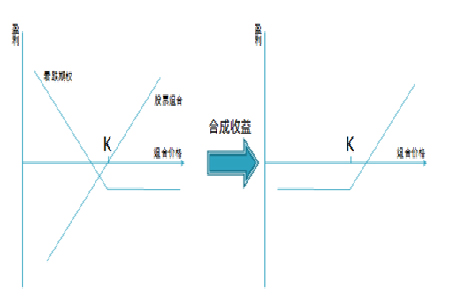

由于期權的流動性相比期貨要來的差,所以期權的權利金有時候往往會更高。不過我們可以通過手中持有期貨部位的調節來做到期權的損益曲線。如果從另一種方式來理解的話,相當于股票組合的持有人向自己購買了一個看跌期權,由于自己同時作為看跌期權的賣方,該投資者需要到市場中利用期貨對看跌期權進行避險。那么總資產的損益曲線如下圖:

該策略有三種方式可以實現,第一種直接買入看跌期權,第二種動態買賣股票來復制看跌期權,第三種動態交易期貨復制看跌期權。由于國內尚無標準化的期貨合約,而動態交易股票將面臨巨大的交易成本,所以比較可行的方式是待股指期貨上市后,利用動態交易股指期貨的方式開復制看跌期權。但股票組合價格低于執行價格K時對資產進行避險,當價格高于執行價格K時解除避險頭寸。相比直接買入看跌期權而言,利用股指期貨動態復制期權會增加一定的交易成本,不過省去了看跌期權的權利金,與股票復制相比,交易成本更低,流動性更高以及操作更加迅速。

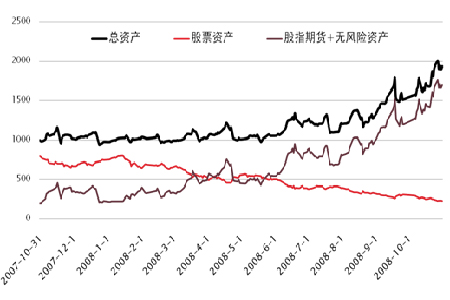

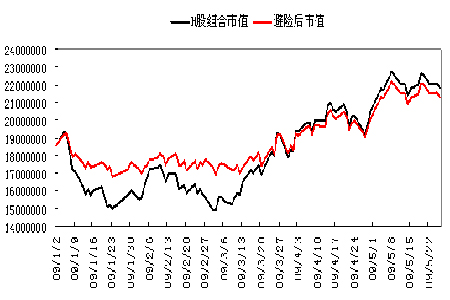

以滬深300指數成份股和滬深300股指仿真交易為實證研究對象,當市場處于單邊下跌時,該避險策略的效果較好,不過由于滬深300股指仿真交易在2007年末至2008年,處于高升水狀態,而在08年整個下跌勢中期指的跌幅遠遠超過了股票組合,所以導致了總資產在避險后還出現上升的局面。

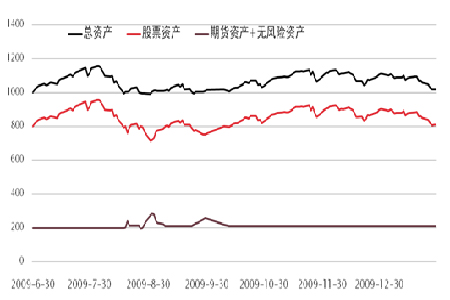

震蕩市:

單邊下跌:

不過上述策略在遇到某種情形時會出現損失,即股票組合價格在執行價格K附近來回波動,那么為了與看跌期權的損益匹配,投資者不得不將期貨頭寸不斷的賣出開倉和買入平倉(當資產價格高于K時買入平倉,當價格低于K時賣出平倉),這樣操作損失的還不僅僅是手續費,因為每次開平倉都是買在高于K價格而賣在低于K的價格,所以股票組合在K價格波動的次數越多,執行該策略的成本就會越高,相當于購買看跌期權付掉了更多的手續費。

為了平滑價格波動對期貨模擬期權的影響,我們采用根據期權delta系數建立相應避險頭寸的方法。Delta值是衡量標的資產價格變動時,期權價格的變化幅度。用公式表示:Delta=期權價格變化/期貨價格變化。所謂Delta,是用以衡量期權標的資產變動時,期權價格改變的百分比,也就是期權的標的價值發生變動時,期權價值相應也在變動。

Delta具有以下特性:買權的Delta是正值,賣權的Delta是負值;Delta數值的范圍介乎0到1之間;Delta數值可以相加,假設投資組合內兩個選擇權的Delta數值分別為0.5及0.3,整個組合的Delta數值將會是0.8。對于看漲期權來說,期貨價格上漲(下跌),期權價格隨之上漲(下跌),二者始終保持同向變化。因此看漲期權的delta為正數,delta的變動范圍為0到1,深價內看漲期權的delta趨增至1,深價外看漲期權的delta則逼近于0。而看跌期權價格的變化與期貨價格相反,因此,看跌期權的delta為負數,delta變動范圍為-1到0, 深價內看跌期權的delta趨近-1,深價外看跌期權的delta趨近于0。

參考期權delta系數避險的策略,相當于現貨部位持有人先向自己購買了一個虛擬的看跌期權,然后使用市場上的期貨部位使用delta中性的避險策略對賣出期權的部位進行對沖。例如,投資者持有10手看跌期權空頭,每手看跌期權多頭的Delta值為-0.2,部位的Delta為+2,那么投資者可以通過持有2手相應期貨的空頭來使整體的delta值保持為0,從未規避10手看跌期權空頭的風險。

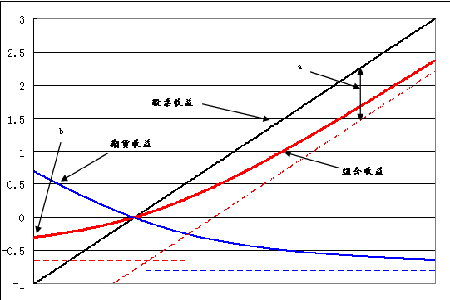

delta中性避險策略的損益圖如下圖。而投資者需要持有期貨部位的頭寸即為圖中期貨損益曲線(藍線)的斜率,這樣當價格在小范圍波動時,期貨部位的損益波動就近似等于持有的虛擬期權的損益變化。當價格波動超過一定范圍后,重新計算delta值對期貨頭寸進行調整。

Delta中性策略在期貨頭寸中也會因價格波動損失一定的手續費和追漲殺跌的損失,不過這筆費用相當于購買期權所付出的權利金,并且這筆權利金并不是期初一次性付清,而是在整個避險的過程中慢慢支付給市場。根據Black-scholes公式知道,期權的價格與行權價、到期日、標的價格、無風險利率和隱含波動率有關。而隱含波動率越高期權的權利金也越高,通過delta中性避險策略能夠更好的理解隱含波動率的意義,因為未來標的價格的波動越劇烈,在進行delta中性避險策略時,期貨頭寸的調整會越頻繁,這樣會導致更多買高賣低的次數出現,而造成整個策略在追漲殺跌的過程中損失越大,相當于付給了期權“賣方”更多的權利金。

通過H股股票組合利用H股股指期貨進行delta中性避險策略的實證分析來觀測該策略的實際效果。2009年上半年H股呈現先漲后跌的格局,我們假設年初購買了一個執行價在7000點的看跌期權,可以根據理論公式計算出相應的delta值,并且規定每個交易日收盤前調整期貨相應的部位。通過回溯,該策略的避險效果如下圖,非常明顯通過避險,股票組合不僅規避了部分市場下跌的風險,并且在上漲的過程中也沒有放棄太多原本可以得到的收益。

利用股指期貨對股票組合進行避險時,我們還會遇到追繳保證金的問題,當期貨和現貨價格同時上漲時,期貨賬戶由于虧損會遇到追繳保證金的風險,這樣必須預留一部分資金來對期貨部位進行保護,這樣將會大大降低資金的利用率。現在利用前文所提到的類期權避險方式的同時,構建一個虛擬的期權能夠是保證金使用效率最大化。當期貨部位發生虧損時,通常股票組合上漲時,看跌期權的delta的絕對值變小,那么期貨的空頭頭寸也應相應減少,在平掉一定的期貨空頭頭寸后,將釋放部分保證金來繼續維持期貨部位所需要的保證金。反之,當股票組合下跌是,看跌期權的delta的絕對值變大,那么我們可以將期貨部位的盈利部分作為需要增加的空單的保證金。

東證期貨研究所 金融工程師 林子蘇

新浪聲明:此消息系轉載自新浪合作媒體,新浪網登載此文出于傳遞更多信息之目的,并不意味著贊同其觀點或證實其描述。文章內容僅供參考,不構成投資建議。投資者據此操作,風險自擔。