不支持Flash

|

|

|

美元繼續(xù)大幅上行支撐 金屬總體保持上行態(tài)勢http://www.sina.com.cn 2007年09月25日 00:07 新浪財經(jīng)

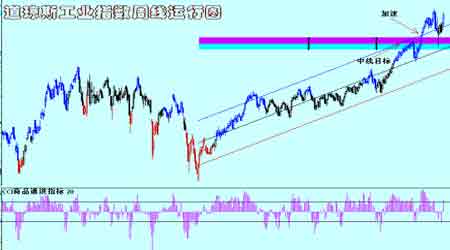

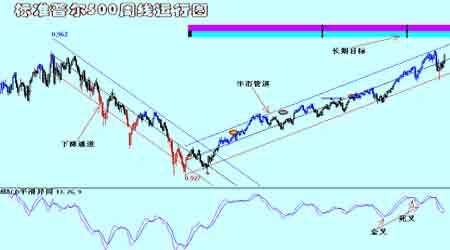

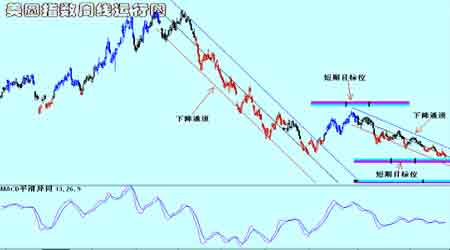

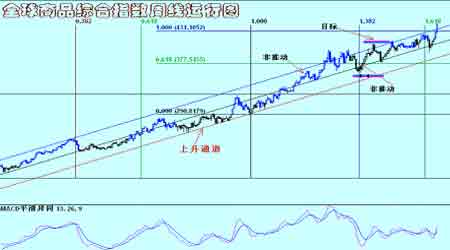

概要 ●FED宣布將聯(lián)邦基金利率由5.25%降至4.75% ●格林斯潘表示長期來看為了控制通脹,利率可能需要升至雙位數(shù)水準 ●今年第二季度,美國經(jīng)常項目逆差比前一個季度下降3.1%,降到1908億美元 ●美國商務(wù)部19日公布的數(shù)據(jù)顯示,今年8月份美國新房開工量比前一個月下降了2.6% ●市場預(yù)期FED將在10月份再度降息 ●國際銅價再度測試8000美圓關(guān)口 ★行情回顧 受到美國聯(lián)邦儲備委員會調(diào)降聯(lián)邦基金利率的刺激,本周國際金屬市場出現(xiàn)了一定幅度的上升,次極房貸的影響暫時被忽略,美圓再度成為支持金屬走高的重要因素.期銅周一下滑,追隨股市的跌勢,因信貸憂慮揮之不去,且市場翹首以待美國聯(lián)邦儲備理事會(美聯(lián)儲,FED)的利率決策及其對經(jīng)濟的看法. 三個月期銅收報每噸7,500美元,當時曾觸及每噸7,622的一個月高位.市場普遍預(yù)期將降息, LME銅庫存減少2,000噸至133,750噸,相當于全球約三天的消費量.庫存下降對期銅起到一定的支撐. 期鋁跌35美元,報2,395,稍早曾觸及2,390的18個月低點.新空頭部位的建立,庫存的增加,以及供應(yīng)上升的預(yù)期等,都令期鋁承壓. 鋁庫存增加6,150噸至907,300噸,相當于約10天的全球消費量,且為2004年7月中以來最高水準.期鎳自上周五的28,600漲至29,000美元;期錫報14,800/14,850美元,期鋅跌60美元,至2,780/2,785;較7月所及的高點3,780已下挫了約35%.期鉛報3,130美元.周二持堅,期鋁則一度觸及18個月低點后回穩(wěn),因擔憂美國需求下降.目前,市場正翹首以待美國聯(lián)邦儲備理事會(美聯(lián)儲,FED)的利率決策.期鎳跳漲近6%至七周高位,因預(yù)期不銹鋼需求反彈.鎳是不銹鋼的關(guān)鍵用料.三個月期銅在公開喊價交易中收報每噸7,585美元,高于周一收盤價7,500美元,但仍不及周五觸及的每噸7,622的一個月高位. 周三上揚,期鎳猛漲超過10%,期銅升至七周高位,因美國聯(lián)邦儲備理事會(美聯(lián)儲,FED)大幅降息的舉措提振了經(jīng)濟信心.美聯(lián)儲將聯(lián)邦基金利率下調(diào)兩碼至4.75%,為去年5月來最低,旨在避免經(jīng)濟受樓市下滑及金融市場動蕩惡化的沖擊.美聯(lián)儲的降息舉措帶動歐洲股市收在六周最高收位,金融類股和商品類股齊步走強. 三個月期鎳一度猛漲12.3%,至兩個月最高34,500美元,亦受投機客削減空頭部位提振.期鎳終場收報33,800美元,漲3,100美元.三個月期鋁上漲77美元,報2,484美元,從周二觸及的18個月低點2,382反彈. 期銅價格周四觸及七周新高,因美元走軟,且美國聯(lián)邦儲備理事會(FED,美聯(lián)儲)周二降息後市場人氣改善.期銅觸及每噸7,953美元,為8月1日來最高位,不過稍後縮減漲幅,收報7,890美元,較周三收盤價上漲5美元. 美元兌歐元跌至紀錄低位1.40美元上方,受美聯(lián)儲周二降息50個基點和預(yù)期其將進一步降息拖累. 周五金屬在高位受阻,銅價出現(xiàn)了沖高回落,在達到8月初以來的新高8015美圓之后,獲利回吐占據(jù)了上風(fēng),銅價逐級走低.鋁鋅鎳也出現(xiàn)了不同程度的下跌,而鉛錫則繼續(xù)保持強勢上行.全周市場總體呈現(xiàn)回升的運行態(tài)勢. ★前周觀點回顧與評估 筆者上周報告中關(guān)于:“消費淡季的結(jié)束沒有給予金屬市場多少上升動力,美圓經(jīng)濟數(shù)據(jù)疲弱令市場擔憂經(jīng)濟增速回落,而聯(lián)儲是否在18號會議上決定降息對金屬價格施加影響,美圓的疲弱則對金屬提供支持.中國經(jīng)濟的高速增長可能繼續(xù)招致政府更加嚴厲的宏觀調(diào)空措施也令投資者舉棋不定.在這樣的情況下,金屬整體處于震蕩行情中.其中鋅價在跌破頭肩頂經(jīng)線繼續(xù)保持弱市運行,本周出現(xiàn)的反彈帶有一定的回抽性質(zhì),后市有可能再度考驗經(jīng)線位.倫敦鋁價繼續(xù)完成C-5的回落,市場等待其完成后的回升,上海鋁價繼續(xù)區(qū)間震蕩. 上海銅價本周小幅回升,但66000元上方拋壓仍然沉重,趨勢行情同樣沒有形成.紐約銅價也出現(xiàn)了一些回升,但顯然繼續(xù)在近期區(qū)間內(nèi)運行,在完成了一段時間的整理后,市場存在繼續(xù)上行的要求. 倫敦市場也在完成了自8月24日開始的一個非推動級別的調(diào)整后,市場存在上行的要求,但銅價在半年線以及60均線附近受阻,后市需要克服這些壓力方能夠進一步拓展上方空間.時間周期鎖定在10月6日.”的觀點基本與市場運行一致,在金屬整體回升的情況下,鋁價受到不斷增加的庫存影響而繼續(xù)保持弱市運行.鋅價繼續(xù)實現(xiàn)對頭肩頂經(jīng)線的回抽行情,銅價沖破60日均線后大幅上行,再度測試8000美圓關(guān)口. ★市場結(jié)構(gòu) 隨著消費淡季的結(jié)束,金屬市場的庫存漸漸出現(xiàn)了下降的趨勢,但引人注目的是鋁庫存的連續(xù)大幅上升結(jié)合倫敦方面持倉的增加,令投資者感到鋁市場似乎即將爆發(fā)大規(guī)模的多空決戰(zhàn)行情.截止周末,倫敦鋁庫存已經(jīng)達到了923400噸的高位,而銅庫存緩慢回落,為132575噸,鋅庫存為66175噸.而鋁市場總持倉為634291手,10月期持倉為80343手,銅總持倉為235228手,現(xiàn)貨月為29238手.顯然,鋁市場的高庫存高持倉給人一種山雨欲來風(fēng)滿樓的感覺.而期權(quán)市場上仍然風(fēng)平浪靜,持倉較為均衡,沒有跡象表明行情的爆發(fā)將來自期權(quán)市場.銅市場的持倉不斷減少似乎也預(yù)示目前的行情動力并不充足. ★本周市場焦點 本周最引人注目的是美國聯(lián)邦儲備委員會調(diào)降聯(lián)邦基金利率. 紛紛揚揚的聯(lián)儲基金利率最引變化之爭在FED議息會議結(jié)束后落下了帷幕,其調(diào)降幅度對市場明顯帶來了刺激,令商品價格飛漲,銅價也借此機會再度回升并又一次測試8000美元關(guān)口.由于次級債問題不斷困繞著市場并開始對經(jīng)濟運行產(chǎn)生負面影響的.同時房地產(chǎn)的長時間低迷進一步打擊了消費者的信心,維持四年上升的就業(yè)市場也開始發(fā)生變化.在這樣的情況下,出于對經(jīng)濟可能出現(xiàn)的衰退的擔憂使得FED最終決定運行利率手段來進行攔阻.最終促使FED宣布將聯(lián)邦基金利率由5.25%降至4.75%.利率的變化首先表現(xiàn)在美圓的全面下跌并推動了商品的繼續(xù)上行.投資者顯然是看好FED大于預(yù)期的降息動作將協(xié)助提振美國經(jīng)濟,并且市場預(yù)料FED將于10月再次降息,指標利率降至4.5%,并且認為該水準料為此次降息周期的終點,因此不存在減息周期的持續(xù)對消費者信心造成重大打擊的問題. 商品市場因此獲得上升的動力,金屬價格在降息明顯受到支撐而上行. 對于此次調(diào)降利率,,美聯(lián)儲主席伯南克(Ben Bernanke)指出,抵押貸款利率的修正可能導(dǎo)致還貸違約率進一步提升,但市場傾向于自我調(diào)控。伯南克同時也表示,美聯(lián)儲做出降息決定目的是先發(fā)制人,抑制金融市場收縮對經(jīng)濟可能造成的不利影響。伯南克在為眾議院金融服務(wù)委員會(House Financial Services Committee)準備的證詞中說,金融系統(tǒng)依然處于“相對強勢地位”,盡管近來金融市場動蕩不安。伯南克還列舉了美聯(lián)儲近來已經(jīng)采取的平復(fù)市場緊張局面的各類措施,包括下調(diào)貼現(xiàn)利率,以及削減美債證券借貸的費用等舉措,當然還有本周美聯(lián)儲出人意料地降息50點的重大決議。顯然,FED認為調(diào)降利率的舉措對于穩(wěn)定金融市場,恢復(fù)消費信心,提升美國經(jīng)濟將起到積極的作用,金融市場也為此作出了積極反應(yīng),股市的大幅上漲,商品市場牛氣沖天都為此次降息作出肯定. 而另外一個不同的聲音來自前任聯(lián)儲主席,格林斯潘認為,長期來看通貨膨脹將變得更難控制.他指出,如果美聯(lián)儲想在未來幾年讓通貨膨脹率維持在1-2%之間,其可能需要進一步上調(diào)利率。不過,格林斯潘表示擔心美聯(lián)儲在未來25年內(nèi)致力于保持物價穩(wěn)定時,將面臨政治面壓力。他預(yù)計,長期來看為了控制通脹,利率可能需要升至雙位數(shù)水準。格林斯潘表示,如果美聯(lián)儲屈服于政治壓力,通脹率在2030年前恐怕會平均升至4-5%,而10年期公債收益率將至少升至8%,而且有可能“在短期內(nèi)升至更高水準。”他預(yù)期在未來幾年內(nèi)通脹將變得更難控制,因此從中國進口的商品價格上升以及長期利率走高等等。 顯然,兩者的不同在于著眼點.伯南克被次極債問題攪得焦頭爛額,眼前的問題可能導(dǎo)致經(jīng)濟面臨回落,寬松的貨幣政策挽救危局.而格林斯潘則對本輪經(jīng)濟周期中出現(xiàn)的長期通脹周期加以關(guān)注,由于本周經(jīng)濟周期是新世紀以來的高級別的上升期,傳統(tǒng)工業(yè)已經(jīng)轉(zhuǎn)向東方,全球必須面對的是長期通脹,在增長初期全球在低通脹中運行,而積累的通脹已經(jīng)在去年開始抬頭,將來很長時間全球都將面臨通脹的壓力,利率顯然不會限制通脹的上升反而有助其變化,中國方面在有效限制通脹方面作出了積極的努力.從更長期意義上看,FED應(yīng)該在將來不斷調(diào)升利率而不是降低.如果長周期仍然維持上升的利率,那么目前的降低利率自然會對商品提供強有力的支持,市場目前的反應(yīng)無疑是明智的. 調(diào)降利率打擊最大的莫過于美圓市場,在聯(lián)儲減息的市場預(yù)期之下,美圓指數(shù)苦心經(jīng)營14年的80點防線被市場一舉突破,而超出市場預(yù)期的50個基點幅度令美圓雪上加霜,市場價格大踏步的后退,不斷刷新記錄.作為全球支付以及結(jié)算體系的美圓大幅下跌,自然對包括金屬在內(nèi)的大宗商品提供加強的支持.在這樣的情況下,金屬市場不斷回升自然在情理之中了. 其實導(dǎo)致美圓長期弱市的一個重要的原因并非是利率問題,在本輪美圓的弱勢中運行,利率僅僅占據(jù)其次要的地位,長期的貿(mào)易不平衡是美圓保持長期弱勢的主要原因,也是美國政府的經(jīng)濟政治甚至軍事政策導(dǎo)向的重要依據(jù).從最新數(shù)據(jù)看,美國經(jīng)常項赤字有所減少,這其中美圓的弱市運行應(yīng)該是功不可沫,同時其絕對值仍然龐大,因此美國保持美圓弱市的國家利益不會發(fā)生改變.美國商務(wù)部14日公布的報告顯示,今年第二季度,美國經(jīng)常項目逆差比前一個季度下降3.1%,降到1908億美元。當季經(jīng)常項目逆差占美國國內(nèi)生產(chǎn)總值的比例為5.5%,低于前一個季度的5.8%。這一比例的歷史最高紀錄是2005年第四季度創(chuàng)下的7.0%。據(jù)修正后的數(shù)據(jù),第一季度的經(jīng)常項目逆差為1971億美元,高于原來估計的1926億美元。由于世界其他國家和地區(qū)經(jīng)濟強勁增長以及美元貶值有利于美國出口增長,對減少美國經(jīng)常項逆差有利.同時,美圓弱市于美圓在世界經(jīng)濟中的霸主地位沒有絲毫的動搖,美圓資產(chǎn)仍然是世界各國競相追尋的目標,從而導(dǎo)致資本項的增加,彌補了經(jīng)常項的不足,使得其經(jīng)濟肌體保持健康和活力.美國財政部最新報告顯示,7月凈流入美國的外資本達到1038億美元,高于6月份的344億美元。同時公布的數(shù)據(jù)顯示,海外投資者7月份凈賣出30億美元的長期美國證券,6月份為凈買 入818億美元。該月度報告著重強調(diào)長期證券的跨境交易狀況,包括某些非市場渠道的外資流入,如換 股和資產(chǎn)擔保證券本金的償付等。?據(jù)美國財政部國際資本流動數(shù)據(jù)的月度報告,不包括上述非市場渠道交易的證券,7月 份海外投資者凈買入美國長期證券總額為192億美元,低于6月份的973億美元。7月份海外投資者凈賣出了94億美元美國國債,6月份為凈買入247億美元。7月份海外私人投資者凈賣出25億美元美國國債,6月份則為凈買入201億美元。與此同時,中央銀行等海外官方機構(gòu)凈賣出69億美元的美國國債,6月份則為凈買入64億美元。顯然,源源不斷的資本流入,使得美國經(jīng)濟運行總體保持相對的平衡,其通過這種方式來掠奪世界各國剩余生產(chǎn)力,使之繼續(xù)高居世界經(jīng)濟之首.而這種格局顯然對于美圓來說,無疑難以改變其繼續(xù)弱市運行的格局,而商品價格也就難以避免的受到支撐而保持強勁.在美元不斷走弱的支撐下,銅價保持著強勢的運行.近期美元跌破80點重要關(guān)口后,其進一步下跌的空間已經(jīng)被打開.銅價也將繼續(xù)受到來自美元的支撐. 本周另一個令市場不安的是房地產(chǎn)數(shù)據(jù)的繼續(xù)低迷,顯示導(dǎo)致美國經(jīng)濟的今年的擴張受到制約的房地產(chǎn)市場繼續(xù)走弱,而聯(lián)儲的調(diào)降貼現(xiàn)率以及降低利率的舉措則要在未來的3~6個月才能得以顯現(xiàn).美國商務(wù)部19日公布的數(shù)據(jù)顯示,今年8月份美國新房開工量比前一個月下降了2.6%,經(jīng)季節(jié)調(diào)整按年率計算為133.1萬套,為1995年6月以來的最低水平。與此同時,7月份美國新房開工量被修正為136.7萬套,低于原來估計的138.1萬套。數(shù)據(jù)顯示,8月份美國單戶住宅新房開工量比前一個月下降了7.1%,經(jīng)季節(jié)調(diào)整按年率計算為98.8萬套;多戶住宅新房開工量則增加12.8%,按年率計算為34.3萬套。8月份反映未來新房建筑走勢的新房建筑許可證發(fā)放量比前一個月下降了5.9%,經(jīng)季節(jié)調(diào)整按年率計算為130.7萬套,低于7月份經(jīng)修正后的138.9萬套,也為1995年6月以來的最低水平。與去年同期相比,8月份新房開工量下降了19.1%,新房建筑許可證發(fā)放量下降了24.5%。曾連續(xù)幾年高度繁榮的美國住房市場自去年開始顯著降溫,進入過去16年來最嚴重的低迷期。經(jīng)濟學(xué)家們普遍預(yù)計,未來幾個月美國住房市場的低迷狀態(tài)仍將持續(xù)。美國經(jīng)濟也就難以避免的在2007年度受到房地產(chǎn)行業(yè)的沖擊而降低增長率,這一點我們從國際貨幣基金組織的預(yù)期中得到證實.有媒體報道,國際貨幣基金組織在《世界經(jīng)濟展望》草案中,將2008年美國GDP增長預(yù)測向下修正至2.2%,早期預(yù)測為2.8%。《世界經(jīng)濟展望》將于下月公布。?IMF同時將歐元區(qū)2008年經(jīng)濟增長預(yù)測向下修正至2.3%,較4月預(yù)測值2.5%有所下降。將意大利2008年經(jīng)濟增長預(yù)測從1.7%下調(diào)至1.6%。顯然,次極債的危機以及令前期樂觀的IMF變的不甚樂觀起來,而這種情緒自然會被市場所渲染,從而令消費者信心遭受打擊.因此在10月份FED再度調(diào)降利率的可能性大大增強,美圓也將繼續(xù)保持若是運行,商品則繼續(xù)受到支撐. ★機構(gòu)觀點 巴克萊:長期來看初級商品市場的基本面仍充滿活力。銅價的長期均值預(yù)估自3500上調(diào)至每噸4500美元,鋁的價格預(yù)估由2200美元調(diào)升至2900美元。人們對美國經(jīng)濟的擔憂并沒有消散,商品價格很有可能會進一步波動。不過撇開短期的變數(shù),較長期的初級商品市場基本面仍然不錯。 花旗集團:在明年上半年如果美國GDP收縮2%,可能將會導(dǎo)致銅市場從5萬噸的短缺轉(zhuǎn)為10萬多噸過剩的局面;美國GDP下降1%,將會導(dǎo)致中國 經(jīng)濟的增速降低1.3%。 瑞銀:美國經(jīng)濟減緩可能繼續(xù)打壓金屬,因重要的房屋和住宅建筑市場還沒有觸底。美國房屋市場的狀況仍然是經(jīng)濟增長進一步減緩的主要風(fēng)險,房屋開工和營建許可數(shù)據(jù)進一步顯示了該部門的調(diào)整。發(fā)展中國家的經(jīng)濟增長和巴西、俄羅斯、印度、中國的需求是金屬市場更重要的推動力。金屬的短期前景可能依賴于美元的短期走勢。我們?nèi)匀徽J為外匯市場將對美元逢高拋空,并在商品市場逢低買進。 BNP Paribas:南方銅業(yè)Toquepala銅礦的工會表示已經(jīng)投票決定從10月2日開始進行罷工。南方銅業(yè)秘魯廠礦的其他兩個主要工會將在周四就罷工舉行投票。根據(jù)LME 最新的報告,截至9月18日,一家公司持有了LME可交割庫存的80-89%。該頭寸從9月4日開始存在。鋁收低42美元至2442美元,因投機者吃驚利空的供需數(shù)據(jù)。國際鋁業(yè)協(xié)會報告8月全球鋁產(chǎn)量平均每天104200噸,7月為102600噸。鋁產(chǎn)量的年增長速度從7月的13.5%升至14.5%。去年以來中國的產(chǎn)量增長了三分之一。中國的產(chǎn)量可能減緩,因鋁價走低、政府的出口關(guān)稅措施進一步產(chǎn)生影響。 曼氏金融:在美國宏觀經(jīng)濟方面,消息較為利空。8月房屋開工和營建許可數(shù)據(jù)都低于預(yù)期,房屋開工降至二十年來的最低位。在美聯(lián)儲降息引發(fā)市場走強兩天之后,我們認為許多市場的熱情可能開始有所減退。金屬的焦點應(yīng)該開始從美元走軟轉(zhuǎn)移至各自具體的變量和宏觀環(huán)境。在貨幣市場中,美元兌歐元匯率因?qū)γ缆?lián)儲主席伯南克將在國會聽證會上表示美國房屋市場的下滑可能減緩經(jīng)濟增長的投機跌破1.40關(guān)口。無疑市場將尋找進一步降息的暗示。美聯(lián)儲周二對利率的舉措已經(jīng)成功使許多金屬的區(qū)間上移。盡管區(qū)間底部更加清晰,但區(qū)間頂部仍然有一段距離。不過考慮到過去兩天的走勢強度和技術(shù)形態(tài),我們認為近期的漲勢可能過去,市場可能震蕩一段時期。 高盛:到2008年底,銅和鋁的價格將分別達到每噸1萬美元和3000美元。在庫存已經(jīng)較低的環(huán)境下,除非發(fā)生嚴重的經(jīng)濟放緩,否則需求增幅將超過供應(yīng)增幅,使銅鋁市場供不應(yīng)求。由于基本金屬主要需求仍來自新興市場,以中國為代表的這些國家強于預(yù)期的成長進一步支撐了金屬需求前景。明年底之前,鎳價和鋅價將分別漲至37500和4000美元。倫敦金屬交易所(LME)三個月期銅周一報每噸7545美元,期鋁報2437美元。 ★圖表一覽 圖表1 圖表2 圖表3 圖表4

不支持Flash

|

||||||||||||||||