不支持Flash

|

|

|

|

股指期貨套期保值 封基四種無風險套利新模式http://www.sina.com.cn 2007年05月25日 05:34 中國證券報

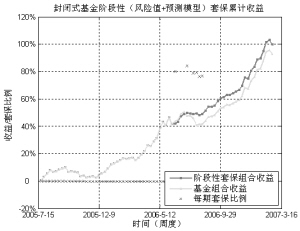

□首創期貨 杜鵬 徐澤平 由于滬深300指數與封閉式基金持倉品種具有高度關聯性,機構投資者可通過股指期貨對封閉式基金凈值進行動態套期保值,鎖定當前折價隱含的套利空間,實現封閉式基金的無風險套利。在此,筆者利用預測模型預測基金組合凈值變動方向,再結合風險值實施階段性套保,構建出以下四種針對封閉式基金折價套利的投資策略: (一)全程套保 假如我們僅只為了套取封閉式基金組合的折價率空間并持有到期,則應該對基金組合凈值進行全程套保。分析顯示,通過股指期貨的反向對沖,套保組合的累積收益率基本上保持為一條略向上傾斜的直線,說明套保組合非常完美的完成了我們的既定目標。累積收益率上漲由于我們選擇的是阿爾法收益高的基金,所以在由股指期貨對沖掉系統風險之外,同時也由高阿爾法獲得了超額收益。 (二)依據風險值進行階段性套保 全程套保是一種最為保守的對沖策略,在此基礎上,我們引入風險值模型,即在系統判斷基金組合風險超過的預先設定的風險值的情況下,才啟動套保策略,否則只是單方面持有基金組合。 通過引入多元GARCH模型的風險值對基金組合進行階段性套保,累積收益取得了非常好的表現,不但套保組合及時規避了基金組合凈值下跌的風險,同時在凈值上漲的過程中也及時平倉了股指期貨,獲得了基金組合凈值上漲的收益。 (三)依據預測模型進行階段性套保 利用預測模型對基金組合的凈值收益率進行滾動預測,可得到以下結論:單純考慮技術指標的命中準確率為68.83%,同時考慮宏觀因素的命中準確率為71.43%,預測效果較好。因此,可將其作為套期保值的指標,即在預測基金組合收益率下跌時執行套保,在預測基金組合收益率上漲時單純持有基金組合,考察累積收益率的變動情況。這樣,套保組合基本上與基金組合取得了近乎完全的累積收益,說明該模型應用在套期保值上面可以取得非常好的收益。 (四)風險值+預測模型階段性套保 風險值策略能夠在基金組合快速下跌時及時構建出套保組合,鎖定收益;但在快速上漲時也做空股指就會喪失凈值上漲所帶來的利潤空間;同時在凈值緩慢下跌時也會隨著下跌,而不會采取套保策略。但是,如果能夠預測出基金凈值的下一期走勢,同時結合風險值策略,就可以判斷出風險的方向。 從圖中可以看出,該種策略完美地完成了預先設想的目的,在基金組合凈值下跌時及時構建了套保組合,同時在大盤急速飆升的過程中準確地預測出行情的走勢,避免了因為風險值過大導致的做空股指期貨的誤操作風險,最終取得了超過基金組合收益的結果。 比較以上四種投資策略可以發現:全程套保風險最小但是收益率最低;風險值階段性套保能夠在控制風險的條件下分享凈值上漲的好處;預測模型階段性套保在命中率很高時能夠獲得與凈值增長基本相同的收益,但操作成本相對較高;風險值+預測模型階段性套保兼顧了收益與風險,同時操作成本較低,是一種比較理想的投資工具。

【發表評論】

|

||||||||||||||