股指報告:股指寬幅震蕩 市場醞釀分歧波動劇烈(2)

http://www.sina.com.cn 2007年01月29日 00:35 首創期貨

ETF套利跟蹤

根據被動跟蹤原則,我們在構建現貨組合時應盡可能覆蓋標的指數樣本區間。選擇華夏上證50ETF和華安上證180ETF分別與易方達深證100ETF構建投資組合,以跟蹤滬深300指數期貨,希望能在組合與標的之間尋找套利機會。

表3:ETF與滬深300相關性與跟蹤誤差

|

ETF50 |

ETF180 |

ETF100 |

|

滬深 300 |

相關系數 |

0.995515 |

0.998232 |

0.997855 |

|

跟蹤誤差 |

0.0099 |

0.0079 |

0.0058 |

ETF50、180、100與滬深300指數的相關系數均超過0.99,表現出較強的趨同性。從跟蹤誤差看,三只ETF產品與標的的跟蹤誤差較上周有了大幅度提高,其中50ETF甚至達到9.9‰的高點。三只基金中,50ETF的相關性也最低。綜合看,深證100ETF誤差較小,延續我們前期的經驗判斷,其在資金配置中的比重應該較高。

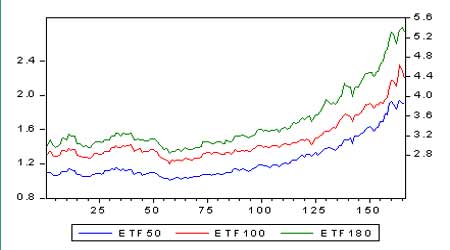

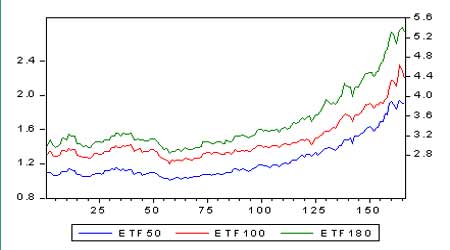

圖6:ETF走勢圖

ETF走勢圖(來源:首創期貨)

點擊此處查看全部財經新聞圖片

由于是被動跟蹤指數,ETF基金總是力求與標的指數之間的跟蹤誤差最小,上圖3只ETF基本同漲共跌,雖然各自的標的指數不同,但上證50、上證180和深證100指數都受到相同的宏觀基本面影響,系統性風險比較一致。而中國股市的系統性風險占比很高,因此走勢也表現出高度一致的特征。

表4:ETF與滬深300指數價格相關性

|

ETF50 |

ETF100 |

ETF180 |

HS300 |

|

ETF50 |

1.000000 |

0.990667 |

0.997897 |

0.995515 |

|

ETF100 |

0.990667 |

1.000000 |

0.994646 |

0.998232 |

|

ETF180 |

0.997897 |

0.994646 |

1.000000 |

0.997855 |

|

HS300 |

0.995515 |

0.998232 |

0.997855 |

1.000000 |

表5:ETF與滬深300指數收益率相關性

|

R50 |

R100 |

R180 |

R300 |

|

R50 |

1.000000 |

0.853045 |

0.868449 |

0.910582 |

|

R100 |

0.853045 |

1.000000 |

0.843517 |

0.945123 |

|

R180 |

0.868449 |

0.843517 |

1.000000 |

0.881475 |

|

R300 |

0.910582 |

0.945123 |

0.881475 |

1.000000 |

從相關性來看,ETF50、ETF180和ETF100三只指數基金與滬深300指數價格相關性分別達到99.55%、99.79%和99.82%,收益率相關性分別為91.06%、88.15%和94.51%,表現出較高的正相關關系。

在構建投資組合時,因標的指數滬深300是全市場指數,考慮到市場代表性,可用兩只上證ETF與深證ETF分別構建組合,考察組合與滬深300指數的相關性、擬合優度等指標,并以此作為指數期貨套利的對應現貨組合。

表6:ETF滬深300指數協方差矩陣

|

R50 |

R100 |

R180 |

R300 |

|

R50 |

0.000267 |

0.000248 |

0.000227 |

0.000243 |

|

R100 |

0.000248 |

0.000316 |

0.000240 |

0.000274 |

|

R180 |

0.000227 |

0.000240 |

0.000255 |

0.000230 |

|

R300 |

0.000243 |

0.000274 |

0.000230 |

0.000266 |

由此得出ETF50與ETF100的最優投資比例為0.4253:0.5747;ETF180與ETF100的最優投資比例為0.3516:0.6484。

表7:組合與滬深300相關性

|

P1 |

P2 |

R300 |

|

P1 |

1.000000 |

0.980554 |

0.965970 |

|

P2 |

0.980554 |

1.000000 |

0.957879 |

|

R300 |

0.965970 |

0.957879 |

1.000000 |

兩個組合與滬深300指數收益率相關性分別達到了96.60%和95.79%,較前一周有所下降,主要是因為三只ETF基金與標的指數的相關性和跟蹤誤差均有所降低,導致組合擬合度下降。但這樣的相關性水平對于期現套利效果影響不大。

表8:ETF組合擬合滬深300

|

組合 |

|

|

|

ETF |

ETF50 |

ETF100 |

ETF180 |

ETF100 |

|

比例 |

0.4253 |

0.5747 |

0.3516 |

0.6484 |

|

相關系數 |

96.60 % |

95.79 % |

|

擬合優度 |

0.9331 |

0.9175 |

從下圖的收益率對比圖中可以看出,兩個新建組合與滬深300指數波動性表現出高度的一致性。但是在個別時期,組合與指數產生了較大的背離,這時套利操作將面臨較大風險。在組合與指數負相關時,指數期貨與現貨標的之間套利不但不能獲得無風險收益,反而會使交易風險成倍放大。因此,套利頭寸應動態跟蹤調整,鑒于套利的即時性,利用程式化交易手段捕捉套利機會并完成期現貨兩個市場的反向套利操作將成為主流選擇。

如果不考慮現貨市場的交易成本和沖擊成本,這兩種組合都能夠作為套利標的。但華安上證180ETF基金成交量遠遜于ETF50,使得流動性較差,無形中增大了套利操作的成本,一方面套利交易成功幾率低,流動性風險隨時可能使套利歸于失敗;另一方面,成本增加壓縮了利用期現套利獲取無風險利潤的空間,即無套利區間的上下限擴大,從而降低了套利機會出現的概率,在損失期市價格發現功能的同時,也會影響到現貨市場的流動性.

表9:投資組合資金配置比例跟蹤

|

ETF50 |

ETF100 |

|

相關系數 |

比例 |

|

相關系數 |

|

9月22日 |

92.24% |

0.3421 |

9月22日 |

92.24% |

|

9月29日 |

90.67% |

0.3167 |

9月29日 |

90.67% |

|

10月13日 |

90.84% |

0.3103 |

10月13日 |

90.84% |

|

10月20日 |

92.35% |

0.3462 |

10月20日 |

92.35% |

|

10月27日 |

91.42% |

0.3036 |

10月27日 |

91.42% |

|

11月3日 |

91.35% |

0.3333 |

11月3日 |

91.35% |

|

11月10日 |

91.05% |

0.2917 |

11月10日 |

91.05% |

|

11月17日 |

90.23% |

0.3091 |

11月17日 |

90.23% |

|

11月24日 |

93.14% |

0.3778 |

11月24日 |

93.14% |

|

12月1日 |

91.63% |

0.3585 |

12月1日 |

91.63% |

|

12月8日 |

91.39% |

0.3684 |

12月8日 |

91.39% |

|

12月15日 |

90.79% |

0.3387 |

12月15日 |

90.79% |

|

12月22日 |

90.96% |

0.3443 |

12月22日 |

90.96% |

|

12月29日 |

90.85% |

0.5056 |

12月29日 |

90.85% |

|

1月12日 |

90.86% |

0.3143 |

1月12日 |

90.86% |

|

1月19日 |

91.06% |

0.4253 |

1月19日 |

91.06% |

從近期跟蹤的組合標的相關性與資金配置比例來看,組合中不同標的之間的配置比例與相關性的變動密切聯系,二者呈一定程度上的正向關系。除了絕對的相關性影響資金配置外,其內在決定因素則是不同資產間對于標的指數的相對相關性。由于資產價格與標的指數波動較大,構建組合時也應根據樣本數據的最新變動對配置比例進行動態調整,否則套利效果將大打折扣。

套期保值模擬

1.模擬的指數期貨和投資組合的選擇

我們用2005年4月8日到2007年1月18日的股票指數進行了套期保值模擬:

首先,通過理想狀態下的指數期貨定價模型建立了無套利情形下滬深300指數期貨,得到了滬深300指數期貨的價格序列。

其次,考慮的被套期保值對象分別為:上證50指數組合、上證180指數組合、深圳100指數組合和上證50ETF。

最后,通過上述的最佳對沖比率的計算模型我們給出了動態窗口平移計算(選擇窗口樣本為100)下的結果。

2.套期保值的模擬結果

下面的數值序列都為相應品種的對數收益率(連續復利):

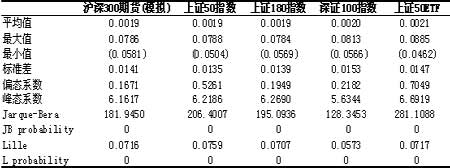

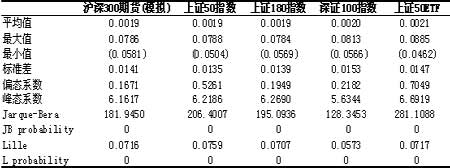

表10:各品種的基本統計特征

各品種的基本統計特征表(來源:首創期貨)

點擊此處查看全部財經新聞圖片

注:JB和Lille檢驗序列的正態分布特征

表11:歷史效果比較

注:以上數據均為歷史平均數據

表12:最新對沖比率

3.選擇適合投資組合的最佳對沖比率

從歷史避險績效來看,對于上證180指數組合和深證100指數組合:(1)GJR-GARCH模型在各個時段的平均避險效果最佳;(2)該模型在除了在市場沖擊大的時點,避險效果最為穩定,并且在市場沖擊大的時點,該模型的效果也較其它幾個模型為佳。對于上證50指數組合和上證50ETF來說:(1)因為這些組合與模擬的滬深300指數期貨的相關性要低一些,因此短期的避險績效稍微要差一些。(2)相對而言,OLS、GARCH和GJR-GARCH模型的避險績效相差不大,但是后兩者能以較小的對沖比率獲得與OLS模型類似的避險績效;中長期閉險時間選擇(如10個交易日以上)以GARCH或者GJR-GARCH都有不錯的效果。

具體到需要套期保值的投資組合品種,投資者可以依取自己的實際情況在表12中選取相應的對沖比率。

首創期貨 劉旭

[上一頁] [1] [2]