|

|

|

|

近期期銅市場震蕩盤升 后市走勢仍然存在變數(shù)(2)http://www.sina.com.cn 2006年09月29日 02:52 中大期貨

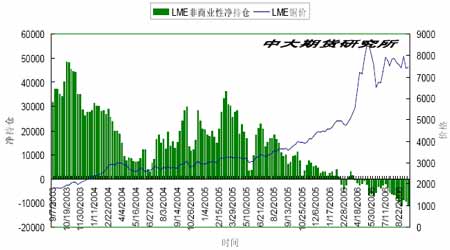

2。 期貨期權持倉結構及變化 最新公布一期的CFTC持倉報告內(nèi)容顯示,CFTC整體持倉規(guī)模較上周出現(xiàn)小幅減少,其中非商業(yè)性部分本周增持其手中的多頭部位及空頭部位且空頭部位增加幅度較大;此外,商業(yè)性方面本周小幅增持多頭部位并減少其空頭部位,目前基金整體繼續(xù)保持凈空局面,且凈空額度較上周再次擴大。 就LME 期權方面及持倉分布來看,近期10月期權持倉和成交量情況來看,看漲期權及看跌期權的成交略有增加,但看跌期權的成交量明顯活躍,市場對銅價上漲依然存在憂慮。 圖5。CFTC基金凈持倉結構與銅價走勢對比 圖6。LME銅價及期權持倉變化 整體上看,中長期貨持倉結構截止目前繼續(xù)呈現(xiàn)偏空格局,對市場威懾力度加大,支持本周期價出現(xiàn)上漲的主要力量來自于非商業(yè)性方面的多頭部位的增持,但同時增加的空頭部位也對市場形成壓力;而從近期表現(xiàn)及期權持倉結構所帶來的提示來看,市場的看跌期權持倉和成交量有明顯增加,對銅價的理論壓制作用繼續(xù)加大。 三、相關基本面動態(tài) 1。 美國數(shù)據(jù):8月工業(yè)生產(chǎn)下降0.1% 設備利用率為82.4% 美國聯(lián)邦儲備理事會(FED)公布,美國8 月工業(yè)生產(chǎn)下降0.1%,設備利用率為82.4%。7 月修正後仍為上升0.4%。 經(jīng)季節(jié)調(diào)整的數(shù)據(jù)如下: 8月 7 月 6 月 06 年8 月/05 年8 月 工業(yè)生產(chǎn)(%) -0.1 0.4 1.1 4.7 前 值(%) -- 0.4 0.8 -- 工業(yè)生產(chǎn)指數(shù) 113.7 113.9 113.4 -- 8 月 7月 6 月 05 年8月 設備利用率(%) 82.4 82.7 82.5 80.3 前 值(%) -- 82.4 82.3 -- 市場原本預期,美國8月工業(yè)生產(chǎn)成長0.2%,設備利用率為82.5%。 2。 美國數(shù)據(jù):8月消費者物價指數(shù)(CPI)較前月升0.2% 美國勞工部公布,美國8 月消費者物價指數(shù)(CPI)較前月上升0.2%,扣除食品和能源的核心CPI增幅亦為0.2%。 以下為詳細數(shù)據(jù)(變動百分比,%): 經(jīng)季節(jié)調(diào)整 未經(jīng)調(diào)整 8月 7 月 06 年8 月/05 年8 月 6 月 5月 4 月 整體CPI 0.2 0.4 3.8 0.2 0.4 0.6 扣除食品和能源 0.2 0.2 2.8 0.3 0.3 0.3 能源 0.3 2.9 15.1 -0.9 2.4 3.9 接受路透調(diào)查的分析師原本預期,8 月CPI 較前月上升0.2%,較上年同期上升3.9%;核心CPI較前月上升0.2%,較上年同期上升2.8%。 3。 美國數(shù)據(jù):8月房屋開工下降6.0% 年率為166.5萬戶美國商務部公布,8 月房屋開工下降6.0%,年率為166.5萬戶。 4。 WBMS:全球1-7月銅市場盈余達6.5萬噸 全球金屬統(tǒng)計局(World Bureau of Metal Statistics,WBMS)公布的數(shù)據(jù)顯示,全球1 至7 月銅市場盈余達6.5 萬噸,低于前六個月時的盈余8.1萬噸。 該機構稱,1-7 月的銅礦產(chǎn)量為857 萬噸,加工產(chǎn)量為1,005 萬噸,使用量為998萬噸。 中國消耗量較上年同期減少7.8%,至199 萬噸,因?qū)M口銅的需求下降。 四、結論和操作建議: 中期意義上傳統(tǒng)基本面及相關交易側面因素對銅價支持作用繼續(xù)轉(zhuǎn)弱,但是目前現(xiàn)貨緊張及消費旺季來臨等因素對銅價依然存在支撐作用,潛在的銅礦糾紛問題依然存在,短期TC/RC下降昭示銅精礦供應也偏緊,這些均對銅價產(chǎn)生支持,但基金層面的支撐作用減弱,依然對銅價形成威懾,估計銅市恐怕會存在明顯的動蕩,整體來看,目前高位震蕩格局繼續(xù)保持,從圖表面上來看,目前對大震蕩區(qū)間中軸7500-7600 美元附近的爭奪較為激烈,此位置的得失對銅價下一步運行較為重要。 中大期貨研究所 孫煒

【發(fā)表評論】

|

|||||||||||||||