余額寶能干擾市場(chǎng)利率抬高社會(huì)成本嗎?

文/阿里小微金融服務(wù)集團(tuán)首席戰(zhàn)略官 舒明

近期微博上突然有網(wǎng)友稱,互聯(lián)網(wǎng)理財(cái)?shù)陌l(fā)展,特別是余額寶的快速增長(zhǎng),將會(huì)推高市場(chǎng)利率水平,進(jìn)而提高包括住房按揭貸款在內(nèi)的貸款成本,使得廣大居民更加難以獲得和承受住房按揭貸款。

2月21日更是有所謂專家發(fā)文表示,余額寶“嚴(yán)重干擾了市場(chǎng)利率”,“嚴(yán)重拉高實(shí)業(yè)企業(yè)融資成本”,“沖擊的是中國(guó)全社會(huì)的融資成本,沖擊的是整個(gè)中國(guó)的經(jīng)濟(jì)安全”,是“趴在銀行身上的‘吸血鬼’,典型的‘金融寄生蟲(chóng)’”,并且最終的貸款客戶將成為這一成本的最終買單人。

小微金服推出余額寶的初衷只是想給大家放在支付寶[微博]里的錢提供一種合理合法且穩(wěn)定的收益。我們沒(méi)有想到余額寶的出現(xiàn)受到了這么多用戶的歡迎,特別是讓以前很難享受到理財(cái)服務(wù)的草根人群能夠零門檻、低成本的享受到適合自己的金融服務(wù),成為一項(xiàng)普惠金融服務(wù)。這是我們開(kāi)始并未預(yù)料到的。

但余額寶真有那么大的威力,會(huì)對(duì)市場(chǎng)利率、房貸利率產(chǎn)生影響嗎?真會(huì)拉高全社會(huì)的融資成本,并最終讓用戶貸不到款,加不了薪嗎?我們簡(jiǎn)單研究一下就能發(fā)現(xiàn),這只是一個(gè)有意無(wú)意的“誤解”:

一、國(guó)內(nèi)貨幣市場(chǎng)基金規(guī)模相對(duì)較小,實(shí)在無(wú)法“嚴(yán)重干擾利率市場(chǎng)”

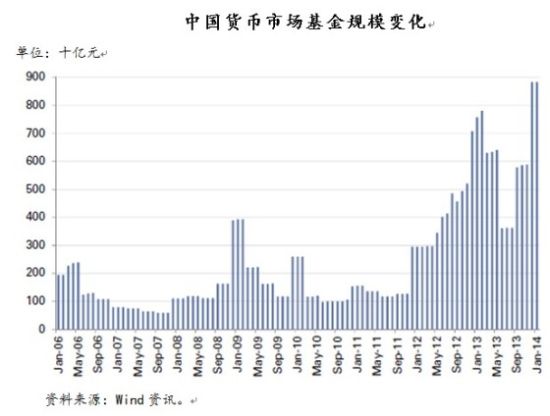

余額寶連接的是天弘增利寶貨幣市場(chǎng)基金。截至2014年1月末,整個(gè)中國(guó)貨幣市場(chǎng)基金總規(guī)模為9,532億元,與47.9萬(wàn)億的居民存款、103.4萬(wàn)億的全部人民幣存款總額相比仍然非常小,與居民存款余額之比為2.0%,與全部人民幣存款余額之比為0.9%,不到百分之一。即使與總規(guī)模約10萬(wàn)億元的銀行理財(cái)產(chǎn)品相比,貨幣市場(chǎng)基金也不到其總規(guī)模的十分之一。很難想象,規(guī)模如此之小的貨幣市場(chǎng)基金會(huì)對(duì)市場(chǎng)整體利率水平產(chǎn)生巨大的影響,會(huì)“嚴(yán)重干擾利率市場(chǎng)”。

二、余額寶是市場(chǎng)利率的跟隨者,而不是決定者

根據(jù)《貨幣市場(chǎng)基金管理暫行規(guī)定》,貨幣市場(chǎng)基金的投資標(biāo)的主要是現(xiàn)金,一年以內(nèi)的銀行定期存款、大額存單,期限在三百九十七天以內(nèi)的債券,期限在一年以內(nèi)的債券回購(gòu),期限在一年以內(nèi)的央行[微博]票據(jù)。從實(shí)踐來(lái)看,目前國(guó)內(nèi)的貨幣市場(chǎng)基金主要投資于銀行間市場(chǎng)的協(xié)議存款、債券回購(gòu)等品種。

目前銀行間市場(chǎng)的參與主體包括銀行、基金公司、保險(xiǎn)公司、證券公司、財(cái)務(wù)公司、汽車金融公司等等,其中基金公司作為市場(chǎng)的參與方之一,規(guī)模也很較小,而貨幣市場(chǎng)基金作為基金公司中的一種,規(guī)模就更小了,很難從整體上影響市場(chǎng)利率水平。

2013年末銀行間市場(chǎng)債券托管量:

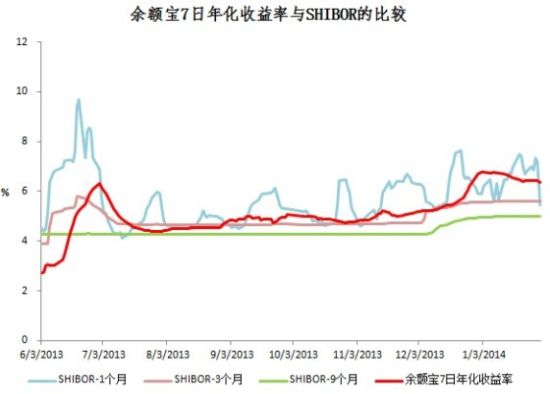

從實(shí)際的運(yùn)行情況看,貨幣市場(chǎng)基金更多的是市場(chǎng)利率的接受者,而不是決定者。從下圖可以看出,余額寶收益率與上海銀行間同業(yè)拆借利率(SHIBOR)的走勢(shì)相關(guān)度很高,余額寶7日年化收益率在2013年6月末和12月末“錢荒”期間,均隨著SHIBOR的走高而出現(xiàn)了上升,而隨后又跟隨SHIBOR的走低而回落。

三、信貸的可獲得性和成本,主要與國(guó)家信貸政策、資金環(huán)境和金融機(jī)構(gòu)的競(jìng)爭(zhēng)格局相關(guān),而與貨幣市場(chǎng)基金關(guān)系不大

即使拋開(kāi)余額寶能否拉高市場(chǎng)利率不談,市場(chǎng)利率真的是信貸可獲得性和成本的關(guān)鍵因素嗎?從中國(guó)和美國(guó)的經(jīng)驗(yàn)來(lái)看,信貸的可獲得性,尤其是住房按揭貸款,主要與國(guó)家信貸政策、資金環(huán)境和金融機(jī)構(gòu)的競(jìng)爭(zhēng)格局相關(guān),而與市場(chǎng)利率高低關(guān)系不大,更別說(shuō)一只貨幣基金的影響了。

以中國(guó)為例,2008年底,受國(guó)際金融國(guó)際的影響,中國(guó)經(jīng)濟(jì)受到了嚴(yán)重的沖擊,為了保持經(jīng)濟(jì)增速,國(guó)家出臺(tái)了住房按揭貸款利率最低7折的優(yōu)惠政策,并鼓勵(lì)商業(yè)銀行發(fā)放住房按揭貸款。2009年和2010年,中國(guó)住房按揭貸款出現(xiàn)了快速增長(zhǎng),而同期貨幣市場(chǎng)基金規(guī)模卻基本維持在1,000-2,000億元左右的水平波動(dòng),二者并沒(méi)有表現(xiàn)出關(guān)聯(lián)。

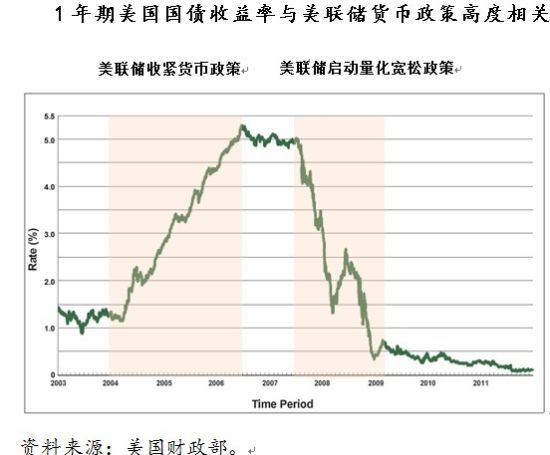

以美國(guó)為例,2004-2007年,受美國(guó)房地產(chǎn)市場(chǎng)繁榮的刺激,商業(yè)銀行和貸款機(jī)構(gòu)大量發(fā)放住房按揭貸款。與此同時(shí),美聯(lián)儲(chǔ)不斷收緊貨幣政策,導(dǎo)致市場(chǎng)利率攀升。但即使市場(chǎng)利率很高,也很難阻止商業(yè)銀行的放貸沖動(dòng)。

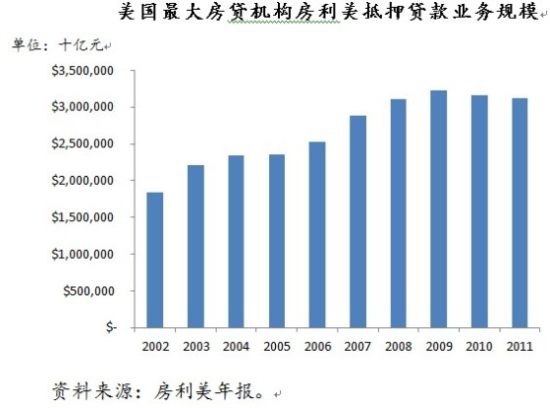

2008年金融危機(jī)爆發(fā),美聯(lián)儲(chǔ)大幅放寬貨幣政策,推出了問(wèn)題資產(chǎn)拯救計(jì)劃(TARP)等量化寬松政策,導(dǎo)致市場(chǎng)利率急劇下降,接近零利率的水平,但此時(shí)商業(yè)銀行和貸款機(jī)構(gòu)由于嚴(yán)重的違約損失,都不敢大量發(fā)放住房按揭貸款,按揭貸款余額甚至出現(xiàn)了下滑。而同期美國(guó)貨幣市場(chǎng)基金收益率也跟隨市場(chǎng)利率的下降而下降,基金規(guī)模出現(xiàn)了大幅下滑,但并沒(méi)有對(duì)住房按揭貸款產(chǎn)生任何刺激作用。

所以,從中國(guó)和美國(guó)的例子都可以看出,信貸的可獲得性和成本,與貨幣市場(chǎng)基金的關(guān)系不大。認(rèn)為余額寶會(huì)推高市場(chǎng)利率水平,進(jìn)而提高包括住房按揭貸款在內(nèi)的貸款成本,使得廣大居民更加難以獲得和承受住房按揭貸款,這顯然是多慮了。

最后,我們看到有專家說(shuō),余額寶和背后對(duì)接的貨幣基金把2%的收益放入自己兜里。這個(gè)數(shù)字就更加不知道從何而來(lái)了。余額寶背后對(duì)接的是天弘基金的增利寶貨幣基金,增利寶是目前市場(chǎng)上綜合費(fèi)率最低的基金之一,管理費(fèi)率為0.3%,托管費(fèi)率是0.08%,銷售服務(wù)費(fèi)是0.25%,三者相加只有0.63%,除此之外再無(wú)任何費(fèi)用了。說(shuō)余額寶是“吸血鬼”,真是天大的冤枉。

新浪聲明:此消息系轉(zhuǎn)載自新浪合作媒體,新浪網(wǎng)登載此文出于傳遞更多信息之目的,并不意味著贊同其觀點(diǎn)或證實(shí)其描述。文章內(nèi)容僅供參考,不構(gòu)成投資建議。投資者據(jù)此操作,風(fēng)險(xiǎn)自擔(dān)。