09上半年非公募集合理財行業盤點

作者:國金證券基金研究中心 張劍輝 張琦

——凈值分化加劇,新星產品涌現

上半年市場紅火,私募基金發行提速

今年上半年股票市場的回暖加速了理財市場的復蘇,私募基金扎堆發行,產品成立密集。統計我們覆蓋范圍內的證券投資類私募基金,上半年共成功設立170多只產品,已知規模的79款產品共募集資金69.7億元。同期券商集合理財共18家券商發行21只產品,成功設立20只。

上半年產品在發行和成立數量上有逐步上升的趨勢,而發行方信托公司的家數卻并沒有明顯的增多。華潤信托、中融信托、中信信托、山東國信、陜國投、廈門信托、西安信托在發行產品方面表現活躍,大部分產品通過以上幾家公司的平臺發行。

另外我們也發現在機構積極發行的同時,市場需求并未同比例釋放。即私募產品成立數量在逐月攀升,但平均募集規模卻呈現區間上下波動的態勢:一月份和四月份的平均募集規模較高,規模都在1.3億元以上,其他各月規模在0.5億元到1億元之間變動。以上平均募集規模數據與去年同期還有一定的差距,說明在市場升溫的同時投資者還是保持一定程度的謹慎。另外一個發行的特征是1~2年期的結構化產品逐漸增多,反映了私募管理人對未來這一兩年市場的預期樂觀。

單品凈值大幅回升,整體業績落后大盤

今年上半年在密集的刺激經濟政策、流動性和經濟復蘇預期的多重推動下,指數一路從1800多點攀升至3000點附近。在市場回暖的大環境支持下,私募產品業績表現良好,產品收益率和正收益產品數量環比有了一個大的飛躍。統計我們覆蓋范圍內的產品,187只證券投資類私募基金(包括結構化和非結構化,并且不區分自然月度與非自然月度,以下均同)有180只產品凈值回升,平均回升幅度為33.17%,單只產品最高收益達123.81%;非限定性的券商集合理財共27只,全部獲得正收益,平均收益率為30.63%,單只產品最高收益達51.58%。

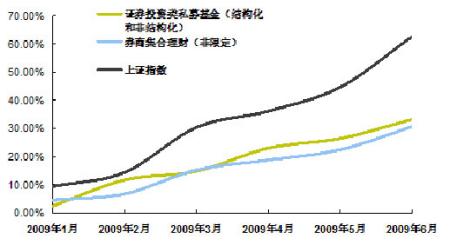

在08年的深幅下跌中私募收益一直大幅領先大盤,但今年以來私募與大盤的之間的比較結果卻完全相反,見圖表1。私募落后于大盤的原因主要有以下幾方面:首先,大部分產品在年初仍然沿用熊市的思路采取輕倉操作;其次,今年市場風格轉換快速,部分私募沒有及時適應;第三,私募大多定位為追求絕對收益,客觀上對風險控制的要求相對較高,這一特點也決定了牛市很難跑贏市場。我們結合今年以來的市場變化,進一步觀察私募業績的變動,從趨勢上可以分為兩個階段。第一階段以3月份為分界點,經歷了08年矯枉過正之后,中小盤股的估值率先修正,又恰逢政策受益之東風,中小盤股集中的信息技術、新能源、有色、水泥板塊一時成為概念炒作熱點。概念板塊及中小盤股兩者皆是私募管理人熱衷投資的對象,于是這段時間內兩類私募產品的收益率曲線都達到今年以來最為陡峭的水平。2月份的證券投資類私募基金的平均收益幾乎追趕上了上證指數。第二階段從二季度開始,板塊的熱炒使得中小股市盈率虛高、后期增長乏力,這一期間私募整體表現略顯平庸。6月份藍籌股開始了一輪集體補漲將指數快速推升,加速拉大了私募與大盤的差距。

圖表1:09上半年以來兩類私募產品累計收益變動情況

來源:國金證券研究所

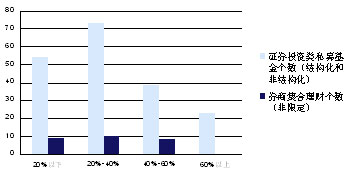

為了進一步考察私募產品上半年整體的收益情況,我們將收益率序列劃分成4個區間——60%以上(收益超過或接近市場)、40%-60%(收益與市場持平或者略弱)、20%-40%(收益落后于市場)、20%以下(收益大幅落后與市場),分別統計落在各個區間內的產品個數。證券投資類私募基金的收益多數集中在“20%-40%”的區間內,即收益落后于大市,因而造成私募的平均業績落后于市場。落在“40%-60%”及“60%以上”兩個區間的產品總數要多于落在“20%以下”區間的產品數目,說明多數私募管理人的擇時和選股的操作都能夠發揮較好的效果。落在“60%以上”區間的產品個數最少。這部分產品勝出一方面得益于管理人出色的選股能力;另一方面得益于他們能夠在市場風格發生轉折的時候積極調整投資方向,轉為尋求大盤藍籌股的補漲機遇,扭轉不利局面。券商集合理財的收益分布與證券投資類私募基金有較大的不同,不僅高收益產品個數的占比相對較低,而且落在三個區間的產品個數相差不大。

圖表2:兩類私募產品上半年累計收益的區間分布

來源:國金證券研究所

業績現分化,又一批明星產品嶄露頭角

統計176只參與非結構化證券投資類私募基金(不區分自然月的和非自然月度)產品平均收益率33.41%,相對上證指數平均收益為-17.12%,其中36只產品跑贏大盤。另有11只結構化證券投資類私募基金(不區分自然月的和非自然月度)產品平均收益率29.24%,相對上證指數平均收益為-27.07%。部分較大規模私募旗下的系列產品收益出色,具體包括深國投•尚雅系列期、中投·隆圣系列、深國投·睿信系列、粵財信托·新價值系列、深國投·武當系列、平安信托·淡水泉系列等。部分私募雖然資產管理規模較小,但不影響績優產品的誕生,具體表現出色的有深國投·景良能量1期、深國投·美聯融通1期、深國投·開寶1期、深國投·瑞象豐年、深國投·龍騰等。

近半年的市場特點是結構性上漲并伴隨著板塊快速輪動。這兩點特征導致盡管指數在上漲,但時機和個股的把握并不容易,也間接導致了產品之間的收益差距越來越大。單只產品超越指數最高達81.8%,單只產品相對指數落后幅度最多達61.59%。又一批優秀的產品和管理人在今年的行情中嶄露頭角,逐漸樹立自己的品牌,私募行業的格局也在不斷的發生改變。

| 圖表 3 :證券投資類私募基金(非結構化)半年絕對收益率前 20 | |||||

| 排名 | 產品名稱 | 管理人 | 半年絕對收益率 | 凈值披露截止日 | 凈值披露起始日 |

| 1 | 深國投·景良能量 1 期 | 深圳市景良投資管理有限公司 | 123.81% | 2009-6-15 | 2008-12-15 |

| 2 | 粵財信托·新價值 2 期 | 廣東新價值投資有限公司 | 97.17% | 2009-6-5 | 2008-12-5 |

| 3 | 深國投·尚雅 3 期 | 上海尚雅投資管理有限公司 | 89.48% | 2009-6-10 | 2008-12-10 |

| 4 | 深國投·美聯融通 1 期 | 美聯融通資產管理(北京)有限公司 | 86.44% | 2009-6-15 | 2008-12-15 |

| 5 | 深國投·尚雅 4 期 | 上海尚雅投資管理有限公司 | 86.25% | 2009-6-10 | 2008-12-10 |

| 6 | 深國投·睿信 3 期 | 上海睿信投資管理有限公司 | 78.78% | 2009-6-25 | 2008-12-25 |

| 7 | 深國投·睿信 2 期 | 上海睿信投資管理有限公司 | 76.97% | 2009-6-25 | 2008-12-25 |

| 8 | 深國投·尚雅 2 期 | 上海尚雅投資管理有限公司 | 75.85% | 2009-6-10 | 2008-12-10 |

| 9 | 深國投·睿信 4 期 | 上海睿信投資管理有限公司 | 74.98% | 2009-6-25 | 2008-12-25 |

| 10 | 深國投·開寶 1 期 | 深圳市開寶資產管理有限公司 | 74.55% | 2009-6-15 | 2008-12-15 |

| 11 | 深國投·尚雅 1 期 | 上海尚雅投資管理有限公司 | 68.59% | 2009-6-10 | 2008-12-10 |

| 12 | 深國投·瑞象豐年 | 深圳市瑞象投資管理有限公司 | 67.36% | 2009-6-15 | 2008-12-15 |

| 13 | 中投·隆圣三號 | 上海隆圣投資管理有限公司 | 66.96% | 2009-6-10 | 2008-12-10 |

| 14 | 中投·隆圣四號 | 上海隆圣投資管理有限公司 | 65.89% | 2009-6-10 | 2008-12-10 |

| 15 | 平安財富·淡水泉成長一期 | 淡水泉(北京)投資管理有限公司 | 65.83% | 2009-6-30 | 2008-12-31 |

| 16 | 平安財富·淡水泉 2008 | 淡水泉(北京)投資管理有限公司 | 65.56% | 2009-6-26 | 2008-12-31 |

| 17 | 中投·隆圣一號 | 上海隆圣投資管理有限公司 | 64.48% | 2009-6-10 | 2008-12-10 |

| 18 | 中投·隆圣二號 | 上海隆圣投資管理有限公司 | 64.01% | 2009-6-10 | 2008-12-10 |

| 19 | 華宸·彤源一號 | 上海彤源投資發展有限公司 | 63.49% | 2009-6-26 | 2008-12-31 |

| 20 | 平安財富·從容優勢二期 | 上海從容投資管理有限公司(呂俊) | 63.11% | 2009-6-30 | 2008-12-31 |

| 注:收益計算起至時間不區分自然月度和非自然月度。 | |||||

來源:國金證券研究所

新浪聲明:新浪網登載此文出于傳遞更多信息之目的,并不意味著贊同其觀點或證實其描述。文章內容僅供參考,不構成投資建議。投資者據此操作,風險自擔。