|

|

再探債券/貨幣/保本基金投資價值

作者:德圣基金研究中心 德圣研究團隊

三季度后債券基金收益爆發性增長

股市一路下滑的同時是債券市場的高歌猛進。08年股市罕見快熊的同時,也是債市新一輪牛市進行時。尤其是9月后,在愈發明確的降息預期下,債券市場提前啟動,并在連續三次降息的刺激下大幅上漲。

從08年債市的三個階段來看,年初至2月初債市經歷第一波上漲;第二階段至9月受加息等壓制上漲緩慢。債券基金在前兩個階段平均收益基本為0,主要原因是不少債券基金此時還配置部分股票,導致不少債券基金虧損。在6月以后,債券基金基本減持了股票倉位,凈值增長脫離股市影響。

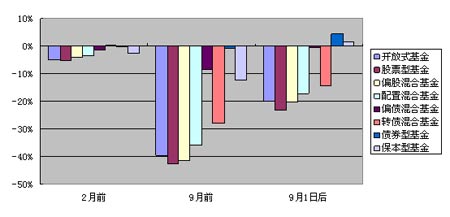

9月初至11月4日,債券型基金平均凈值上漲4.35%,基本與國債指數漲幅相當。保本型基金凈值平均上漲1.46%,僅次于債券型基金(圖1)。

在9月以后債市的加速上漲中,不少債券基金創出驚人的收益水平。中信雙利債券基金凈值增長高達9.37%,交銀增利債券凈值增長接近7%;凈值增長超過5%的債券基金多達14只。

但與此同時,在大漲行情中債券基金的收益分化也被凸顯出來。有13只債券基金在9月后債市猛漲中凈值漲幅不到2%;對債市上漲預估不足,配置結構未能把握主流行情是這些債券基金收益落后的主因;部分債券基金少量的股票倉位也拖累了基金凈值表現。

圖1:08年債市各階段各類型基金平均收益對比

債券/貨幣類基金可做階段性組合配置工具

在債券市場一輪爆發性上漲后,債券基金的搶眼收益吸引了許多投資者的關注。債券基金也成為四季度新基金發行中難得的亮點。但需要提醒投資者注意的是,債市高收益同樣不可持續。9月后的債市上漲超預期反映了降息利好,短期漲幅有一定透支。同時對于企業債、公司債等存在信用風險的債券品種,不會簡單隨著降息利好而同步上漲。隨著經濟下滑和企業經營風險加劇,企業債市場將出現更明顯的分化;高信用風險的企業債將因更高的風險溢價要求而出現價格調整。

如前文分析,債市中期強勢仍然穩固,但快速上漲不可持續;隨著降息預期逐步實現,債市溫和上漲可能性更大。

因此,配置債券基金并非出于謀求高收益目的,而是作為階段性的組合配置工具。自二季度以來,在基金組合策略中就加大債券類基金配置比重,首要目的是避險,增強基金組合安全性,其次才是獲取適度收益。所謂階段性配置即根據中期趨勢適時調整股/債類基金配置比例,因為債券基金普遍交易費用較低,且可通過基金轉換靈活實現配置調整。

選擇債券基金時,首要的標準是其純債投資能力。

保本基金可作為長期配置工具

在現階段與債券基金類似,但未來可能有所不同的另一低風險品種是保本型基金。保本基金產品在基金市場中長期受到忽視,其原因在于許多投資者沒有認識到保本基金的獨特配置價值。

在目前階段下,保本基金的投資傾向類似于債券基金。但在債市的快速上漲中已有的保本基金收益普遍落后于純債基金,其原因就在于投資策略的出發點仍然有所差別,靈活性相比債券基金略有不足。

但由于兩個市場的趨勢十分明確,新發保本基金有可能在策略上更接近債券基金。而在未來股市好轉時再開始股票投資。這使得新發保本基金具備獨特優勢。

對于在組合中長期配置低風險基金品種的投資者,保本基金是債券基金很好的替代品種,原因就在于在完全避免虧損風險的前提下,在三年的保本周期內,保本基金有很大的可能動態分享股市上漲收益。這在一定程度上類似少量兼投二級市場的債券基金;但保本基金在潛在股票投資上的靈活性高于二級債券基金,即潛在收益更高;而在風險程度上則和純債基金相當。

但由于保本周期的限制,目前申購多數既有保本基金無法保本,新發保本基金則是目前達到保本投資目的的唯一選擇。