|

|

新浪財(cái)經(jīng) > 基金 > 基金買賣網(wǎng)研究所專欄 > 正文

基金買賣網(wǎng)2008年七月投資策略

一、市場表現(xiàn)

股票市場市場綜述

在宏觀經(jīng)濟(jì)的壓力下,股市以震蕩盤整迎來了六月,雖然有電信重組和CPI預(yù)期下降,但股市反應(yīng)平淡,投資者心態(tài)普遍謹(jǐn)慎以等待更多宏觀面的支持,然而6月6日晚,管理層突然宣布提高準(zhǔn)備金率1個(gè)百分點(diǎn),引起股市軒然大波,6月10日股市以跳空100多點(diǎn)回應(yīng),當(dāng)日下跌7.73%,完全回補(bǔ)印花稅缺口,之后幾天股市連續(xù)下跌,6月12日3000點(diǎn)關(guān)口被擊穿,政策底成為泡影,至6月17日上證指數(shù)已連續(xù)10連陰,期間交易量持續(xù)低迷,24日、25日市場雖出現(xiàn)兩日反彈,但經(jīng)濟(jì)形勢預(yù)期不樂觀和進(jìn)一步緊縮政策的預(yù)期使大盤再次下跌,綜觀一月,可以用慘淡來形容,20個(gè)交易日中僅有6個(gè)交易日翻紅,和上月管理層頻繁出具利好措施相比,本月其雖有心維持股市穩(wěn)定,但救市乏術(shù),宏觀經(jīng)濟(jì)的壓力已成股市無法承受之重,至6月30日收盤,滬綜指全月下跌20.31%、深成指下跌22.22%,滬深300下跌22.69%。

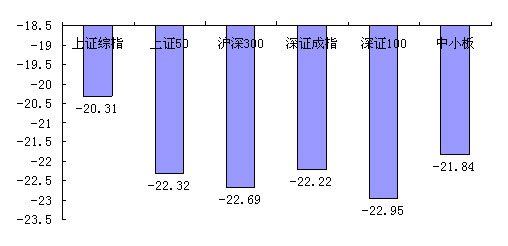

圖1:2008年6月主要指數(shù)表現(xiàn)

資料來源:wind,基金買賣網(wǎng)研究所,數(shù)據(jù)統(tǒng)計(jì)區(qū)間為2008-6-1~2008-6-30

從上圖中可以看出,六月份主要市場指數(shù)跌幅均在20%以上,其中以深證100跌幅最大,而中小板和上證綜指跌幅較小,這說明,大盤藍(lán)籌本月表現(xiàn)較為疲軟,而一些小市值的股票表現(xiàn)跌幅較小,這和本月熱點(diǎn)散亂,題材、概念股輪流活躍的現(xiàn)象一致,顯示在一個(gè)弱勢的環(huán)境中,市場以游資短炒為主。

行業(yè)表現(xiàn)

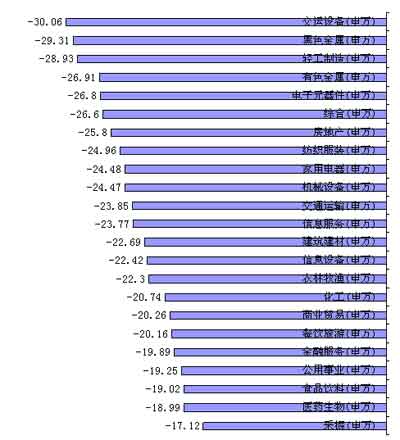

6月所有行業(yè)全部下跌,跌幅最小的是采掘業(yè),為-17.12%,表現(xiàn)好于大盤,這緣于國際能源價(jià)格的節(jié)節(jié)攀升,以及國內(nèi)能源的供不應(yīng)求,造成煤炭價(jià)格不斷上升。在其之后醫(yī)藥生物和食品飲料這兩個(gè)非周期性行業(yè)也表現(xiàn)較為抗跌,受成本大幅上升的影響,交運(yùn)設(shè)備、黑色金屬、輕工制造行業(yè)下跌幅度較大。

圖2:2008年6月份行業(yè)表現(xiàn)

資料來源:wind,基金買賣網(wǎng)整理,數(shù)據(jù)統(tǒng)計(jì)區(qū)間為2008-6-1~2008-6-30

債券市場

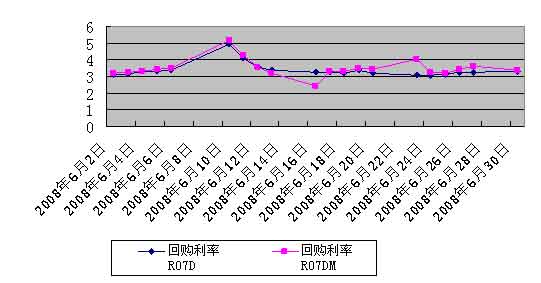

6月份,債市基本處于震蕩的格局,準(zhǔn)備金率上調(diào)和緊縮政策的預(yù)期壓制了它的上升,從發(fā)行市場看,6月共發(fā)行各類債券48只,發(fā)行總額3324.70億元,以國債、金融債和央行票據(jù)發(fā)行為主,分別占發(fā)行總額22.19%、20.43%和42.71%。與上月相比,金融債明顯增加,央行票據(jù)明顯減少,這是因?yàn)?月到期票據(jù)較少,回籠壓力較弱所至。從二級(jí)市場來看,上證國債指數(shù)高位震蕩,全月漲幅0.09%。從回購利率來看,銀行間7日回購利率在6月6日央行宣布提高準(zhǔn)備金率之后幾天有所緊張,但之后又趨于平緩,具體如下圖:

圖3:2008年6月銀行間回購利率走勢

資料來源:wind,基金買賣網(wǎng)整理,數(shù)據(jù)統(tǒng)計(jì)區(qū)間為2008-6-1~2008-6-30

二、基金表現(xiàn)

1、不同投資對(duì)象基金考察--債券型基金表現(xiàn)突出

股票型基金平均下跌16.62%,其中主動(dòng)型基金平均下跌15.93%,其中國投瑞銀瑞福優(yōu)先受惠保底契約僅下跌4.86%,除此之外跌幅較小的有富蘭克林國海彈性、交銀施羅德精選、交銀施羅德成長,交銀施羅德精選和成長這兩只基金股票倉位較低,資產(chǎn)配置分散,操作較為靈活,而且資產(chǎn)配置中有較多的采掘業(yè),因此在近期震蕩的市場中表現(xiàn)較好,而富蘭克林國海彈性其一季報(bào)中顯示倉位在80%以上,且持有招行、萬科、福耀玻璃這三只跌幅較大的股票,但是其近期在市場調(diào)整中跌幅卻很小,同時(shí)運(yùn)用模型計(jì)算其投資風(fēng)格也發(fā)生了改變,據(jù)此我們認(rèn)為該基金對(duì)資產(chǎn)配置進(jìn)行的調(diào)整,降低了股票倉位并且增加配置了更具成長性的小盤股。

表1:主動(dòng)型基金漲幅前5、后5 |

|||||

| 證券代碼 | 證券簡稱 | 期間增長率(%) | 證券代碼 | 證券簡稱 | 期間增長率(%) |

| 121007.OF | 國投瑞銀瑞福優(yōu)先 | -4.86 | 360001.OF | 光大保德信量化核心 | -21.99 |

| 450002.OF | 富蘭克林國海彈性市值 | -9.60 | 162703.OF | 廣發(fā)小盤成長 | -21.85 |

| 519688.OF | 交銀施羅德精選 | -10.60 | 590002.OF | 中郵核心成長 | -21.66 |

| 519692.OF | 交銀施羅德成長 | -11.24 | 590001.OF | 中郵創(chuàng)業(yè)核心優(yōu)選 | -21.45 |

| 519694.OF | 交銀施羅德藍(lán)籌 | -11.74 | 320005.OF | 諾安價(jià)值增長 | -20.31 |

| 數(shù)據(jù)來源:wind 基金買賣網(wǎng)研究所 | |||||

指數(shù)型基金平均下跌20.72%,銀華道瓊斯88、華安中國A股、長盛中證100跌幅較小,分別為-12.97%、-19.92%和-20.07%,銀華道瓊斯88較小的跌幅令人關(guān)注,這是因?yàn)樵摶鹗且恢辉鰪?qiáng)指數(shù)型基金,從其以往操作可以看出,其股票倉位最低達(dá)到過83%,這相比其它指數(shù)型基金來說,受股指下跌的影響大大減弱,這也是其跌幅較小的原因。

表2:指數(shù)型基金漲幅前5、后5 |

|||||

| 證券代碼 | 證券簡稱 | 期間增長率(%) | 證券代碼 | 證券簡稱 | 期間增長率(%) |

| 180003.OF | 銀華道瓊斯88精選 | -12.97 | 510880.OF | 友邦華泰紅利ETF | -25.86 |

| 040002.OF | 華安MSCI中國A股 | -19.92 | 159901.OF | 易方達(dá)深證100ETF | -22.94 |

| 519100.OF | 長盛中證100 | -20.07 | 510180.OF | 華安上證180ETF | -21.57 |

| 200002.OF | 長城久泰中標(biāo)300 | -20.30 | 161604.OF | 融通深證100 | -21.53 |

| 510050.OF | 華夏上證50ETF | -20.33 | 160706.OF | 嘉實(shí)滬深300 | -21.24 |

| 數(shù)據(jù)來源:wind 基金買賣網(wǎng)研究所 | |||||

混合型基金平均下跌13.58%,其中一般型基金平均下跌13.85%,銀河收益、申萬巴黎盛利強(qiáng)化配置、國聯(lián)安德盛安心成長名列前茅,分別為-2.63%、-3.43%和-4.23%。保本型下跌2.67%,金元比聯(lián)寶石動(dòng)力跌幅較小,為-0.91%。可以看出,跌幅較小的基金股票倉位都非常低,在股市暴跌20%,其間上漲個(gè)股僅有30多只的情況下,保持低倉位可以較好的降低系統(tǒng)性風(fēng)險(xiǎn),而靈活調(diào)整的股票倉位正是混合型基金的優(yōu)勢所在。而在現(xiàn)有的三只保本型基金中,南方避險(xiǎn)增值是股票倉位最高的一只,也是在調(diào)整中跌幅最大的一只,而金元比聯(lián)的調(diào)整非常靈活,在正確判斷市場形勢的情況下有助于其業(yè)績的提高。

表3:混合一般型基金漲幅前5、后5 |

|||||

| 證券代碼 | 證券簡稱 | 期間增長率(%) | 證券代碼 | 證券簡稱 | 期間增長率(%) |

| 151002.OF | 銀河收益 | -2.63 | 400003.OF | 東方精選 | -20.67 |

| 310318.OF | 申萬巴黎盛利強(qiáng)化配置 | -3.43 | 100022.OF | 富國天瑞強(qiáng)勢地區(qū)精選 | -20.53 |

| 253010.OF | 國聯(lián)安德盛安心成長 | -4.23 | 375010.OF | 上投摩根中國優(yōu)勢 | -20.01 |

| 340001.OF | 興業(yè)可轉(zhuǎn)債 | -5.41 | 240008.OF | 華寶興業(yè)收益增長 | -19.87 |

| 162205.OF | 泰達(dá)荷銀風(fēng)險(xiǎn)預(yù)算 | -5.72 | 519087.OF | 新世紀(jì)優(yōu)選分紅 | -19.37 |

| 數(shù)據(jù)來源:wind 基金買賣網(wǎng)研究所 | |||||

債券型(普通債)基金平均下跌0.58%,萬家增強(qiáng)收益(0.18%)、大成債券AB(0.10%)和大成債券C(+0.05%)位于榜首。唯一的短債型基金,嘉實(shí)超短債漲0.16%。本月股市大幅下跌,而債券市場也在緊縮預(yù)期下高位震蕩,因此債基表現(xiàn)也是跌多漲少,嘉實(shí)超短債表現(xiàn)幾乎超越所有債基,這說明在資金面不斷收緊的情況下,債券型基金收益也不容樂觀,而短債基金所受的影響相對(duì)較小,投資者不妨對(duì)此適當(dāng)關(guān)注。

| 表4:債券普通型基金漲幅前5、后5 | |||||

| 證券代碼 | 證券簡稱 | 期間增長率(%) | 證券代碼 | 證券簡稱 | 期間增長率(%) |

| 161902.OF | 萬家增強(qiáng)收益 | 0.18 | 070005.OF | 嘉實(shí)債券 | -3.10 |

| 090002.OF | 大成債券AB | 0.10 | 510080.OF | 長盛中信全債 | -2.38 |

| 092002.OF | 大成債券C | 0.05 | 100018.OF | 富國天利增長債券 | -2.16 |

| 050106.OF | 博時(shí)穩(wěn)定價(jià)值債券A | 0.00 | 202102.OF | 南方多利增強(qiáng) | -1.37 |

| 160602.OF | 鵬華普天債券A | 0.00 | 240003.OF | 華寶興業(yè)寶康債券 | -1.21 |

| 數(shù)據(jù)來源:wind 基金買賣網(wǎng)研究所 | |||||

2、不同投資風(fēng)格基金考察—小規(guī)模基金屢屢勝出

每只基金在投資對(duì)象的選擇上可能都有自己不同的口味,通常可以區(qū)分為大盤型、中盤型和小盤型,以及成長型、混合型和價(jià)值型。

我們利用6月份的數(shù)據(jù)對(duì)一年期的評(píng)級(jí)進(jìn)行了更新,在207只基金中,大盤、中盤和小盤基金分別有137只、61只、23只,成長、混合和價(jià)值型基金分別為115只、95只和11只。同時(shí)我們將本次評(píng)級(jí)中規(guī)模評(píng)為大和較大的基金歸為偏大規(guī)模基金,將規(guī)模評(píng)為小和較小的基金歸為偏小規(guī)模基金,規(guī)模評(píng)為中等的為中等規(guī)模基金。分別考察不同類型基金的業(yè)績表現(xiàn),我們可以看到:

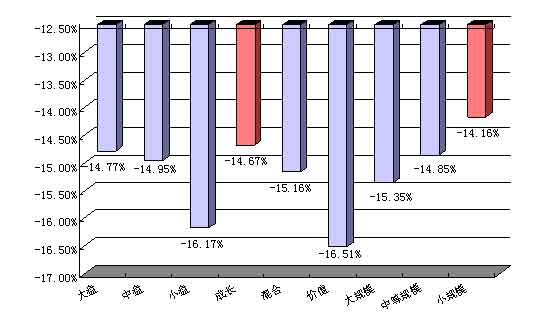

大盤型基金6月考慮紅利再投的凈值增長率平均為-14.77%,中盤型基金平均為-14.95%,小盤型平均為-16.17%,大盤基金表現(xiàn)較好。成長型基金6月考慮紅利再投的凈值增長率平均為-14.67%,混合型平均為-15.16%,價(jià)值型基金平均為-16.51%,成長型基金表現(xiàn)較好。偏大規(guī)模基金6月考慮紅利再投的凈值增長率平均為-15.35%,中等規(guī)模平均為-14.85%,偏小規(guī)模的基金平均為-14.16%,規(guī)模較小的基金表現(xiàn)最好。

本月小規(guī)模基金依然表現(xiàn)抗跌,回顧今年以來各期基金的表現(xiàn),規(guī)模較小的基金屢次表現(xiàn)較好,這是因?yàn)樾∫?guī)模基金盤子較小,操作靈活,在震蕩的市場情況下,更加容易把握熱點(diǎn),調(diào)整倉位,從而有較好表現(xiàn)。

圖6、不同風(fēng)格的基金6月收益率圖

資料來源:基金買賣網(wǎng)研究所,數(shù)據(jù)統(tǒng)計(jì)區(qū)間為2007-6-1~2007-6-30

3、不同投資區(qū)域基金考察--QDII基金跌幅小于國內(nèi)基金

本月該類基金平均收益率為-8.35%,跌幅遠(yuǎn)小于國內(nèi)偏股型基金,除5月份新成立兩只QDII基金:投資中國概念的華寶興業(yè)收益增長和FOF基金銀華全球核心優(yōu)選外。南方全球得益于其分散化的資產(chǎn)配置,收益最高,跌幅最小,而本月恒生中國指數(shù)下跌13%,拖累主投香港股市的嘉實(shí)海外。

我們認(rèn)為對(duì)于此類基金要進(jìn)行具體分析,不能認(rèn)為每只都具有分散投資單一市場的風(fēng)險(xiǎn)的功能,對(duì)于南方全球這只投資全球市場的基金來說,其投資地域包括美國、俄國、日本、韓國、巴西、墨西哥、馬來西亞以及香港在內(nèi),投資比較分散,同時(shí)它有60%的資產(chǎn)投資于基金,操作失誤的風(fēng)險(xiǎn)更低,因此和其同期成立的基金來比,表現(xiàn)更為穩(wěn)健,它對(duì)希望分散單一市場風(fēng)險(xiǎn)的投資者來說,是最佳選擇。而對(duì)于以某一地域?yàn)橥顿Y對(duì)象的基金來說,它所承擔(dān)的仍是單一市場的風(fēng)險(xiǎn),而且一些亞太新興市場的風(fēng)險(xiǎn)比我們國家還要大,而且目前基金公司海外投資經(jīng)驗(yàn)仍然較為欠缺,其風(fēng)險(xiǎn)也比較大,這一類型的基金則更適合期望獲得海外股市高收益的投資者。

表5 已發(fā)行QDII基金一覽 |

||||||

| 證券代碼 | 證券簡稱 | 基金成立日 | 5月收益率(%) | 最新規(guī)模 億份 |

最新凈值 | 投資范圍 |

| 486001.OF | 工銀瑞信全球配置 | 2008-02-14 | -9.12 | 24.373 | 0.927 | 在香港等境外證券市場上市的中國公司、全球范圍內(nèi)受惠于中國經(jīng)濟(jì)增長的境外公司 |

| 241001.OF | 華寶興業(yè)海外中國成長 | 2008-05-07 | -6.05 | 4.6249 | 0.931 | 香港上市的所有股票和在新加坡、美國上市的中國公司 |

| 000041.OF | 華夏全球精選 | 2007-10-09 | -8.94 | 290.0741 | 0.723 | 全球股票、股票基金、存托憑證及其他權(quán)益類衍生品種 |

| 070012.OF | 嘉實(shí)海外中國股票 | 2007-10-12 | -13.14 | 279.7002 | 0.628 | 在香港上市的股票及在美國、新加坡上市的在中國有重要經(jīng)營活動(dòng)的公司 |

| 202801.OF | 南方全球精選 | 2007-09-19 | -6.88 | 271.5206 | 0.785 | 基金中的基金---投資于全球市場的指數(shù)基金及主動(dòng)管理型基金 |

| 377016.OF | 上投摩根亞太優(yōu)勢 | 2007-10-22 | -12.29 | 298.2954 | 0.628 | 亞太地區(qū)證券市場以及在其他證券市場交易的亞太企業(yè) |

| 183001.OF | 銀華全球核心優(yōu)選 | 2008-05-26 | -2 | 4.1698 | 0.98 | 基金中的基金---投資于全球市場的指數(shù)基金及主動(dòng)管理型基金 |

| 資料來源:wind | ||||||

4、不同運(yùn)作方式基金考察—封閉式跌幅較小

本月,大盤大幅下跌,封基走勢與大盤基本相同,6月3日至17日接連10天收陰,下跌20%,超過了大盤下跌幅度,然而之后便接連反彈,走出強(qiáng)于大盤的勢頭,之后封基指數(shù)又跟隨大盤走勢調(diào)頭向下,整月其下跌幅度小于大盤,上證基金指數(shù)下跌16.21%,深證基金指數(shù)下跌15.01%,折價(jià)率有所下降。近期封閉式基金交易量逐漸放大,兩市基金指數(shù)的走勢也明顯超過大盤,但由于封閉式基金的表現(xiàn)易受到A 股股票市場系統(tǒng)風(fēng)險(xiǎn)的影響,在市場大起大落的行情中,投資者仍應(yīng)以審慎的態(tài)度進(jìn)一步觀察封閉式基金的后期表現(xiàn)。

表6 封閉式基金表現(xiàn)一覽 |

|||||||

| 證券代碼 | 證券簡稱 | 區(qū)間凈值收益率(%) | 區(qū)間價(jià)格漲跌幅(%) | 證券代碼 | 證券簡稱 | 區(qū)間凈值收益率(%) | 區(qū)間價(jià)格漲跌幅(%) |

| 184706.SZ | 基金天華 | -7.12 | -1.56 | 150001.SZ | 國投瑞銀瑞福進(jìn)取 | -34.50 | -24.15 |

| 184721.SZ | 基金豐和 | -11.54 | -3.80 | 500005.SH | 基金漢盛 | -17.34 | -20.44 |

| 500002.SH | 基金泰和 | -15.98 | -5.33 | 500025.SH | 基金漢鼎 | -20.94 | -20.26 |

| 500008.SH | 基金興華 | -7.46 | -5.48 | 184691.SZ | 基金景宏 | -16.21 | -20.15 |

| 500011.SH | 基金金鑫 | -15.49 | -6.37 | 500006.SH | 基金裕陽 | -14.96 | -19.83 |

| 資料來源:wind,基金買賣網(wǎng)研究所 數(shù)據(jù)統(tǒng)計(jì)區(qū)間為2008-6-1~2008-6-30 | |||||||