中國(guó)匯率制度的現(xiàn)實(shí)選擇及調(diào)控(二)(組圖) | |||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| http://whmsebhyy.com 2005年07月18日 20:16 良茂期貨 | |||||||||||||||||||||||

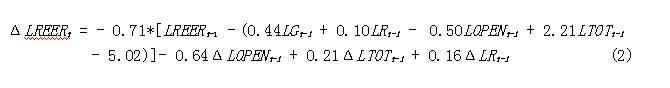

由于人民幣均衡匯率與基本因素之間存在協(xié)整關(guān)系,根據(jù)格蘭杰(Granger)定理可知,一定存在描述匯率由短期波動(dòng)向長(zhǎng)期均衡調(diào)整的誤差修正模型(ECM)。對(duì)于模型2,根據(jù)相關(guān)數(shù)據(jù)計(jì)算出的誤差修正模型的表達(dá)式(我們對(duì)誤差修正模型進(jìn)行了調(diào)整,即刪除了兩個(gè)顯著性不明顯的自變量ΔLREERt-1和ΔLGt-1)為:

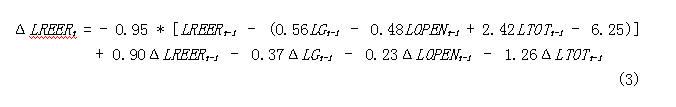

對(duì)比模型2與誤差修正模型(2)可以看出,貿(mào)易條件是影響均衡實(shí)際匯率的重要因素,但貿(mào)易條件的變化對(duì)于均衡實(shí)際匯率的短期波動(dòng)作用并不明顯;短期影響均衡實(shí)際匯率的主要因素是開放度,國(guó)外市場(chǎng)實(shí)際利率,對(duì)于短期實(shí)際有效匯率的影響不大。 表8 由模型2所得誤差修正模型的統(tǒng)計(jì)檢驗(yàn) 變 量 系 數(shù) 標(biāo)準(zhǔn)差 t 值 雙側(cè)顯著度 t-1期非均衡誤差 -0.710990 0.553303 -1.284991 0.2183 ΔLOPENt-1 -0.642005 0.154368 -4.158929 0.0008 ΔLTOTt-1 0.209627 0.528149 0.396909 0.6970 ΔLRt-1 0.161511 0.049120 3.288066 0.0050 R2 0.511842 因變量平均值 -0.058192 調(diào)整后的R2 0.414211 因變量標(biāo)準(zhǔn)差 0.114127 回歸標(biāo)準(zhǔn)差 0.087349 AIC值 -1.853140 殘差平方和 0.114448 施瓦茨值 -1.654311 對(duì)數(shù)似然值 21.60483 DW統(tǒng)計(jì)量 1.631419 注: 因變量為ΔLREER,樣本為1982-2000年數(shù)據(jù),T=19。 模型3根據(jù)相關(guān)數(shù)據(jù)計(jì)算出的誤差修正模型的表達(dá)式為:

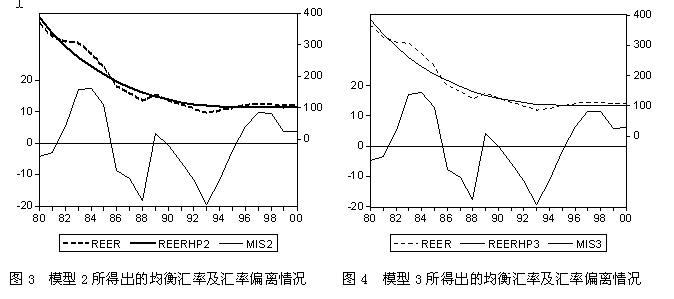

表9 由模型3所得誤差修正模型的統(tǒng)計(jì)檢驗(yàn) 變 量 系 數(shù) 標(biāo)準(zhǔn)差 t 值 雙側(cè)顯著度 t-1期非均衡誤差 -0.950445 0.627667 -1.514252 0.1522 ΔLREERt-1 0.898118 0.460171 1.951703 0.0713 ΔLGt-1 -0.371079 0.365902 -1.014149 0.3277 ΔLOPENt-1 -0.230437 0.244448 -0.942685 0.3618 ΔLTOTt-1 -1.257192 1.129324 -1.113225 0.2844 R2 0.338911 因變量平均值 -0.058192 調(diào)整后的R2 0.150028 因變量標(biāo)準(zhǔn)差 0.114127 回歸標(biāo)準(zhǔn)差 0.105218 AIC值 -1.444626 殘差平方和 0.154992 -1.196090 對(duì)數(shù)似然值 18.72395 DW統(tǒng)計(jì)量 2.5085316 均衡匯率的比較 人民幣實(shí)際有效匯率的長(zhǎng)期均衡方程(模型2和模型3)是估計(jì)均衡實(shí)際匯率的重要基礎(chǔ)。但現(xiàn)在還不能直接應(yīng)用該方程來估計(jì)均衡匯率,因?yàn)樵谠摲匠讨谢疽蛩乇旧硎欠窬獠⒉磺宄R虼耍玫脚c經(jīng)濟(jì)內(nèi)外均衡相一致的均衡匯率,還需要對(duì)基本因素的取值加以調(diào)整。本文運(yùn)用HP濾波法(Hodrick-PrescottFilter)對(duì)政府實(shí)際支出、開放度以及生產(chǎn)率等變量的數(shù)據(jù)進(jìn)行平滑,在提取各變量的長(zhǎng)期趨勢(shì)分量后,再代入模型,求出人民幣均衡實(shí)際匯率REERHP,在此基礎(chǔ)上,我們還將比較實(shí)際有效匯率偏離均衡匯率的情況。計(jì)算公式為: 偏離程度(MIS) =(REER – REERHP)/ REERHP ×100%(4) MIS>0,表示實(shí)際匯率現(xiàn)實(shí)值大于均衡值,即實(shí)際匯率高估;MIS<0,則相反,表示實(shí)際 匯率低估。 表10人民幣實(shí)際有效匯率與均衡實(shí)際匯率 模型2 模型3 年 份 實(shí)際有效匯率 (REER)(1995年 =100) 均衡實(shí)際匯率 (REERHP) 偏離程度 (%) 均衡實(shí)際匯率 (REERHP) 偏離程度 (%) 1980 367.02 383.2734 -4.24 385.4027 -4.77 1981 325.14 334.9125 -2.92 336.0245 -3.24 1982 310.5 294.9272 5.28 295.2024 5.18 1983 305.25 260.9572 16.97 260.5974 17.13 1984 272.13 231.5449 17.53 230.7222 17.95 1985 230.94 205.8854 12.17 204.7581 12.79 1986 168.16 183.6941 -8.46 182.3819 -7.80 1987 146.61 164.9204 -11.10 163.5452 -10.36 1988 122.1 149.2998 -18.22 147.9791 -17.49 1989 140.85 136.4701 3.21 135.3287 4.08 1990 125.25 126.0245 -0.61 125.1651 0.07 1991 110.42 117.6720 -6.16 117.0989 -5.70 1992 98.4 111.2862 -11.58 110.8811 -11.26 1993 85.86 106.7693 -19.58 106.3378 -19.26 1994 91.52 103.9375 -11.95 103.2822 -11.39 1995 100 102.5202 -2.46 101.5223 -1.50 1996 107.42 102.1249 5.18 100.7637 6.61 1997 112.17 102.3315 9.61 100.6366 11.46 1998 112.36 102.7950 9.30 100.8171 11.45 1999 106.95 103.3110 3.52 101.1039 5.78 2000 107.62 103.7924 3.69 101.3857 6.15

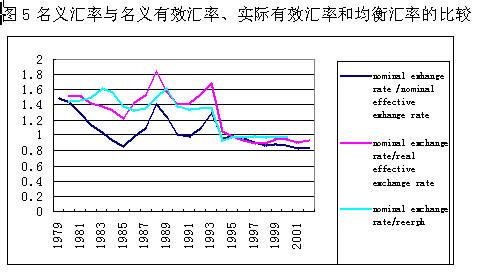

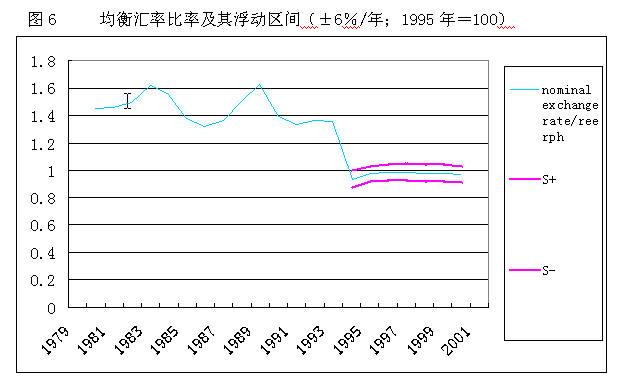

四、匯率目標(biāo)區(qū)的設(shè)立 早在1987年,Krugman教授就已提出了關(guān)于匯率目標(biāo)區(qū)理論的重要模型,1989年和1991年他又對(duì)模型進(jìn)行了完善。該模型假定匯率S像其他資產(chǎn)價(jià)格一樣,依賴于即期基本因素和將來匯率的預(yù)期值。基本因素包括貨幣供給m和其他變量沖擊v。 假設(shè)隨機(jī)變量v服從布朗運(yùn)動(dòng),在連續(xù)時(shí)間內(nèi)服從隨機(jī)過程。通過模型 S = m + v +γE[ds] /dt (5) dv = σdz(6) 及S = g (m, v, s+, s-) (7) 等來描述匯率的運(yùn)動(dòng)軌跡,其中s+和s-分別為匯率目標(biāo)區(qū)的上下限。但需指出的是,對(duì)于應(yīng)如何確定目標(biāo)區(qū)的上下限,以及匯率基準(zhǔn)問題,文章并沒有做具體討論。匯率目標(biāo)區(qū)的上下限作為外生變量,是既定的,而實(shí)際匯率則是隨機(jī)變量,是貨幣政策影響、投機(jī)沖擊和貨幣貶值預(yù)期共同作用的產(chǎn)物。 本文將在上述基本框架基礎(chǔ)上,探討目標(biāo)區(qū)上下限確定的可行方案。假定現(xiàn)實(shí)匯率St按照下述約束遵循其運(yùn)動(dòng)軌跡: St = mt + vt +γEt[ds] /dt (8) St = S+ 如果 St~ > S+ (9) = St~ 如果 S+ > St~ >S- = S- 如果 St~ < S- 其中St~為限于上下限中變動(dòng)的t時(shí)即期匯率。 本文的基本思路是:先選擇均衡匯率,以均衡匯率來確定基準(zhǔn)匯率,再根據(jù)名義匯率與基準(zhǔn)匯率之比率±6%的波動(dòng)水平,來確定匯率波動(dòng)的年上下限(可見表13和圖5、圖6)。表13及圖5(基準(zhǔn)年為1995年)反映了名義匯率分別與名義有效匯率、實(shí)際有效匯率以及所選擇的均衡匯率之比的波動(dòng)軌跡,從中可見,與均衡匯率之比是相對(duì)最為穩(wěn)定的匯率比率。而圖6反映了自1994年以來,根據(jù)均衡匯率比率(基準(zhǔn)年為1995年)上下波動(dòng)6%水平確定的假想目標(biāo)區(qū)上下限S+和S-。現(xiàn)實(shí)匯率St~將在目標(biāo)區(qū)上下限之間波動(dòng),當(dāng)臨近上下邊界的某點(diǎn)或區(qū)域后,中央銀行便進(jìn)場(chǎng)進(jìn)行調(diào)控。比如,可考慮設(shè)置均衡匯率比率±4%為年均調(diào)控邊界,±2%為日均調(diào)控邊界。當(dāng)日現(xiàn)實(shí)匯率波動(dòng)使均衡匯率比率達(dá)到±2%時(shí),中國(guó)人民銀行便入場(chǎng)進(jìn)行調(diào)控。基準(zhǔn)匯率依照前五年數(shù)據(jù)每年調(diào)整一次。 需特別強(qiáng)調(diào)的是,之所以將基準(zhǔn)匯率的基準(zhǔn)年選擇為1995年,主要考慮我國(guó)自1994年以來,通過匯率并軌,名義有效匯率、實(shí)際有效匯率和均衡匯率三者均相對(duì)趨于穩(wěn)定和協(xié)調(diào)(見圖5),似乎可表明我國(guó)進(jìn)入了一個(gè)較好的內(nèi)外均衡時(shí)期,將基準(zhǔn)年選擇為1995年將使得匯率目標(biāo)區(qū)的確定有一個(gè)相對(duì)穩(wěn)定的基礎(chǔ)。如若將基準(zhǔn)年選擇為1994年以前的某個(gè)時(shí)期,情況則肯定會(huì)不一樣。 表13 名義匯率與名義有效匯率、實(shí)際有效匯率和均衡匯率的比較 名義匯率 /名義有效匯率 名義匯率/實(shí)際有效匯率 名義匯率/均衡實(shí)際匯率(模型2) 1979 1.485548 1980 1.437136 1.518582 1.4541839 1981 1.293931 1.50692 1.4629493 1982 1.133839 1.421224 1.4962676 1983 1.03433 1.384799 1.6198442 1984 0.926397 1.322787 1.5546445 1985 0.855304 1.231402 1.3812538 1986 0.997238 1.438333 1.3166999 1987 1.08151 1.530387 1.3604745 1988 1.409094 1.837592 1.5028151 1989 1.239024 1.574796 1.6253377 1990 1.00443 1.394012 1.3854449 1991 0.996696 1.420757 1.3331974 1992 1.087228 1.539024 1.3608156 1993 1.296074 1.688097 1.3575063 1994 0.957226 1.058785 0.932291 1995 1 1 0.9754175 1996 0.963734 0.935115 0.9835995 1997 0.906914 0.898101 0.9844476 1998 0.868446 0.897739 0.9812734 1999 0.887637 0.943245 0.9764691 2000 0.863773 0.937372 0.9719401 2001 0.826914 0.912792 2002 0.834022 0.932446 資料來源:根據(jù)IFS On-Line 數(shù)據(jù)及本文研究數(shù)據(jù)計(jì)算,1995年=100。

參考文獻(xiàn): 1.易綱“匯率制度的選擇”,金融研究,2000年第9期,第46-51頁(yè)。 2.M. Freidman, 1953, “The Case for Flexible Exchange Rate,”inEssays in Positive Economics, Cjicago University Press. 3.Paul R. Krugman,(1991). “Target Zones and ExchangeRateDynamics,” The Quarterly Journal of Economics, Volume 106,Issue 3,669-682. 4.,(1987). “Trigger Strategies and Price Dynamics in EquityandForeign Exchange Markets,” NBER Working Paper, No.2459. 5.,(1989). “Target Zones with Limited Reserves,” mimeo,M.I.T. 6.Flood, Robert, and Peter Garber, (1989).“The LinkageBetweenSpeculative Attack and Target Zone Models of ExchangeRates,” NBERWorking Paper, No.2918. 7.Edwards, S., Real Exchange Rates, Devaluation andAdjustment:Exchange Rate Policy in Developing Countries, Cambridge,Mass: MITPress, 1989 8.Baffes, John and Ibrahim A. Elbradawi, Stephen A.OConnell(1997):“Single-Equation Estimation of the Equilibrium RealExchangeRate” IMF Working Paper No.1800 9.Stein, Jerome L.,(1994). “The Nature Real Exchange Rate oftheU.S. Dollar and Determinants of Capital Flows,” inEquilibriumExchange Rates, ed. By John Williamson (Washington:Institute forInternational Economics.) 10.卜永祥、RodTyers.《中國(guó)均衡實(shí)際有效匯率:一個(gè)總量一般均衡分析》.經(jīng)濟(jì)研究,2001年,第6期,21—32頁(yè) 11.卜永祥、秦宛順.《關(guān)稅、貨幣政策與中國(guó)實(shí)際均衡匯率》.經(jīng)濟(jì)研究,2002年,第5期,13-21頁(yè) 12.劉莉亞、任若恩(2002),“人民幣均衡匯率的實(shí)證研究”,統(tǒng)計(jì)研究,第2期,pp28-32。 13.張曉樸(1999),“人民幣均衡匯率的理論與模型”,經(jīng)濟(jì)研究,第12期,pp70-77. [1]該文為AFDP2003年資助課題“Capital Flows’ Risk and Control:Comparisonand Empirical Estimates from China and Asia”的部分研究成果。 [2] 可參見易綱“匯率制度的選擇”,金融研究,2000年第9期,第46-51頁(yè)。 [3]自本世紀(jì)以來,香港共實(shí)行過6種匯率制度。1935年以前是銀本位制,之后實(shí)行的是紙幣本位制和固定匯率制。港幣早先是與英鎊掛鉤,1972年6月英鎊開始自由浮動(dòng),同年7月,香港宣布港幣改為與美元掛鉤。從1974年11月開始,香港改用浮動(dòng)匯率制。1983年10月17日,香港政府正式宣布港幣與美元直接掛鉤,實(shí)行1美元兌換7.8港幣的預(yù)定官價(jià),自此開始了聯(lián)系匯率制至今。 [4] 引自易綱“匯率制度的選擇”,金融研究,2000年第9期,第49頁(yè)。 胡援成 江西財(cái)經(jīng)大學(xué)首席教授 博士生導(dǎo)師 曾超 上海良茂期貨經(jīng)紀(jì)公司 本文發(fā)表于《金融研究》2004年12期

新浪聲明:本版文章內(nèi)容純屬作者個(gè)人觀點(diǎn),僅供投資者參考,并不構(gòu)成投資建議。投資者據(jù)此操作,風(fēng)險(xiǎn)自擔(dān)。 |

| 新浪首頁(yè) > 財(cái)經(jīng)縱橫 > 期貨滾動(dòng)新聞 > 正文 |

|

| ||||

| 熱 點(diǎn) 專 題 | ||||

| ||||

|

| |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

新浪網(wǎng)財(cái)經(jīng)縱橫網(wǎng)友意見留言板 電話:010-82628888-5174 歡迎批評(píng)指正 新浪簡(jiǎn)介 | About Sina | 廣告服務(wù) | 聯(lián)系我們 | 招聘信息 | 網(wǎng)站律師 | SINA English | 會(huì)員注冊(cè) | 產(chǎn)品答疑 Copyright © 1996 - 2005 SINA Inc. All Rights Reserved

|