國內白糖價格在不斷演繹四年來新的價格高點(2) |

|---|

| http://whmsebhyy.com 2006年01月20日 01:50 華聞期貨研發中心 |

|

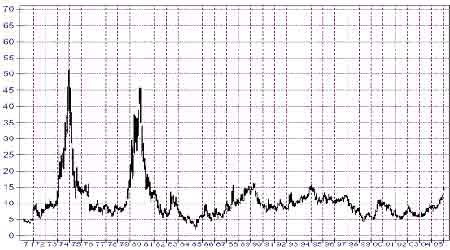

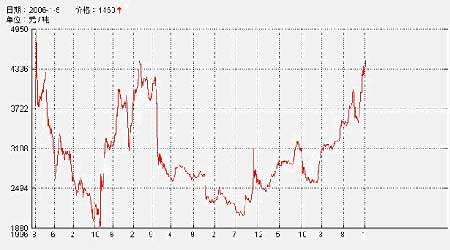

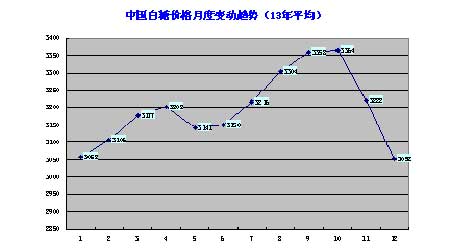

根據中國糖業協會提供的數據,自1993/94榨季以來12年的時間里,我國只有1998/99榨季和2002/03榨季產量超過了消費量,大多數年份,我國都必須依靠進口,平均每年缺口在110萬噸左右。因此我國的食糖價格更易受到國際市場糖價的影響。 根據有關權威人士預計,2005/06榨季我國蔗區種植面積1715萬畝,較上年度減少16萬畝,但由于今年廣西天氣條件較好,預計今年甘蔗單產將由去年的4.02噸/畝上升到4.32噸/畝,預計今年甘蔗糖產量將由去年的857萬噸回升至891萬噸。甜菜糖產量仍維持60萬噸的話,2005/06榨季全國食糖產量有望達到950萬噸左右,同比增長僅3.5%。 消費方面,今年以來工業消費用糖增長勢頭強勁。根據最新統計,2005年1至11月份,我國規模以上工業企業累計生產糖果63.6萬噸,同比增長25.8%;糕點37.6萬噸,同比增長17.4%;餅干119.5萬噸,同比增長19%;乳制品1175萬噸,同比增長27.1%;罐頭315.2萬噸,同比增長15.8%。 食糖消費的強勁增長與我國食糖生產的緩慢回升形成了極大的反差。我們的判斷是:2004/2005榨季國內白糖生產和消費出現200萬噸的缺口,2005/06榨季國內白糖產量雖有回升,但仍將存在至少180萬噸左右的缺口。 四、國際糖價的回顧與展望 NYBOT原糖期貨35年價格走勢 在NYBOT原糖期貨35年價格走勢圖表中我們可看出,35年來原糖期貨價格的常規波動區間在5-15美分/磅。15美分對當前的紐約糖價是最重要的中期阻力,最近25年來原糖期價再未能有效爬上15美分這個的關口。歷史上原糖價格只有在1974年和1980年兩次沖破了15美分,1974年原糖價格到達了66.5美分,16年后的1980年原糖價格一度沖破45了美分。 從2003年2月開始,伴隨著國際食糖產量增產速度落后于需求增長速度,過低的糖價已經大大損害食糖生產國的利益,主要產糖國紛紛減少食糖產量,糖價再次恢復上漲。本輪糖價的上漲除了基本面的原因之外,美元的持續貶值、石油價格的持續上升都為糖價提供了上漲的動力,更主要的還有投資基金的大規模介入。 我們注意到2003年10月份當原糖期貨價格位于5-6美分區間時,多空雙方就開始了激烈的爭奪,新的資金不斷的進場做多,期價最終掉頭上行。2年多來原糖期貨持倉量的持續增長為期價的上漲提供了充足的動力,目前市場持倉規模已經達到54萬手左右,基金多頭持倉仍達132491手,占市場持倉之比達25%,基金凈多持倉高達93687手。 當價格再次抵達15美分中期重要關口之時,巨量的持倉和絕對的多頭市場讓我們實在難以想象有什么因素可以改變糖價的繼續上漲。除非有更大規模的資金進場持續做空,但我們目前看不到任何跡象。更容易出現的情況是,在基金絕對控盤的情況下,當價格突破15美分之后,套保空頭的止損盤開始出現,持倉減少,期價加速上漲。 五、國內白糖價格走勢分析 在紐約原糖期貨價格不斷刷新10年來的高點記錄的時候,國內白糖價格也在不斷演繹4年來新的價格高點。截止2006年1月5日,南寧地區白糖價格4460元/噸,一舉突破2001年4月12日4450元/噸的前高點,上漲目標直指1996年4950元/噸的歷史高點。 從2005年11月16日3500元/噸開始的新一輪上漲具有明顯的反季節上漲的特征。這與今年主產區開榨期推遲糖源青黃不接有直接關系,外盤期貨價格的持續上漲也給國內糖價提供了有力的支持。 我們通過對1992年以來國內白糖價格的走勢的進一步的研究,在白糖價格的季節性波動方面我們發現: 1.新的榨季開始之后,每年11月和12月份往往是糖價迅速回落的時期。價格回落的幅度甚至會超過一年內所有的漲幅。 2.從1月份開始,每年春節前糖價開始逐漸回升,這一過程通常持續到4月份。 3.從6月份開始,夏天的到來直到中秋節的來臨是又一個用糖的高峰季節,糖價在第三季度末老的榨季結束和新的榨季開始之前到達年內的高點。 4.我們據此推導鄭州商品交易所白糖期貨合約的屬性:理論上9月合約應該是一年中最強的合約月份,其次是3月份和7月份。11月合約和1月合約理論上應該是比較弱的合約。 六、2005/06榨季的食糖缺口究竟有多大 剛剛步入2006年,國家就對糖市發出調控信號——分批向市場投放共20萬噸進口原糖。政府在國內供應的高峰季節調控糖價這一極不正常的現象應該引起所有人的警惕,調控的背后到底是什么原因?是價格漲的太高了嗎?如果僅僅是太高了,在供應的高峰價格自然會回落的。又有什么原因導致政府在供應高峰增加供應而價格又跌不下來了呢? 如果中國糖業協會對國內食糖產量的預估是正確的話,那么問題很可能出在消費量上。我們知道糖協對2004/05榨季國內食糖產量的估計是917萬噸,但對國內消費量的估測是1050萬噸,較上年的1140萬噸減少了90萬噸。如果我們得到的這一數據真的代表協會的真實意志的話,我們只能說這是不可能發生的,近年工業消費用糖20%以上的增長是我們能夠感同深受的,為什么要杜撰消費量下降的謊言呢?一定有更大的事實被隱藏了,那就是我們的產需缺口已經到了非常大的地步。 假設2005/06年度國內食糖產量是950萬噸,國內消費量為1170萬噸(美國農業部預測數據)的話,則本年度國內食糖的缺口就將達到220萬噸。 七、2006年白糖期貨投資機會 2005年對糖市來說是不平凡的一年,2006年可能更不尋常。因為國際糖價即將突破15美分,不排除國際糖價到達30美分以上甚至更高的可能。還因為我們有了自己的白糖期貨,對國內的投資者來說,終于可以享受到投資糖市的樂趣了。 1.期現套利 新品種上市第一年的時間往往存在1-2次絕佳的期現套利機會。如棉花上市后期貨價格一度高出現貨價格2000元/噸,4個月后期貨價格一度跌破現貨價格500元/噸。這是所有新品種上市后必須經歷的一個過程。因此我們認為2006年白糖期現價差完全有可能出現毛利500-800元/噸的期現套利機會。期現套利操作需要注意的是按期貨標準來加工白砂糖的成本。 2.中期機會 我們認為在第一季度,由于生產高峰的到來,糖價呈區間震蕩。白糖期貨605合約的價格運行區間可能在5000-4000元/噸。季節性高點的出現應在元月底2月初出現。中線做空的獲利空間保守的估計在500-800元/噸。 3.長線機會 預計全年的價格低點在二季度的4-5月份出現,主產區榨季結束,年度產量基本確定很可能又將催生一輪跨年度的牛市行情。長線多頭的利潤空間保守估計在1500-2000元/噸。 |

| 新浪首頁 > 財經縱橫 > 期貨研究報告 > 正文 |

|

| 熱 點 專 題 | ||||

| ||||

| 企 業 服 務 |

| 股市黑馬:今日牛股! |

| 開家麥當勞式的美容院 |

| 名人代言親子裝賺錢快 |

| 銷售排行榜:投資必讀 |

| 06年暴利項目揭秘 圖 |

| 小女子開店30天暴富 |

| 猶太億萬富翁賺錢36計 |

| 韓國美味 勢不可擋 |

| 100萬年薪招醫藥代理 |

| 泌尿頑疾——大解放! |

| 最新療法治結腸炎!! |

| 治氣管炎哮喘重大突破 |

| 特色治失眠抑郁精神病 |

| 治高血壓獲重大突破! |

| 警惕高血脂!脂肪肝! |

|

|

|

| |||||||||||||||||||||||||||||||||||||||||||||||||

|

新浪網財經縱橫網友意見留言板 電話:010-82628888-5174 歡迎批評指正 新浪簡介 | About Sina | 廣告服務 | 聯系我們 | 招聘信息 | 網站律師 | SINA English | 會員注冊 | 產品答疑 Copyright © 1996-2006 SINA Corporation, All Rights Reserved |