棉價有望構筑中期底部 成交復蘇是市場回穩關鍵(2)

http://www.sina.com.cn 2006年08月04日 00:41 中大期貨

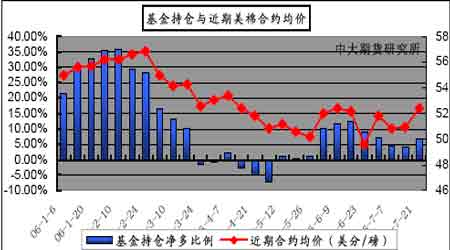

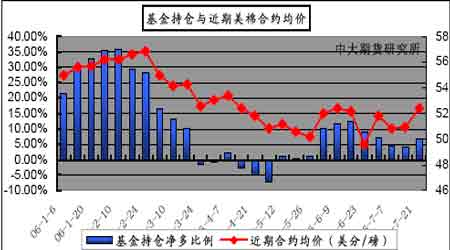

基金凈多持倉增加,紐期價格有望繼續盤升。

截至7 月21 日,紐約棉花期貨投機凈多頭率為6.8%,較前一周增加2.9 個百分點。當周近期10 月合約均價52.42 美分/磅,較前一周上漲150 點。

基金持倉結構中,投機多頭增加1349 張,投機空頭減少3634 張,多頭套保減少1197張,空頭套保增加3786 張。28 日累計未平倉合約達到162254 張,總持變化不大,保持平穩。

基金凈多持倉在本月呈現緩慢增長,紐期價格也同步上行。持倉結構中,商業賣盤仍是主要做空力量,投機結構則有利于多方。紐期以12 月為主力合約,與國內主力合約期限并不匹配,彼此相關性轉弱。紐期目前形態屬于反彈中繼,對市場做多有利,后期存在繼續上行的可能。

基金持倉與近期美棉合約均價走勢圖(來源:中大期貨)

點擊此處查看全部財經新聞圖片

截至7 月28 日,紐約期貨上登記庫存為589045 萬包,近期庫存持續下降,已降至60萬包以下水平,但絕對數值偏高,現貨壓力繼續存在。雖然市場投機做多氣氛轉強,但受到基本面偏空的制約,預計上行空間將有限。

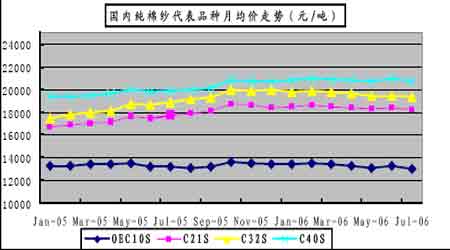

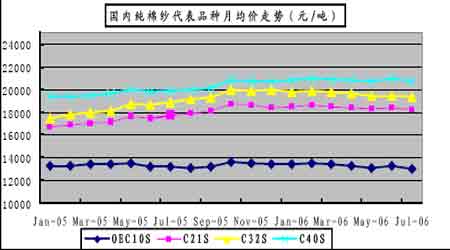

紗線市場微跌,繼續平穩格局。

本月國內純棉紗代表品種月均價走勢較上月略有下降,各類均價波動100-300 元/噸,市場平穩格局未有改變。

上游棉價波動對紗線價格影響輕微,下游織造市場需求的變化逐漸成為主導紗線價格波動的重要因素。走量銷售還是目前紗線銷售的主要特征,平穩運行的格局短期內難以突破。

圖表上觀察,紗線長期價格重心有緩慢上行的跡象,對棉價的抗跌性很是明確。因此,若國內棉價有效企穩,紗產量繼續保持增長勢頭,紗線價格可能將逐步擺脫盤整局面上行。短期來看,國內棉價的弱勢還會和紗線價格的平穩相互形成制約。

國內純棉紗代表品種月均價走勢圖(來源:中大期貨)

點擊此處查看全部財經新聞圖片

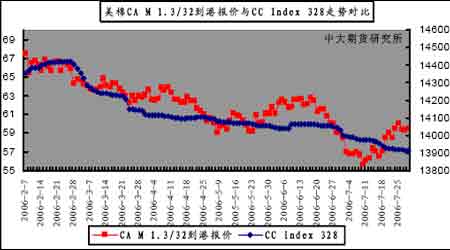

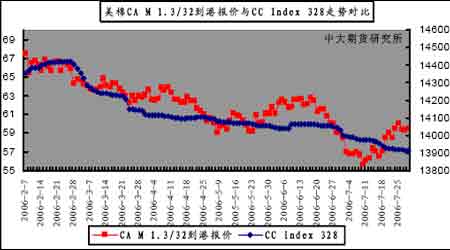

內外棉價差保持穩定,價差絕對值仍偏大。

截至7 月28 日,美棉CA SM到港報價為60.3美分/磅,折算為滑準稅下的港口提貨價為12952 元/噸,國內同等級CC Index 328當日報價為13915,內外棉價差為963元/噸;折算為1%關稅配額下港口提貨價為12181 元/噸,內外棉價差為1734 元/噸,價差水平與上月基本持平,7 月份國內328價格繼續單邊下行的態勢。美棉價格在近期走強使得內外價差有所收縮,但幅度有限。目前近千元的內外價差水平位于長期內外價差波動中軸,并不能為國內棉價的止跌提供有力支持。

美棉CA M 1.3/32到港報價與CC Index 328走勢對比圖(來源:中大期貨)

點擊此處查看全部財經新聞圖片

截至7 月28 日,粘膠短纖和滌綸短纖主流市場報價為13400 元/噸和12000 元/噸,CCindex 328 與兩類品種的當前價差為515 元/噸和1915 元/噸,本月滌綸短纖繼續保持上漲態勢,粘膠短纖價格與上月持平,受國內棉價單邊下行的影響,短纖替代價差繼續收縮,替代效用進一步弱化。

從本月數據來看,內外棉價差水平維持在千元左右并呈現穩定,短纖替代品價差有望繼續收縮,配棉比的調整已明顯利多于棉花消費。

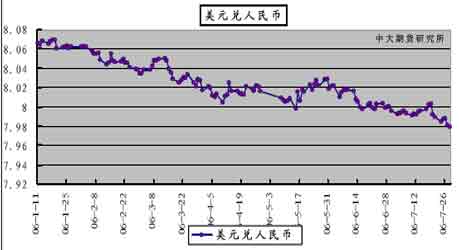

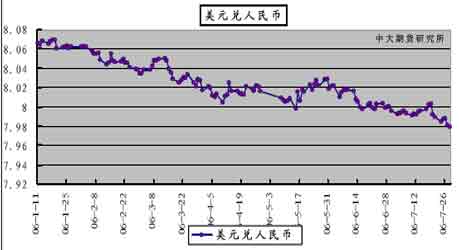

人民幣匯率短線將繼續走強。

7 月28 日,銀行間外匯市場上美元兌人民幣中間價報于7.9792,與6 月末報價7.9995下跌了203個基點。

7 月人民幣匯率繼續升值走勢。月初走勢較為平穩,沿8.00 一線橫向波動。7 月14 日日本央行宣布加息25 個基點,帶動了市場對中國國內加息預期的升溫,人民幣匯率開始止跌回升。為控制經濟增速和流動性過剩,7 月21 日,中國人民銀行再度提高存款準備金率0.5 個百分點,受此影響,人民幣匯率升值速度在月末顯著加快,短線走強特征明顯。

受全球性加息的影響,國內加息壓力日見增長,同時國內的經濟過熱和流動性過剩問題已使緊縮調控成為市場共識。若不對國內實施緊縮調控,則由于經濟過熱和流動性過剩引發的內生風險將在后期不可避免的傳導至匯率波動,促使匯率運行的可控性和穩定性下降。在國內緊縮調控共識形成、全球加息浪潮的共同影響下,后期國內加息基本已成定局。但是,由于目前的國內金融體系仍相當薄弱,國內加息進程必然要考慮主要金融問題的反應和金融體系的承受能力,預計未來國內加息的程度將是偏小的。同時,從目前已經實施的貨幣政策可以看出,有針對性的寬面調整已成為主要方式,該方式的采用不排除為了回避基準利率變動對經濟和金融的直接刺激。總體來看,后期國內加息將成必然,但加息幅度應偏小,對匯率的實際影響也會較為輕微。

在國際收支未能趨于平衡之前,人民幣長期升值的趨勢不會改變,短期內,貿易順差的增長和加息預期將繼續促使人民幣升值速度加快,紡織企業心態會因匯率上行走勢而重新趨于謹慎,市場需求可能短期受抑。

美元兌人民幣走勢圖(來源:中大期貨)

點擊此處查看全部財經新聞圖片

撮合市場強勢,期貨市場流動性風險突出,倉單縮減但壓力難消。

本月撮合市場走勢明顯強于鄭棉和現貨走勢,MA0609 合同成交大幅萎縮,訂貨量開始減少,11月合同轉向活躍。現貨市場維持盤跌狀況,價格疲軟。期貨市場流動性風險突出,面臨死盤,走勢與正常市況存在較大分化,定價功能轉弱,現貨與撮合市場均表現出一定的潛在抗跌性。

截至7 月28日,鄭棉倉單總量1981 張(含有效預報),較6 月末減少3427張,折算倉單總量為39620 噸(含有效預報);鄭棉總持倉15509 手,較上月縮減近一半,受到8 月底出庫的影響,鄭棉倉單雖然大幅減少,但市場交投清淡,虛實盤比例失衡的狀況未有改善,市場目前的承接能力尚難以化解現存倉單的壓力。

投資策略

本月內外棉價差保持穩定,但無法對國內棉價提供支持,配額消息遲遲未有公布使得市場觀望氣氛更趨濃厚。庫存倉單大幅縮減,實盤壓力依然存在。人民幣匯率短線繼續走強,將制約紡織企業生產和補庫意愿。撮合市場和現貨市場存在一定的潛在抗跌性。

雖然市場總體呈現偏空,但棉價下跌空間有限,鄭棉不宜再行沽空。由于期貨市場交投極度低迷,價格反彈難獲支持。成交復蘇仍是中線介入做多的關鍵,目前操作上應繼續保持觀望。

[上一頁] [1] [2]