|

不支持Flash

|

|

|

|

國儲再度拋糖現貨巨量上市 白糖期價弱勢盤跌(2)http://www.sina.com.cn 2006年07月26日 00:19 中大期貨

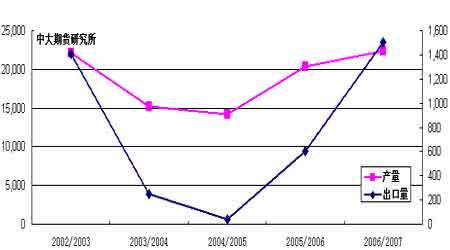

圖6.CFTC#11原糖期權總持倉與基金凈多期權持倉比較 利空因素 1. 印度取消部分食糖出口禁令 印度業(yè)界近日把今年的甘蔗產量從5 月份預測的2.27 億噸上調至2.78 億噸,同時這個數字也高于上一榨季的2.37 億噸。把2006/07 榨季食糖產量從原來預計的2200萬噸上調至2260萬噸,高于2005/06榨季1940萬噸的產量。另外,印度農業(yè)部部長近日宣布,今年10 月份新榨季開始的時候將取消延長部分食糖出口的禁令,恢復向國際市場供應食糖。 圖7.印度食糖產量與出口量對比(單位:千噸) 2.俄羅斯種植面積增加 新榨季將提前開榨 糖業(yè)生產聯(lián)盟的數據顯示,今年1月1日至7月19日,俄羅斯糖廠總共進口了197.3萬噸原糖,低于同期的232.83萬噸。加工進口原糖生產白糖196.5萬噸,較去年同期的232.83 萬噸減少15.6%。路透社報道,據聯(lián)邦統(tǒng)計局的數據,今年俄羅斯甜菜種植面積提高 23.7% ,達100.4 萬公頃。估計2006-2007 年甜菜糖產量將達到295-300 萬噸。今年糖廠將較往年提前1-4 周開榨,北高加索地區(qū)將在八月上旬開榨。 3. SRB拍賣再創(chuàng)新低 現貨市場跟盤挫跌 18 日,SRB進行了年內第八次儲備糖拍賣。本期的國儲糖競賣掛牌量為9.2萬噸,全部成交。最高價4460 元/噸,最低價4260 元/噸,平均價4392.97 元/噸。對比第七期國儲糖競賣成交價,本期最高價為4460元/噸,比第七期4690元/噸低230 元/噸; 最低價為4260 元/噸,同比上一期4450元/噸低190元/噸;平均價4392.97元/噸,同比上一期4567.55 元/噸低174.58 元/噸。比前一天廣西現貨價4450 元/噸低57.03元/噸。第八期國儲糖拍賣創(chuàng)造了國儲糖拍賣時間最長的記錄,這期馬拉松的拍賣橫跨兩天,耗時9 小時38分,各項價格也創(chuàng)今年拍賣價的新低。 受此影響,國內各批發(fā)市場及期貨市場18 日價格大跌(受本月再拍賣7.75萬噸國儲糖消息的影響),18 日廣西現貨價為4450元/噸(同比上次為4560元/噸),大集團則維持在4500 元/噸的報價(上次為4600~4650元/噸)。臨近周末報價則跌落至4320元/噸,各方依然反映冷淡,成交疏落。 經過八次拍賣之后,國內市場白糖供應放量增長,后期銷售壓力驟增。中糖協(xié)統(tǒng)計數據亦顯示至6 月底全國工業(yè)庫存量仍有224.6萬噸,即已拍賣的國儲糖有相當數量尚沒銷售,加上進來的進口糖,因此多數人士預計今年糖市后期很可能從供不應求變?yōu)楣┐笥谇螅由?6/07 年榨季全國糖料種植面積大幅度增加,……以上種種預測最終導致目前白糖銷售出現了旺季不旺的反常現象。國家調控這只無形之手再度顯示了其高于一切的威力。 自年初以來,白糖價格短時間內迅速攀高至創(chuàng)紀錄位置,我們并不認為這種行情是值得鼓勵的。相反地,在這種暴漲行情的背后,往往孕育著暴跌的風險。我們認為SRB的干預對于白糖市場長期健康運行是有利的,但是表現在當下,其拋售行為仍傾向于短線利空。我們進一步確認白糖長期利好的同時,建議投資者近期關注SRB的動向。本月25 日還將進行2006年已到港的第7-9船合計7.75 萬噸進口古巴原糖(7.13萬噸成品糖)的加工競賣。綜合第七、第八次拍賣情況,我們認為月內這次拍賣仍不容樂觀。 圖8.國內各地糖價綜合指數走勢圖 注:產區(qū)報價-黑線;銷區(qū)報價-藍線;綜合均價-紅線。 4.原油等周邊商品價格下跌 本周初美元對其他主要貨幣大幅升值,引領原油等周邊商品自歷史高位回落。此前,受伊朗以及亞洲北韓地區(qū)局勢不穩(wěn)影響,國際原油市場出現報復性上漲。長期以來,白糖的能源屬性令該品種與原油期價形成相對穩(wěn)定的聯(lián)動關系。 圖9.NYBOT原油連續(xù)走勢 三. 結論: 國際 綜合美盤情況,我們的結論如下: 1. 美盤短線基本面有所改善; 2. 10 月合約自上周于17.25 美分/磅一線受阻回落,目前繼續(xù)企穩(wěn)于15.00美分/磅上方;不過,基金方面在10 月等遠月合約上建立多頭頭寸相當謹慎。后市原油期貨表現值得繼續(xù)關注。我們認為美盤近期仍將保持盤整格局。 國內 綜合國內情況我們的結論如下: 1. SRB 月內18日再度拋售,短期內現貨巨量上市,產區(qū)報價下滑。多數中間商以及終端用戶順價少量購銷,短線基本面偏空; 2. 主力SR703周二破位下行至4000元/噸強支撐位以下,其后持倉放量,成交萎縮,顯示期價下行至3800元/噸一線附近多空雙方分歧加大。25 日SRB 還將拍賣7.75噸原糖,目前估計拍賣情況不容樂觀。綜合考慮供應面情況,我們建議投資者保持短線思路為宜。目前期價已屬低位,可嘗試短多。 ★ 近期關注重點: 國際: 1. 巴西產區(qū)06/07榨季情況; 2. 國際原油等周邊商品期貨及CRB指數走勢; 3. 基金期貨/期權持倉變化。 國內: 1. 主產區(qū)天氣狀況; 2. 各地區(qū)夏季購銷情況。; 3. SRB05日拍賣情況。 附:進口原糖加工白砂糖成本計算 1.進口原糖加工成白砂糖成本計算方法: 原糖到岸價(稅前)=離岸價+保險費+海運費+外貿代理費+銀行手續(xù)費+利息+勞務 原糖到岸價(稅后)=稅前到岸價+關稅+增值稅 白糖成本價=(稅后到岸價+接貨加工精煉包裝費)/0.92 2.說明: (1)FOB(離岸價) =(原糖價+升水)×重量單位換算值×旋光度增值 其中22.046 為重量單位換算;1.03 為旋光度增值[7-10 月的貨物取值為1.03]。 (2)保險費 =(離岸價+運費)×保險費率。 其中0.004616為保險費率,1.01為外貿代理費率;1.00125為銀行手續(xù)費率,1.15 海關稅率,運費為16美元/噸,1.17為增值稅率。 (3)接貨加工精煉包裝費設為280 元/噸;原糖加工成白砂糖出糖率為92%;許可證費以及利息等其他不可預見費用忽略不計。 3.計算結果: 以NYBOT#11原糖7 月合約7月21 日收盤價15.34 美分/磅為準,升貼水取1美分/磅,人民幣兌美元匯率取8.00 元/美元。 由此,計算加工成本約為4910.59 元/噸。 * 以上計算僅供參考 *

中大期貨 玲瓏

【發(fā)表評論】

|

不支持Flash

不支持Flash

|

|||||||||||||||||||